Появление индексного фонда мгновенно привлечет к криптовалюте еще больше инвесторов и, главное, денег. Рассказываем, что такое биткоин-ETF, каковы его преимущества и как на нем заработать.

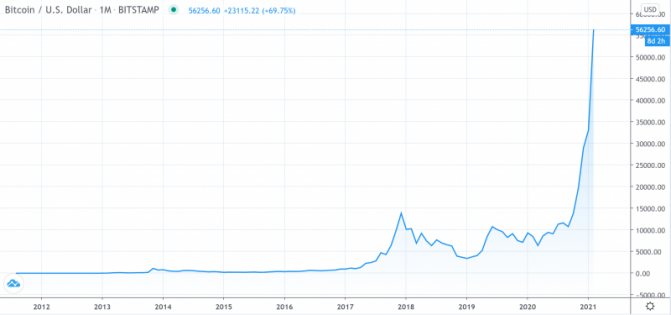

Однажды Сатоши Накамото описал характерный для биткоина цикл: чем выше интерес к биткоину, тем больше повышается его цена, провоцируя новый виток интереса и так далее. Теперь же в этот цикл вмешалась Уолл-стрит, и она буквально накачивает биткоин деньгами.

Когда Уолл-стрит только вошла в эту сферу, биткоин рванул вверх, и громкие имена инвесторов (а также их деньги) не раз удерживали цифровую валюту от падения. Но ради справедливости стоит заметить, что когда другая сторона «улицы» высказывалась критически (как это было, например, в случае с Джейми Даймоном), стоимость биткоина реагировала соответственно.

Тем не менее бум продолжился, появились новые инструменты, которые позволили даже самым упрямым традиционным инвесторам принять участие во всеобщей лихорадке. Последним шагом стало появление биткоин-фьючерсов.

И, похоже, пришло время для еще одного инструмента, который когда-то безуспешно пытались зарегистрировать близнецы Уинклвосс — биткоин-ETF.

Что такое ETF?

Торгуемый на бирже фонд (Exchange Traded Fund, ETF) — индексный фонд, акции которого обращаются на бирже.

Фактически ETF является разновидностью ценных бумаг, выполняющих роль сертификата на портфель акций, облигаций, биржевых товаров или криптовалют. Цена этой ценной бумаги следует за индексом на основе определенных базовых активов.

В США для регистрации фонда ETF-провайдер подает заявку в Комиссию по ценным бумагам и биржам (SEC). Последняя классифицирует акции таких фондов как ценные бумаги (securities).

Введение

С ростом котировок биткоина и других криптовалют появляется все больше людей, которые хотят в них инвестировать. Стоит это делать сейчас или нет – отдельный большой вопрос, насчет которого можно долго спорить. Если коротко, мое мнение неизменно с 2022 года – небольшая экспозиция на биткоин в портфеле, условно 1-2-3% (или больше, если у вас высокая толерантность к риску), вполне оправданна и дает хорошую диверсификацию для портфеля с ограниченными рисками. Единственная другая криптовалюта, которую также можно рассмотреть без глубокого дополнительного анализа – Ethereum. Покупка остальных криптовалют, если вы в них не разбираетесь, непропорционально более рискованна и имеет очень высокие риски потери средств.

Однако в этой статье не будем рассуждать на тему того, какие есть плюсы и минусы покупки биткоина и/или других криптовалют, а рассмотрим варианты, как это можно сделать через биржевые инструменты, которые дают на них экспозицию, или напрямую.

Отличия ETF от инвестиционного фонда

В отличие от инвестиционного фонда (например, ПИФа), с ETF можно осуществлять те же операции, что и с акциями в биржевой торговле. Таким образом, сделки с акциями ETF могут совершаться в течение всего торгового дня, а их цена может меняться в зависимости от соотношения спроса и предложения, а также активности участников рынка.

Акции ETF, как правило, более ликвидны, чем паи инвестиционного фонда. Последние обычно обращаются в стране учреждения такого фонда. При этом биржевые инвестиционные фонды могут торговаться на зарубежных площадках. Также с ETF допустима маржинальная торговля.

Поскольку ETF торгуется как акции, по нему ежедневно не вычисляется чистая стоимость активов, как это происходит с инвестиционным фондом. Также отметим, что рыночная стоимость таких активов может быть выше или ниже чистой стоимости активов.

Чистая стоимость активов (Net Asset Value, NAV) — цена инвестиционного фонда или ETF в расчете на акцию. Приходящаяся на акцию фонда сумма рассчитывается путем деления общей стоимости всех ценных бумаг в его портфеле (за вычетом всех обязательств) на количество таких активов в обращении.

Как работает биткойн-ETF?

Биткойн-ETF управляется фирмой, которая покупает и хранит настоящие Биткойны; цена привязана к Биткойнам, хранящимся в фонде. Фирма размещает ETF на традиционной фондовой бирже, и Вы, инвестор, торгуете на ETF так же, как и с любыми другими акциями.

Биткойн-ETF также предлагают новые виды торговых возможностей, включая короткие продажи, когда инвесторы могут делать ставки против Биткойнов.

Но есть также некоторые ключевые различия между биткойн-ETF и другими ETF.

Во-первых, некоторые ETF, например, те, которые отслеживают S&P 500, представляют собой акции, поэтому вы получаете часть дивидендов, которые любая компания в ETF выплачивает своим акционерам.

Когда Tesla выплачивает дивиденды, и у вас есть акции в ETF, которые включают Tesla, вы получаете (меньшие) дивиденды. Биткойн децентрализован, поэтому с биткойн-ETF этого не произойдет.

Во-вторых, как и в случае с другими ETF, вы должны платить комиссию компании, предлагающей ETF. Но с биткойн-ETF некоторая часть ваших комиссий пойдет на оплату комиссий за хранение и управление для покупки и хранения биткойнов, лежащих в основе ETF.

Причины повышенного интереса криптоэнтузиастов к биткоин-ETF

ETF — более-менее привычный инструмент для представителей мира традиционных финансов. Популярность таких продуктов растет из года в год.

Для инвестирования в биткоин-ETF участникам рынка не нужно заводить кошелек, регистрироваться на бирже цифровых активов, беспокоиться о безопасном хранении средств и т. д. Также инвесторы не подвержены рискам взлома торговых платформ, мошенничества со стороны нечестных владельцев бирж, фишинговым атакам. Следовательно, эти инструменты могут представлять интерес для традиционных инвесторов, не желающих углубляться в технические аспекты.

Бытует мнение, что биткоин-ETF непременно привлекут на рынок криптовалют крупные инвестиции, и это будет способствовать росту его капитализации, а также массовому принятию новых активов.

Например, сооснователь криптовалютного хедж-фонда BlockTower Ари Пол убежден, что основным драйвером следующего среднесрочного ралли цены биткоина станет именно приток институциональных инвесторов. По словам Пола, главный барьер, препятствующий входу крупных инвесторов в индустрию — дефицит надежных решений для хранения цифровых активов, ориентированных на «китов» рынка.

CEO компании IronWood Майкл Страттон уверен, что если SEC одобрит ETF на базе криптовалют, то на этот рынок непременно зайдут крупные инвестиционные компании и фонды, включая Fidelity и Ameriprise Financial.

Позиция противников биткоин-ETF

Многие известные представители криптоиндустрии настроены скептически в отношении торгуемых на бирже фондов.

Так, известный в криптосообществе трейдер и аналитик Тон Вейс утверждает, что цена биткоина не обязательно будет расти после запуска ETF на его основе.

Биткоин-евангелист Андреас Антонопулос и вовсе называет такие фонды «ужасной идеей». По его словам, из-за ETF рынок криптовалют станет более централизованным и подверженным агрессивным манипуляциям со стороны институциональных инвесторов.

С критикой в адрес биткоин-ETF выступил и знаменитый криптограф Ник Сабо. Он считает, что от таких фондов может быть больше вреда, чем пользы.

«Я не лоббирую ETF. Они могут создать больше проблем, чем ценности. Недавние распродажи биткоина выкинули или скоро выкинут с рынка многих невежд. Нам не нужны новые на их место», — подчеркивает Сабо.

Создатель Ethereum Виталик Бутерин убежден, что криптоиндустрии нужны не столько биржевые фонды, сколько практичные и полезные приложения.

Кто пытается запустить биткоин-ETF?

В последнее время значительные усилия для запуска ETF на базе биткоина прикладывают VanEck, SolidX и CBOE. В частности, эти компании регулярно пытаются убедить SEC в том, что рынок готов к таким финансовым продуктам.

VanEck создает MVIS Bitcoin US OTC Spot Index на основе данных о цене биткоина, поставляемых криптодилерами Genesis Trading, Cumberland и Circle Trade. Компания планирует задействовать этот индекс в биткоин-ETF.

CBOE планирует запустить сразу шесть ETF. Их отличительная особенность — фьючерсы в качестве базового актива.

Однако консервативная SEC не спешит одобрять заявки на открытие биткоин-ETF. По мнению чиновников, биткоин значительно подвержен рыночным манипуляциям.

Так, в конце августа Комиссией были отклонены заявки на открытие ProShares Bitcoin ETF и ProShares Short Bitcoin ETF. Тогда же ведомство отклонило несколько заявок от компаний Direxion и GraniteShares. Незадолго до этого, в июле, SEC во второй раз отклонила заявку братьев Уинклвоссов на запуск биткоин-ETF.

Осенью этого года отложила «до лучших времен» запуск ETF компания BlackRock. Ее представители заявили, что не станут предлагать клиентам торгуемые на бирже продукты, пока не увидят, что индустрия достаточно созрела. Незадолго до этого заявку на запуск биржевого фонда отозвала компания Барри Силберта Grayscale Investments.

Два акта криптопрофессора

В апреле главой SEC назначили бывшего председателя CFTC Гэри Генслера. На последней должности он запомнился жестким подходом к регулированию, однако многие ожидали, что под его руководством Комиссия будет более благосклонна к отрасли цифровых активов.

Во многом эти надежды были связаны с тем, что, в отличие от Джея Клейтона, Генслер хорошо разбирается в базовой технологии блокчейна. Ранее он работал в Массачусетском технологическом институте, где вел курс, посвященный возможностям применения распределенного реестра и биткоина в современной финансовой системе.

Тем не менее еще в 2022 году чиновник заявил, что торговля Ethereum и токенами XRP может нарушать законы США. Годом позже на панельной дискуссии с участием комиссара Пирс он также подтвердил свою приверженность строгому регулированию и назвал сокращение надзора нежелательным сценарием.

Уже на посту главы SEC Генслер ясно дал понять, что во главу угла он ставит интересы инвесторов. Этот тезис фигурирует и в его августовском заявлении касательно потенциального одобрения крипто-ETF — заявки должны быть оформлены в соответствии с законодательством 1940 годов, поскольку оно предполагает более надежную защиту потребителей.

До недавнего времени большинство заявок на запуск спотовых биткоин-ETF были оформлены в соответствии с Законом о ценных бумагах 1933 года. Он предусматривает регистрацию эмитентов биржевых фондов в SEC, однако не регламентирует четкую структуру таких продуктов.

Закон об инвестиционных компаниях 1940 года, напротив, напрямую не относится к финансовым инструментам, но содержит ряд стандартов, включая ограничения по левериджу и требования, связанные с использованием деривативов. Он предполагает наличие у эмитента независимого совета директоров, а также обязует его производить ежедневный расчет стоимости чистых активов и гарантировать справедливую рыночную цену паев.

Главный юрисконсульт управляющей активами компании WisdomTree Райан Лувар отметил, что эти два акта «действительно сфокусированы на разных случаях».

«Закон 1933 года сосредоточен на информации, которую фонд раскрывает в проспекте эмиссии, а Закон 1940 года — на том, как фонд работает и контролируется. Таким образом, сотрудники SEC могут прийти с проверкой и определить, работает ли фонд и осуществляется ли надзор за соблюдением всего списка требований, предусмотренных законодательством», — объяснил он.

Лувар также подчеркнул, что SEC, вероятно, в ближайшем будущем не одобрит спотовые биткоин-ETF, поскольку регулятора смущает действующий механизм ценообразования.

Доверие Генслера к биткоин-фьючерсам на CME, вероятно, связано с тем, что платформа является регулируемым на федеральном уровне рынком — находится под надзором CFTC.

Что такое ETP? Отличия и сходства с ETF

ETP (Exchange Traded Product, торгуемый на бирже продукт) — финансовый инструмент, торгуемый на бирже ценных бумаг. Он отслеживает динамику роста определенного базового индекса, который может быть на основе акций, товаров, деривативов или криптовалют.

Рассмотренный выше ETF является разновидностью торгуемого на бирже продукта. Также категория ETP включает:

- закрытые инвестиционные фонды (Closed-End Funds). Они являются публично торгуемыми инвестиционными компаниями и представлены на фондовой бирже как акции. Такие фонды привлекают необходимый объем капитала только однажды посредством IPO, выпуская фиксированное количество паев.

- биржевые производные контракты (Exchange-traded derivative contracts) — стандартизованные деривативы, такие как фьючерсы и опционы, торгуемые на организованных площадках.

- биржевые ноты (Exchange Traded Notes, ETNs), являющиеся по своей природе долговыми ценными бумагами. К этой категории также относятся торгуемые на бирже сертификаты (Exchange-traded certificates) и Exchange-traded currencies/commodities (ETCs).

Примером торгуемого на бирже продукта является Amun Crypto Basket ETP. В основе инструмента под тикером HODL5 лежит индекс на базе нескольких наиболее ликвидных криптовалют, взвешенных по их рыночной капитализации. Примечательно, что вскоре после запуска этот продукт стал лидером по объему торгов на SIX Swiss Exchange.

Криптовалюты рискованны, но могут дать большую доходность. Ещё их цена не очень сильно коррелирует с рынками акций и облигаций, ведь это, по сути, иной класс активов. Поэтому некоторые инвесторы готовы выделить часть портфеля на криптовалюты. Получить криптовалюту можно, например, с помощью майнинга или купив её на криптобиржах и в обменниках. Это основные способы. Однако они подходят не всем, например из-за опасений встретиться с мошенничеством или нежеланием разбираться в новых сервисах и программах.

При этом существуют криптовалютные фонды и биржевые ноты, цена которых зависит от поведения отслеживаемого актива. Это значит, что можно инвестировать в самые популярные криптовалюты через привычную биржевую инфраструктуру.

К некоторым таким активам можно получить доступ через российского брокера, если есть статус квалифицированного инвестора и брокер позволяет торговать на иностранных биржах. Но лучше иметь счёт у иностранного брокера: будет доступ к большему числу фондов и нот.

Расскажем, как устроены криптовалютные фонды и ноты, и дадим несколько примеров. Учтите, что всё это не инвестиционная рекомендация.

Closed-end funds (CEF), или закрытые фонды

CEF похожи на российские закрытые ПИФы. Такие фонды выпускают паи (акции) при создании и, в отличие от обычных взаимных фондов, открытых ПИФов и биржевых фондов, не принимают постоянно новые деньги. При этом паи торгуются, и их цена меняется в течение дня — как у ETF.

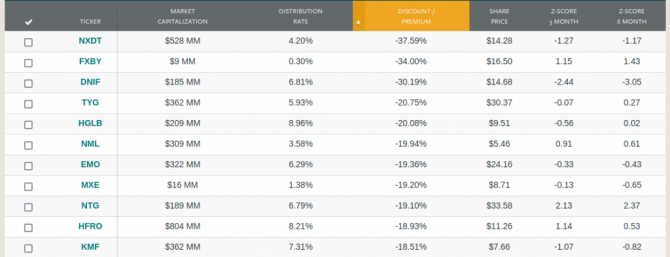

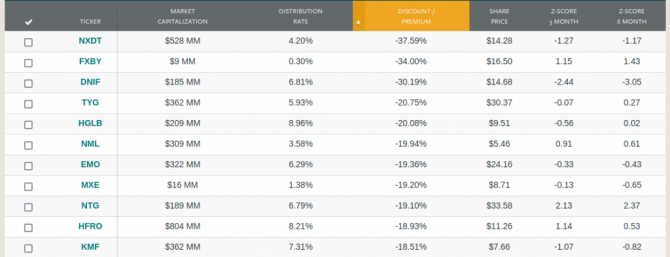

Проблема CEF в том, что цена пая может сильно отклоняться от «справедливой», рассчитанной как стоимость активов, разделённая на число паёв. Отклонение может сохраняться довольно долго и при этом быть весьма существенным. Премия вполне может быть десятки процентов, дисконт тоже может быть большим.

Часть списка американских CEF с сортировкой от самого крупного дисконта. Источник: CEFconnect

Крупнейший на данный момент биткоин-фонд существует в формате закрытого фонда. Это GBTC (Grayscale Bitcoin Trust) от компании Grayscale Investments, запущенный ещё в 2013 году и ставший публичным в 2015.

В середине ноября 2022 года в фонде было 654 600 биткоинов на 41,9 млрд долларов. Фонд отслеживает индекс CoinDesk Bitcoin Price и держит сами биткоины, а не использует фьючерсы на них, свопы или что-то ещё. В Factsheet сказано, что биткоины находятся в оффлайновом (холодном) хранилище в Coinbase Custody Trust Company. Уровень расходов фонда — 2% в год.

Паи этого фонда активно торгуются на внебиржевом рынке (OTCQX). GBTC доступен, например, через Interactive Brokers, а вот российские брокеры могут и не давать к нему доступ даже со статусом квалифицированного инвестора.

Для GBTC довольно долгое время была характерна премия: пай торговался дороже справедливой цены. В мае 2022 года премия превышала 132%. Однако почти весь 2022 год фонд торговался с дисконтом, то есть дешевле справедливой цены, и сейчас дисконт равен 15,6%.

Премия и дисконт GBTC за последние 5 лет. Источник:YCharts

Grayscale хочет преобразовать GBTC в биржевой фонд — ETF, для чего недавно подала заявку в американскую Комиссию по ценным бумагам и биржам (SEC). Если SEC одобрит это и фонд превратится в ETF, дисконт, возможно, исчезнет.

У Grayscale есть и другие криптовалютные фонды. Это, например, ETHE, отслеживающий цену эфира и имеющий готовые расходы на уровне 2,5%.

Как и у GBTC, у него были и премия, и дисконт. В конце 2022 года премия доходила до умопомрачительных 3550%, а сейчас паи торгуются с небольшим дисконтом. Актуальные данные о премии и дисконте можно посмотреть в YCharts.

Есть также ZCSH (Grayscale Zcash Trust), HZEN (Grayscale Horizen Trust) и ещё несколько фондов. Их список есть на сайте Grayscale.

Подобные продукты есть и у других компаний. Так, с начала 2021 года работает фонд OBTC (Osprey Bitcoin Trust). Это примерно то же самое, что GBTC, но от другой компании, куда меньше размером и с меньшей комиссией. Премия доходила до 240%, а сейчас, как показывает YCharts, фонд торгуется с дисконтом около 15%.

Криптовалютные CEF есть и в Канаде. Это QBTC, отслеживающий цену биткоина, и QETH, отслеживающий эфир. Впрочем, Канада больше интересна своими криптоETF, так что перейдём к ним.

Exchange-traded funds (ETF), или биржевые фонды

Биржевые фонды ETF привычны многим инвесторам, и именно таким фондам посвящён скринер ETF на сайт Indexera.io. Они относятся к открытым фондам (open-ended) и способны постоянно принимать новые деньги, приобретая дополнительные активы и выпуская новые акции.

В ETF могут быть самые разные активы, от акций до фьючерсов на сырьё. С 2022 года есть и биржевые фонды криптовалют.

Первым криптовалютным ETF стал фонд BTCC, отслеживающий цену биткоина. Он был запущен канадской компанией Purpose Investments в феврале 2022 года. Россиянам этот фонд доступен, например, через Interactive Brokers.

В Канаде есть и другие ETF на биткоин: BTCQ, BTCX, EBIT и ещё несколько. Уровень расходов у них обычно в районе 1% в год.

Также в Канаде с весны 2022 года стали появляться ETF, отслеживающие цену эфира. Это, например, ETHH, ETHQ, ETHX и еще несколько. Уровень расходов — примерно 1% в год, как у биткоин-фондов.

Есть и фонд ETC от компании Evolve ETFs, где содержатся одновременно биткоин и эфир. По сути это обёртка для двух соответствующих фондов этой компании, и у самого ETC, в отличие от базовых фондов, нет комиссии.

Судя по всему, все канадские криптовалютные фонды владеют самим биткоином или эфиром, не используя производные инструменты. Это повышает качество слежения.

Довольно много шума в октябре 2022 года наделал запуск BITO — первого американского ETF на биткоин. Его создала компания ProShares, а уровень расходов — 0,95% в год.

Американская комиссия по ценным бумагам (SEC) долго не одобряла криптовалютные ETF. То, что в США появился-таки подобный фонд, вселяет надежду на более широкое признание криптовалют — ну или хотя бы более высокий спрос на биткоин, что может привести к росту цены.

Проблема BITO в том, что он основан на фьючерсах на биткоин, торгующихся на Чикагской товарной бирже (CME). Весьма вероятно, что в долгосрочной перспективе BITO будет менее качественно отслеживать цену биткоина, чем канадские ETF, но хотя бы не должно быть большой премии или дисконта, как у GBTC и подобных закрытых фондов.

Дело в том, что фьючерсы на биткоин имеют контанго, то есть торгуются дороже базового актива. Это может приводить к потерям при перекладывании из фьючерсов, чья дата экспирации приближается, в более дальние фьючерсы. Это рассмотрено, например,в статье про BITO на Seeking Alpha.

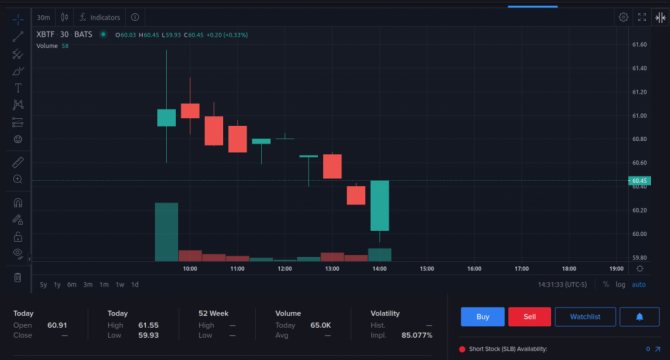

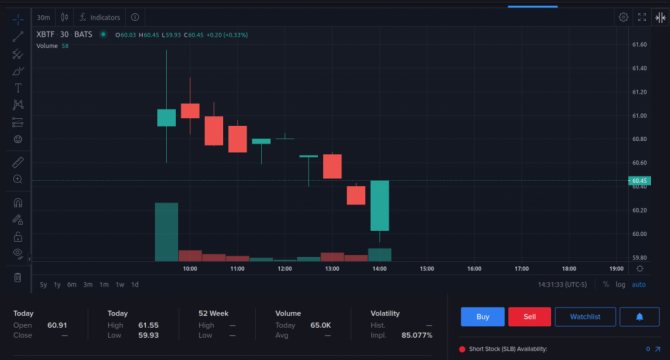

В конце октября 2022 года SEC одобрила заявку компании VanEck на создание ETF на биткоин. Его тикер — XBTF. Как и BITO, фонд основан на фьючерсах, а уровень расходов меньше — 0,65% в год. Торги начались 16 ноября.

Первый день торгов XBTF — 16 ноября 2022 года. Источник: Interactive Brokers.

Сейчас в США рассматриваются заявки на создание и других ETF на биткоин — как основанных на фьючерсах, так и с физической репликацией, то есть с биткоином или эфиром в активах фонда. Фонды хотят создать Direxion, Invesco, VanEck и другие провайдеры.

Одобрит ли SEC запуск таких фондов — отдельный вопрос. Но шансы вполне есть, по крайней мере у тех фондов, что основаны на фьючерсах, как уже одобренные BITO и XBTF.

В Австралии Комиссия по ценным бумагам и инвестициям (ASIC) одобрила ETF на криптовалюты. Такие фонды должны владеть самими валютами, а не производными инструментами, а также могут инвестировать в акции компаний, связанных с криптовалютой, например майнинговых компаний и криптобирж.Пока запущен лишь фонд CRYP от BetaShares, состоящий из акций подобных компаний.

Российский ЦБ настороженно относится к криптовалютам. Вряд ли стоит ожидать в России такие ETF или БПИФы в ближайшие месяцы, а то и годы.

В Европе пока нет полноценных криптоETF, доступных всем желающим. Однако на бирже NYSE Euronext Paris есть фонд BTC — Melanion BTC Equities Universe UCITS ETF, инвестирующий в акции компаний, связанных с криптовалютой. Ещё есть биткоин-ETF от Jacobi Asset Management, но он доступен только институциональным и профессиональным инвесторам, а допуск к торгам на CBOE Europe лишь ожидается. Активы фонда хранятся в Fidelity Digital Assets.

Зато в Европе есть криптоETN, так что переходим к ним.

Exchange-traded notes (ETN), или биржевые ноты

Если фонды это наборы активов с паями (акциями), торгующимися на бирже, то ETN — это, по сути, долговое обязательство. Можно представить биржевую ноту как облигацию, цена которой повторяет динамику базового актива: акции, индекса, сырьевого товара и т. д.

В целом ноты похожи на ETF, тоже торгуются на бирже и тоже имеют встроенную комиссию. Однако, в отличие от фондов, у нот есть риск, связанный с эмитентом — тем, кто выпустил ноты. Поскольку это долговое обязательство, проблемы эмитента, особенно банкротство, могут привести к неисполнению обязательств и потере денег, вложенных в ноты.

Криптовалютные ETN довольно распространены в Европе. Они могут обозначаться как ETP (exchange traded product), но для единообразия будем далее называть это нотами или ETN.

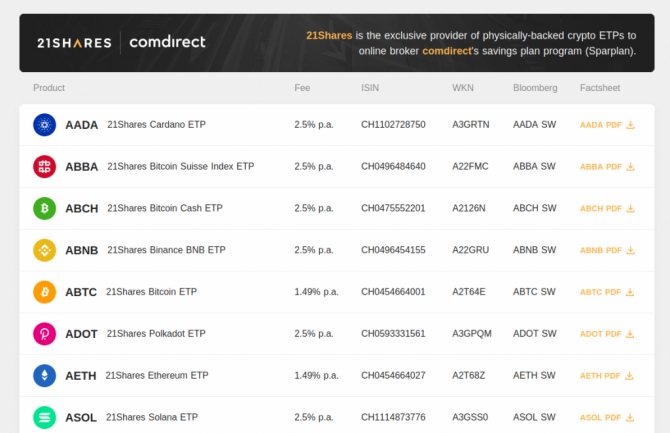

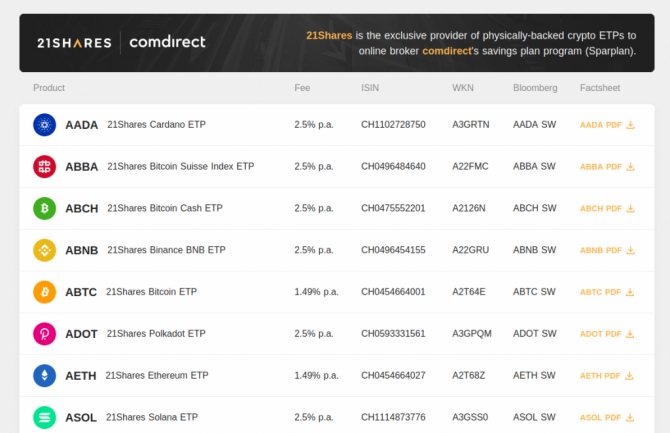

По данным justetf.com, в Европе 24 криптовалютных ETN. На самом деле их наверняка больше: в списке, например, нет нескольких бумаг от компании 21Shares. Разберу две ноты.

VBTC от компании VanEck позволяет инвестировать в биткоин. VanEck владеет биткоинами, которые содержатся в оффлайн-хранилище. Уровень расходов — 1% в год.

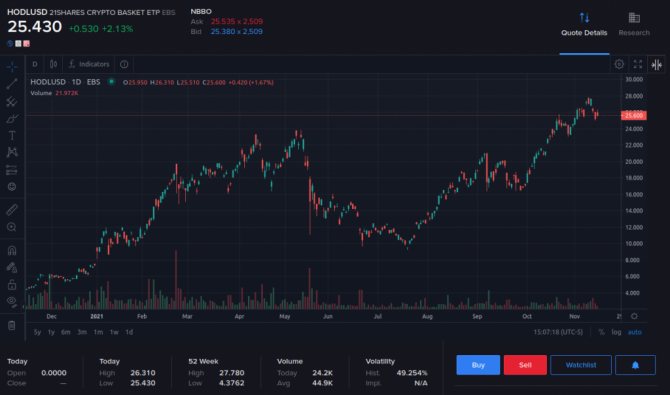

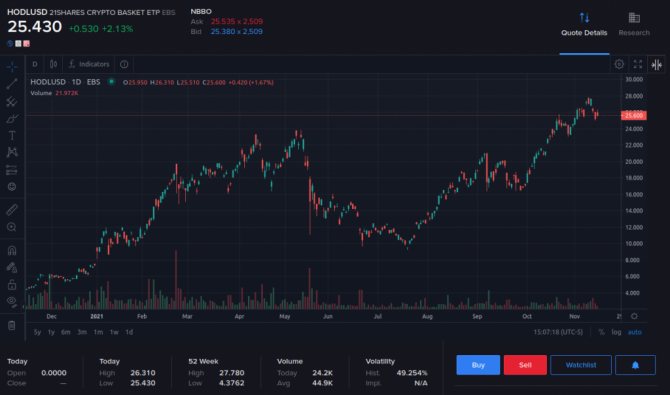

HODL от компании 21Shares отслеживает индекс 21Shares Crypto Basket и состоит сразу из пяти валют: биткоина, Polkadot, эфира, Cardano и Cosmos. Вес одной валюты колеблется в пределах от 3 до 50%, ребалансировку проводят раз в месяц, и используются именно криптовалюты, а не производные инструменты. Уровень расходов — 2,5% в год.

График цены ноты HODL в долларах США. Источник: Interactive Brokers

У 21Shares есть ещё 16 биржевых нот, позволяющих инвестировать в одну или несколько криптовалют или шортить биткоин.

Часть ассортимента нот 21Shares. Источник:21Shares

Что стоит запомнить о криптовалютных фондах и нотах

Если хочется вложиться в криптовалюту и нет желания осваивать майнинг и криптобиржи, подойдут биржевые фонды и ноты. В новые и не очень популярные валюты инвестировать не получится, но в биткоин и эфир — вполне.

Фонды существуют в США и Канаде в виде CEF, или закрытых фондов, и ETF — биржевых фондов. Канадские ETF основаны на владении криптовалютами и в целом выглядят оптимальным способом инвестировать в биткоин или эфир на бирже. Оба американских криптоETF отслеживают цену биткоина через фьючерсы, что может привести к сильному отклонению от динамики биткоина.

Криптовалютные ноты (ETN) популярны в Европе. Среди нот есть те, которые позволяют инвестировать сразу в корзину валют, и это удобно. Но в отличие от фондов, в случае с нотами есть риск потерять деньги из-за проблем компании, выпустившей их. Стоит выбирать ноты крупных надёжных компаний, по крайней мере если вы планируете инвестировать в них на большой срок.

Расскажите, включаете ли криптовалюты в портфель и, если да, то какие, с каким весом и через какие инструменты?

Материал подготовлен автором Олегом Гончаровым специально для indexera.io

Что такое ETN? Отличия и сходства с ETF

ETN (Exchange Traded Notes, биржевые ноты) — необеспеченные долговые обязательства, стоимость которых привязана к цене некоего актива (корзины из акций, облигаций, товарных фьючерсов или криптовалют).

Одним из факторов, который влияет на ценность ETN, является кредитный рейтинг компании, выпускающей такие инструменты. Другими словами, цена биржевой ноты может упасть из-за снижения кредитного рейтинга эмитента, даже если не происходят изменения в базовом индексе.

ETN также торгуются на бирже, однако главное их отличие от ETF в том, что эмитент ноты не обязан покупать и держать какие-либо активы для отслеживания цены индекса. Основной риск при работе с нотами связан с вероятностью дефолта эмитента.

Некоторые ETN следуют заданному индексу «с плечом». Это означает, что эмитент обязуется платить кратно за повышение или понижение индекса.

Примером таких инструментов в контексте рынка криптовалют являются биржевые ноты на биткоин от шведской компании XBT Provider, позволяющие инвестировать в корзину из 5 или 10 активов.

В августе привязанные к USD биржевые биткоин-ноты появились в листинге Nasdaq Stockholm. Однако эти ETN попали в немилость SEC, которая сочла, что XBT Provider сеет неразбериху с терминологией. Комиссия распорядилась приостановить торговлю этими инструментами на американском рынке.

VanEck ETF Trust VanEck Bitcoin (XBTF).

ETF VanEck Bitcoin Strategy (XBTF) запустил свой первый котирующийся на бирже биткойн-ETF в США 15 ноября, и он выходит на рынок как низкозатратный лидер среди фьючерсных ETF на биткойн с расходами 0,65%.

Грег Кренцер, глава отдела активной торговли VanEck, является управляющим портфелем ETF и может похвастаться более чем двадцатилетним опытом торговли, в том числе фьючерсами. Это хорошо, потому что XBTF, как и другие связанные с биткойном ETF, которые были запущены за последние пару месяцев, инвестирует в фьючерсы на биткойн, котирующиеся на CME.

«Хотя физически обеспеченный биткойн-ETF остается ключевой целью, мы очень рады предоставить инвесторам этот важный инструмент для построения своих портфелей цифровых активов», – говорит Кайл ДаКруз, директор по продукту цифровых активов VanEck.

Биткоин заменит золото? Читайте мнение экспертов.