Блог ленивого инвестора > Forex

Продолжаю в рамках рубрики Forex в максимально доступной и понятной форме знакомить читателей ленивого блога с основными терминами и процессами торговли на рынке Форекс. В прошлых статьях я уже познакомил вас с основными понятиями форекса, а также отдельной статьей разобрал понятие кредитного плеча. И теперь, когда вы владеете базовыми знания о торговле на Форексе, пришло время поговорить о тех понятиях, знание которых помогут не слить депозит. Как вы уже поняли, сегодня поговорим о двух непрерывно связанных понятиях — маржин колл и стоп аут. Эта статья будет полезна не только начинающим трейдерам, но и инвесторам, которые инвестируют в ДУ на форексе или в ПАММ счета.

Маржин колл и стоп аут можно назвать критическими точками торговли на валютном рынке и в идеале лучше не доводить до их возникновения. Все торговые условия, которые будут описаны ниже, актуальны для брокера Афорекс, через которого я пока без каких-либо технических проблем торгую на форексе. Итак, давайте разберемся что такое маржин колл и что такое стоп аут.

Что такое stop out

Возможно, вы помните из предыдущих статей, что если не предпринимать никаких действий после маржин колла (предупреждения брокера о критическом уровне маржи), то позиция будет закрыта по стоп аут. Два этих понятия – маржин колл и стоп аут – тесно связаны между собой. Если первое означает лишь предупреждение, то второе – окончательное прекращение торговли из-за убытка.

Уровень stop ut – один из инструментов управления рисками брокера. Как известно, большая часть брокерских компаний предоставляет трейдерам заемные средства в виде кредитного плеча, и рисковать этими деньгами нецелесообразно. Поэтому все риски «перекладываются» на плечи тех, кто непосредственно осуществляет торговые операции.

Итак, что такое stop out? Это момент, когда размер свободной маржи становится настолько мал, что не хватает средств для поддержания открытых позиций.

Например, у вас на депозите есть 750 000 руб. (10 000 $ или 290 000 грн.) или 0,1 лота (1 лот равен 7 500 000 руб. (100 000 $ или 2 900 000 грн.)). Кредитное плечо – 1:100. Выбранная пара EUR/USD торгуется по цене 1,2. Мы открываем сделку объемом 11 250 000 руб. (150 000 $ или 4 350 000 грн.). Чтобы определить размер залога, вспоминаем формулу расчета маржи на Форекс:

\[ M=\frac{V}{L*R},где \]

\( V \) – объем сделки;

\( L \) – размер кредитного плеча;

\( R \) – текущий обменный курс.

Итак, залог будет равен:

150000/100*1,2=135 000 руб. (1 800 $ или 52 200 грн.).

Таким образом, 1800 долларов будут заморожены на счете, и свободные средства составят 615 000 руб. (8 200 $ или 237 800 грн.) (10000-1800).

Брокером установлен уровень стоп аут – 20% от суммы залога. В нашем примере этот уровень составит 27 000 руб. (360 $ или 10 440 грн.) (1800*20%).

Позиция будет закрыта по стоп аут при получении убытка в 723 000 руб. (9 640 $ или 279 560 грн.) (10000-360).

И что в результате?

Иногда, кажется, что Stop out придуман специально для новичков, которые активно используют кредитное плечо, но игнорируют ордера Take Profit/Stop Loss. Конечно, если вы заключаете сделку без кредитного плеча (без залога), то на эти уровни можете внимания не обращать.

Чем выше уровень допустимых убытков, тем меньше средств может потерять участник. Предполагаем, что вы работаете с серьезным дилером, который не заинтересован в быстром сливе вашего депозита, а рассчитывает на длительное сотрудничество с каждым из нас. Тогда он тоже планирует, что страховка в форме Stop out и Margin call позволит вам сохранить часть средств и остаться на рынке.

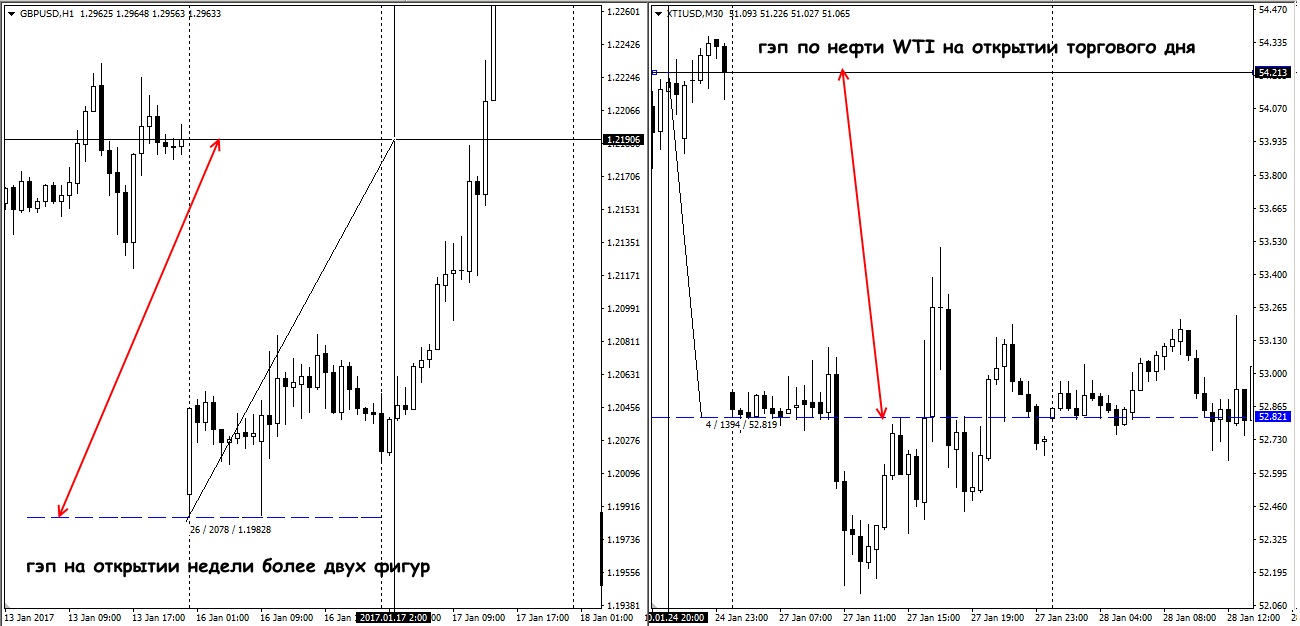

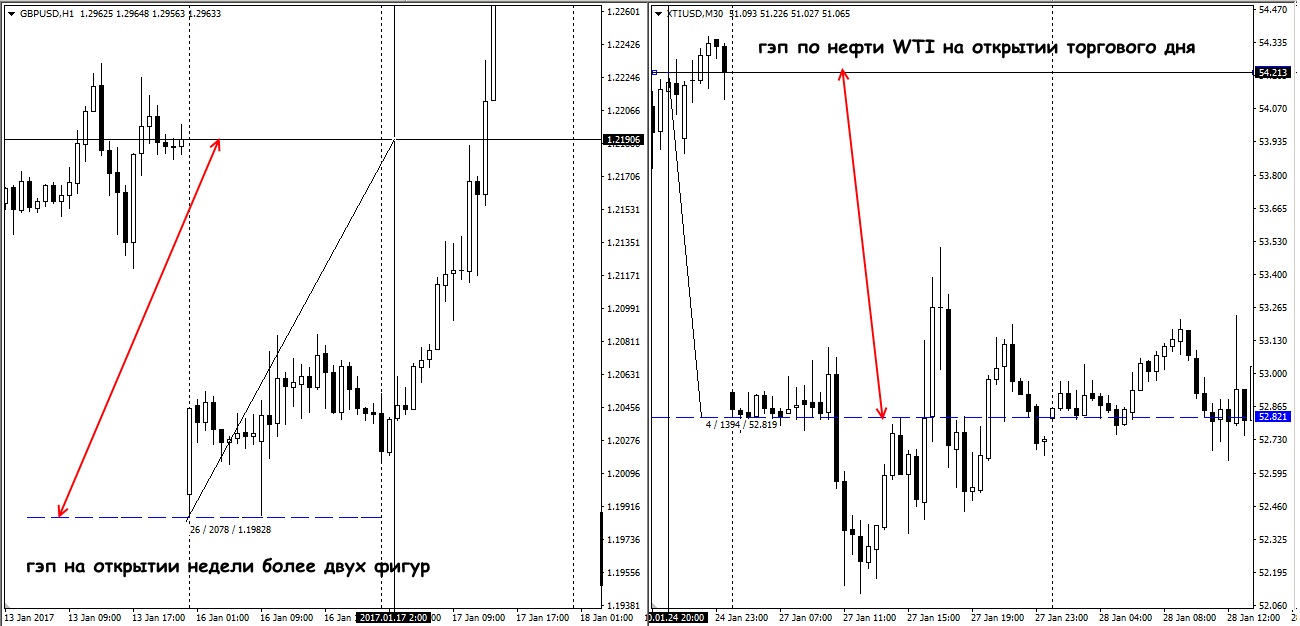

Конечно, от рыночной катастрофы никто не застрахован: например, гэпы с моментальной просадкой в несколько фигур могут разорить даже серьезные депозиты. Именно от вас зависит, настигнет ли ваш счет маржин колл. Самый простой способ контролировать риски, в первую очередь − Stop Loss, но кроме этого − диверсификация, хеджирование другими активами, контроль объемов сделок. Всем – профитов!

Принцип работы

При достижении уровня стоп аут на форексе позиция автоматически закрывается при получении максимально допустимой суммы убытка. Разумеется, этому предшествует маржин колл, после которого трейдер может пополнить счет. Если этого не происходит, срабатывает механизм стоп аут.

Если вернуться к примеру выше, мы видим, что брокер ничем не рискует: убыток в размере 9640 долларов США полностью лежит на плечах трейдера, депозит которого составлял 0 руб. (0 $ или 0 грн.) при открытии сделки. Простыми словами, если бы автоматический стоп аут не срабатывал, то при дальнейшем неблагоприятном развитии событий пострадали бы и заемные средства. Эту ситуацию стоп аут предотвращает.

Тестирование стратегии с учетом рисков

Выбирая стратегию для работы, особенно если трейдинг ведется при помощи автоматических советников, важно заранее соизмерить процент допустимой просадки с уровнем стоп-аут у выбранного брокера. Тогда можно будет определить правильные рабочие объемы и безопасный алгоритм их повышения, исключая вероятность непомерной нагрузки на депозит.

Только с таким подходом можно рассчитывать на успех, поскольку уповать на рекомендуемый шаблонный вариант – значит, допускать неоправданный риск. Помимо того, в процессе трейдинга важно следить за новостями Форекс брокера и общим фундаментальным фоном, так как в некоторых ситуациях брокерская компания может изменять торговые условия, значительно завышая уровень стоп-аута на фоне уменьшения привычного трейдеру кредитного плеча.

Если игнорировать изменившиеся условия, то стратегия, которая вчера уверенно давала заработать, сегодня может стать причиной слива депозита. Поэтому всегда нужно быть внимательными и не пропускать важную информацию о рынке.

Итоги рассмотрения SO

Трейдеры, которые рассчитывают долго и счастливо работать на Форекс, должны избирать осторожный трейдинг, исключающий вероятность «случайного» срабатывания стоп-аута. Довольно часто новички, к примеру, забывают о гепах, когда цена на фоне каких-то событий рисует на графике ценовой разрыв, во время которого котировки могут «перелететь» через уровень стопа.При гепе существует вероятность даже увести счет в минус, правда, в последнее время все больше брокеров дополнительно страхуют риски своих клиентов от отрицательного баланса. Некоторые регуляторы даже делают это условие обязательным для работы компаний, предоставляющих услуги на Форекс.

Например, Кипрская Комиссия по ценным бумагам, выполняющая роль финансового регулятора, требует от компаний, размещенных здесь и нацеленных работать в Европе и странах СНГ, чтобы они исключали вероятность stop out, при котором клиент еще может остаться должным брокеру.

Однако каждый трейдер должен рассчитывать, прежде всего, на себя, открывая сделки так, чтобы даже в случае форс-мажорных ситуаций счет никогда бы не достигал уровня стоп-аут. Для этого в расчете должны использоваться не только рабочий объем и стоп-лосс, но и исторические минимумы/максимумы рынка, позволяющие определить волатильность выбранного актива.

Влияние кредитного плеча на уровень стоп-аута

Чтобы проанализировать, как размер кредитного плеча влияет на уровень stop out, опять же обратимся к примеру, рассмотренному выше, только увеличим размер левериджа (кредитного плеча) до 1/300.

Это будет означать, что на каждый собственный доллар брокер предоставляет 300 долларов для совершения операций. Иными словами, если я открываю сделку на 22 500 руб. (300 $ или 8 700 грн.), то в торговле участвует только один мой собственный доллар, остальные 299 – это деньги брокера.

И теперь рассчитаем сумму залога при прочих неизменных параметрах:

М=150000/300*1,2=45 000 руб. (600 $ или 17 400 грн.).

Мы видим, что кредитное плечо увеличилось, а маржа уменьшилась в 3 раза. Отсюда вывод: чем выше кредитное плечо, тем меньше маржа. Уровень для стоп аут оставляем неизменным – 20% и получаем 9 000 руб. (120 $ или 3 480 грн.) (600*20%).

Таким образом, при повышении кредитного плеча мы могли бы торговать до остатка 120 долларов на счете, а не до 360, как в примере выше. Какие выводы можно сделать?

В числе рекомендаций, даваемых на случай маржин колла, есть совет по увеличению кредитного плеча. При более высоком леверидже, казалось бы, стоп аут наступит позже. Но так ли это на самом деле?

Да, действительно, взять хотя бы наш пример: мы «выигрываем» целых 240 долларов при увеличении кредитного плеча. На эти деньги можно купить 200 евро. А в масштабах крупных сделок увеличение левериджа позволит продержаться не один торговый день.

Однако следует обратить внимание на то, какие факторы приводят к убыткам до уровня stop out. Это может быть:

- высокая волатильность;

- бездействие трейдера;

- неправильное управление капиталом.

Согласитесь, все эти факторы повышают риск.

Таким образом, при увеличении кредитного плеча риск растет. И, несмотря на то, что стоп аут наступит чуть позже, при негативном движении рынка потери возрастут.

Уровни Stop out и Margin call. Для чего они нужны и как ими пользоваться?

Margin call – операция, которая предупреждает о том, что депозит трейдера близок к нулю, и он уже не может продолжать сделку. В таком случае трейдеру предстоит решить, как действовать дальше – пополнять счет или рисковать и ждать изменения ситуации и долгожданной прибыли.

Еще один вариант – закрытие рискованных сделок. По принципу действия Margin call – безнадежно устаревшая система, которая выдает предупреждение путем отправки sms-сообщения или звонка.

Эта система практически не используется опытными трейдерами и брокерами. В отличие от другой – Стоп аут. Это уже не предупреждение. Это определенный уровень опасности, то есть стоп-уровень, приближаясь к которому система сама закрывает заведомо убыточные сделки.

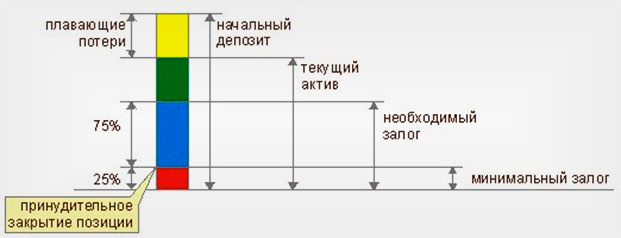

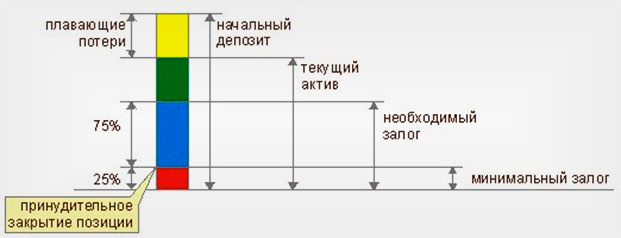

По принципу действия это практически стоп-лосс, только значение для черты невозврата определяет сам брокер. А вот Stop out, имеет процентное выражение. Определить его можно как соотношение Equity (то есть активов трейдера) и Margin (залога). В большинстве случаев принудительное закрытие сделок происходит при стандартно значении стоп аута в 20%.

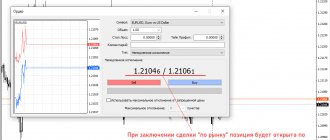

В рабочем терминале MT4 отследить ордер легко. Он отображается как «уровень» в закладке «Торговля». Находится это значение, сразу после показателей «баланс», «средства», далее «свободно», «залог». Проверить можно легко, открыв, например, позицию на покупку или на продажу.

Рассчитать ордер Stop out можно в формуле следующего вида:

Stop out = (С/3) * 1оо%

С – это средства

3 – залог или же маржа.

Средства можно определить как разницу баланса и плавающей прибыли. То есть, нужно сложить незафиксированную прибыль со средствами и вычесть из полученной суммы незафиксированные убытки.

Разберем конкретный пример:

- Баланс = 10943.24 U$D

- Залог = 1500.00 USD

- Затем, плавающая прибыль = 0.00 USD

- и плавающий убыток = 0.00 USD

Получим: Stop-out равен: ((10943.24 + 0 — 0) / 1500.оо)) * 100% = 729.55%

Уровень ликвидности, брокер может устанавливать по своему усмотрению. Он вправе поставить 30%. Если разница Equity/Margin * 100% будет равна 30%, сделка сама закроется на автомате операцией Stop out. Депозит не перейдет из положительного показателя в отрицательный. А залог будет возвращен в полном объеме. Правда на депозите может появиться иная сумма.

И это объяснимо. Если, например, была открыта позиция с депозитом в 200 USD, 100 из них ушли в залог. Свободные средства остались в размере 100 долларов, при уровне в 200%. Если рынок неожиданно или ожидаемо изменит направление движения цен, торговля пойдет против трейдера. Когда убыток составит -100 USD, свободных средств не останется. А вот сделка останется открытой.

ЛУЧШИЕ ФОРЕКС БРОКЕРЫ ПО ДАННЫМ «ИНТЕРФАКС»

Топовый ECN брокер, работает более 20 лет! Сейчас дополнительно получаю доход от их акции кэшбэка ==>>>

CASHBASK ОТ АЛЬПАРИ | обзор / отзывы Как отзываются торгующие об AMarkets? ОТКРЫТЬ СЧЕТ С БОНУСОМ | обзор/отзывы Входит в ТОП 3 Форекс рейтингов | 1500$ БОНУС | обзор / отзывы

А ТАКЖЕ ЛУЧШИЕ БРОКЕРЫ БИНАРНЫХ ОПЦИОНОВ В 2022:

У этого брокера опционов лучшая репутация в сети! |

СТАРТ С 10$ | обзор / отзывы Новые фиксированные опционы. Такие одни! | СТАРТ С 1$ | обзор / отзывы 2010 год. Сертифицирован ЦРОФР! | МАКСИМАЛЬНЫЙ БОНУС | обзор / отзывы Стабильно работает с 2012 года! | 30.000 РУБЛЕЙ БОНУС | обзор / отзывы

Все дело в том, что стоп-аут ордер остался на уровне 100%, поскольку ((200 — 100) : 100 * 100% = 100%.

Убытки продолжают расти и приближаются к значению -180 USD. Но в таком случает stop out = ((200 – 180) : 100) * 100% = 20%.

При таких показателях, сделка автоматически закроется, поскольку стоп аут сработает до того, как депозит уйдет в минус. На счету при полностью возвращенном залоге останется только 20 USD.

Получается, что специфические ордера Stop out и Margin call, помогают избежать отрицательных показателей счета.

Но одновременно, они могут спровоцировать неоправданно рискованные операции в ожидании рыночного разворота в другую сторону. И если стоп аут начнет срабатывать по убыточным позициям, всем сразу или нескольким одновременно, велика вероятность того, что открыть новую позицию даже с минимальным лотом будет невозможно. Самое главное, что уровень Маржин колл будет увеличиваться.

Формула расчета стоп аут на Форекс

Как брокер рассчитывает процент stop out? Это зависит от индивидуальных параметров: состояния счета, валютных пар, количества сделок и др. Чаще всего этот процент составляет от 10 до 30, в редких случаях – 50% и более. Чтобы рассчитать уровень stop out, используют усредненные данные по торговым операциям за текущий период.

Предположим, средняя цена сделки – 1 лот (750 000 руб. (10 000 $ или 290 000 грн.)). Трейдер использует пару EUR/USD, имея на счете 3 750 000 руб. (50 000 $ или 1 450 000 грн.). То есть, теоретически, если пять сделок по 1 лоту окажутся убыточными, то будут израсходованы все средства, включая залог (375 000 руб. (5 000 $ или 145 000 грн.)), и далее в ход пойдут деньги брокера.

Чтобы этого не допустить, брокер предполагает, что с убытком могут завершиться максимум 4 торговые операции по лоту, плюс 9 сделок по 0,1 лот, а максимальный убыток, определяющий уровень stop out, находится на отметке 3 675 000 руб. (49 000 $ или 1 421 000 грн.).

Таким образом, процент стоп аут рассчитывается примерно так: (50000-49000)/5000=20%.

Чтобы избежать неприятных моментов и не слить депозит,

желательно помнить о некоторых правилах:

- Следить, чтобы маржа по позициям не была больше, чем 10-15% суммы всех средств

- Не оставлять без присмотра открытые сделки: бывает, что из-за гэпа цена уходит в отрицательный баланс и закрывается принудительно, через стоп аут

- Не рисковать понапрасну слишком сильно, всегда оставляя средства на вероятность, что все пойдет не так и прогноз не осуществится

Ну и конечно же подбирайте проверенные стратегии форекс, скачайте ТОП50+ торговых систем ⇒

Советы по выбору счета

На Форекс используются типы счетов:

- Стандартный. Это самый распространенный тип, который подходит для новичков. Минимальная сумма сделки – 0,01 лота.

- Счет ECN применяется в торговле с частыми входами. Трейдер работает с несколькими брокерами, объединенными в систему ECN (Electronic Communication Network). За сделку взимается комиссия, которая обычно покрывается за счет более низкого спреда.

Спред – это разница между максимальной продажной и минимальной покупной стоимостью.

- Безсвоповый счет, где нет комиссии (свопа) за перенос ордера на следующий день;

- Центовый счет – баланс отображается не в долларах, а в центах;

- Демо-счет – это виртуальный счет, предназначенный для новичков для ознакомления с особенностями торговли на Форекс.

- ПАММ-счет позволяет привлекать средства сторонних инвесторов. Рекомендуется для «продвинутых» трейдеров.

Что посоветовать новичку? В первую очередь, начать надо с использования демо-счета, чтобы постичь азы. Затем в зависимости от размера вашего капитала, целей и амбиций можно выбрать:

- классический (стандартный) тип – при небольшом депозите;

- безсвоповый – для долгосрочного трейдинга;

- ECN и ПАММ счета – для опытных трейдеров, владеющих навыками инвестирования и знаниями особенностей валютного рынка. Владельцы таких счетов должны самостоятельно уметь рассчитать уровни маржин колла и stop out, размеры комиссии, спред и другие параметры.

Маржин колл — история + примеры

Термин имеет давнюю историю с тех времён, когда биржевая торговля осуществлялась с применением телеграфных и телефонных устройств. Два слова «margin» (маржа) и «call» (требование, звонок) довольно символично обозначали именно ту ситуацию, когда брокер звонил клиенту и сообщал, что запас его маржи истекает и нужно пополнение счёта.

Сегодня трейдерам уже никто не звонит по такому поводу. Приходят лишь уведомления в терминале, а в случае проблем сделки закрываются программными средствами автоматически по достижению уровня stop out, но психологическое значение этого явления никак не изменилось.

Случаи, когда трейдер может непременно столкнуться с margin call:

- — слишком большое кредитное плечо и вход в сделку на все средства, или, как любят говорить на трейдерском сленге, «на всю котлету» (например, 1:1000); — аномально сильное движение цен против позиции трейдера, т.е. рынок выбивает из сделки, что часто случается в период экономических потрясений и кризисов.

Рассмотрим также пару примеров вышеуказанного случая про вылет с рынка.

Текущая ситуация по EURUSD — очень распространенный случай. Подошли к границам канала, загнали толпу в лонг, а затем провалились, пока основная масса не получит маржин колл. Теперь ждём, пока те же самые отчаявшиеся трейдеры с новым депозитом зайдут в шорт, чтобы пойти вверх.

Самая надёжная защита от маржин колла — это использование в своей стратегии стоп-приказов. Ниже указан пример, почему лично я никогда не работаю без ордера стоп-лосс.

Случай по USDCHF в январе 2015-го, когда Банк Швейцарии принял решение об отвязке курса национальной валюты от евро.

Предел риска — кинокартина и финансовый триллер, показывающий психологическую составляющую margin call и его давления на любого игрока финансового рынка. В эту же копилку Игра на понижение.

Стоит заметить, что ещё один надёжный метод защиты депозита заключается в торговле без кредитного плеча, но это вряд ли принесёт трейдеру существенную прибыль и подойдёт лишь долгосрочным инвесторам на фондовом рынке. Хотя и на форекс можно придумать, как защититься на 100% от полной потери депозита.

Что приводит к стоп-ауту

Ответить на этот вопрос можно и одним предложением: стоп аут на форексе – это результат неправильного управления капиталом, а именно:

- вы открыли слишком много сделок;

- вы неправильно выбрали объем лота при ограниченном объеме депозита.

Иными словами, не рассчитали объем, не успели вовремя взять ситуацию под контроль или не обратили внимание на стоп-лосс и уровень stop out.

Справедливости ради, надо отметить, что иногда не все зависит от вас. Неблагоприятному развитию событий также способствует такой фактор, как отсутствие стоп-лосс – уровня цены, при которой сделка закроется с минимальными потерями. Кроме того, на рынках случаются обвалы, на которые не все успевают быстро среагировать.

Далее поговорим о том, что можно предпринять, чтобы избежать потери.

Рекомендации по подбору счета

Для большинства стратегий уровень Stop Out не играет роли при подборе типа счета. При соблюдении манименеджмента и риске на сделку порядка 2-5% для слива счета убыток в пунктах должен исчисляться сотнями/тысячами пунктов, даже при работе на D1 стопы меньше.

Для стандартных стратегий принудительное закрытие позиций – форс-мажор. Повод сделать паузу и переосмыслить свой трейдинг.

Исключение – мартингейловые ручные и автоматизированные торговые системы. Мартингейл предполагает отказ от фиксированных стопов и построение сетки ордеров при движении графика против трейдера. Параллельно происходит наращивание объема, чтобы сместить точку безубытка ближе к цене.

Для мартингейловых систем желательно подбирать брокеров с максимальным плечом и минимальным Стоп-аутом. При таких условиях счет выдержит максимальную просадку, выше шанс, что ситуация на рынке изменится и сетка в итоге закроется с прибылью.

Как избежать стоп-аута

Если вы торгуете небольшими объемами (до 10% от депозита) и не держите убыточные позиции очень долго, то опасаться стоп-аута вряд ли стоит. А вот если вы играете по-крупному, тогда нужно знать следующее:

- Самое главное – это считать. Не буду говорить, что ежедневно нужно пересчитывать соотношение маржи и свободных средств, но при значительных скачках валюты делать это необходимо. А именно – сопоставлять размер залога для одного лота с учетом кредитного плеча. Для пары EUR/USD это будет выглядеть так:

\[ R*100000/L, где: \]

\( R \) – текущий обменный курс;

\( L \) – кредитное плечо.

Если открыто несколько сделок – воспользуйтесь встроенным калькулятором трейдера.

- Для каждой крупой сделки сопоставляйте размер маржи и уровень стоп-аута. К примеру, соотношение этих параметров такое:

СДУ/М=5 (уровень stop out составляет 20% от залога). Тогда следует просчитать, сколько пунктов изменения цены остается до этого уровня. Например, для пары EUR/USD стоимость одного пункта равна 750 руб. (10 $ или 290 грн.) (1% от лота). Такие же расчеты нужно выполнить и для других валютных пар.

- Изучайте азы риск-менеджмента. Особый упор начинающему трейдеру следует сделать на теорию хеджирования рисков.

- При получении маржин колла не стоит бездействовать. Лучше «скинуть» позицию, не дожидаясь принудительного закрытия.

Несколько простых правил

На данный момент вам необходимо запомнить несколько простых правил:

• следите, чтобы залог по вашим позициям не превышал 10-15% от суммы средств на вашем депозите.

• никогда не оставляйте ваши открытые позиции без присмотра. Если у вас нет возможности следить за развитием событий на рынке, установите защитный ордер – это гарантирует закрытие позиции, если рынок развернется против вас.

• научитесь «прикидывать» значения уровня депозита в уме, исходя из реального количества средств на вашем счете, а также величины залогов по валютным парам, которыми вы обычно торгуете.

Стоп-аут: пример расчета

Рассчитаем stop out по сделке Форекс на основании исходных данных:

- сумма депозита – 1 500 000 руб. (20 000 $ или 580 000 грн.);

- кредитное плечо – 1:100;

- валютная пара – EUR/USD;

- обменный курс – 1,18;

- объем сделки – 0,5 лота (3 750 000 руб. (50 000 $ или 1 450 000 грн.));

- уровень стоп-аут – 30%.

Сначала рассчитаем залог, свободные средства и уровень маржи:

M=50000/1,18*100=31 780 руб. (423,73 $ или 12 288 грн.);

C=20000-423,73=1 468 220 руб. (19 576,27 $ или 567 712 грн.);

Уровень маржи=19576,27/423,73*100=4619,99% (значение от 300% и выше считается безопасным).

Уровень stop out=423,73*30%=9 534 руб. (127,12 $ или 3 686 грн.).

Сумма допустимого убытка составит:

20000-127,12=1 490 466 руб. (19 872,88 $ или 576 314 грн.).

Маржин колл — что это?

Маржин колл (в оригинале margin call — требование о пополнении маржи) — это уровень убытков на счёте трейдера, при котором брокер обязан уведомить его и предупредить о необходимости пополнения счёта для дальнейшего поддержания позиции. Далее возможны три сценария:

- 1. трейдер пополняет счёт, и позиции остаются открытыми до следующего margin call от брокера;

- 2. трейдер закрывает большую часть позиции с убытком, чтобы хватало средств для маржи;

- 3. трейдер не вносит средства на счёт и не закрывает позиции, как следствие, по достижению определенного уровня убытков брокер принудительно закрывает сделки клиента.

Для справки: маржа представляет собой залог, который обеспечивает возможность осуществлять сделки на кредитные средства брокера. Если такого залога становится недостаточно, тогда мы и касаемся понятия «маржин колл». Рекомендую подробнее изучить, на что влияет маржа.

Пример (более точные расчёты в следующих разделах статьи):

- — трейдер Василий имеет депозит 1000 USD и купил некий актив с кредитным плечом 1:500; — предположим, что при изменении цены на 1 пункт Василий получает убыток или прибыль в размере 10 USD; — цена пошла против Василия на 50 пунктов, убыток составляет уже 500 USD (больше половины депозита); — Василий получает предупреждение о недостатке средств или margin call от брокера, но позиции пока ещё остаются открытыми.

Уровень убытков, при котором трейдеру отправляется маржин колл, может быть абсолютно разным и устанавливается брокером в рамках условий по торговому счёту.

Основная цель маржин колл — ограничить убытки трейдера так, чтобы он не остался должен брокеру ничего сверх своего депозита. Никто не желает принудительно взимать долги, равно как и иметь их.

Что еще важно знать

При ведении маржинальной торговли инвесторы сталкиваются с ограничениями. Одно из основных – разделение ресурсов по разным рынкам (фондовый, валютный, срочный). Чтобы торговать с плечом на каждом из них в стандартной схеме инвестору нужно иметь активы для обеспечения сделок именно на каждом конкретном рынке. Это увеличивает общие затраты плюс в целом не очень удобно.

Чтобы обойти это ограничение в нашей системе MATRIx работает сервис единой денежной позиции (ЕДП). В его рамках инвесторы могут работать с общим счетом, которые объединяет различные рынки. Активы, которые были куплены на одной торговой площадке рынка, затем можно использовать в качестве обеспечения на других рынках из списка.

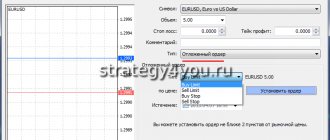

Стоп-ордер

Стоп-ордер (Stop Limit) на покупку активируется, когда цена криптовалюты поднимается до уровня, определенного пользователем.

Стоп-ордер (Stop Limit) на продажу активируется, когда цена криптовалюты опускается до уровня, определенного пользователем

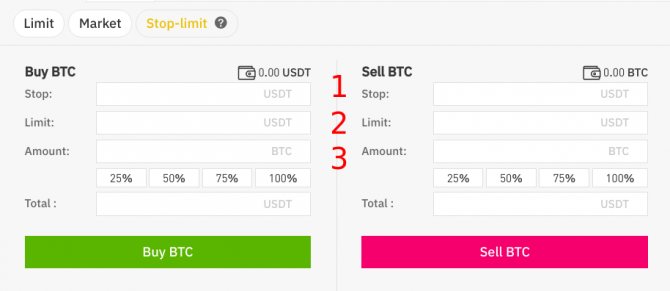

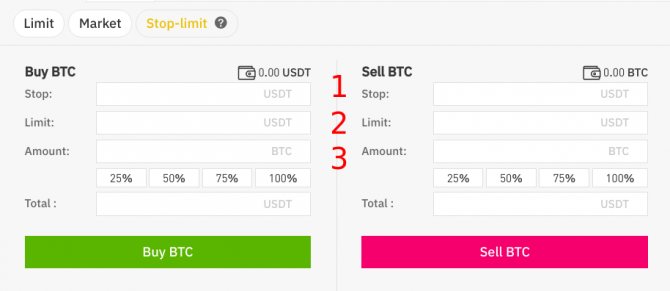

Как ставить стоп-ордеры на примере Binance

Стоп-ордер на покупку биткоина (Buy BTC):

- В графе Stop указываем цену биткоина, при достижении которой ордер активируется.

- В Limit указываем цену, по которой будет покупаться монета.

- В Amount — кол-во монет для покупки.

Графа Stop в данном случае важна тем, что при активации ордера на определенном уровне предложение на рынке может быть лучшим и, соответственно шансы трейдера купить монеты по нужной цене — выше.

Стоп-ордер на продажу биткоина (Sell BTC):

- В графе Stop указываем цену биткоина, при достижении которой ордер активируется.

- В Limit указываем цену, по которой будет продаваться монета.

- В Amount — кол-во монет на продажу.

Как использовать стоп-ордеры при открытии и закрытии позиций?

Открытие позиции:

- ставьте стоп-ордер на покупку, если хотите открыть длинную позицию выше рынка;

- ставьте стоп-ордер на продажу, если хотите открыть короткую позицию ниже рынка.

Закрытие позиции:

- ставьте стоп-ордер на покупку, если хотите закрыть короткую позицию выше рынка;

- ставьте стоп-ордер на продажу, если хотите закрыть длинную позицию ниже рынка.