Здравствуйте, дорогие друзья. Один из недостатков активного трейдинга – привязка к рабочему месту. При внутридневной торговле невозможно заранее предсказать время формирования точки входа. Разработчики трейдерского ПО учли это и реализовали возможность установки отложенных приказов, исполняющихся без участия трейдера. Отложенный ордер в МетаТрейдер 4 сработает даже при выключенном на стороне трейдера терминале. Это снижает вероятность того, что сигнал будет упущен.

В чём преимущество отложенного ордера

Есть 2 принципиально разных способа открытия позиции:

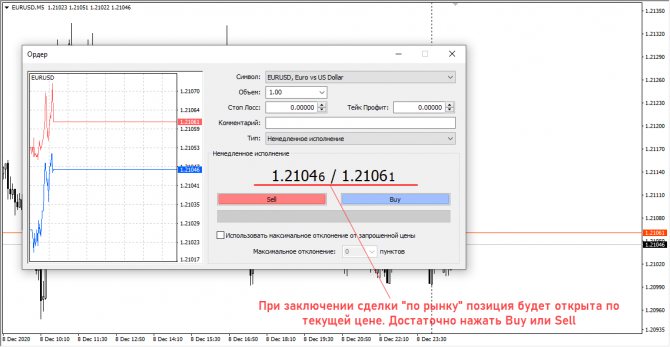

- По рынку. Сделка заключается по текущей цене. Заявка обрабатывается за доли секунды, после чего открывается позиция. Недостаток этого метода в том, что трейдеру нужно ждать формирования точки входа. Предсказать, когда это произойдёт, невозможно. Повышается риск того, что сигнал будет упущен.

- Отложенным ордером. Приказ на вход в рынок размещается на определенном расстоянии от текущей цены. Если график достигнет этого уровня, то заявка исполнится и будет заключена сделка. Есть разные типы ордеров, об этом поговорим чуть позже.

Использование отложенников дает ряд преимуществ. К ним отнесу:

- Экономию времени. Вы не привязаны к рабочему месту. Если ожидается, например, ретест уровня после пробоя, можно не ждать, пока это произойдет, а просто выставить отложенный приказ. Если сценарий реализуется, сделка гарантированно будет заключена.

- Психологический комфорт. При отслеживании рынка в режиме реального времени возникает соблазн открыть сделку до четкого формирования сигнала. Использование отложенных приказов решает эту проблему.

- Вход в точности на обозначенном уровне. При ручной торговле есть риск того, что цена уйдет в невыгодную сторону, пока трейдер будет задавать параметры сделки.

Отмечу и гарантированный вход в рынок. После установки лимитного или стопового ордера информация об этом передаётся на сервер брокера. Вы можете выключить ПК, и при достижении заданной отметки сделка всё равно будет заключена.

Стоп-лимит (Stop limit)

Это условная заявка, которая помогает трейдеру решить 1 из 2 задач:

- продать актив ниже текущего значения цены;

- купить актив выше текущего значения цены.

Основная цель использование такого ордера – ограничить размер убытка, если котировки выбранного торгового инструмента двинутся в сторону противоположную ожиданиям. На сленге трейдеров такая операция называется выставлением стоп-лосса.

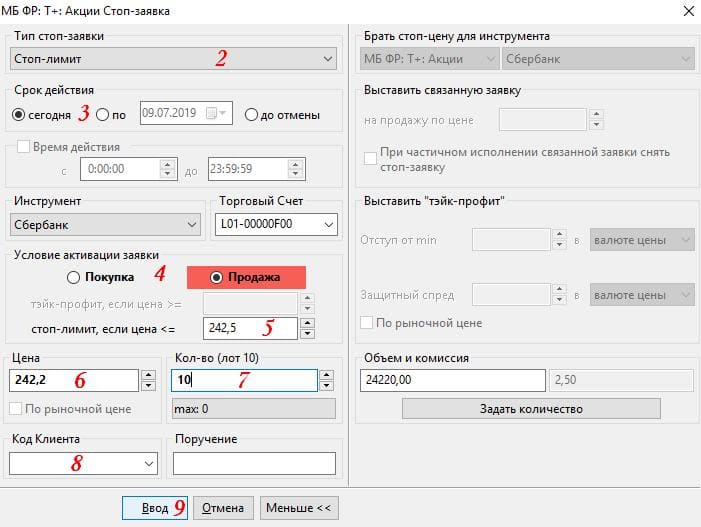

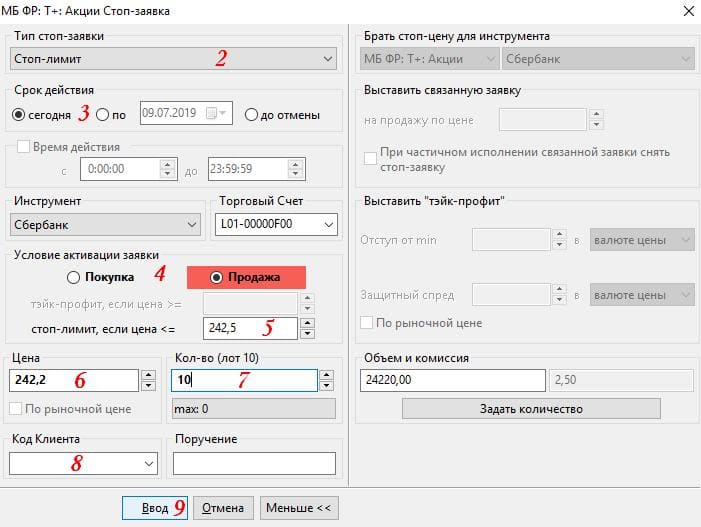

Для лучшего понимания рассмотрим пример с российского фондового рынка.

Трейдер 10 апреля 2022 года купил акции ПАО Сбербанк. Цена приобретения актива 242,78 рубля. Трейдер предполагал, что котировки ценной бумаги продолжат двигаться в рамках растущего тренда. Для подстраховки от негативного развития событий участник торгов ввёл условную заявку стоп-лимит. С указанием срока ордера – до отмены. Стоп-ценой был выбран уровень 242,5 рубля.

С начала следующей торговой сессии котировки обыкновенных акций Сбербанка продолжили движение вверх. Однако затем развернулись и начали понижательное движение. Когда цены актива опустились до 242,5 рубля, стоп-заявка сработала. Это ограничило убыток по сделке 28 копейками.

Как видим, решение трейдера было правильным. В дальнейшем котировки актива продолжили снижение. Трейдер своевременно закрыл убыточную позицию.

По такому же принципу ограничиваются убытки по шортам или коротким позициям. Только в этом случае в условиях активации заявки выбираем не продажу, а покупку актива.

Другой повод для использования заявок типа стоп-лимит – реализация пробойной стратегии торговли. Смысл такого подхода в том, что трейдер находит сильный уровень (поддержки или сопротивления), который ограничивает движение котировок. Идея проста: если цена преодолеет такой рубеж, то устремится дальше в том же направлении.

Однако, не всё так просто. После пробоя котировки зачастую совершают крайне резкие движения. Трейдер банально рискует не успеть за таким движением. Стоп-лимиты решают эту проблему. Такие ордера позволяют заранее выставить заявку на покупку или продажу актива и не пропустить движение цены.

Учимся выставлять

Для выставления заявки стоп-лимит воспользуйтесь приведённым ниже алгоритмом.

1. Нажмите клавишу F6 на клавиатуре.

2. Выберите тип заявки стоп-лимит.

3. Задайте срок действия ордера.

4. В условиях активации заявки выберите Покупка или Продажа.

5. Определяем уровень цены, при которой произойдёт активация ордера. Для лонгов этот показатель выставляется ниже уровня покупки. И наоборот. Для шортов этот показатель указывается выше уровня продажи. В нашем примере трейдер купил акции Сбербанка по 242,78 рубля, а цену для активации стоп-лимита выставил 242,5 рубля.

6. Задаём цену, по которой выставляется сама заявка. При продаже этот параметр выставляется ниже цены активации. И наоборот. При покупке соответственно выше. Это нужно, чтобы избежать так называемого проскальзывания цены, когда котировки совершают резкие движения и часть заявок остаются неисполненными. В нашем примере это 242,2 рубля.

7. Задаём количество лотов.

8. Выбираем свой Код клиента.

9. Нажимаем клавишу ввод и подтверждаем заявку в появившемся окне.

Виды и особенности отложенных ордеров

В МетаТрейдере 4 есть 2 типа отложенников – Stop/Limit. Стоповые приказы размещаются в расчете на продолжение движения цены в прежнем направлении, лимитные – в надежде на откат перед продолжением роста/падения.

Для наглядности разберем все виды отложенных ордеров на Форекс:

- Buy Stop. Это приказ на покупку по цене, превышающей рыночную. Например, котировка EURUSD равна 1,20622, трейдер рассчитывает на рост валютной пары, но покупать с текущих уровней не собирается. На отметке, например, 1,2100 размещается отложенник на покупку. Это и есть приказ Buy Stop.

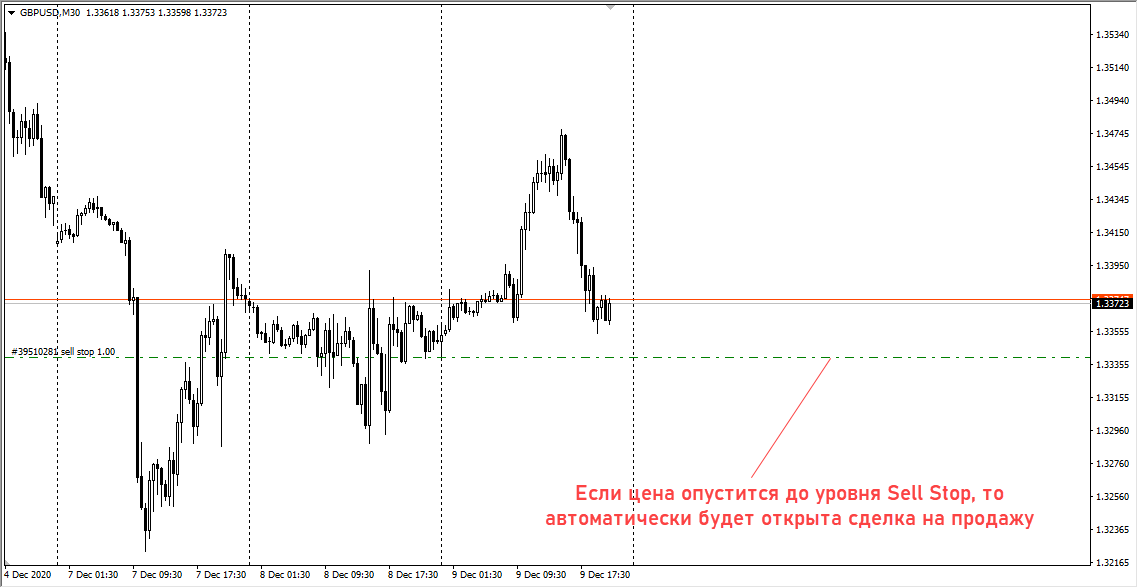

- Sell Stop. Это отложенный приказ на продажу, устанавливается ниже рыночной цены актива. То же, что и Buy Stop, но трейдер рассчитывает на продолжение нисходящего движения и выставляет заявку на продажу ниже актуальной цены.

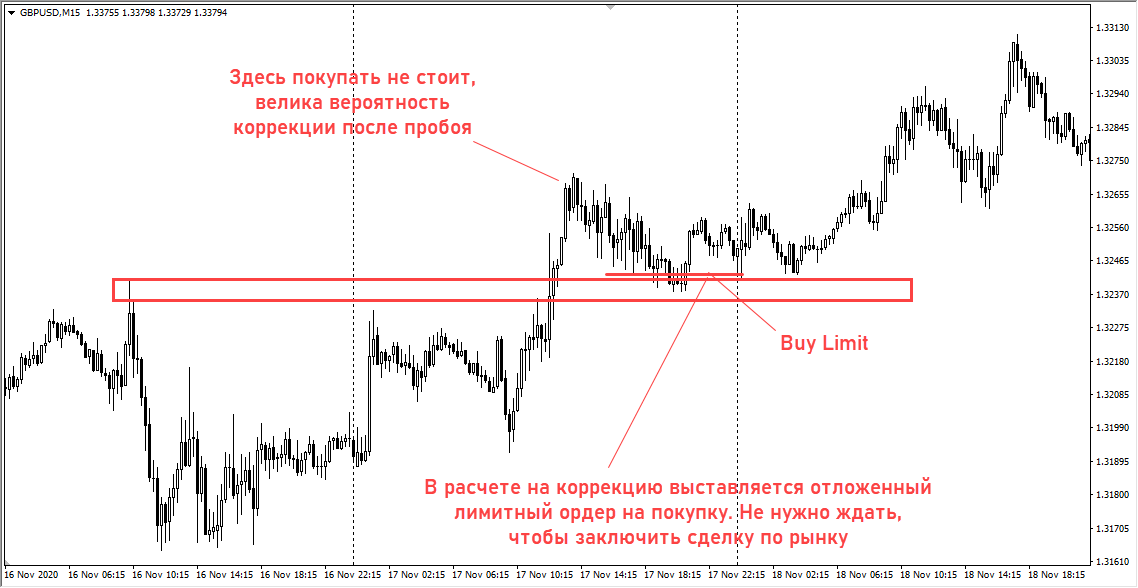

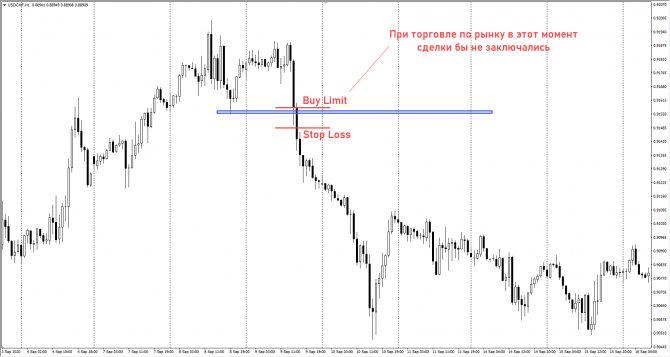

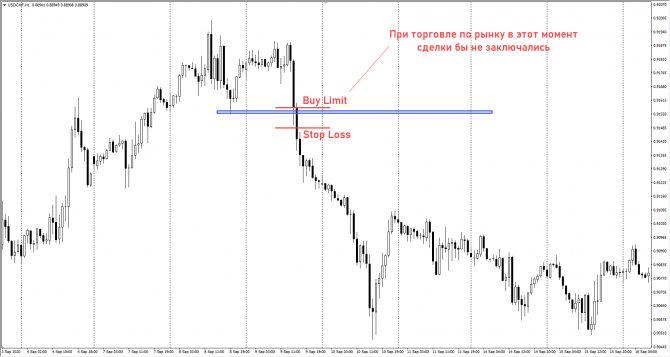

- Buy Limit. Используется в ситуациях, когда прогнозируется рост актива, но перед этим ожидается коррекция. Например, пробивается уровень сопротивления, но входить сразу после пробоя трейдер не собирается. Вместо того, чтобы ждать, пока график оформит ретест, можно выставить на этом ценовом уровне Buy Limit и заниматься своими делами. Если коррекция нужной глубины состоится, сделка будет открыта.

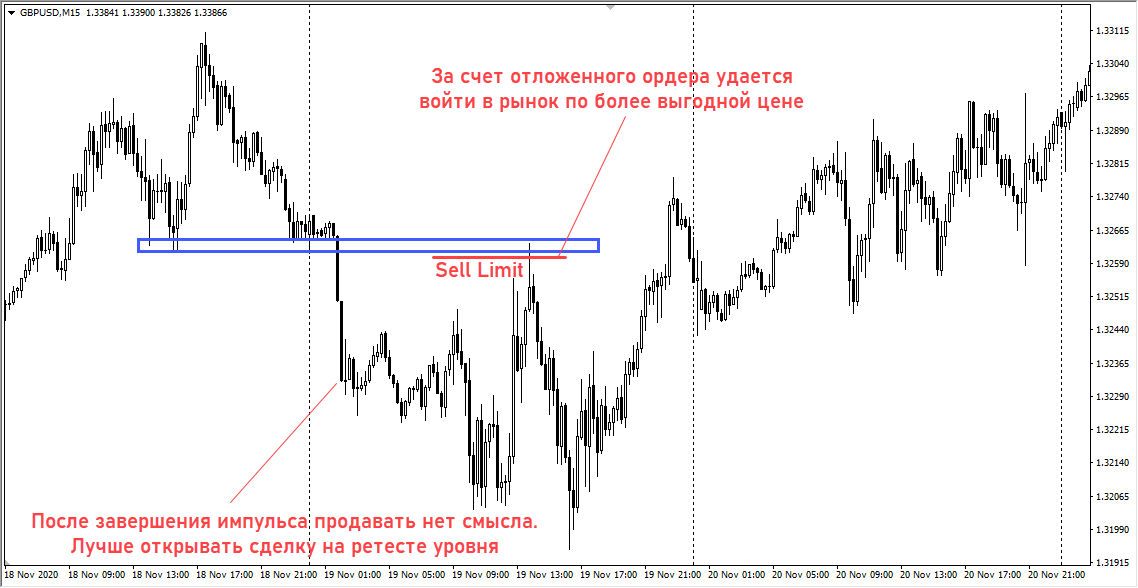

- Sell Limit. Логика та же, что и у Бай Лимит, но ставка делается на восходящую коррекцию, на которой и заключается сделка на продажу. Один из сценариев использования ордера – ретест поддержки после пробоя импульсным движением. Сразу после пробития уровня входить невыгодно. Чтобы не ждать коррекции к поддержке, можно выставить в этой зоне отложенник Sell Limit.

Stop loss и Take profit

В МетаТрейдере 4 доступно только 4 типа отложенных ордеров. Что касается приказов Take Profit и Stop Loss, то они подпадают под описанные выше типы отложенников:

- Take Profit используется для фиксации профита. Текущая сделка закрывается за счёт встречной позиции того же объема. Для длинных позиций ТР можно рассматривать Sell Limit.

- Сделки на продажу закрываются по такой же схеме, ТР работает так же, как и Бай Лимит.

- Stop Loss выступает в роли ограничителя убытка. Для длинных позиций стоп-лосс находится ниже цены, поэтому его можно рассматривать как Sell Stop.

- Для коротких позиций суть стоп-лосса та же, что и у отложенника на покупку Buy Stop.

Новичкам отложенные ордера на Форекс кажутся сложным инструментом, но это лишь иллюзия. Ручаюсь, что после нескольких минут практики вы перестанете путать лимитные и стоповые приказы, понимая природу обоих инструментов.

Выгодная торговля в AMarkets

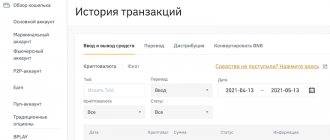

Как работает Stop Limit на Binance

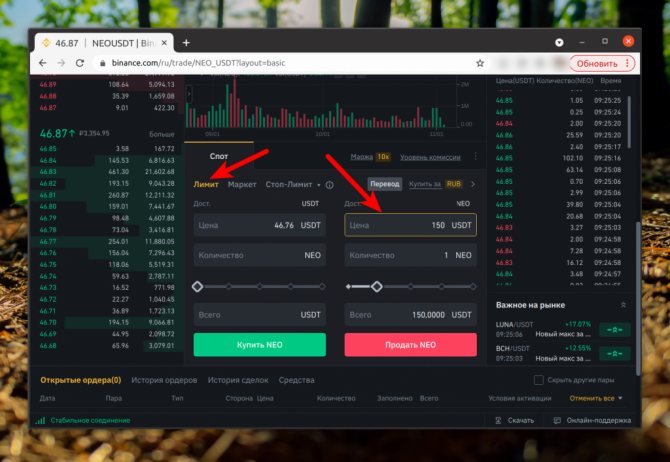

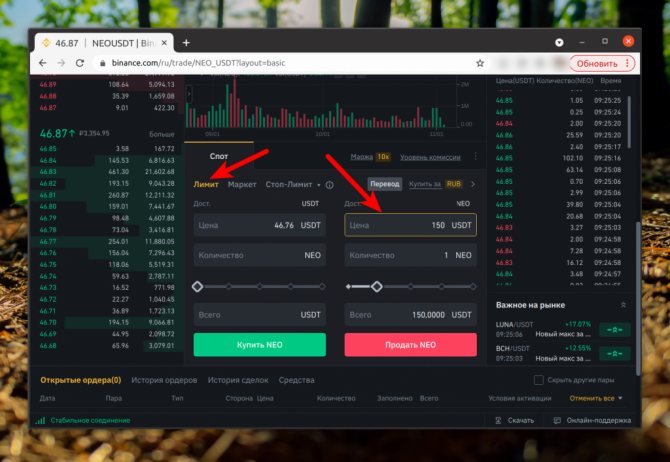

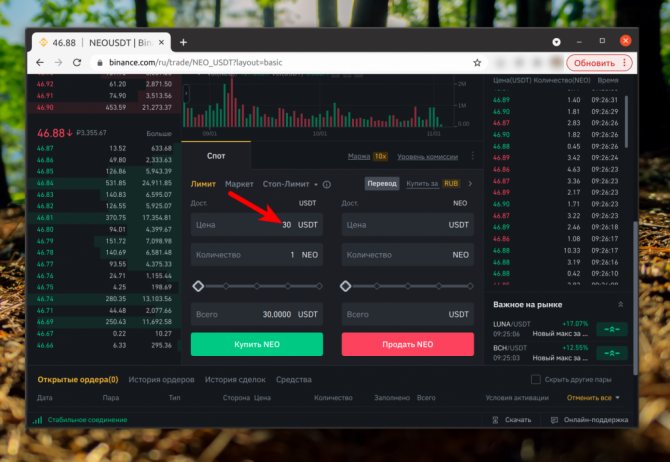

На бирже есть три варианта сделки — это Market (Маркет), Limit (Лимит) и Stop Limit (Стоп лимит). Сделка типа Market продает или покупает нужное вам количество монет по текущей рыночной цене. Более интересный пункт — Limit. Он позволяет выставить предел с которого надо начинать покупать или продавать. Чтобы понять стоп лимит на бирже binance, надо разобраться с обычным Limit.

Давайте рассмотрим на примере. Допустим сейчас рыночная стоимость NEO — 46 долларов. Например, я думаю, что монета вырастет до 150 и по этой цене я хочу ее продать чтобы зафиксировать прибыль.

Тогда я ставлю Limit на продажу по 150 USD. Как только цена монеты достигнет этой отметки или дороже, мои монеты будут автоматически проданы.

Другой вариант — вы ищете выгодную точку входа для покупки. Например, вы проанализировали график и думаете, что цена NEO упадет до 30 USD и при этой цене ее нужно покупать. Тогда вы ставите лимит ордер на покупку по 30 USD и как только цена опускается к этому значению или ниже — монеты покупаются.

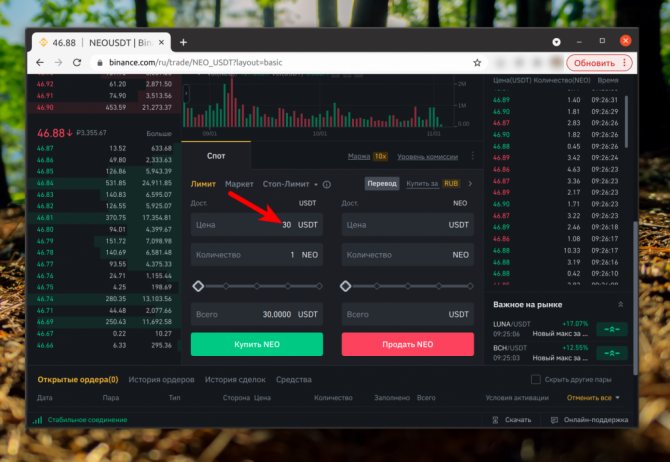

Это обычный Limit, он сразу же выставляется на биржу, как только вы оформляете заявку. В этом и есть его основной минус, который исправлен в варианте Stop Limit. По сути это тот же лимит, только на ордер выставляется на биржу не сразу после оформления, а когда цена достигает необходимого значения. Вы можете использовать Stop Limit чтобы скрыть свои ордера от других пользователей до поры до времени или чтобы продать монеты в случае неожиданного падения.

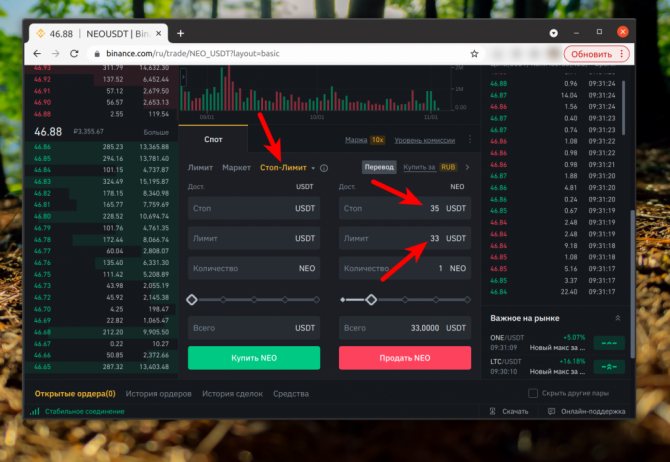

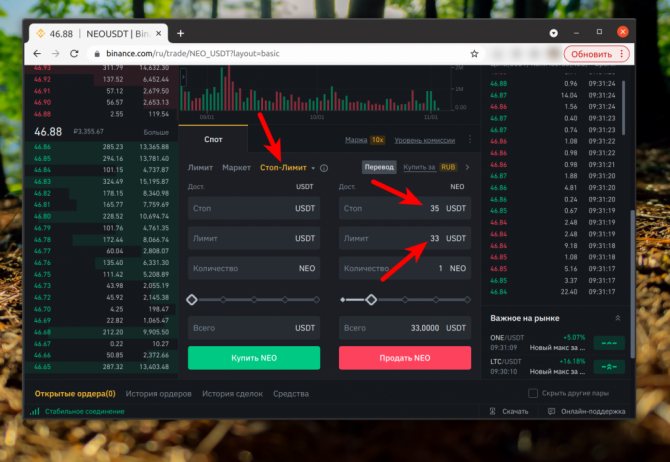

Рассмотрим пример, допустим, вы купили NEO по 46 USD и ожидаете, что монета будет расти, но есть вероятность что цена упадет до 35-30 или ещё ниже. Тогда вы устанавливаете Stop Limit на продажу с такими параметрами:

- Стоп: 35

- Лимит: 33

В котором ваша сделка появляется на бирже когда цена опускается до 35 и монеты продаются по 35, если желающих купить по 35 уже нет, то по 34 и 33, но не ниже, поскольку срабатывает Limit на минимальную цену продажи. Если бы вы выставили такую сделку без стоп лимита, обычным способом, то ваши монеты купили бы сразу же по текущей рыночной цене, поскольку алгоритм биржи работает именно таким образом. Но нам надо продать эти монеты только если будет риск что они подешевеют, а так мы ожидаем, что они будут расти.

Другой пример использования стоп лимит на Binance — покупка монет. Вы можете использовать этот лимит чтобы покупать монеты только если их цена пробивала определенные уровни или же просто чтобы скрыть ваши планы по покупке монет. Вы, конечно, можете ставить ордера на покупку монет по цене дороже чем они есть, но практического смысла я в этом не вижу. А теперь поговорим о том, как пользоваться Stop Limit на Binance.

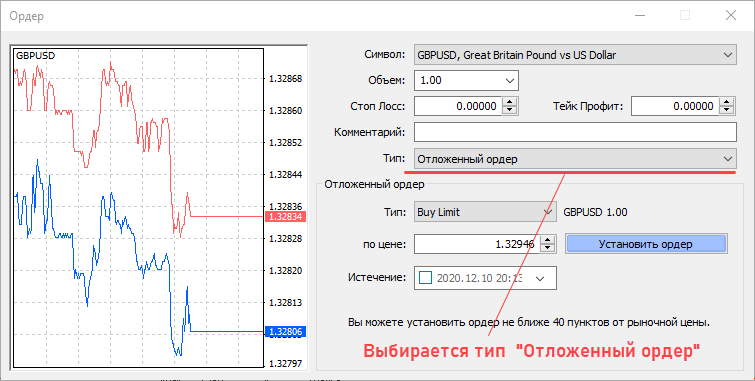

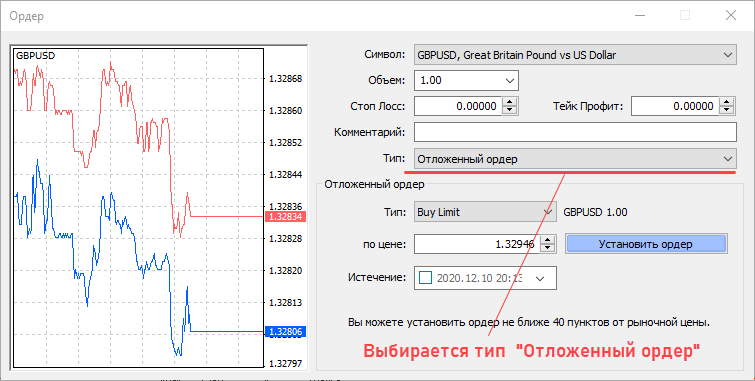

Методика выставления ордеров в MetaTrader 4

Для надежности подробнее опишу решение вопроса как установить отложенный ордер на МТ4 для всех типов приказов. Начало однотипное – нажмите правой кнопкой мыши на рабочем окне, выберите «Торговля» – «Новый ордер», откроется меню с настройками. Также в него можно попасть с помощью кнопки F9.

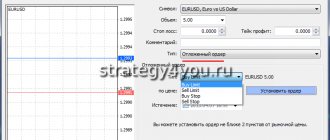

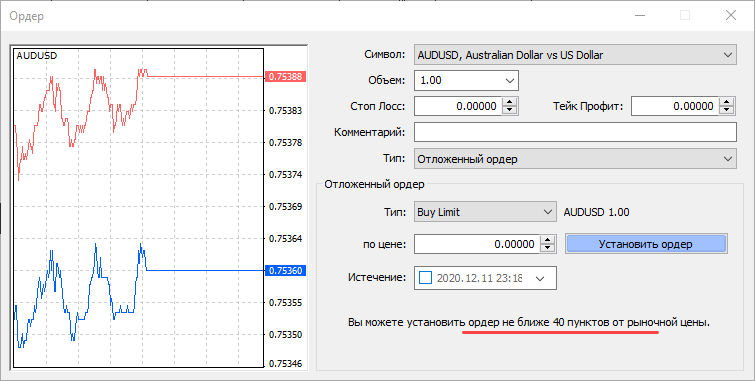

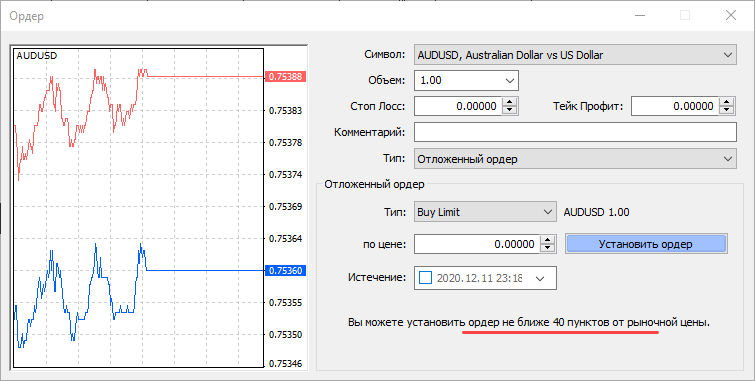

Далее в поле «Тип» нужен вариант «Отложенный ордер». После этого появятся дополнительные пункты.

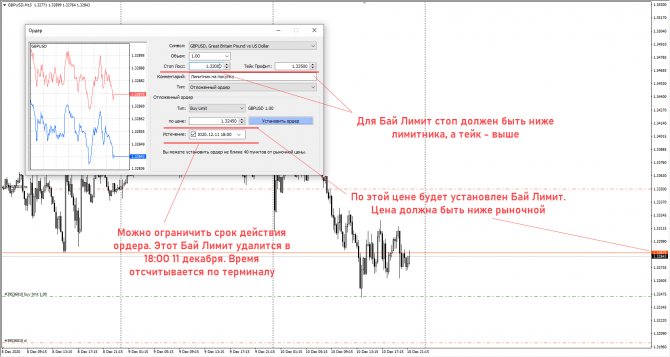

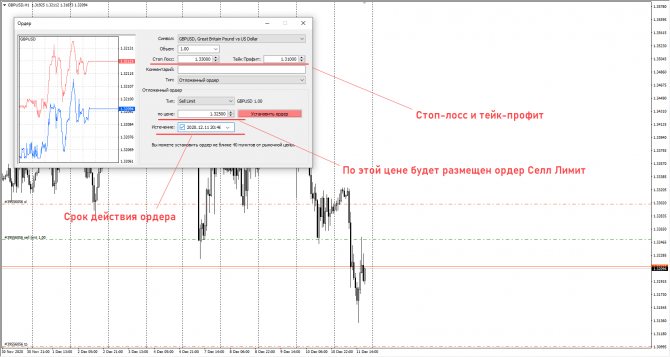

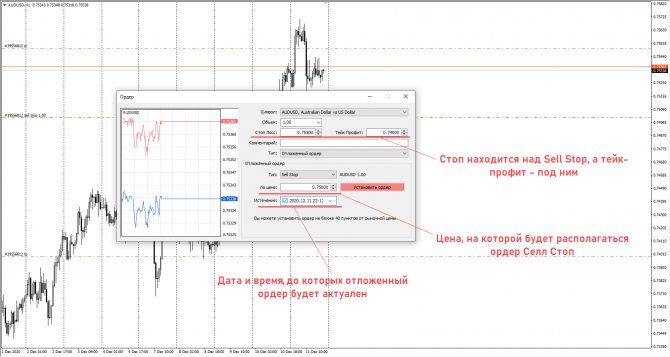

Далее для разных типов приказов:

- Buy Limit – в поле «по цене» указывается уровень, на котором будет находиться отложенник на покупку. Эта отметка должна быть ниже, чем текущая котировка. Стоп-лосс устанавливается ниже уровня Бай Лимит, а тейк-профит – выше этой отметки. Если всё сделано правильно, то после нажатия на «Установить ордер» увидите, что на графике появился отложенный приказ на покупку.

- Buy Stop. Размещается над текущей котировкой, стоп должен быть под ним, а ТР над Бай Стоп. Объем, комментарий и «срок годности» стопового ордера задается по той же логике, что и у Бай Лимит.

- Sell Limit. Так как цена должна скорректироваться вверх, то приказ размещается над рыночной котировкой. Это заявка на продажу, поэтому стоп-лосс располагается над Селл Лимит, а ТР под ним.

- Sell Stop. Отложенный приказ на продажу размещается под текущей ценой. Стоп и ТР располагаются над и под Селл Стоп соответственно.

Независимо от типа отложенника трейдер задаёт:

- Инструмент, по которому выставляется приказ. Список доступных активов находится в выпадающем меню «Символ». По умолчанию здесь отображается тот инструмент, график которого открыт в терминале, но можно выбрать и другой.

- Объём – измеряется в лотах.

- Комментарий – необязательный пункт. Он отображается в отчете, удобнее будет анализировать результаты.

- Срок действия. Здесь можно задать дату и время, в течение которого отложенник будет оставаться активным. Если цена не достигнет заданного уровня до этого момента, то ордер автоматически удаляется.

Расстояние до рыночной цены

Что касается отложенника в целом и как его правильно выставлять, то нужно учитывать минимальное расстояние до рыночной цены. Соответствующая информация указывается в описании торговых условий на сайте брокера и в окне при задании параметров ордера.

В примере на рисунке выше минимальное расстояние равно 40 пипсам, это ограничение справедливо для демо-счета. Брокер использует 5-значные котировки, отложенники можно выставлять на расстоянии в 4 пункта от текущей цены. На ECN счетах таких ограничений может не быть, отложенные заявки можно размещать даже внутри спреда (так называется разница между Бидом и Аском). Если слышите эти понятия впервые, рекомендую пройти ликбез “Что такое спред в трейдинге” и ознакомиться с остальной терминологией.

Ошибиться при выставлении лимитника или стопового ордера невозможно. Если укажете неверную цену, например, для Buy Stop ниже, чем рыночная котировка, то терминал просто не позволит выставить приказ, сообщив об ошибке.

Начните торговать с AMarkets

Как выставить отложенный ордер в два клика

В МетаТрейдере 4 предусмотрен вариант быстрого выставления лимитных и стоповых заявок. Для этого переместите курсор на уровень, где должен располагаться приказ, нажмите правую кнопку мыши и в пункте «Торговля» увидите 2 отложенника для цены, на которой располагался курсор.

На этом уровне появится только отложенник без стопа и ТР. Но Stop Loss и Take Profit можно указать позже, до срабатывания приказа. Также можно активировать трейлинг-стоп, при этом SL будет передвигаться за ценой с определенным шагом, но только при условии, что график пойдет в прибыльном направлении.

Этот метод подойдет в ситуациях, когда важна скорость. Например, трейдер пытается ловить новостные импульсы и вручную выставляет отложенники за 10-20 секунд до публикации важной статистики. Даже несколько сэкономленных секунд важны.

Особенности исполнения отложенных ордеров

В настройках МТ4 можно активировать отображение цены Ask. Увидите 2 цены:

- Верхняя – Аск или цена продавца. По ней совершаются сделки на покупку.

- Нижняя – Бид, цена покупателя, по ней совершаются сделки на продажу.

Эта особенность влияет на исполнение отложенных приказов. Если в терминале Аск не отображается и виден только Бид, то:

- Buy Stop будет исполняться с визуальным недоходом цены до отложенника.

- Buy Limit исполняется с заходом графика за уровень на величину спреда.

- Приказы на продажу исполняются по Биду, то есть той цене, которая видна в терминале.

Особенности исполнения отложенников практически не влияют на торговлю при работе с мажорами и популярными кроссами. На этих инструментах спред небольшой, его влиянием можно пренебречь, для гарантии изменив положение ордеров на пару пунктов.

Если работаете с низколиквидными активами, то спред растёт. Положение лимитных/стоповых ордеров на покупку нужно корректировать с учетом разницы между Бидом и Аском.

Открыть форекс счет в AMarkets

Управление отложенным ордером

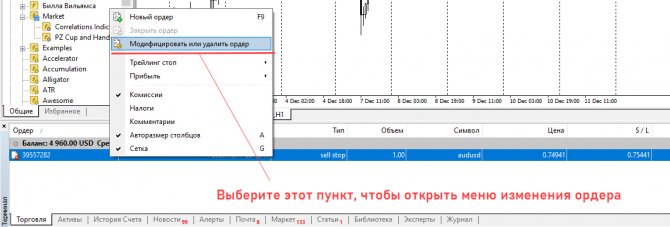

После установки отложенников ими можно управлять. Необязательно ждать срабатывания приказа, можно удалить его в любой момент, убрать стоп-лосс или тейк-профит или перенести ордер на другой ценовой уровень.

Есть несколько способов управления:

- В окне «Торговля» выбирается нужный отложенник и в контекстном меню вариант «Модифицировать/удалить ордер». Также в это меню можно попасть, сделав двойной клик по соответствующему отложеннику.

- Если подвести курсор к ордеру, рядом с ним появится двойная стрелка. Нажмите правой кнопкой мыши, и в контекстном меню будут кнопки для удаления или корректировки отложенника. Здесь же можно активировать трейлинг-стоп. Двойной щелчок по ордеру откроет меню, где можно корректировать его параметры.

- Можно удалить только SL или ТР. Нужно подвести курсор к нему и выбрать в контекстном меню соответствующий пункт.

- Также можно прямо на графике корректировать положение ордера, стопа и тейка. Если подвести курсор к уровню, рядом с ним появится небольшая двойная стрелка. С зажатой левой кнопкой перетащите отложенный приказ на нужное место. Стоп-лосс и тейк-профит перемещаются вместе с ним. Если подвести курсор к SL или ТР, то можно корректировать положение только стопа или тейк-профита соответственно.

После срабатывания приказа сделка будет отображаться в окне «Торговля». Ее можно закрыть вручную, дождаться срабатывания стопа или тейк-профита, как вариант – активируется трейлинг-стоп.

Как поставить стоп лимитный (stop-limit) ордер на Binance?

2 апреля, 2022

Стоп-лимитные ордера на Binance:

МАНУАЛ

Иногда при торговле альткоинами возникает необходимость зайти выше текущей цены: для подтверждения пробоя, при пересечении важного ценового уровня снизу вверх и т.д. Но лимитные ордера дают возможность зайти в покупки только ниже текущей цены. Как же быть?

И здесь на помощь нам приходят стоп-лимитные ордера

.

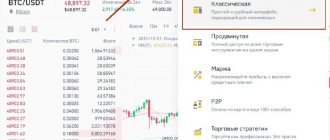

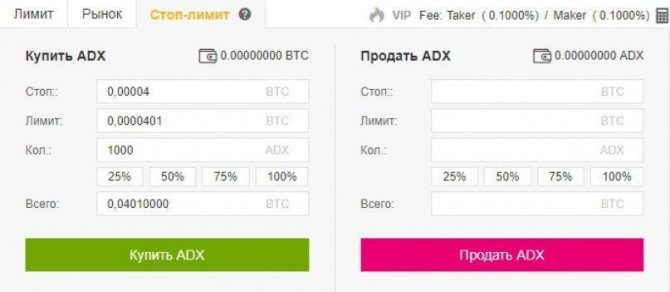

Это третий вид ордеров, который есть на Binance (наряду с рыночными и лимитными). Состоит стоп-лимитный ордер из двух значений:

- Стоп-цена

– это та цена, которая запускает наш отложенный ордер и помещает его в биржевой стакан. - Лимит-цена

– это конкретная цена, по которой мы купим или продадим актив.

Как только стоп-цена достигнута, лимитный ордер попадает на биржу. Вы можете ставить две эти цены одинаковыми. Но для безопасности, чтобы ордер был точно выкуплен из стакана в момент размещения, вы можете указывать лимитную цену чуть выше, чем стоповую (для покупок

, т.е. лонгов), или чуть ниже, чем стоповую (для

продаж

, т.е. шортов).

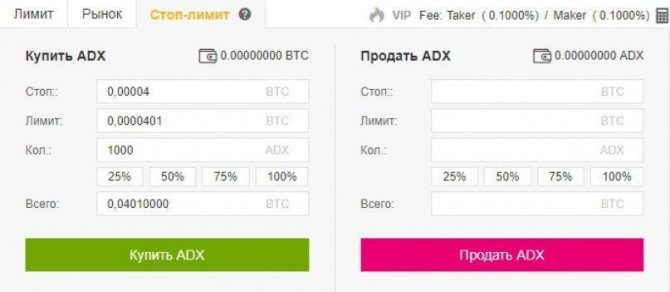

Пример использования

Допустим, мы полагаем, что пара ADX / BTC при пересечении «круглого» уровня 0,00004 продолжит свой рост. Поэтому мы будем покупать эту монету только в случае такого пересечения. Это обезопасит нас от заключения сделки, если пара продолжит падение.

Поэтому мы выбираем тип ордера «Стоп-лимит» и вносим в него следующие значения:

В цену «Стоп» мы вводим 0,00004, а в цене «Лимит» указываем значение, выше на несколько пунктов: 0,0000401. После этого нажимаем «Купить ADX», подтверждаем и видим, что наш ордер был размещен.

В чем преимущества стоп-лимитных ордеров перед лимитными?

- Стоп-лимитный ордер нужен для того, чтобы после любого входа в рынок установить стоп-лосс (приказ на ограничение потерь).

- Рынку криптовалют свойственны не только пампы (резкие взлеты цены), но и дампы (резкие падения). Лимитные ордера располагаются ниже текущей цены. Поэтому они могут поймать любой дамп и принести существенный убыток. Стоп-лимитный ордер может поймать любой памп, т.к. располагается выше текущей цены и может принести неограниченную прибыль.

- На таком трендовом активе, как альткоины, отлично работает технический анализ. Поэтому именно любой пробойный алгоритм, работу которого обеспечивают стоп-лимитные ордера, будет более прибыльным, чем отбойный, нацеленный на отскок цены, основанный на лимитных ордерах.

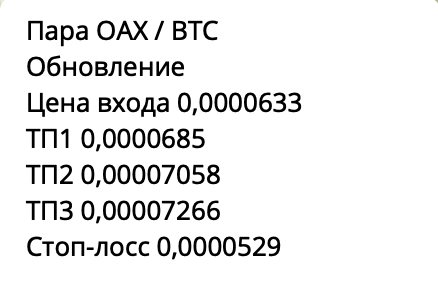

Пример использования в наших сигналах

Допустим, в нашем платном канале вы получаете такой сигнал

Это значит, что мы будем открывать лонг по OAX / BTC. Указанная в «Цене входа» цена выше текущей. Значит, нам надо будет ставить стоп-лимитный ордер на покупку.

В этом ордере мы установим стоп-цену 0,0000633, а лимит-цену чуть выше – например, на 0,0000634. Количество монет, которые вы будете покупать, рассчитывается из вашего представления о рисках и желаемой прибыли.

Также установим тейк-профиты (которых три) обычными лимитными ордерами.

Стоп-лосс (приказ на ограничение убытков) у нас также будет стоп-лимитным ордером. Для него нам понадобится продать ранее купленную монету, если после открытия лонгов цена развернется против нас.

Поэтому установим для стоп-лосса стоп-цену 0,0000529, а лимитную чуть ниже – например, на 0,000052.

Поздравляем

! Теперь вы избавлены от необходимости постоянно мониторить рынок и осуществлять входы руками!)

Обзор BitMax Token (BTMX) 29 марта, 2022 Previous

Что нужно знать, чтобы создать грамотный инвестиционный портфель? 3 апреля, 2022 Next

Советы по использованию ордеров

Основной недостаток отложенников в том, что в момент их срабатывания трейдер не контролирует рынок. Ситуация может измениться, но трейдер не сможет на это отреагировать.

Например, ожидается отбой от уровня поддержки. Трейдер подстраховывается и размещает на этом уровне Buy Limit. График вместо отбоя от поддержки пробивает ее импульсом и продолжает нисходящее движение. Бай Лимит срабатывает и приносит убыток. Если бы отложенник не использовался, то трейдер не заключал бы сделку вручную, так как не было разворотного сигнала при подходе к поддержке.

При работе по тренду пользуйтесь Фибо уровнями для определения точек окончания коррекции. Отложенники – лишь вспомогательный инструмент, он не решает проблему поиска разворотного уровня. Ранее я подготовил отдельный пост “Как использовать уровни Фибоначчи”, рекомендую прочесть его, если ранее не использовали их в торговле.

Схема работы простейшая. На растущем рынке Фибо уровни растягиваются на трендовую восходящую волну, в диапазоне 38,2% — 61,8% можно ожидать завершения коррекции. Отложенники часто размещают непосредственно на уровнях Фибоначчи.

Также для определения ориентиров можно использовать графический анализ (трендовые линии, горизонтальные уровни поддержки и сопротивления). Перечисленные инструменты можно комбинировать друг с другом. При работе можно использовать фактор корреляции между 2 инструментами. Связь движений 2 активов помогает в торговле. Подробнее об этом рассказывает статья о корреляции валютных пар.

При использовании отложенных приказов помните – в момент его срабатывания вы можете не контролировать рынок. Уровень для выставления отложенника должен подтверждаться несколько раз. Не пытайтесь ловить ненадежные сигналы с помощью стоповых и лимитных приказов – риск не окупится.

Выгодный брокер для торговли на Форекс

Опираясь на личный опыт, могу посоветовать АМаркетс. Обзор брокера AMarkets делался ранее, рекомендую ознакомиться с ним. Основные условия торговли приведу в табличной форме.

| Компания |

AMarkets | ||

| Тарифы | Standard | Fixed | ECN |

| Минимальный депозит | 100$/ 100€ или 5000₽ | 200$/ 200€ или 14 000₽ | |

| Рекомендуемый капитал | 1000$ | 50 000$ | |

| Кредитное плечо | 1 к 1000 | 1 к 200 | |

| Спред, пункты | Плавающий, от 1,3 | Фиксированный, от 3 | Плавающий, от 0 |

| Комиссия | Нет | 2,5$, 2,5€ или 175₽ за 1 лот в 1 сторону | |

| Минимальная маржа | 1$ | 5$ | |

| Stop Out | 20% | 40% | |

| Вывод сделок клиентов на межбанковский рынок | Нет | Да | |

| Возможность размещения отложенных ордеров внутри спреда | Нет | Да | |

| Реквоты | Есть | Гарантировано их отсутствие | |

| Открыть счёт | |||

| Критерий | AMarkets |

| Регулирование | The Financial Comission |

| Минимальный капитал | От $100, €100, 5000 RUB для стандартных счетов |

| Количество активов | 100+ |

| Рекомендуемый капитал | $1000 |

| Валюта счета | USD, EUR, RUB |

| Максимальное плечо | 1 к 1000, на ECN – 1 к 200 |

| Спред в пунктах | Плавающий, от 0 для ECN, фиксированный от 3 |

| Комиссия | $2,5, €2,5 или ₽175 за 1 лот в 1 сторону для ECN |

| Скорость исполнения, мс | 53,3 – 70,0 |

| Stop Out | 20-40% |

| Вывод сделок клиентов на межбанковский рынок | + |

| Количество позиций | Без ограничений |

| Отложенные ордера внутри спреда | + |

| Реквоты | — |

| Ограничение числа сделок | Отсутствует |

| Лимитные ордера внутри спреда | + |

| Наличие requote | — |

| Собственные индикаторы | Кайман (настроение рынка) и СОТ (дает информацию от Commodity Futures Trading Commission) |

| Особенности | Welcome бонус до $10000. Кэшбек, есть турниры и прочие поощрения трейдеров |

Часто задаваемые вопросы

Ниже – ответы на самые распространенные вопросы, связанные с отложенными приказами.

Почему ордер активировался, хотя цена не дошла до него несколько пунктов?

Это происходит из-за того, что в терминале отображается цена Бид, а заявки на покупку исполняются по Аску. Складывается ощущение, что график не дошел до заданного уровня, а он сработал.

Какие приказы исполняются по цене Bid, а какие по Ask?

По Аску исполняются отложенники на покупку (Бай Стоп и Лимит), по Биду – на продажу (Селл Стоп и Лимит).

Резервируются ли деньги на отложенный ордер?

Нет. Вы можете иметь открытые позиции и отложенники. Если к моменту, когда график дойдет до уровня отложенника, денег на счете недостаточно, то сделка просто не будет заключена.

Есть ли максимально допустимое количество отложенных приказов?

Нет. Их число ограничено лишь вашим депозитом. Если денег не хватит, то часть просто не исполнится.

Как исполняются отложенники на ГЭПах?

Обычно по первой котировке после разрыва. В разрыве нет цен, поэтому в ГЭПе ордера не исполняются.

Может ли наблюдаться проскальзывание при исполнении отложенного приказа?

Это крайне редкий сценарий. Для него нужен ГЭП либо импульсное движение.

Можно ли работать с отложенниками на выходных?

Нет. Рынок закрыт, торговать и менять положение ордеров нельзя.

Появляется сообщение о том, что неверно выставлен SL или ТР, почему это происходит?

Вы либо перепутали цены местами, либо пытаетесь установить приказ слишком близко к рыночной цене.

Со связанной заявкой

Речь идёт о комбинированной заявке. Она состоит из 2 ордеров по одному активу. Первый – это стоп-лимит. Второй – стандартная лимитированная заявка. Когда любой из выставленных ордеров исполняется, другой автоматически снимается. Подобные заявки используют, чтобы закрыть торговую позицию. Лимитированный ордер задаёт ценовой уровень планового закрытия позиции. Стоп-лимит ограничивает возможные убытки при негативной конъюнктуре рынка.

При выставлении такой связанной заявки деньги на брокерском счёте блокируются один раз.

В случае исполнения стоп-лимита, связанная лимитная заявка полностью снимается. Когда связанная лимитированная заявка исполняется частично, то стоп-лимит или полностью снимается, или уменьшается на соответствующую величину. Это определяется заданными трейдером условиями.

Срок действия рассматриваемого ордера – до конца торговой сессии.

Разберём пример.

Трейдер 5 июня 2022 года купил акции ПАО «ЛУКОЙЛ» по цене 5100 рублей. Был составлен торговый план лонга с расчётной прибылью 5%. Уровень падения котировок для фиксации убытков установлен в 2%. Для реализации торгового плана трейдер использовал стоп со связанной заявкой.

Как видите, в рассмотренном примере трейдер зафиксировал расчётную прибыль. Использование стопа со связанной оправдано.

Если трейдер использовал вместо этого две отдельные заявки с теми же условиями, это могло бы привести к негативным последствиям. Предположим, котировки акций Лукойла падают на 2% или более и затем растут на 7%. Что произойдёт? Трейдер сначала по стопу зафиксирует убытки, а потом откроет шорт на бычьем рынке.

Чтобы этого не произошло, используйте инструмент со связанной заявкой. Основная его специфика именно в автоматической отмене второго ордера при исполнении первого.

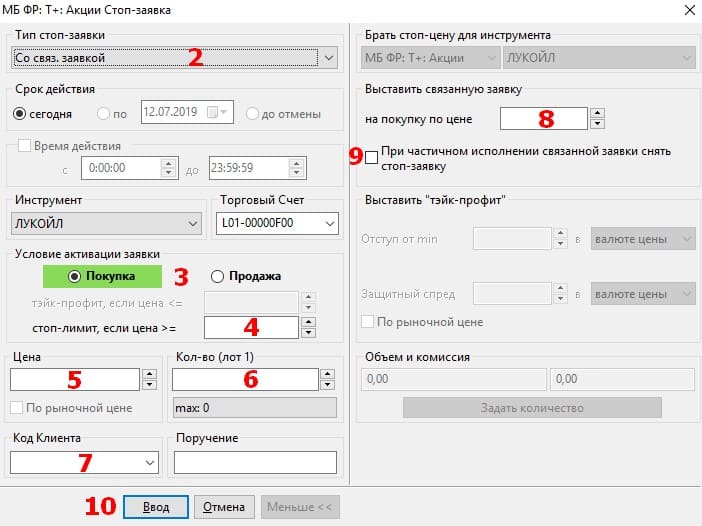

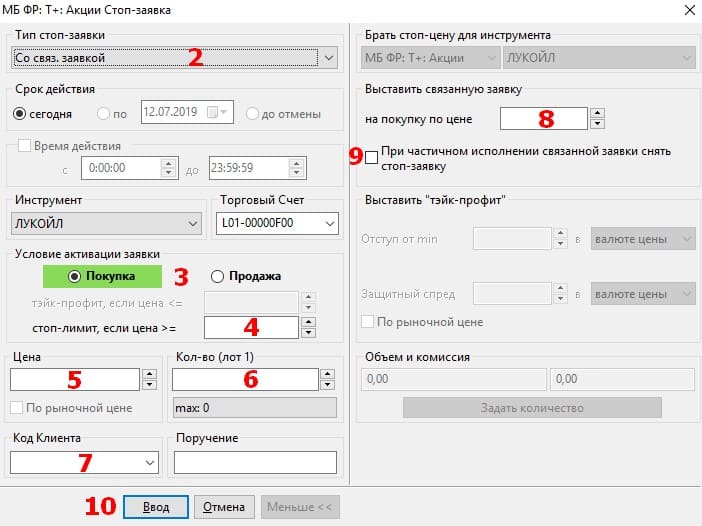

Учимся выставлять

Придерживаемся такого алгоритма.

1. Нажмите F6 и вызовите окно ввода ордера.

2. Выберите пункт Со связанной заявкой.

3. Определитесь между Покупкой и Продажей.

4. Выставляем цену для активации стоп-лимита.

5. Определяем количество лотов актива.

6. Определяем цену ниже для выставления самой заявки. Это всё та же страховка от проблемы с проскальзыванием.

7. Задаём Код клиента.

8. Выставляем связанную заявку на покупку по конкретной цене.

9. Определяем условия снятия стоп-заявки при частичном исполнении лимитированного ордера.

10. Нажимаем ввод и активируем заявку.

Резюме

Отложенные ордера – однозначно полезный инструмент, расширяющий возможности трейдеров. Что касается того, как пользоваться ими, то рекомендую применять их как резервный вариант на случай, когда нет желания упускать возможный сигнал, но ждать, чтобы войти по рынку, нет возможности. Если тщательно выбирать уровни для отложенников, они неплохо работают. Удобно и то, что они не создают дополнительной нагрузки на депозит. Если денег не хватит, то отложенник просто не исполнится.

Не забывайте, что ордера этого типа – вспомогательный инструмент. Это не торговая стратегия и не методика поиска точек входа. Полезными они будут только при условии, что вы уже умеете зарабатывать за счет трейдинга.

Рекомендую оформить подписку на мой блог в телеграм. Это удобно: будете получать уведомления о выходе новых материалов и гарантированно не пропустите ни один из них. Я на этом ненадолго прощаюсь с вами, желаю успехов в торговле. До скорой встречи!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!