Основные моменты:

- Как правильно установить стоп-лосс и использовать тейк-профит

- Правила постановки ордеров SL и TP

Stop-Loss — это надежный защитник торгового счета. Профессиональные трейдеры настаивают на обязательном использовании защитного стопа, и не имеет значения, на каком рынке ведется торговля — будь то рынок акций или Форекс — эффективность применения данного инструмента оказывает огромное влияние на конечный результат.

Трейдер не может быть прав в 100% случаев. Даже самая совершенная торговая стратегия и методы анализа не позволяют с абсолютной точностью прогнозировать движение цены. Поэтому всегда существуют неудачные сделки, которые приносят трейдеру убытки.

Избавиться от убытков невозможно, но, если только не торговать вообще. В таком случае, необходимо стремиться уменьшить их размер и понимать, их влияние на торговый счет.

Управление капиталом и контроль рисков — неотъемлемая часть успешной торговой системы.

Профессиональные трейдеры умеют вовремя отсекать неудачные сделки, используя защитные стоп-ордера, и не пытаются “гипнотизировать” график. Они не цепляются за призрачную надежду, что рынок услышит их мольбы и развернется в нужном направлении.

Дилетанты психологически не могут согласиться с убытком и начинают передвигать стоп-лосс на более дальние расстояния, что ведет к увеличению убытков. Причем первоначальный, рассчитанный в соответствие с торговой стратегией, абсолютно адекватный уровень защитного стопа мог бы уберечь многих трейдеров от такого прискорбного явления как “слив депозита”, а попросту потери торгового счета.

Поэтому, открывая каждую сделку трейдер должен иметь четкий план — когда и почему он будет входить в рынок, где будет стоять защитный стоп и на какую прибыль он может рассчитывать.

Александр Элдер в книге “Как играть и выигрывать на бирже” написал, что “самое слабое звено в торговой системе — это сам трейдер”. Если трейдер торгует без плана или отклоняется от него под влиянием момента, когда становится слишком уязвимым под влиянием биржевой толпы, он проигрывает. Торгуют по плану только здравомыслящие трейдеры, игроки из толпы действуют экспромтом.

Такой же подход к трейдингу красной нитью проходит на курсе А.М. Герчика “Трейдинг от А до Я”

Ведь только имея четкий алгоритм торговли и выверенный план действий, можно торговать на бирже.

Виды ордеров

Все биржевые ордера делятся на 2 большие группы:

- рыночные — исполняются мгновенно;

- отложенные — срабатывают при достижении ценой установленного уровня.

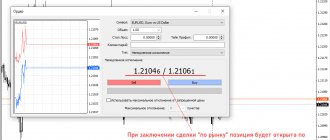

К рыночным заявкам относятся такие приказы брокеру:

- Buy — покупка выбранного актива по рынку;

- Sell — продажа актива по рынку.

Заявка исполняется по лучшей из имеющихся в стакане цен.

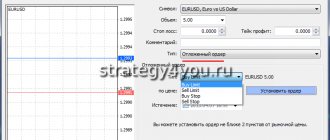

В трейдинге используется несколько видов отложенных ордеров:

- лимитная заявка — покупка или продажа инструмента при достижении ценой установленного уровня;

- стоп-заявка — ордер, который выставляется для ограничения убытков или фиксации прибыли.

Виды стоп-приказов:

- рыночный стоп-ордер — при достижении установленной цены на биржу автоматически отправляется рыночная заявка Buy или Sell;

- лимитный ордер (тейк профит и стоп лимит на бирже) — при достижении установленной цены на рынок отправляется лимитная заявка на покупку или продажу;

- Trailing Take Profit — скользящий стоп для фиксации прибыли.

Ордера Stoploss могут использоваться не только для закрытия имеющейся позиции, но и для входа в сделку.

Cтоп Лосс: что это и для чего он нужен и как правильно рассчитать величину SL

В дословном переводе с английского Stop Loss означает «прекратить потери». Перед тем как установить стоп лосс, трейдер рассчитывает максимально возможный убыток по сделке и ограничивает его с помощью специального приказа брокеру. Такие действия рекомендуется проводить при краткосрочной торговле, внутридневном трейдинге и операциях с кредитным плечом. Агрессивная торговля без стоп-приказов ведет к увеличению убытков и, как следствие, к потере депозита.

Каждый трейдер самостоятельно определяет размер приказа на ограничение убытков в соответствии со своей системой риск-менеджмента. Большинство экспертов рекомендует устанавливать уровень риска в размере 2-3% от торгового капитала.

Пример: депозит трейдера составляет 500 тыс. руб. Перед тем как выставить стоп лосс, рассчитывается максимальный убыток на сделку. В данном случае при риске 2% он составляет 10 тыс. руб.

Если цена одного пункта при выбранном объеме сделки равняется 500 руб., трейдер должен поставить ордер на 20 пунктов ниже или выше уровня входа в позицию (10000 : 500 = 20).

В случае несоответствия размера стоплосса торговой системе, надо изменить объем лота. Например, если стратегия трейдера требует установить приказ на 40 пунктов ниже или выше цены входа, следует уменьшить лот в 2 раза.

В чем ценность тейк-профитов?

В принципе она аналогична ценности стоп-лоссов. Часами следить за терминалом вымотает кого угодно — и новичка, и профи. Постоянно быть в напряжении, чтобы дождаться подходящего момента для входа или выхода из сделки — не вариант. Есть и другая жизнь, которая вне монитора — семья, друзья, увлечения, отдых. Прибыль прибылью, но не забывайте, что угроза потери связи с сервером брокера теоретически присутствует всегда. Уж лучше подстраховаться, выставить отложенный ордер и свою разницу на сделке пусть меньшую, но все-таки получить.

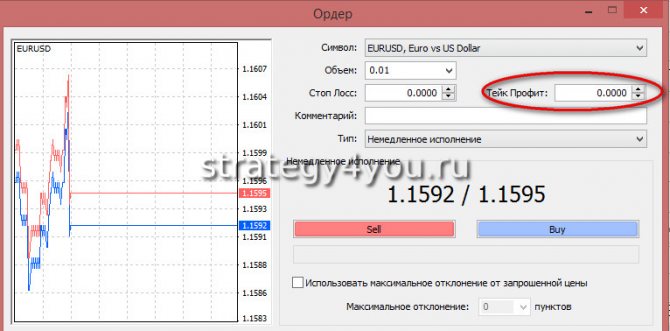

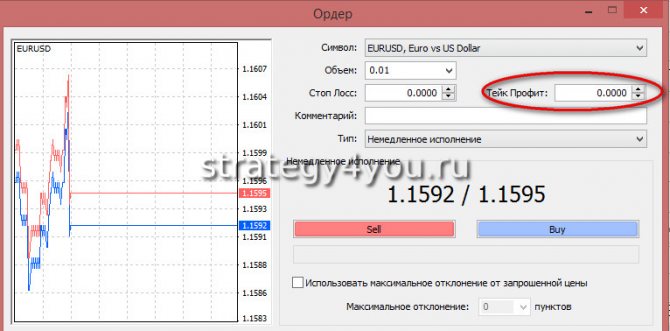

Ордер для выставления профит и его возможности

О том, что такое тейк профит, лучше всего говорит его название. Этот ордер устанавливается на уровне, где трейдер хочет выйти из рынка и зафиксировать прибыль в случае удачного развития событий.

Данный термин так и переводится с английского: «взятие прибыли». Выполнение приказа приводит к закрытию сделки и выходу из рынка. Такие ордера чаще всего устанавливаются в механических и полумеханических торговых системах.

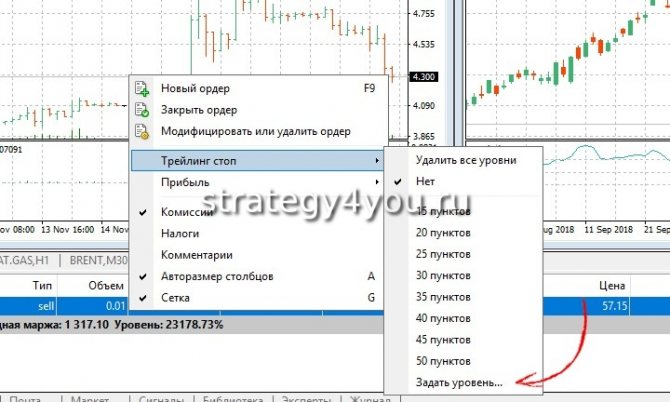

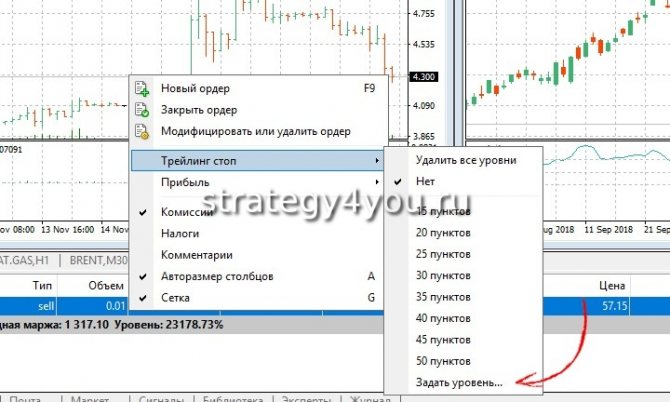

Скользящий трейлинг стоп в Квике

В торговом терминале Quick реализована функция установки приказов типа Trailing Take Profit и Trailing Stop Loss. В данном случае заявка автоматически двигается вслед за ценой в установленном пользователем диапазоне.

Например, акция куплена по 120 руб., а ордер установлен на 0,5 руб. ниже. Если сделка пойдет в плюс и актив вырастет до 125 руб., заявка будет находиться на уровне 124,5 руб. В случае падения котировок на 0,5 руб., стоп-приказ будет исполнен. Прибыль составит 124,5 — 120 = 4,5 руб. на акцию.

Скользящие ордера особенно эффективны при повышенной волатильности, бурном росте или падении рынка. В таких условиях вручную двигать тейк профит и стоп лимит достаточно сложно.

С помощью приказа брокеру Trailing Take Profit трейдер может зафиксировать риски, двигаясь вслед за трендом. При резком откате рынка ордер автоматически сработает, не дав прибыли растаять.

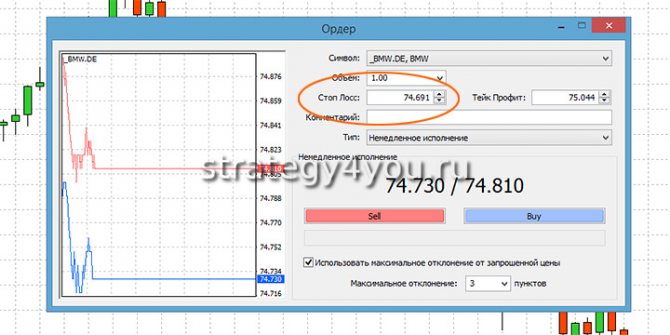

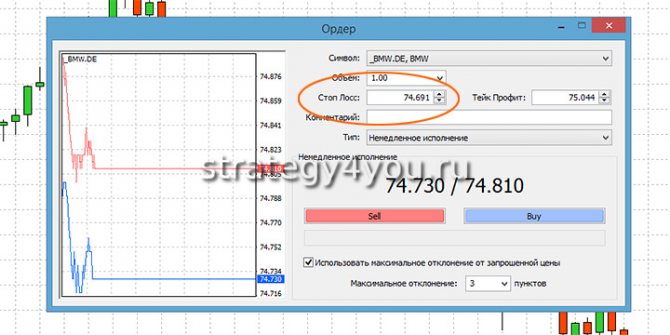

Но и в терминале MetaTrader 4 тоже есть ордера, под названием трейлинг-стоп, которые работают по этому же принципу. Причем он может быть реализован в самом терминале или при помощи советника форекс, вот пример:

Правильный расчет

Расчет размера ордера на фиксацию прибыли трейдер определяет самостоятельно в зависимости от своей торговой стратегии.

Специалисты рекомендуют устанавливать отношение тейк профита к стоп лоссу в механических торговых системах в размере 1:3 или 1:4, т. е. предполагаемая прибыль от сделки должна быть в 3-4 раза больше возможного убытка.

При дискретном трейдинге чаще всего ориентируются на технический анализ (или даже графический анализ), например, ставят ордер за важными уровнями, минимумами и максимумами цены.

Пример одной такой стратегии — Флаг + АВС:

Что может пойти не так

Помимо убытка, который получает трейдер в результате срабатывания стопов, приказ может сработать совсем не так, как планировалось. Рассмотрим несколько таких ситуаций:

Стоп-приказ не сработал. Когда цена на актив достигнет установленного трейдером уровня, брокер автоматически отправляет заявку на продажу/покупку ценных бумаг. Если ликвидность у инструмента низкая, то до исполнения именно вашей заявки дело вообще может не дойти – в биржевом стакане будет много других заявок по той же цене и поступивших раньше.

Стоп-приказ сработал по другой цене. Возможны варианты:

При проскальзывании цены заявка удовлетворяется на худших условиях. Величина проскальзывания будет больше на неликвидном рынке и большом объеме заявки. Защитой от этого явления может быть выставление стопа не по рыночной, а по лимитной цене.

При образовании гэпа на бирже может получиться так, что установленной вами цены вообще не было. Брокер исполнит заявку по ближайшей к стоп-лоссу цене, а она может существенно отличаться от вашей. Чтобы этого не произошло, трейдеры закрывают позиции на выходные, праздники, а иногда и на ночь. Но разрывы могут произойти и внутри дня, например, после выхода плохих новостей.

Открылась короткая позиция. Трейдер выставил стоп-приказ на продажу активов и забыл о нем. Через какое-то время он продает часть ценных бумаг. При срабатывании приказа на счете уже не окажется необходимого количества активов, и брокер откроет короткую позицию (шорт). Чтобы этого не произошло, можно заранее:

- отключить услугу маржинальной торговли;

- продать не часть активов, а всю позицию целиком, в этом случае стоп-приказ отменяется автоматически;

- поставить себе напоминание о выставленном приказе, чтобы не забыть.

Преимущества использования TP и SL

К достоинствам применения стоп-ордеров на бирже относятся следующие факторы:

- четкий контроль возможных потерь и потенциальной прибыли на сделку;

- устранение человеческого фактора в трейдинге;

- автоматическое закрытие сделки при невозможности отслеживать рынок в режиме онлайн;

- широкие возможности использования TP и SL при проектировании торговых роботов;

- соблюдение риск-менеджмента при технических неисправностях (зависание торгового терминала, сбои в работе биржи, проблемы с интернет-соединением);

- повышение системности трейдинга;

- возможность использования на рынке Binary Options, Forex, биржах, вне биржевых рынках.

Но у торговли с использованием стоп-ордеров есть и недостатки:

- Маркет-мейкеры или не добросовестные брокерские компании знают, где находятся скопления заявок на ограничение убытков, и специально «охотятся» на них. Они могут спровоцировать пробитие важных уровней с целью выбить из рынка как можно больше игроков и забрать их деньги.

- При установке рыночного стоп-приказа возможны убытки на проскальзывании. Чем выше волатильность рынка, тем большими будут потери трейдера.

- В случае выставления лимитной стоп-заявки нет гарантии, что она сработает. Такая вероятность возрастает при резком росте или падении рынка.

Зачем выставлять стопы с профитами?

Профессионалов в трейдинге крайне мало. Все, кто осваивает трейдинг с нуля, торгуют несколько часов в день, оперируя среднесрочными и долгосрочными сделками. Поэтому стопы выставляют на максимально допустимом для себя уровне убытков, который определен заранее в рамках собственного риск-менеджмента. Задача стопов — страховать риски. И особенно это важно на краткосрочной торговле, так как трейдеры с этой специализацией рискуют гораздо сильнее, чем среднесрочные и долгосрочные. Наличие выставленных стопов сохранит депозит от слива при появлении технических неисправностей. К примеру, если вдруг прервется связь с терминалом, и вы не успеете отправить приказ брокеру на закрытие сделки, то вместо него это сделает заранее выставленный стоп. И вам не нужно нервничать и переживать. А вот отсутствие стопа в подобной ситуации принесет значительный убыток. Недаром само слово Stop-loss буквально переводится как «остановить убыток». То есть он сознательно ограничивает возможные потери.

Опытные трейдеры советуют сначала

правильно определить уровень, чтобы рассчитать приемлемое соотношение риска и прибыли. Если определить подобный уровень сложно или невозможно, то нет смысла входить в сделку — она окажется слишком рискованной. На среднесрочных и долгосрочных сделках стопы обычно выставляются значительно дальше текущего ценового уровня (от 500 пунктов и больше) — так называемые длинные стопы. А такое возможно при солидном депозите. Если ваша сумма на счете небольшая, то либо входите в сделку с небольшим объемом либо откажитесь от нее вообще. Выставляйте стопы в самых безопасных с точки зрения риска местах (относительно, конечно) — на сильных уровнях поддержки и сопротивления. Перед этим проведите дополнительный опционный анализ, чтобы выявить действительно сильные уровни. Правильно поставленный стоп существенно увеличит ваши шансы на успешную сделку.

Способы выставления стоп лосса

Рассмотрим на примерах, как работает стоп лосс, и как его выставлять.

На локальном минимуме при открытии длинной позиции

В соответствии с постулатом технического анализа, вероятность продолжения восходящего тренда выше, чем разворот рынка. В такой ситуации задача трейдера — открыть позицию вблизи локального минимума в расчете на дальнейший рост. Рекомендуется дождаться формирования разворотной фигуры и купить актив по рынку. Stop Loss ставится на несколько пунктов ниже локального экстремума. Точный расчет производится в зависимости от волатильности рынка.

Пример — Стратегия форекс на 4-х индикаторах

На уровне сопротивления при открытии сделки на продажу

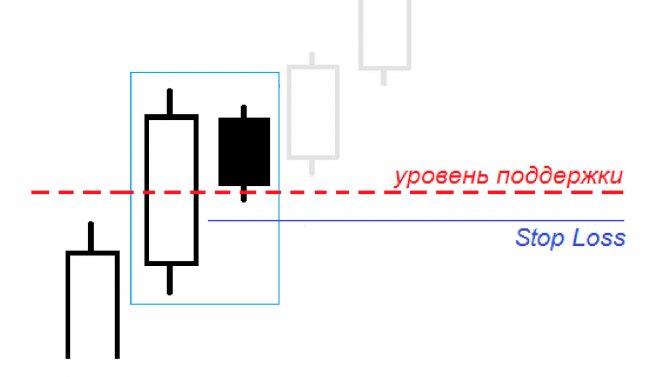

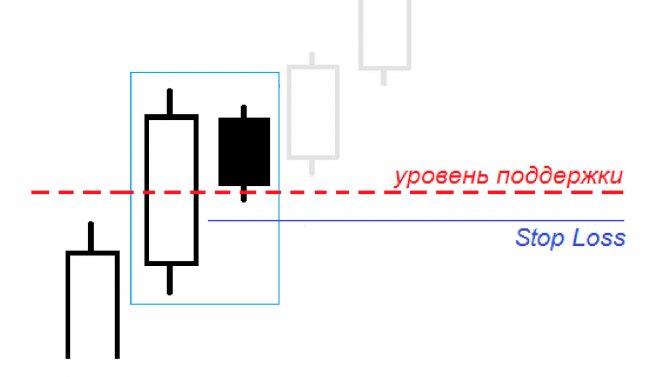

Другой классический метод постановки ордера на ограничение убытка — на уровне сопротивления или поддержки. Это может быть как трендовая, так и горизонтальная линия. Перед тем как ставить стоп лосс и тейк профит при открытии короткой позиции, следует дождаться, когда цена достигнет уровня сопротивления и начнет разворачиваться.

Пример — стратегия 10 pips по EURUSD ⇒

Стоп-ордер выставляется на несколько пунктов выше сигнальной линии или локального максимума. Если используется трендовая линия, Stop Loss можно перемещать вдоль нее, например, с каждой новой свечой.

На маркере параболика при открытии сделки на покупку

Параболик SAR отлично подходит для торговли на трендовом рынке. Маркер индикатора строится на графике сверху или снизу от цены в зависимости от направления тенденции. Несложно догадаться, как правильно ставить стоп лосс при открытии сделки на покупку. Заявка устанавливается на маркере параболика или на несколько пунктов ниже него. С формированием каждой новой свечи ордер переносится вслед за индикатором.

Пример стратегий — здесь >>

И вот одна из них:

Для чего он используется в торговле

Итак, в трейдинге стоп лосс дает возможность избежать крупных потерь. Иными словами, для грамотного управления средствами вы должны знать, сколько можете потерять, чтобы остаться «на плаву». Хотелось бы подчеркнуть, что перед выставлением ордера нужно определить сумму, потеряв которую, вы не понесете существенных убытков. Иными словами, цена продажи при выставлении стопа будет ниже, чем входная цена. В нашем примере максимальный убыток, который согласен понести трейдер, составляет 375 руб. (5 $ или 145 грн.) за акцию (100-95).

Если же вы хотите хоть что-то заработать, то следует установить тейк профит (цену с минимальной прибылью). К примеру, если бумаги будут проданы по 7 875 руб. (105 $ или 3 045 грн.), вы заработаете хотя бы 375 руб. (5 $ или 145 грн.) с каждой акции.

Уровень убытка можно устанавливать учитывая следующие факторы:

- степень агрессивности торговой стратегии;

- баланса и структуры вашего счета;

- опыта биржевой торговли.

Скорее всего, у многих новичков биржевой торговли возникнет вопрос: можно ли не применять стоп лосс и чем это может обернуться? Об этом поговорим далее.

Способы выставления профита

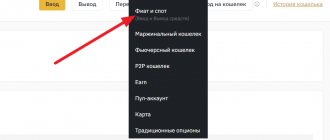

Выставлять заявку тейк профит рекомендуется в случаях, когда трейдер не находится постоянно у терминала.

На уровне поддержки

Ордер на фиксацию прибыли выставляют на уровне поддержки или сопротивления аналогично тому, как ставится Stop Loss. В зависимости от ситуации используется трендовая или горизонтальная линия. Отличие состоит в том, что Take Profit лучше устанавливать на несколько пунктов перед уровнем, тогда как заявка на ограничение убытков фиксируется за линией. Таким образом сделка будет закрыта, даже если цена немного не дойдет до целевых значений.

Пример — Стратегия форекс Daily Breakout System >>

Фиксированный — в 2-3 и более раза больше стоп лосса

Специалисты рекомендуют устанавливать тейк профит таким образом, чтобы его размер был в 2-4 раза больше стоп-лосса. В этом случае торговая система будет прибыльной, даже если большинство сделок закрываются с убытком.

Такой подход можно совмещать с техникой постановки ордеров, описанной в предыдущем пункте. Если сильный уровень поддержки или сопротивления для фиксации прибыли находится слишком близко от точки входа в рынок, возможно, следует воздержаться от сделки и подождать более подходящего случая.

Пример — Стратегия форекс «Юми» >>

Стратегии с обязательным выставлением профита

Обязательно выставлять ордер для фиксации прибыли рекомендуется в следующих случаях:

- автоматическая торговля с использованием роботов (советников форекс);

- в механических торговых системах при торговле вручную;

- когда трейдер не может постоянно следить за рынком в режиме онлайн и фиксировать прибыль руками;

- постановка отложенного парного ордера SL и TP при торговле на новостях;

- ордер Trailing Take Profit (трейлинг стоп) эффективно использовать в случае сильного восходящего или падающего тренда.

Пример выставления ордеров в стратегии для торговли на новостях:

Как выставлять stop loss и take profit

Для покупки и продажи используются противоположные стратегии.

При покупке

При покупке актива все просто: тейк профит должен быть больше, чем стоп лосс, и располагаться выше покупной цены. Стоп лосс – ниже покупной цены.

Покупая валюту или акции, мы рассчитываем на их рост. Как правило, такие сделки совершаются в момент, когда актив стоит недорого и намечается уверенная тенденция к росту тренда. Поэтому здесь вопросов возникать не должно.

При продаже

При продаже – обратная ситуация. Казалось бы, странно, почему так: я открываю сделку по 7 500 руб. (100 $ или 2 900 грн.) и должна выставить тейк профит на уровне 6 750 руб. (90 $ или 2 610 грн.), а стоп лосс – 8 250 руб. (110 $ или 3 190 грн.)? Разве не в одну сторону это работает? Ведь выгоднее продать актив подороже.

Дело в том, что при продаже трейдер или инвестор предполагает, что актив будет дешеветь. Просто так мало кто избавляется от прибыльных позиций. Поэтому, если я продам за 6 750 руб. (90 $ или 2 610 грн.) акцию, которую когда-то купила за 6 000 руб. (80 $ или 2 320 грн.), я тем самым зафиксирую небольшую прибыль. А если цена развернется и будет расти, то мне грозит убыток от того, что я избавляюсь от потенциально доходной позиции. Если, конечно, я не собираюсь уйти с рынка совсем. Поэтому в случае роста котировок следует закрыть сделку, чтобы избежать снижения стоимости портфеля или суммы депозита.

Основные ошибки при выставлении стопа и профита и как их избежать

Наиболее часто встречающиеся ошибки при постановке стоп-приказов:

- Трейдер не соблюдает финансовую дисциплину и не ставит стоп лосс. Это самая грубая ошибка, которая ведет к потере торгового капитала. Причина чаще всего кроется в психологии. Большинство игроков склонны быстро брать прибыль и, наоборот, медлят с фиксацией потерь. Пока сделка открыта, всегда сохраняется надежда на лучшее. Такие действия заканчиваются принудительным закрытием позиций со стороны брокера и полным разрушением торгового счета.

- Неправильный расчет размера стоп-лосса. Необходимо строго соблюдать свою систему мани-менеджмента и следить за тем, чтобы возможный убыток не превышал максимально допустимый уровень. Рекомендуемый размер риска на сделку — не более 3%.

- Стоп-приказ выставляется слишком близко к уровню входа в рынок. В таком случае высока вероятность срабатывания приказа при малейшей вспышке волатильности.

Для простоты расчета стоп-лосса, рекомендую использовать калькулятор мани-менеджмента:

Скачать — Калькулятор Мани Менеджмента (индикатор calc.ex4 для торгового терминала МТ4)

Трейдинг на финансовых рынках является видом деятельности с повышенным уровнем риска. Если трейдер не в состоянии придерживаться своей системы мани-менеджмента при торговле вручную, возможно, стоит начать использовать механические системы и торговых роботов. Некоторые брокеры предлагают свои услуги по ограничению рисков, устанавливая лимиты на совершение торговых операций, но конечное слово всегда остается за клиентом.

Полезные материалы по теме

Если вы интересуетесь торговлей на бирже, посмотрите мою подборку с курсами по трейдингу. Я включил в нее несколько материалов, которые изучал лично, они все бесплатные и перечислены в самом начале статьи.

Даже если решите не торговать на бирже, я бы вам советовал все-таки посмотреть бесплатные видео-семинары на эту тему. Они интересные. Плюс, вы сможете лучше понимать финансовые новости и анализировать экономическую ситуацию в стране. Я думаю, лишним не будет. В любом случае, полезнее чем ТНТ-сериалы.

Подпишитесь на мою рассылку. Я планирую несколько общих статей по трейдингу и отдельные тексты про валютный рынок Форекс. Я расскажу вам о том, что такое технический анализ, познакомлю с торговыми терминалами, научу правильно выбирать брокеров. Все статьи, естественно, бесплатные. И, как мне кажется, простые и понятные.

Еще я вам хочу порекомендовать два очень классных курса. Они не про трейдинг.

Первый – «Личные финансы и инвестиции». Его ведет Сергей Спирин – очень опытный инвестор и финансовый консультант. Он объяснит вам, почему на трейдинге нельзя зарабатывать, докажет эффективность пассивных инвестиций (я сам в последнее время склоняюсь к его точке зрения).

Плюс, расскажет про основные инструменты для инвестирования. Программа относительно дешевая, так что посмотреть ее я вам очень и очень рекомендую. Курс проводится на базе Нетологии – онлайн-университета с лицензией на право ведения образовательной деятельности.

Второй – «Финансовая грамотность». Это курс от Скиллбокса. Я думаю, вы часто видели его рекламу по телевизору, я сам как-то очень часто на нее попадаю. Курс не заточен под инвестиции, он просто о финансах, о том, что должен знать каждый человек.

Я вам его очень рекомендую, потому что он «жизненный». Мне, например, очень понравились видео про ипотеку – как ее правильно брать, как быть, если нечем платить, как расплатиться с долгами. Еще был классный материал про семейный бюджет, про то, что 70 % ссор происходит именно из-за неправильного распределения семейного бюджета. В общем, вещь классная, советую.

Кроме курсов почитайте вот эти три книжки про инвестиции. Это даже не книги, а скорее брошюры. Они от Города инвесторов – проекта, на который подписан и я, и Василий Блинов. Василий даже проходил там курс по покупке акций в качестве квалифицированного инвестора, мы скоро опубликуем текст на эту тему.

- Как стать финансово независимым через 1 год.

- 5 способов эффективно вложить 1000+ рублей.

- 6 шагов к финансовой безопасности.