Что такое MSCI Russia простыми словами

MSCI (Morgan Stanley Capital International, «МСЦИАЙ») — это фондовый индекс, входящий в группу индексов развивающихся рынков MSCI Emerging Markets (EM).

MSCI включает лучшие компании в стране. Является прямым отражение текущий экономической ситуации государства. Рассчитывается в долларах.

Подсчётом значений МСЦИАЙ для развивающихся стран занимается международной аналитической компанией MSCI Inc. (бывший Morgan Stanley Capital International). Как не сложно догадаться, MSCI Russia — это международный индекс на российские акции. Провайдером является агентство MSCI Barra, образованное в 2004 г.

Создан MSCI Inc. был ещё в далеком 1969 г. Компания тогда называлась Capital Group.

Зачем компании стремятся попасть в индекс В индекс попадают для того чтобы привлечь деньги пассивных инвесторов.

Тикеры индекса MSCI Russia:

| Система | Тикер |

| Bloomberg | Reuters |

| MXRU | .MIRU00000PUS |

Его значения находятся в открытом доступе и обновляются каждые 15 секунд в период работы фондового рынка.

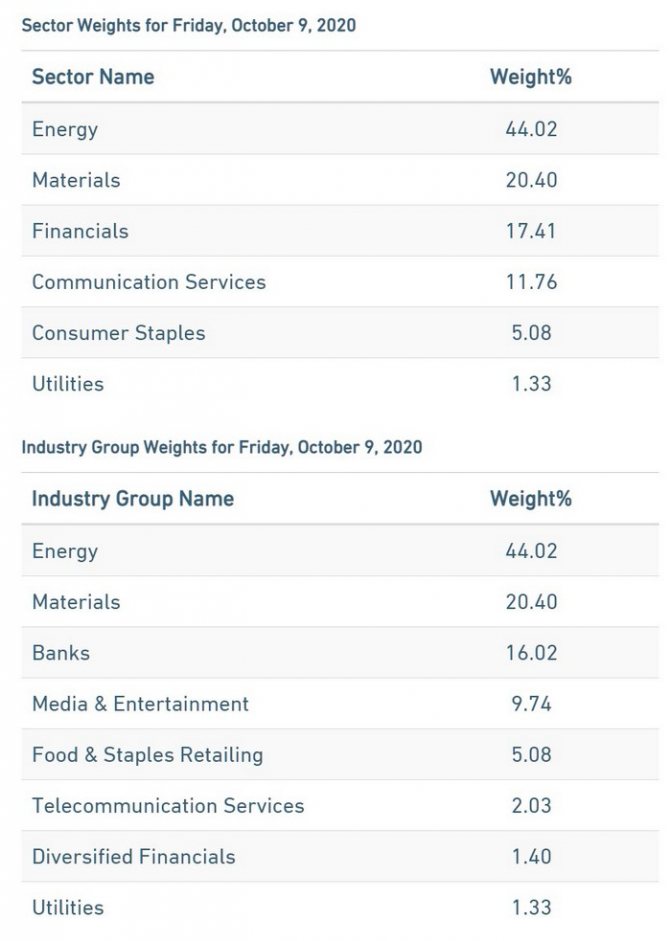

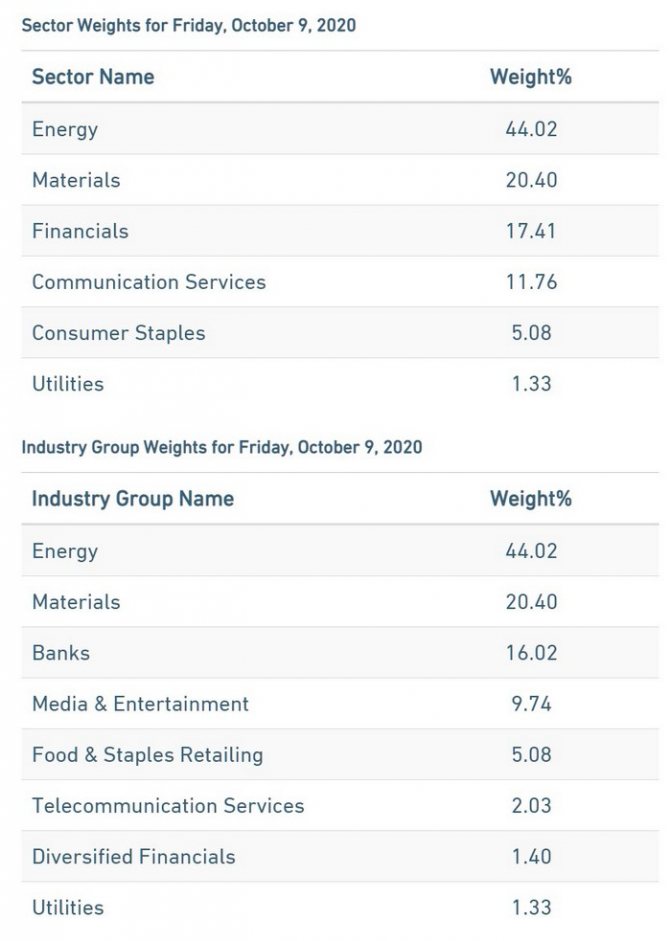

На октябрь 2022 г. состав индекса MSCI Russia выглядит следующим образом:

По секторам в процентном соотношении:

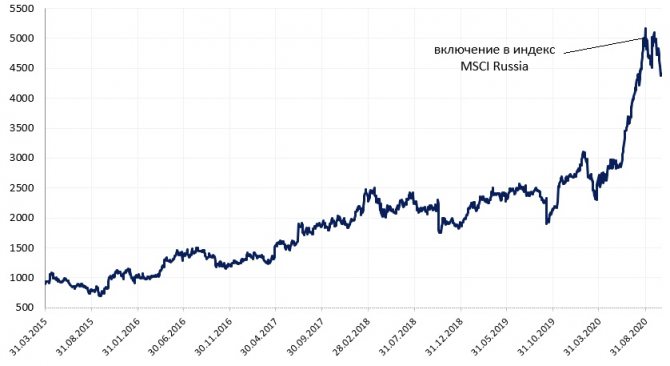

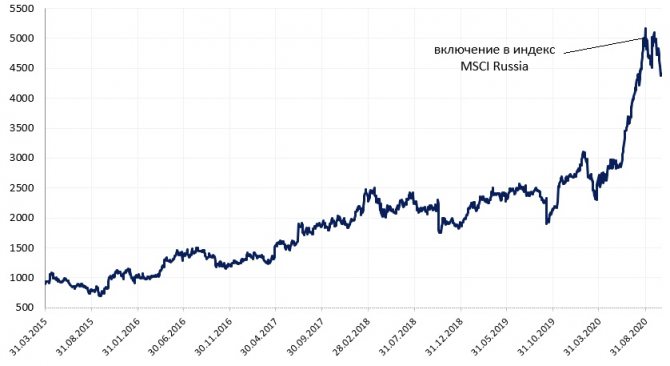

Котировки с 2005 г. по 2022 г. выглядит следующим образом:

Наш фондовый рынок ещё не достаточно развит. В наш индекс входит всего 23 компании. Для сравнения другие развивающиеся страны имеют больше компаний:

- MSCI Taiwan – 87;

- MSCI India – 86;

- MSCI Thailand – 43;

Кандидаты на включение в мае 2022 г.: Ozon (точно) и Русал (возможно)

1. Ozon — один из ведущих российских онлайн-ретейлеров, который провел успешное IPO 25 ноября 2022 г. Компания будет включена в индекс при полугодовой ребалансировке в мае с весом в 1,1%. Общий приток средств составит $160 млн, из которых $55 млн — пассивные средства, что соответствует среднему обороту торгов в течение дня (Average daily trading volume, ADTV) за месяц. Суммарный приток, включая активные средства, превысит среднедневной оборот в три раза!

2. Русал полностью соответствует критериям по капитализации и по ликвидности, но есть вопросы к капитализации в свободном обращении в случае включения в MSCI Russia.

Если использовать старый критерий в $1600 млн для капитализации в свободном обращении, то шансы высоки, но исходя из капитализации MSCI Russia на февраль, этот критерий должен быть выше, порядка $2300 млн, и тогда шансы низкие. Если включения не произойдет в мае, то оно весьма вероятно в ноябре.

В случае включения, вес в индексе MSCI Russia составит 0,8%. Приток средств может составить $130+ млн, из которых $43 млн — пассивные средства, что в 3,5 раза превышает среднедневной оборот торгов (Average daily trading volume, ADTV) за месяц. Суммарный приток, включая активные средства, превысит среднедневной оборот в девять раз.

Капитализация Русала с поправкой на долю в свободном обращении, $ млн

Источник: Bloomberg, ITI Capital, MSCI

Ребалансировка индекса MSCI Russia — как часто происходит

Плановая ребалансировка индекса MSCI Russia делается 4 раза в год (раз в квартал). Как правило, самые значимые изменения происходят 2 раза в год: в мае и ноябре.

Дата заседания индексного комитета заранее известна и называется «annoucement date». После объявления о ребалансировке, фондам даётся две недели на её реализацию.

К финальной дате (её называют Effective date) все фонды должны успеть сделать ребалансировку. Происходит новый расчёт индекса с новыми весами.

Редко, но пересмотры весов иногда могут происходить не запланировано. Об этом становится известно за 1-2 дня до пересмотра. Это экстренные случаи, которые могут быть вызваны серьёзными изменениями акционерного общества. Например:

- Крупная покупка другой компании;

- Продажа своего пакета ценных бумаг;

- Сделки M&A (слияния и поглощения);

- Делистинг с биржи;

Индекс MSCI Russia 10/40 Это почти то же самое, но с дополнительными условиями учитывающими европейские стандарты инвестиционных фондов. В MSCI Russia 10/40 действует ограничение на максимальный вес компании в 10%. В итоге получается 4 главных компании каждый с весами 8-10%, остальные 8 компаний с весами 4-5%. Ограничение действует согласно директивам UCITS III (ограничения для инвестиционных фондов).

Ближайшие даты пересмотра индекса MSCI

• Ноябрь 2022 (пересмотр – 10 ноября, фактическая ребалансировка – 1 декабря);

• Февраль 2022 (пересмотр – 9 февраля, фактическая ребалансировка – 1 марта);

• Май 2022 (пересмотр – 11 мая, фактическая ребалансировка – 28 мая);

• Август 2022 (пересмотр – 11 августа, фактическая ребалансировка – 1 сентября);

• Ноябрь 2022 (пересмотр – 11 ноября, фактическая ребалансировка – 1 декабря).

Индекс MSCI очень важен: на такие индексы ориентируются крупные институциональные инвесторы, такие как государственные пенсионные фонды. По регламентам они могут покупать акции компаний после включения их в расчеты индикатора. И наоборот: фонды продают бумаги после исключения компании из индекса.

Инвестирование в индексные фонды или в портфели, схожие с бенчмарками, иначе пассивное инвестирование, становится весьма популярным. Следование данной стратегии позволяет добиться как минимум среднего рыночного результата в долгосрочной перспективе без особых усилий и денежных затрат.

С ростом распространенности индексного инвестирования, оно стало оказывать влияние на рыночные реалии. Так, если акция попала в индекс или ее доля в нем увеличилась, спрос на эту акцию растёт, инвестиционные потоки в компанию увеличиваются, цена актива, соответсвенно, взлетает, ликвидность становится выше. Обратное воздействие имеет выбытие акции из индекса или уменьшение ее доли. Промежуточный вывод таков: стоит изучать динамику движения активов в индексах, механизм построения индексов и прочее.

Есть инвесторы, которые стараются приобрести акции той компании, которая по прогнозам может быть включена в индекс или же ее доля в индексе может быть увеличена. Приобретать такую акцию стоит за несколько месяцев до пересмотра самого индекса.

Конечно, такая стратегия не гарантирует 100%-ную прибыль, но она позволяет усовершенствовать подход инвестора к выбору активов.

Давайте рассмотрим, как при последней ребалансировке, вступившей в силу 31 августа 2022 г., произошло включение Yandex N.V., крупнейшей информационно-технологической компании в России, в индекс MSCI Russia. Удельный вес компании в индексе составил 10% вследствие высокого free float, то есть количества акций, которые находятся в свободном обращении на рынке (по разным оценкам 95%-97%) и большой капитализации. Стоит отметить, что долевые бумаги Яндекса вошли и в индекс MSCI Russia 10/40 (дочерний индекс к MSCI Russia), заняв 9,44% веса. Таким образом, появление Яндекса в индексе снизило долю Норильского Никеля с 8,09% до 4,72%. Важно ещё отметить, что есть риск, что отмена сделки с ТКС приведёт к вылету Яндекса из топ-4 индекса.

То, с какой долей заходят активы в MSCI Russia 10/40, имеет огромное значение для фондов, инвестирующих в Россию. Многие фонды должны предусматривать ограничения (UCITS III), которые, помимо всего прочего, подразумевают запрет на вложения более чем 10% активов в акции одной организации. В рассматриваемом индексе есть 4 компании с долей в 8-10% и 8 компаний по 4-5%.

Если говорить о прибыли на включении акций Яндекса в индекс, то можно сказать, что те инвесторы, которые предугадали это событие, неплохо заработали. В данной ситуации даже коронавирус не стал помехой.

Формула и расчёт MSCI Russia

Какие акции включаются в MSCI Russia? Какие требования предъявляются? Формула расчёта индекса держится в секрете, но кое-какие важные показатели известны всем.

Принципы расчёта можно посмотреть в файле «MSCI Global Investable Market Indexes Methodology», который обновляется ежемесячно на официальном сайте индекса.

Можно выделить следующие факторы при определение веса акций в MSCI Russia:

- Рыночная капитализация компании не менее $1,4 млрд;

- Количество акций в свободном обращении (free float) должно быть более $700 млн. Нижняя граница $700 млн, после чего акции исключаются;

- Доля free float должна быть не менее 15% от капитализации. Причём округление идёт в большую сторону. Например, free float 15,01% или 19,99% даёт одинаковый коэффициент включения 0,20. Соответственно, чем больше FF, тем больше компания получает веса в индексе;

- Доступность для покупки иностранным инвесторам.

- Показатель ликвидности акций. Рассчитывается на основе коэффициента ATVR (Annual Traded Value Ratio) — соотношения среднего оборота торгов за месяц к free-float на основе показателей за 12 мес.

При расчёте значения также учитываются котировки депозитарных расписок (ADR, GDR).

Расчёт индекса MSCI Russia ведётся в долларах. В основе лежат рублевые котировки в иностранной валюте (по котировкам ADR).

Индекс MSCI Russia и его состав

В фондовом индексе MSCI Russia представлены акции 23 компаний, капитализация которых оценивается как крупная и средняя. Индикатор входит в число глобальных индексов MSCI Emerging Markets для стран с развивающимися рынками.

Пересмотр состава и структуры индикатора ведется поквартально, все изменения можете смотреть на официальном сайте, здесь. Расчеты MSCI Russia должны включать 85% рыночной капитализации всех акций free-float, доступные к покупке инвесторами из-за рубежа. Помимо акций в показатель включают депозитарные расписки.

Валютой индекса выступают доллары США. Значение рассчитывается с учетом смешанных данных, включающих котировки российской биржи в рублях и котировки ADR и GDR в валюте других стран.

Какие компании претендуют попасть в MSCI Russia

На момент марта 2022 г. следующие акции российских эмитентов на включение:

- ММК;

- ПИК;

- Петропавловск;

- Polymetal (Полиметалл) увеличение веса;

- Русгидро;

- Ростелеком;

- Россети;

- Русал;

- АФК Система;

- OZON;

- Fix Price;

Для инвесторов эта информация важна, поскольку индексные фонды оказывают значительное влияние на котировки акций, особенно когда вес меняется значительно. Это связано с притоком/оттоком огромных денег пассивных инвесторов и фондов в какие-то отдельные компании.

- Как выбрать акции новичку;

- Что такое пассивные инвестиции;

- Как составить инвестиционный портфель;

Почему ММК не включат в мае и, возможно, до ноября?

- ММК после исключения во время ноябрьской ребалансировки 2022 г. вырос на 75% до н.в. и частично увеличил free-float, но в целом компанию оценивают в пределах MSCI 20%.

- Следовательно, компания с лихвой (20-25%) соответствует критерию MSCI Russia по капитализации в свободном обращении, из-за которого, наряду с низкой ликвидностью, компанию исключили из индекса.

- Компания также существенно повысила ликвидность после третьего квартала 2022 г., но в первом квартале 2022 г. наблюдается снижение и компании необходимо соответствовать критерию успешной торговой истории за четыре квартала, или 12 месяцев.

- Исходя их текущей капитализации в свободном обращении и показателя free-float в 20% ММК необходимо, чтобы средний дневной объем торгов за квартал был не меньше $1,2 млн.

- В таком случае компания будет соответствовать минимальному уровню ликвидности MSCI Russia, который должен составлять 15% от трехмесячного коэффициента ATVR (Annual Traded Value Ratio), 80% – от трехмесячного показателя частотности торговли за последние четыре квартала, а также 15% – от 12-тимесячного ATVR.

- Используется местный и иностранный листинг с максимальным трехмесячным ATVR, в случае MMK – это лондонский листинг MMK LI.

- Следовательно, пока у компании низкие шансы даже на включение во время ноябрьской полугодовой ребалансировки.

Средневзвешенный уровень ликвидности ММК, %

Источник: ITI Capital, MSCI, Bloomberg

MSCI Emerging market — что это такое

MSCI Emerging markets (сокращённо «EM») — индекс, отражающий глобальный индекс развивающихся рынков (всего 24 страны). Крупнейшими представителями являются: Бразилия, Индия, Китай, Южная-Африка, Россия, Корея.

По рассчитанному значению можно понять движения инвестиционных денег.

Emerging market суммарно включает компании с общей капитализацией 85% мирового фондового рынка развивающихся стран.

Котировки Emerging market выглядят следующим образом: