Фундаментальный анализ (FA) — это метод измерения внутренней стоимости ценной бумаги путем изучения взаимосвязанных экономических и финансовых факторов. При фундаментальном анализе изучается все, что может повлиять на стоимость ценных бумаг: макроэкономические факторы (состояние экономики и состояние конкретной отрасли бизнеса) микроэкономические факторы (эффективность управления компанией).

Конечная цель инвестора в том, чтобы узнать стоимость, которую он сможет сравнить с текущей стоимостью ценной бумаги. Так инвестор увидит, является ли ценная бумага недооцененной или переоцененной. Впоследствии он принимает решение о ее покупке/продаже.

Данный метод противоположен техническому анализу. В техническом анализе прогнозируется вектор цен, исходя из исторических рыночных данных (цена и объем). Недавно портал Investopedia опубликовал интересную статью о том, что такое фундаментальный анализ и как его применять. Мы подготовили для вас адаптированную версию данного материала.

На чем основан фундаментальный анализ

Главная цель фундаментального анализа — определить, правильно ли ценная бумага оценивается на рынке. Фундаментальный анализ проводится, учитывая макро и микро факторы. Так выявляются ценные бумаги, которые были неправильно (несправедливо) оценены на рынке.

Чтобы понять справедливую рыночную стоимость акций, аналитики изучают общее состояние экономики, а затем и конкретную отрасль. Только после этого они переходят к показателям конкретных компаний.

Фундаментальный анализ использует данные для оценки стоимости акций или других ценных бумаг. Например, инвестор может провести фундаментальный анализ стоимости облигаций, рассмотрев экономические факторы: процентные ставки и общее состояние экономики, а затем изучить информацию об эмитенте облигаций (например, о возможных изменениях его кредитного рейтинга).

Для изучения акций в фундаментальном анализе учитываются:

- доходы;

- прибыль;

- потенциальный рост;

- собственный капитал;

- нормы прибыли.

и другие данные для определения базовой стоимости компании и ее потенциала будущего роста. Все эти данные можно найти в финансовой отчетности компании.

Чаще всего, фундаментальный анализ используется для акций. Но он полезен и для других финансовых инструментов: от облигаций до деривативов.

Основные источники данных

Финансовая аналитика и новости

Прежде всего, определите, какие же именно события рынка фондового, а какие – рынка валютного вам надо будет отслеживать. К примеру, не каждая новость по США будет влиять на курс доллара, равно как и не каждое сообщение о в котировки акций. Так зачем же тратить драгоценное время и читать все обзоры подряд?

То же самое касается и индексов: для начала определите, акции компаний какого сектора фондового рынка входят в состав выбранного вами индикатора. Если ценные бумаги отобраны по отраслям (к примеру, фармацевтические, энергетические или промышленные компании), то ищите в обзорах аналитиков комментарии по изменению ситуации конкретно в этой отрасли.

Если торгуете по нефти, не стоит распыляться и читать все обзоры подряд. Ваши – те, которые рассказывают о Brent, WTI, OPEC и энергоресурсах.

Находить новости, которые бы действительно влияли на изменение графика цены, вы можете на сайте FxTeam и прямо внутри вашей торговой платформы. Зачастую, в нее попадает лента сообщений от информагентств, а также может быть встроен Календарь дивидендов. В нем указаны даты, когда компании выплачивают начисленную прибыль держателем их акций.

Ставки ЦБ

Проводя фундаментальный анализ в форекс, обязательно обратите внимание на решения по монетарной политике ЕЦБ и ФРС. В обоих случаях руководство заседает каждые 6 недель для того, чтобы договориться об изменении процентных ставок, а также отметить изменения в оценках экономики. Как правило, официальные формулировки очень сильно «приглажены» и «причесаны». Новичку может показаться, что были высказаны очевидные вещи, однако опытные наблюдатели выступают в роли «переводчиков» на человеческий язык, сравнивая предыдущие пассажи в комментариях – с текущими.

Важным источником волатильности для валют являются комментарии глав центробанков в ходе пресс-конференции, которая проходит вскоре после публикации решения. На них журналисты задают вопросы в попытке получить разъяснения к комментариям и услышать намёки на будущие шаги.

Так делает, к примеру, Европейский ЦБ; с 2022 года ФРС тоже стали организовывать выступления, спустя 30 минут после публикации решения по ставке.

Рынки реагируют на изменения в ожиданиях, а потому наиболее чувствительная информация обычно содержится как раз в комментариях и разъяснениях. Центробанки называют подобную политику «управлением ожиданиями». За последние годы они постарались заметно улучшить подобное взаимодействие с рынком.

Что же такого важного происходит на этих пресс-конференциях?

Журналисты со всего мира задают вопросы главе ЦБ о текущей экономической ситуации в регионе (например, Еврозоне), дальнейших планах центробанка и изменениях в монетарной политике.

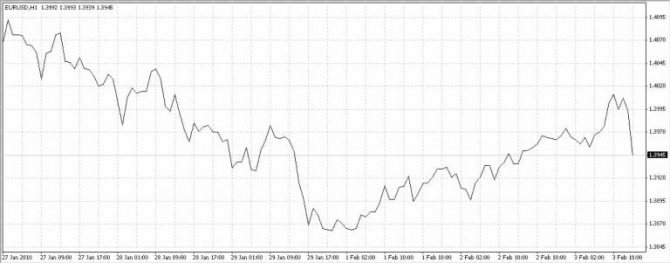

Если вы хорошо владеете английским языком, рекомендуем, проводя фундаментальный анализ, наблюдать за прямыми эфирами выступлений, которые доступны на официальных сайтах центробанков. Одновременно следите за тем, как то или иное заявление представителей регулятора влияет на поведение курсов пар с национальной валютой. Лучше всего, если вы начнете видеть закономерности сами, в режиме реального времени. Это совершенно новое, более глубокое понимание рынка.

Во время пресс-конференции реакция трейдеров может быть весьма неожиданной и сильной. Напомним, что на рынке торгуют люди, а они сильно подвержены эмоциям, страхам и ожиданиям. Очень часто после переоценки всего сказанного на «холодную голову» рынки переживают коррекции или откаты.

Мало кто из трейдеров знает, что на каждой встрече Европейский Центробанк определяет не одну, а три процентные ставки. Процесс этот – разносторонний и влияет на разные области национальной экономики.

Также важно знать, что ЕЦБ контролирует инфляцию, основываясь на Гармонизированном индексе потребительских цен, который выходит ежемесячно (предварительная оценка – в последний рабочий день месяца, а окончательная – в середине следующего месяца). Значительные отклонения от прогнозов случаются редко, но когда происходят, то приводят к сильным изменениях курса евро в парах со всеми валютами рынка Форекс.

Важно также запомнить, что ФРС США устанавливает процентные ставки и денежно-кредитную политику не только для своей страны, но и для мировой резервной валюты (а, значит, и подавляющей части мира). При этом, учитывается не только местная экономика, но и глобальная.

Экономический календарь

На форекс анализ обычно начинается с проверки новостей Экономического календаря. Это основной инструмент трейдера-аналитика.

Откройте Экономический календарь на сайте FxTeam. Вы увидите таблицу с данными: в момент публикации актуального значения оно тут же появляется в крайнем правом столбце. Также здесь указано время публикации, название показателя, его описание (появляется, если нажать на название), предыдущее и прогнозное значение.

Итак, каким образом выпуск экономического индикатора вызывает движение цены?

Чтобы ответить на этот вопрос, давайте возьмем в качестве примера данные о занятости в США вне с/х сектора (Nonfarm Payrolls). Это ежемесячный отчет, который отражает изменения в количестве рабочих мест без учёта работников сельского хозяйства за последний месяц. Относительно высокие значения считаются положительными для доллара США, вызывая рост курса (больше рабочих мест – больше денег у населения – выше покупательская способность – сильнее экономика – привлекательно для инвестиций). А вот данные ниже прогноза обычно провоцируют снижение USD.

Как правило, макроэкономические индикаторы влияют не на один актив, а сразу на несколько.

Допустим, Nonfarm Payrolls хоть и связан напрямую с экономикой Соединенных Штатов, влияет также и на движение других валют: фунта стерлингов или евро, т.к. они составляют пары с долларом (GBPUSD и EURUSD соответственно).

Финансовые и бухгалтерские отчеты компаний

Продолжаем изучать фундаментальный анализ ценных бумаг. Если известная компания плохо отработала квартал и получила меньше прибыли, чем ожидалось, это расстроит инвесторов, ее акции перестанут быть такими привлекательными, их начнут продавать, а цена на них – падать. Поэтому сезоны отчетов, к примеру, являются важным экономическим событием в Америке. Отчитаться компания может как до Американской сессии, так и после нее. Соответственно, если они отчитывается после, то уже на премаркете следующего дня можно будет увидеть, как рынок реагирует на полученные вчера данные.

Публикация отчета до открытия фондового рынка может обернуться гэпом (разрывом) котировок уже в первые минуты торгов. Или же может остаться незамеченным, если никаких «поразительных» результатов компания не продемонстрировала (имеется ввиду, как в положительном, так и в отрицательном смысле).

Также рекомендуем перед тем, как вы соберетесь торговать на акциях, открыть Календарь дивидендов и проверить, какая компания сегодня отчитывается перед акционерами и выплачивает проценты.

Инвестирование и фундаментальный анализ

Если внутренняя стоимость акции выше текущей рыночной цены, акция считается недооцененной. Ее рекомендуется покупать. Если внутренняя стоимость акции ниже рыночной цены, она считается переоцененной. Ее рекомендуется продавать.

Инвесторы могут играть на повышение (покупка с ожиданием, что акции вырастут в цене у сильных компаний) и на понижение (продажа акций, которые упадут в цене с ожиданием выкупа их по более низкой цене у слабых компаний).

Данный метод противопоставляется техническому анализу, который прогнозирует направление цен посредством анализа исторических рыночных данных (цена и объем).

Какие показатели отслеживать?

В начале XX-го века Wall Street оценивал компании, основываясь на их исторических показателях. Привлекательными для инвесторов считались фирмы, показавшие стабильную историю прибылей и дивидендов, и имеющие достаточные материальные активы. Таким образом, инвестиции в обычные акции были основаны на следующих фундаментальных принципах:

- устоявшаяся история выплаты дивидендов;

- положительная, стабильная динамика прибылей;

- удовлетворительная поддержка стоимости акции материальными активами.

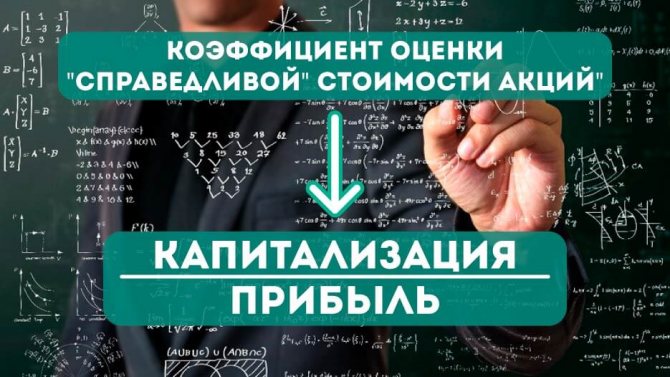

С течением времени рынки стали более динамичными, и этот подход перестал быть актуальным. Benjamin Graham и David Dodd в своей книге “Security Analysis” сформировали новый подход к оценке акций. Их теория могла быть сформулирована следующим образом: «Ценность обыкновенной акции полностью зависит от того, что она заработает в будущем». Авторы утверждали, что не существует связи между активами компании и ее способностью зарабатывать прибыль в будущем; дивиденды также не оказывают решающего влияния на стоимость акций; а история прибылей может служить индикатором вероятных изменений в будущем. Graham и Dodd считали, что главным фактором, влияющим на стоимость бумаг, являются прогнозируемые прибыли на акцию в будущем.

- Коэффициент Р/Е. Авторами впервые был предложен коэффициент оценки «справедливой» стоимости акций — P/Е, как соотношение рыночной капитализации и прибыли (рыночной стоимости акции и прибыли на одну акцию) и Forward P/E, как соотношение цены и прогнозируемой прибыли на акцию. Значение коэффициента обычно находится в пределах от 7 до 30. Показатель ниже диапазона свидетельствует о недооцененности акций. Причин для такой ситуации может быть много, и это отдельный вопрос для исследования. Такие бумаги потенциально интересны инвесторам. Сегодня данный мультипликатор применяется трейдерами и экспертами для сравнительной оценки компаний одной отрасли.

Именно сравнение показателя с текущим средним значением по отрасли, его динамики, в совокупности с оценкой динамики продаж, прибыли и мультипликаторов, таких как P/S, P/B и других, можно получить информацию для принятия решения инвестором.

- Многие трейдеры начинают анализ именно с оценки отрасли, ее текущего состояния и прогнозов. Так бумаги сектора базовых материалов будут реагировать на изменение конъюнктуры на сырьевом рынке. Акции фармацевтических и биотехнологических компаний активно реагируют на сообщения о результатах испытаний.

- Рыночная капитализация (Market Cap) рассчитывается путем умножения рыночной цены акции на ее общую эмиссию (Shares Outstanding). Инвестиции в компании с низкой капитализацией — наиболее рискованны из-за очень высокой волатильности их бумаг, которые намного сильнее, чем рынок в целом, реагируют на изменение рыночной конъюнктуры. Компании с высокой капитализацией более устойчивы — их бизнес уже заслужил доверие инвесторов. Однако оценить потенциал акций помогает углубленный анализ.

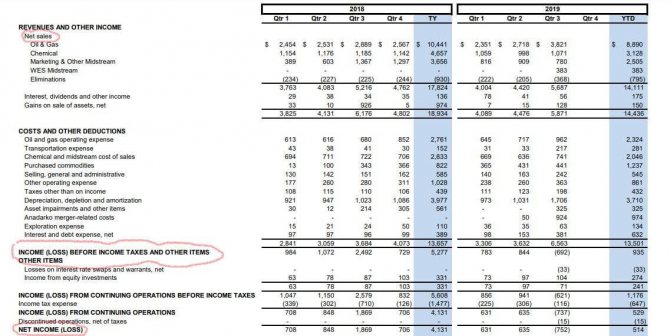

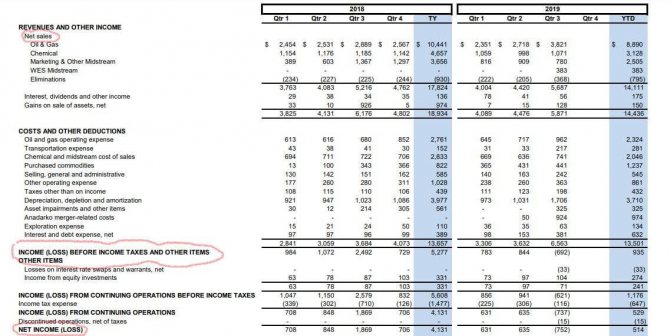

- Динамика показателей выручки и прибыли. Данные квартальных Q и годовых (Form — 10K) отчетов дают возможность оценить тенденцию изменений основных финансовых показателей. Компании публикуют отчетность на своих официальных сайтах в разделе «Инвесторам», также данные можно смотреть на «MarketWatch», SEC, сайтах бирж, на которых торгуется инструмент.

Наиболее важны следующие показатели.

- Revenue (выручка) – доход от реализации продукции, оборудования, активов и.т.д.

- Net Sales — чистые продажи.

- Gross Profit – валовая прибыль — разница между выручкой и валовыми расходами.

- EBITDA – показатель чистой прибыли до налогообложения, выплат процентов и амортизации. Позволяет избежать влияния на результат особенностей налогообложения, амортизации, структуры активов.

- Net Income – чистая прибыль компании.

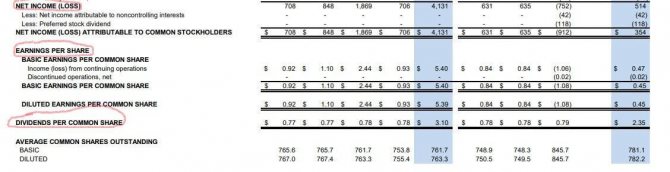

- EPS – чистая прибыль на акцию.

- ShsFloat – количество акций в свободном обращении.

- Short Float – доля коротких позиций в находящихся в обращении бумагах.

- Profit Margin – отношение прибыли к выручке.

- Operating Margin – отношение операционной прибыли к выручке в процентах. На показатель обращают особое внимание. В отдельные периоды чистая прибыль может снизиться, при этом операционная маржа будет расти, это значит, что инвесторы могут не беспокоиться, с бизнесом все в порядке.

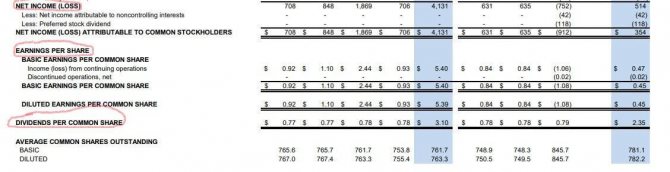

Income Statement — квартальный отчет — результаты деятельности (OXY)

Income Statement — прибыль на акцию и дивиденды (OXY)

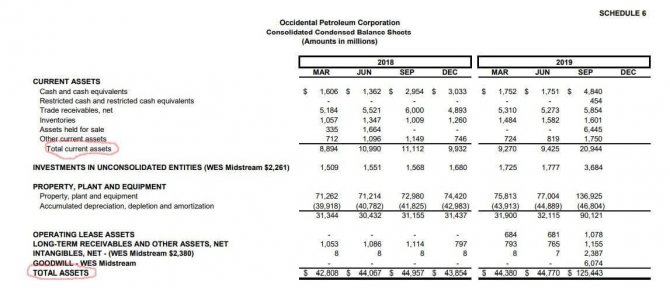

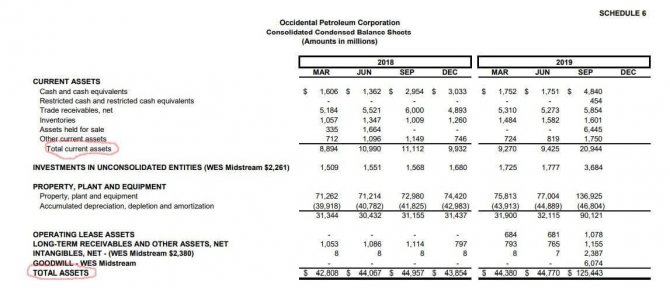

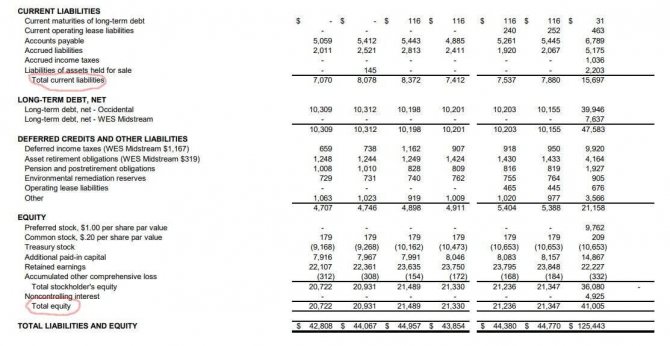

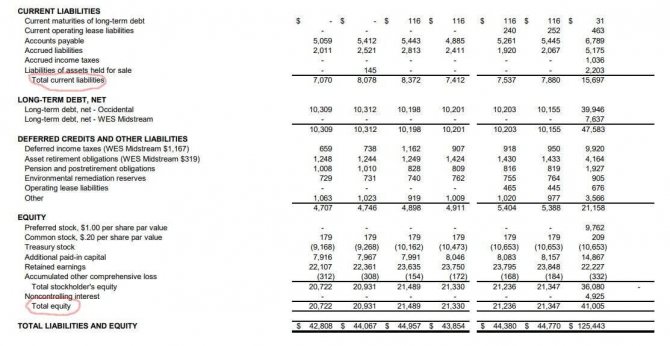

Данные баланса (Balance sheet). Balance sheet отражает финансовое состояние компании, величину долгосрочных и текущих активов и обязательств, а также собственного капитала. Данные баланса, так же как и данные других отчетов, анализируются в динамике, по сравнению с предыдущими отчетными периодами. По отношению текущих активов к текущим обязательствам рассчитываются такие важные показатели, как коэффициенты быстрой и текущей ликвидности — Current ratio и Quick ratio, которые отражают способность компании рассчитываться по текущим обязательствам, средние нормативные значения соответственно >1,5 и >1.

Актив баланса — компания OXY

Пассив баланса (OXY)

Не менее важен коэффициент финансового левериджа Debt/Equity, отражающий соотношение заемного и собственного капитала, принципы финансирования бизнеса; нормативное значение в США — менее 1,5 или 2; в России — менее 1. Отдельного разговора заслуживает оценка коэффициентов (мультипликаторов) для сравнительной оценки компаний одного сектора.

- P/E — соотношение рыночной капитализации и чистой прибыли . Market Capitalization /Net Income или рыночной цены и прибыли на одну акцию Price/ESP.

- P/S — cоотношение капитализации компании и ее выручки, Price/Sales (нормальным считается менее 2).

- P/B — соотношение рыночной и балансовой стоимости акций.

- EV (Enterprise Value) — общая стоимость бизнеса.

- EV/EBITDA — позволяет сравнивать фирмы с различной структурой капитала и системой налогообложения, нивелируя методы начисления амортизации и налогов.

- форвардные показатели, основанные на прогнозных величинах — наиболее часто используется PEG, как P/E, скорректированный на среднегодовые темпы роста прибыли.

Показатели рентабельности:

- ROE — рентабельность капитала — отношение прибыли к собственному капиталу, для американских компаний — более 10% (более точно зависит от отрасли).

- ROA — рентабельность активов — отношение прибыли к суммарным активам (менее информативен чем ROE).

- ROS — рентабельность продаж — отношение прибыли (в данном случае операционной) к объему продаж.

Многие скринеры позволяют задать основные фундаментальные параметры.

FINVIZ.com — фильтр по фундаментальным показателям

Покупая акции на долгий срок, инвесторы также обращают внимание на историю бизнеса компании, менеджмент и другие факторы. О формировании инвестиционного портфеля можно прочитать в интервью портфельного инвестора.

Количественный и качественный фундаментальный анализ

Данные фундаментального анализа могут охватывать все, что связано с экономическим благополучием компании. Сюда могут относиться выручка, прибыль, а также доля компании на рынке и качество управления.

Фундаментальные факторы делятся на две категории: количественные и качественные. Финансовое значение данных терминов не сильно отличается от их стандартных определений.

- Количественные основы являются жесткими числами. Это измеримые показатели бизнеса. Самый большой источник количественных данных — финансовая отчетность. В ней можно точно узнать о доходе, прибыли, активах и о многом другом.

- Качественные основы включают компетенцию руководителей компании, узнаваемость бренда, запатентованные технологии.

Аналитики рассматривают все эти факторы в совокупности.

Форс-мажоры

Военные конфликты

Страны, вовлеченные в военный конфликт, должны финансировать вооружение, справляться с потерями и даже предупреждать их, а также управлять сознанием масс, в котором царит страх и хаос. Все это, безусловно, дестабилизирует экономику.

Следовательно, затяжное противостояние может привести к значительной волатильности рынка и вызвать обесценивание национальных валют враждующих стран.

Катастрофы и природные бедствия

Стихийные бедствия включают экстремальные погодные явления, такие как наводнения, землетрясения, ураганы и цунами. Массовые жертвы, повреждения инфраструктуры и общее чувство страха могут оказать пагубное влияние на экономику страны, особенно с учетом того, что правительству придется выделить немалый бюджет на восстановление.

В результате, национальная валюта неизбежно ослабевает. Так, к примеру, новозеландский доллар потерял 5% в течение двух недель после землетрясения 16 августа 2013 года, снижаясь по мере поступления информации о масштабах разрушения. Японская иена, наоборот, после катастрофического землетрясения и цунами 2011 года, которые привели к гибели 15000 человек, тысячам раненых и пропавших без вести 11 марта 2011 года иена взлетела на 7% к доллару США, пока Банк Японии не вышел на рынок с интервенциями, чтобы остановить это движение.

Политическая нестабильность

К другим значимым явлениям можно отнести объявления о рецессии, комментарии политиков после заседаний, неожиданные управленческие решения, скандалы, санкции, конфронтации, результаты переговоров лидеров стран, обсуждения в рамках экономических форумов и внезапное госучастие в виде долей в частных компаниях: возможный метод спасения экономики, который необходимо учитывать, проводя фундаментальный анализ акций в кризисное и посткризисное время. Выборы и риск смены курса правительства также воспринимается как политическая нестабильность, способная дестабилизировать как курс валюты, так и фондовые рынки страны, пока не прояснятся перспективы.

Качественные характеристики

При анализе компании всегда учитывается четыре основных показателя:

- Бизнес-модель

: чем конкретно занимается компания? Пример: бизнес-модель компании основана на продаже курицы быстрого приготовления. Зарабатывает ли компания деньги именно на этом? Или основная часть дохода все же идет с роялти и франшиз? - Конкурентоспособность

: долгосрочный успех компании означает способность поддерживать и сохранять конкурентное преимущество. В этом случае акционеры компании могут получить приличные дивиденды в течение десятилетий. - Менеджмент

– важный критерий инвестирования. Даже самая лучшая бизнес-модель обречена, если руководители компании не смогут должным образом выполнить план. Розничным инвесторам сложно по-настоящему оценить менеджеров при личной встрече. Но всегда можно взглянуть на корпоративный сайт и проверить резюме высшего руководства и членов совета директоров. Насколько хорошо они справлялись с предыдущими задачами? - Корпоративное управление – это политика организации; отношения и ответственность между руководством, директорами и заинтересованными сторонами. Политика определяется в уставе компании и ее внутренних актах, а также в корпоративном законодательстве и подзаконных актах. Инвесторы предпочитают иметь дела с компанией, которая управляется этично, справедливо, прозрачно и эффективно. Если такого нет — вероятно, руководство компании этого не хочет.

- Отраслевая принадлежность компании: клиентская база, доля рынка, общепромышленный рост, конкуренция, регулирование и бизнес-циклы. Изучение отрасли компании, даст инвестору более глубокое понимание о ее финансовом здоровье.

Технический анализ финансовых рынков

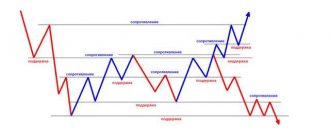

Технический анализ — это набор инструментов, применяемых для изучения закономерностей изменения цен в прошлых периодах и прогнозирования их динамики в будущем при аналогичных обстоятельствах. Тех. анализ содержит в своем арсенале множество методов, но все они основаны на одном положении: на изменение цен влияет поведение участников рынка. А поскольку в аналогичных ситуациях люди ведут себя похоже под влиянием инстинктов, спрос и предложение тоже формируются одинаково. Это и позволяет предсказывать динамику цены.

Постулаты Чарльза Доу

В конце 19 века Чарльз Доу, журналист из Соединенных Штатов, выпустил ряд статей о ценных бумагах. В них была изложена вся теория технического анализа, используемая до сих пор. Она получила название постулатов Доу.

- Цена учитывает все. Согласно этому утверждению, в изменении цены уже учтены все факторы, имеющие значение для финансового рынка (политические, экономические и др.).

- Цены движутся согласно трендам. В определенные периоды времени цена изменяется в одном и том же направлении. Если спрос больше, чем предложение, возникает восходящий тренд. Если предложение выше спроса — нисходящий. Когда значения спроса и предложения равны между собой, имеет место боковая тенденция. Тенденции не бесконечны, и в определенный момент могут поменять свое направление.

- История повторяется. В похожих ситуациях участники финансового рынка ведут себя одинаково. Это обуславливает аналогичную динамику цены.

- Объемы продаж подтверждают тенденцию. Если при восходящем тренде увеличивается количество сделок, то цена будет повышаться. Если же объемы падают, будет падать и цена.

- Активы движутся согласованно. Принимая решение, инвестору необходимо учитывать корреляцию и анализировать ситуацию в иных рыночных сегментах.

Основные методы технического анализа

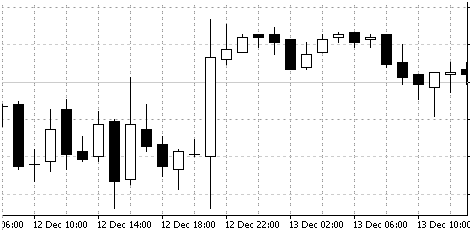

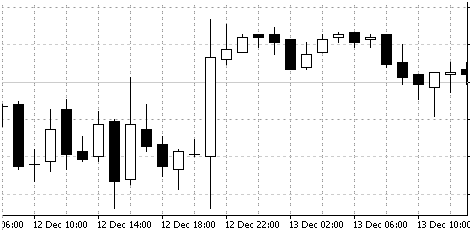

Главный метод, применяемый в техническом анализе — графический. Используется три типа графиков:

- линейный;

- барный;

- свечной.

Линейный график отражает движение цены. Представляет собой прерывистую линию, соединяющую цены закрытия.

Барный график — это набор вертикальных линий. Нижняя точка линии указывает на минимальную цену, верхняя — на максимальную. Черточки слева и права обозначают, соответственно, цену начала и окончания периода.

График баров содержит больше информации, чем линейный.

Наибольшую популярность приобрел свечной график. Свеча изображается как вертикальный прямоугольник, из которого вверх и вниз отходят линии. Нижняя линия показывает наименьшую цену, а верхняя — наибольшую.

Свечи бывают нисходящими (медвежьими, они отображаются на графике белым цветом) и восходящими (бычьими, их рисуют черным цветом). Для бычьей свечи цена начала периода — это основание столбика, а окончание — вершина. Для медвежьей же наоборот.

Японские свечи наглядно показывают ситуацию на рынке. Длинные свечи говорят о продолжительной тенденции, короткие — о временном затишье.

Логика теханализа такова: каждая японская свеча, бар или точка показывают поведение огромного числа инвесторов. Если они уверены, что цена вырастет, они совершают покупки. Если же прогнозируют снижение цены — продают. Трейдеру не нужно искать причины изменения цены. Ему достаточно проанализировать, как изменяются тренды и объемы продаж.

Количественные основы для анализа

Финансовая отчетность — это документ, в котором компания раскрывает информацию о своих финансовых результатах. Приверженцы фундаментального анализа используют количественную информацию из финансовой отчетности для принятия инвестиционных решений. Наиболее важные финансовые отчеты: отчет о прибыли и убытках, балансовый отчет, отчет о движении денежных средств.

Балансовый отчет

Балансовый отчет представляет собой отчет об активах, пассивах и собственном капитале компании на определенный момент времени. Балансовый отчет называется тем фактом, что финансовая структура предприятия сбалансирована следующим образом::

Активы = Пассивы + Собственный Капитал

Активы — это ресурсы, которыми компания владеет или которые контролирует в данный момент времени: наличные деньги, инвентарь, машины и здания. С другой стороны уравнения — общая стоимость финансирования для владения данными активами. Финансирование осуществляется из пассивов или из собственного капитала. Пассивы — это долг компании, собственный капитал — это общая стоимость всех активов, которые владельцы внесли в бизнес, включая нераспределенную прибыль (прибыль, полученную в предыдущие годы).

Отчет о движении денежных средств

Отчет о движении денежных средств — это отчет о движении денежных средств предприятия за определенный период времени. Как правило, отчет о движении денежных средств строится на следующих показателях:

Денежные средства от инвестирования (CFI): денежные средства, используемые для инвестирования в активы, а также доходы от продажи оборудования или долгосрочных активов.

Денежные средства от финансирования( CFF): денежные средства, уплаченные или полученные в результате эмиссии и заимствования средств.

Операционный денежный поток (OCF): денежные средства, полученные от ежедневных деловых операций.

Совмещение двух типов анализа

Принято считать, что технический анализ используют для быстрых сделок, а фундаментальный – для долгосрочных. Поэтому инвесторы с длинным горизонтом планирования могут игнорировать теханализ. Если сравнить оба типа анализа, фундаментальный ориентирован в будущее, а технический основан исключительно на прошлом.

Широкое распространение теханализа в последние годы связано с развитием техники и технологий. Многие начинающие трейдеры уверены, что смогут обыграть рынок с помощью «специальных алгоритмов» и в итоге теряют весь капитал

Опытные управляющие компании умело сочетают два вида анализа. Также поступают и опытные инвесторы. Начинающим участникам фондового рынка можно осваивать оба типа прогнозов, но на небольших портфелях. Как правило, на отработку новой стратегии или полученных знаний, рекомендуют направлять сумму, которую не жалко потерять.

Спорить об эффективности одного или другого типа анализа можно долго. Но чаще всего стороны сходятся в одном – технический анализ показывает лучшую прибыль в краткосрочном периоде, а фундаментальный – на сроке от 5-10 лет.

Поставьте свою оценку

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Оценка финансовой устойчивости

Для оценки финансовой устойчивости и платежеспособности применяют коэффициенты ликвидности: коэффициент текущей (current ratio), быстрой ликвидности (quick ratio), абсолютной ликвидности (cash ratio). Их главное отличие заключает в том, что коэффициент текущей ликвидности оценивает долгосрочную платежеспособность компании, быстрой ликвидности среднесрочную, а абсолютной – краткосрочную.

Коэффициент текущей ликвидности – показывает, как компания может погасить свои обязательства с помощью все своих активов.

Коэффициент быстрой ликвидности – отражает, как компания может погасить свои долги наиболее быстро реализуемыми активами. К быстрореализуемым активам относят: наличность, ценные бумаги, дебиторская задолженность.

Коэффициент абсолютной ликвидности – показывает возможность компании расплатиться по своим обязательствам с помощью самых ликвидных активов (наличности).

Нормативное значение оценки ликвидности следующие ↓

| Значение | Что показывает |

| Коэффициент текущей ликвидности | |

| Current ratio > 3 | Высокая степень платежеспособности Возможно не эффективное управление активами |

| 1.5 < Current ratio < 3 | Умеренная платежеспособность |

| Current ratio < 1.5 | Низкая платежеспособность |

| Коэффициент быстрой ликвидности | |

| Quick ratio > 1 | Высокая платежеспособность в среднесрочной перспективе |

| Quick ratio < 1 | Не все обязательства могут быть покрыты в среднесрочной периоде. Возможна утрата финансовой надежности |

| Коэффициент абсолютной ликвидности | |

| Cash ratio > 0.5 | Высокая платежеспособность, может быть риск неэффективного управления капиталом |

| 0.2 < Cash ratio < 0.5 | Оптимальный уровень |

| Cash ratio < 0.2 | Низкая платежеспособность предприятия |

Чем выше значения ликвидности, тем больше компания имеет ресурсов для погашения своих обязательств в среднесрочном и долгосрочном периоде. В тоже время, наличие у компании запасов, финансовых вложений и других активов может снижать прибыльность компании (ROA↓). Ведь эти активы никак не участвуют в создании прибыли.

Вывод по показателю быстрой ликвидности следующий: «У компании должно быть не менее 20% наличности для погашения экстренных обязательств и форс-мажорных ситуаций».

Оценка манипуляций отчетностью. Метод Бишипе (M-score)

Все ключевые коэффициенты фундаментального анализа строятся на основе данных финансовой отчетности. Но если эти данные скорректированы и их итоговые значения подверглись манипуляции, то говорить о точности оценки не приходится. Поэтому для объективности оценки необходимо проверить отчетность на достоверность и отсутствия недобросовестных манипуляций результатами.

Одним из методов, который это позволяет сделать является подход М. Бешише, (M-score) который основывается на расчете восьми индексов, по взвешенной сумме которых строится классифицирующая оценка. Эти индексы включали в себя различные относительные изменения: индекс дневных продаж в дебиторской задолженности, индекс рентабельности продаж по валовой прибыли, индекс качества активов, индекс роста выручки, индекс амортизации, индекс коммерческих и управленческих расходов, индекс коэффициента финансовой независимости, начисления к активам.

Нормативное значение коэффициента по модели ↓

| Значение | Оценка |

| M-score < -2,22 | свидетельствует об отсутствии манипуляций отчетностии. |

| M-score > -2,22 | возможно наличии манипуляций отчетности. |

Оценка динамики прибыли на акцию

EPS (англ: Earning Per Share) – коэффициент показывающий отношение чистой прибыли к количеству выпущенных акций. Чем выше значение показателя, тем выше отдача от инвестиций в акции и тем больше их инвестиционная привлекательность. Для объективной оценки сравнение компаний необходимо осуществлять для одной отрасли и с одинаковой структурой капитала. Ведь компания, которая использует заемные средства, будет иметь большую отдачу на капитал и чистую прибыль, чем та которая создает прибыль только своими средствами. Но уровень финансового риска будет различным.

Американские компании очень чувствительны к своим финансовым результатам и их изменениям. Так появление информация о росте EPS для компании Apple (APPL) приводило к росту цены на фондовом рынке. В таблице ниже показана эта зависимость. Так публикация 30 апреля информации о росте EPS на 0.29 (в абсолютном значении) и выручки на 3,6 млрд. $ привело к положительному изменению цены акции на следующий день.

| Дата | Цена за день до отчета | Цена на следующий день | Рост EPS | Рост Выручки в млрд. $ | Изменение цены акции |

| 30 апреля 2020 | 287.73 | 289.07 | +0.29 | +3.6 | Рост 0.47% |

| 28 января 2020 | 308.95 | 324.34 | +0.45 | +3.414 | Рост 4.48% |

| 30 октября 2019 | 243.29 | 248.76 | +0.19 | +-0.9 | Рост 2.25% |

| 30 июля 2019 | 209.68 | 213.04 | +0.08 | +0.36 | Рост 1.6% |

| 30 апреля 2019 | 204.61 | 210.52 | 0.1 | +0.61 | Рост 2.89% |