Кто такой бенефициар

Бенефициар – заимствованное слово, и чтобы разгадать его суть, нужно обратиться к его французским корням. В переводе с французского, это слово означает «прибыль» или «польза». Поэтому самое простое определение бенефициара – человек, который получает прибыль.

Если говорить на финансовом языке, то бенефициар – то лицо, которому принадлежат приносящие прибыль активы. Но следует сразу оговориться, что это не только те физические и юридические лица, которые фактически владеют всем имуществом той или иной компании. На деле бенефициарами являются все, кто может контролировать (изменять) деятельность организации.

То есть бенефициаром признается лицо, которое имеет право распоряжаться имуществом организации, вне зависимости от того, принадлежит ли оно непосредственно ему, или нет. То есть, это физические или юридические лица, которые де-факто владеют средствами, а следовательно, и самой компанией.

Особенности номинальных счетов

Н\сч. имеет три особенности, которые отличают его от других счетов:

- деньги, зачисляемые на счёт, могут быть потрачены на конкретные цели;

- средства расходуются исключительно на нужды подопечного;

- возможность установления лимитов, а также контроль расхода денежных средств.

Номинальный счёт — банковский продукт, который появился пару лет назад, и еще не все знают, как он функционирует. Finanso.com. не только подскажет, где его можно оформить, но раскроет некоторые «секреты».

По обязательствам опекуна не может быть выполнен арест счета или списание с него денег. Это нормально: бенефициар не должен нести ответственность за долги попечителя.

Номинальный счёт — тайна. Информация о нём запрещена к разглашению. То есть, банковские сотрудники не имеют права информировать третьих лиц о поступлении денег на счёт или остатках.

Закрытие номинального счёта: трудности, с которыми можно столкнуться

Если вы просто решили закрыть номинальный счёт — это сделать вряд ли получится. Чтобы счёт прекратил своё существование, нужны серьёзные причины. Его обычно закрывает совершеннолетний бенефициар, опекун / родитель. Закрыть н/счёт может и близкий родственник, если он имеет доверенность от попечителя.

Какой пакет документов требуется для закрытия, зависит от статуса человека. Лицо, закрывающее н/сч, получает право распоряжаться средствами.

Если представитель — родитель или опекун, он может перевести средства на иной счёт или забрать их наличными. Уполномоченное лицо переводит деньги на личный счёт, а остаток получает наличными деньгами. Банк также может перевести средства на действующую дебетовую или кредитную карты.

Понятие бенефициарного владельца

То определение, которое законодательство приписывает бенефициарному владельцу, написано в Федеральном Законе №115-ФЗ «О противодействии легализации доходов, полученных преступным путем и финансированию терроризма». В нем сказано, что бенефициарный владелец – лицо, которое прямо или косвенно имеет участие в юридическом лице (25% и более) и может контролировать деятельность этого лица.

То есть бенефициарный владелец – то физическое лицо, которое прямо или косвенно управляет деятельностью компании. На его плечах лежат почти все управленческие решения, а также то, что может полностью повлиять на экономическую деятельность компании. По сути, это лицо, имеющее реальную власть в компании, и управляющее ею.

Тот же нормативный акт содержит определение бенефициара, как лица, к выгоде которого осуществляются операции компании. В том числе и согласно агентских, поручительских и прочих договоров.

Следовательно, полноправными бенефициарами могут являться:

- Наследники и прочие лица, которые приобретают выгоду после смерти получателя любых выплат от юридического лица;

- Арендодатели;

- Лица, владеющие банковскими счетами;

- Клиенты, передающие в доверительное управление имущество или денежные средства;

- Выгодоприобретатели по страховым договорам;

- Реальные владельцы компаний.

Некоторые лица, для полного обеспечения собственной безопасности и отсутствия к ним внимания со стороны государственных органов, стараются скрыть информацию о реальных выгодах и владельцах организаций. Чаще всего, действительные владельцы юридических лиц скрывают всю информацию о себе.

Чтобы не запутаться, нужно сразу разграничить два понятие: бенефициарный владелец и бенефициар. Первый имеет прямую или косвенную возможность влиять на деятельность организации, управлять её и получать доход. Второй же, является обычным выгодоприобретателем, получает прибыль от деятельности организации либо других каких-либо активов. Государственные органы интересует информация только о бенефициарных владельцах компаний, а не о её бенефициарах.

Снятие и расход средств

Все деньги, которые есть на номинальном счёте, могут быть израсходованы в интересах подопечного. Но бесконтрольная трата средств запрещается: каждый год опекун предоставляет отчёт органу опеки. В нем он прописывает суммы, потраченные на:

- приобретение продуктов;

- покупку одежды, обуви и других товаров, необходимых подопечному;

- расходы на мелкие нужды.

Внимание!

Чтобы можно было в любое время подтвердить расходы, желательно сохранять все чеки.

Если нужно перевести определённую сумму одновременно или периодически на другой банковский счёт, опекун должен написать длительное поручение.

Права и обязанности бенефициара

Согласно законодательству, бенефициар имеет ряд прав, которые защищают его деятельность. Но защита со стороны государства работает, только если лицо государственно зарегистрировано в роли бенефициара той или иной компании, что случается достаточно редко.

Тем не менее в список прав бенефициара входит:

- Распоряжение долей в компании. Бенефициар имеет право полностью или частично продавать часть компании другим акционерам или третьим лицам самостоятельно, без согласия остальных членов совета директоров или другого высшего органа управления;

- Назначать, контролировать и уволнять генерального директора компании на законных основаниях;

- Учавствовать в совете директоров компании, и голосовать в принятии решений согласно доле в предприятии;

- Получать доход, в соответствии с процентом акций (другой долей) компании.

Самым главным правом бенефициара является назначение и контроль за деятельностью генерального директора компании. Бенефициар вправе сам назначать номинального владельца, который будет представлять его интересы внутри фирмы на законном основании, и в случае конфликта интересов также самостоятельно законным путем убирать его с должности.

Но помимо прав, у бенефициара существует и ряд обязанностей:

- Стать на учет в государственных органах;

- Предоставлять всю информацию о себе и компании, бенефициаром которой он является;

- Уплачивать налоги, как бенефициар компании.

Но, как вы можете догадаться, этими правами и обязанностями часто пренебрегают реальные бенефициары различных компаний. Им важнее оставаться в тени, для того чтобы государственные органы не могли распознать, кто получает денежные средства компании, и каким образом они ему достаются.

Через номинальных владельцев – генеральных директоров компаний, бенефициары осуществляют свою деятельность внутри компании, принимая все управленческие решения, но в случае возникновения конфликта интересов, все разногласия решаются согласно с договором, благодаря которому, при грамотном юридическом оформлении, можно заставить человека не только уйти с должности, но и полностью выплатить компенсацию пострадавшему бенефициару.

Когда используется номинальный счет

Обязанность открытия и использования номинального банковского счета предусмотрена ст. 37 ГК РФ. Соответственно, если подопечному полагается хотя бы одна из выплат, указанных в п. 1 этой нормы, то она подлежит зачислению только на номинальный счет, открытый опекуном в банке.

Счет открывает сам опекун.

Закон не запрещает использование номинального счета и для других целей, не связанных с установлением опеки. Например, одно лицо может предоставить право распоряжения своими средствами другому лицу. В этом случае все нюансы использования номинального счета будут определяться доверенностью и договором с банком.

Согласно п. 3 ст. 860.1 ГК РФ на банк законом может возлагаться обязанность по контролю за движением средств на таком счете. Арест и списание денег возможны только на основании судебного решения по обязательствам владельца средств (подопечного).

Поэтому применение номинального счета — способ контроля над расходами опекуна и инструмент для защиты денег подопечного от списания.

Защита прав бенефициара

Согласно Российскому законодательству, бенефициар может обратиться в суд, если его интересы нарушили другие бенефициары компании, или же её руководство.

Суд рассмотрит ходатайство в следующих случаях:

- Если были не соблюдены условия договора между компанией и бенефициаром;

- Если компания ведет незаконную или нелицензированную деятельность;

- Если незаконно были уменьшены права бенефициара внутри компании;

- Если компания намеренно скрывала факты ущемления интересов бенефициара;

- В других подобных случаях.

При этом юридически защититься от деятельности номинальных руководителей бенефициар может с помощью договора доверительного управления, который был заключен с этими лицами.

Большинство номинальных руководителей, обладают властью гораздо меньшей, чем у бенефициарного владельца, и он может в любой момент расторгнуть с ними контракт, что повлечет за собой их увольнение, или лишение их должности, а соответственно и всей номинальной власти внутри компании.

Таким образом, бенефициар может в досудебном порядке воспользоваться документарным обеспечением своего положения, и обязать номинальных руководителей не только отказаться от их должности, но и возместить весь ущерб, полученный бенефициаром. Но стоит помнить, что только грамотно составленный договор сможет послужить гарантом соблюдения прав реального бенефициара и владельца компании, в спорах с номинальным руководителем.

Как открыть такой счет

Номинальный счет открывается банком опекуну по его письменному заявлению. Заявление оформляется сотрудником банка в отделении по месту жительства подопечного.

Для открытия счета от опекуна потребуются следующие документы:

- паспорт;

- свидетельство о рождении или паспорт подопечного;

- документ, подтверждающий установление опеки.

Разрешение от органов опеки для открытия счета не нужно. Не стоит забывать, что на нескольких подопечных может быть открыт один номинальный счет. В этом случае банк будет вести отдельный учет средств каждого подопечного, если иное не предусмотрено в договоре.

Заключение договора

Требования и порядок заключения договора на открытие номинального счета зафиксированы в ст. 860.1 и 860.2 ГК РФ.

Договор заключается только в письменной форме.

Стороны договора — банк и опекун. Что касается подопечного, то он может быть участником данного договора (но это необязательно). В этом случае его подпись также требуется для заключения сделки.

В договоре, согласно п. 2 ст. 860.1 ГК РФ, обязательно должны быть указаны данные подопечного, а также основания возникновения опеки.

Бенефициарный владелец юридического лица

Бенефициарный владелец юридического лица – лицо, или группа лиц, которые имеют прямое или косвенное воздействие на деятельность компании.

Бенефициарный владелец юридического лица – тот человек, голос которого влияет на деятельность организации. Он может участвовать в собрании акционеров, напрямую влиять на политику юридического лица, принимать решение о смене формы собственности юридического лица и в целом любое управленческое решение.

Разглашение данных о бенефициарных владельцах юридического лица чаще всего не допускается. Достаточно часто, в документах подаваемых на регистрацию, а также уставе юридических лиц, реальная деятельность таких лиц в организации намеренно преуменьшается. О том, кто эти люди и какое положение занимают в фирме, по-настоящему известно только банковским сотрудникам, которые ведут их счета, а также коммерческим агентам, совершающим операции от их имени.

Скрывается информация о бенефициарных владельцах юридических лиц в следующих случаях:

- При ведении бизнеса в оффшорных зонах;

- Для того чтобы улучшить налогообложение отдельных лиц и юридического лица в целом;

- При отмывании средств, полученных преступным путем.

Для того чтобы скрыть личность бенефициарного владельца, и оградить его от лишнего внимания государственных органов, могут использоваться трасты и другие фонды, управляющие ценными бумагами, фиктивные исполнительные директора, акции на предъявителя, позволяющие от лица бенефициарного владельца участвовать в деятельности компании и т. д.

Внешнеторговая деятельность

Осуществляя внешнеторговую деятельность бенефициаром может быть, как физическое, так и юридическое лицо. Первое — традиционно это компания, которая выступает продавцом услуг или товаров. Второе —владелец счета в банке, через который осуществляется получение денежной выгоды.

В случае, если компания или человек имеют акции, тогда они имеют право:

- менять установкой капитал филиалов и всей корпорации в целом;

- передавать свои акции другому выгодоприобретателю;

- выбирать номинального директора компании;

- участвовать в советах директоров;

- корректировать сферу деятельности компании.

Обратите внимание! Если выгодоприобретатель имеет страховой полис, он будет являться получателем суммы переводов между продавцом и покупателем.

Полезные ссылки: Как купить биткоины за рубли пошаговая инструкция, Тинькофф брокерский счет условия, Аллокация расходов это.

Конечный бенефициар

Вот мы и подошли к завершению цепочки бенефициаров.

Конечный бенефициар – то физическое лицо, которое получает реальную прибыль от деятельности компании.

И если обычных бенефициаров – выгодприобретателей, у компании может быть бесчисленное множество, начиная от торговых партнеров, и заканчивая обычными акционерами, то конечный бенефициар всего один, и редко их может быть несколько.

По сути, конечный бенефициар – тот человек, благодаря которому компания осуществляет свою деятельность. И этот человек получает львиную долю от прибыли предприятия, оставаясь при этом в тени. Это выгодно для тех, кто осуществляет свой бизнес теневым путем, отмывая доходы через оффшорные фирмы, а также людям, внимание к персоне которых со стороны государственных органов совершенно невыгодно.

В связи с действием на территории России — 115-ФЗ, банки активно присматриваются к конечным бенефициарам, препятствуя им в отмывании денег полученных преступным путем. Но несмотря на все меры, большая часть денежных средств, полученная конечными бенефициарами, которые никак не фигурируют в документах компании, проходят не одну стадию «отмывания» и попадают на счет к реальному выгодополучателю.

Разглашение сведений о конечных бенефициарах

Кому могут потребоваться сведения о конечных бенефициарах?

В первую очередь это будут государственные органы, которые в рамках 115-ФЗ будут противодействовать отмыванию доходов, финансированию терроризма и незаконному выводу денежных средств за рубеж.

Также эти сведения могут потребоваться и для кредитных организаций. С помощью установления личности конечного бенефициара, банк может оценить риски работы с компанией, её платежеспособность и репутацию, и на основе всех полученных данных, принимается решение о выдаче кредита.

Сообщить все сведения о конечных бенефициарах кредитным организациям обязаны все компании, желающие получить кредит или даже просто открыть счет. При этом нужно заполнить типовые образцы документов в организации.

Также кредитные организации предоставляют информацию о конечных бенефициарах в Росфинмониторинг. Если кредитная организация не будет соблюдать эти требования, то на нее будут навлечены санкции, вплоть до отзыва лицензии.

Также в редких случаях, сами государственные органы могут затребовать информацию о бенифицаре. Помимо действиям в рамках 115-ФЗ, эта информация служит дополнительной гарантией честности партнера при заключении государственных контрактов. Когда информация для таких контрактов представляется в уполномоченный орган, составляется документ – «Сведения о цепочке владельцев». В ней прописываются все реквизиты компании, а также полный перечень всех учредителей и бенефициаров компании, вплоть до конечных.

Также сведения о конечных бенефициарах могут понадобиться и компаниям-партнерам. Чтобы застраховать себя от вовлечения в теневые финансовые схемы, а соответственно и более пристального внимания государственных органов и привлечения к ответственности, нужно узнавать о конечных бенефициарах своих партнеров, до заключения с ними контрактов.

Какие фирмы должны вести учет бенефициаров?

Обязательства по учету бенефициаров возлагаются на юридических лиц, не являющихся:

- государственными или муниципальными структурами;

- международными организациями;

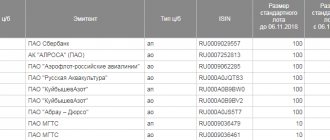

- эмитентами акций в рамках организованных торгов (при раскрытии информации по ценным бумагам в установленном порядке);

- иностранными эмитентами акций в рамках торгов на иностранной бирже (при включении биржи в перечень, определенный Банком РФ);

- иностранными субъектами правоотношений, не имеющими статуса юрлица и не предусматривающими наличие бенефициаров и должности генерального директора.

Организации обязаны знать своих бенефициаров, принимать при необходимости меры по получению сведений о них, перечисленных в подп. 1 п. 1 ст. 7 закона № 115-ФЗ, обновлять данные сведения ежегодно, хранить полученные данные не менее 5 лет.

Кроме того, сведения о бенефициарах фирмы могут раскрываться в ее отчетности — в порядке, установленном законодательством (п. 7 ст. 6.1 закона № 115-ФЗ). Порядок раскрытия информации определен в ПБУ 4/99 «Бухгалтерская отчетность организации», ПБУ 11/2008 «Информация о связанных сторонах» и в рекомендациях аудиторам, содержащихся в Приложении к Письму Минфина России от 29.01.2014 N 07-04-18/01 (Письмо Росфинмониторинга от 29.07.2019 N 01-04-05/17015). В частности, информация о таких лицах раскрывается в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах.

Банковская гарантия: бенефициар и принципал

В кредитовании термин бенефициар применяется в сфере выдачи банковской гарантии. Там фигурирует два лица – бенефициар и принципал. Они являются противоположностями: бенефициар – кредитор, то есть выгодополучатель, а принципал – заемщик. За неисполнение обязательств со стороны принципала, на себя обязательства берет третья сторона – банк-гарант принципала.

То есть, между принципалов и бенефициаром заключается контракт на предоставления кредита принципалу. Он обращается в свой банк, с просьбой выдать ему гарантию, в отношении выданного кредита. И если кредитная организация решает удовлетворить эту просьбу, то этот банк принимает на себя обязательство погасить задолженность и проценты своего клиента, если он будет не в состоянии уплатить эту сумму.

При этом существует и четырехсторонняя форма сделки, при которой, банк принципала предоставляет свою гарантию кредитной организации бенефициара которая, в свою очередь, предоставляет своему клиенту гарантию от своего имени.

Наличие посредника увеличивает стоимость гарантии, но при этом и повышает надежность всей операции, потому что теперь существует два банка, которые имеют прямые или косвенные обязательства перед бенефициаром. Именно благодаря этому, риск неуплаты снижается до минимума.

Банковская гарантия заключается для:

- Гарантированного исполнения обязательств;

- Осуществления платежей в конкретных ситуациях;

- Исполнения работ по государственным и коммерческим контрактам;

- Перемещения товара через таможню.

Но несмотря на то, что номинально, гарантия является банковской, на территории Российской Федерации, по заявлению принципала в роли Гаранта может выступать как юридическое лицо, так и страховая компания. Юридическое лицо берет на себя обязательство, рассчитаться по долгам принципала в случае неуплаты им самим суммы основного долга и процентов бенефициару.

Согласно Российскому законодательству, выдача гарантий относится к перечню банковских операций. Но мировая практика говорит о том, что сужение спектра юридических лиц, которые предоставляют гарантийные услуги может снизить популярность этого инструмента, как обеспечения возвратности кредита.

Благодаря чему, операции по которым будет использоваться этот инструмент, как способ диверсификации рисков, значительно упадет, что может привести к увеличению мошенничества как со стороны банков, так и юридических лиц-принципалов.

Но при этом, если страховая компания выполнит услугу из перечня банковских, то по закону ей положено взыскание или полный отзыв лицензии. И это несмотря на то, что вся сущность страховых компаний подразумевает проведение подобных операций. Ведь именно страховые должны снижать риски неуплаты, путем выставления гарантий (страховки) и последующих выплат, если принципал не выплатил деньги (произошел страховой случай).

В таких условиях, банки выступают своеобразными монополистами на предоставление услуги банковской гарантии. Выгода банка-гаранта может составлять от 2 до 10% от суммы, которая должна будет быть уплачена, если клиент не исполнит свои обязательства. При этом все расходы ложатся на сторону принципала, ведь это ему требуется дополнительное обеспечение, для того, чтобы получить заем или обеспечить свои обязательства перед бенефициаром.

То есть бенефициаром в привычном понимании этого слова, в банковской гарантии является сам гарант, ведь это он получает прибыль от заключения договора гарантии. Также бенефициаром можно называть и кредитора, который получает дополнительную гарантию возврата денежных средств — т. е. дополнительную прибыль.

Номинальный счёт для социальных выплат: плюсы и минусы

«Номинал» пришёл на смену опекунскому счёту. Он имеет положительные и отрицательные стороны.

Плюсы:

- Гарантии. Деньги защищены страховым агентством, а органы опеки следят за состоянием счёта.

- Возможность распоряжаться средствами или пользоваться им как депозитом — на остаток начисляется процент (не у всех банков).

- Удобство пользования. Чтобы переводить деньги между картами и счетами, можно использовать мобильное приложение (не все кредитные учреждения могут им похвастаться).

Минусы:

- Открытие счёта только по месту проживания.

- Этот аспект создаёт массу неудобств родителям (опекунам), у которых есть ребёнок-инвалид. Ввиду наличия заболевания им часто приходится ездить по разным городам и бывать за границей для проведения реабилитации.

- Снятие налички — в офисе.

- Опекуны тратят средства на разные занятия с подопечным, пользуясь услугами частных специалистов на дому — это невозможно подтвердить чеками. При отчетах перед попечительским советом часто возникают проблемы.

- Расходы контролируются банками и органами опеки.

Номинальные счета начали использовать недавно, и они ещё «сырые». Специальный банковский депозит требует незначительной доработки, и мы уверены, что корректировки будут внесены ближайшим временем.

Это – любимый персонаж, «притча во языцех», с которым больше всего возникает проблем как у юридических лиц и индивидуальных предпринимателей, так и у надзорных органов. Именно на него сейчас направлено повышенное внимание. Не будет у вас анкеты на бенефициарного владельца, информации о нём, это повлечёт за собой нарушение с последующим наказанием.

Термин «бенефициарный владелец» впервые появился в 1966 году в дополнительном протоколе к Договору между Великобританией и США «Income Tax Treaty» от 1945 года. В дальнейшем были разработаны дополнения, определяющие роль посредников, работающих по поручениям бенефициара, управление собственностью и более чёткое определение конечного владельца. В настоящий момент большинство национальных законодательств используют в качестве основы Третью директиву Европарламента 2005/60/EC, определяющую кто такой бенефициарный владелец следующим образом: «Бенефициар − это физическое лицо, обладающее полным контролем и от имени которого заключаются сделки юридическим лицом. Под его управлением должны находиться не менее 25% +1 акция в случае корпоративных финансов или более 25% имущества в трастах и фондах».

В России впервые понятие бенефициарного владельца было прописано в Федеральном законе от 07.08.2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма». Федеральным законом от 23 июня 2016 г. N 215-ФЗ (с 21 декабря 2016 года) положения Европейской директивы были включены во все нормативные акты, направленные на борьбу с незаконными финансовыми операциями.

Компании, в состав которых не входят бенефициарные владельцы, – это, как правило, некоммерческие субъекты. То есть целью их деятельности не является извлечение прибыли. Если компания – коммерческий субъект, всегда будут лицо или лица, которые являются конечными получателями дохода.

Бенефициарный владелец (от фр. benefice — польза, прибыль) и бенефициар — это:

- Человек или компания, которые получают доход от активов в виде арендной платы, дивидендов по акциям, страховых выплат. То есть в собственности бенефициара есть какое-либо имущество: недвижимость, пакет акций, трастовый фонд или иной актив. Являясь владельцем, он передаёт его в пользование третьим лицам, при этом не участвует в деловой жизни, но получает прибыль.

- Лицо, которому фактически принадлежат активы, хозяйственные объекты и иные ценности организации.

- Лицо, имеющее долю в 25% и выше в юридическом лице и возможность контролировать деятельность этой компании. Бенефициар может состоять в совете директоров, иметь право голоса и участвовать в принятии решений.

- Лицо (или группа лиц), которое реализует свое право осуществления контроля над деятельностью предприятия косвенно, с привлечением третьих лиц, номинально наделяя их полномочиями по принятию стратегически важных решений.

- Лицо, которое может контролировать бизнес не только де-юре, но и де-факто, статус которых определяется на основе положений Федерального закона 115-ФЗ от 07.08.2001 года «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма».

Давайте рассмотрим их подробнее.

Бенефициарным владельцем признается физлицо, которое прямо или при посредничестве третьих лиц владеет более чем 25% капитала юридического лица или же обладает возможностями для осуществления контроля за действиями данного юридического лица (ст.3 Федерального закона от 07.08.2001 № 115-ФЗ).

Пример: Уставный капитал ООО «Салют» на 70% принадлежит ООО «Люкс», на 20% — Петрову В. С. и на 10% — Степанову А. В. При этом Степанову принадлежат 100% уставного капитала ООО «Люкс». Таким образом, Степанов — бенефициарный владелец ООО «Салют», несмотря на то что де-юре его доля в данной организации в 2 раза меньше, чем доля Петрова.

Бенефициарным владельцем могут являться:

- Арендодатели.

- Держатели счетов.

- Клиенты трастовых фирм, которые отдали свою собственность на условиях доверительного управления.

- Владельцы документарных аккредитивов.

- Реальные владельцы фирм.

В число собственников предприятия могут входить не только физические, но и юридические лица, которые имеют одного или нескольких владельцев. В особо сложных случаях количество звеньев в такой цепочке может достигать нескольких десятков. С помощью информационных порталов СПАРК или «Коммерсантъ КАРТОТЕКА» можно выявить бенефициаров юридических лиц.

Пример: Гражданин Львов А. Е. владеет 55% акций в ПАО «Виктория», которое, в свою очередь, является владельцем 70% акций в ПАО «Алмаз». Фактически Львов не владеет акциями «Алмаза» напрямую, но является косвенным участником этого общества. Доля его косвенного участия составит 0,55 × 0,70 = 0,385, или 38,5%. Следовательно, Львов имеет преобладающее участие (более 25%) в капитале ПАО «Алмаз» и соответствует критериям бенефициарного владельца данной компании.

Примеры конечных бенефициарных владельцев юридического лица:

- ООО – учредители – физические лица;

- АО, ПАО, ОАО, ЗАО – акционеры – физические лица;

- АНО, НОУ – учредители – физические лица.

Законом также предусмотрен статус бенефициарного владельца физического лица. Установление сведений о бенефициарах физических лиц затруднено по многим причинам. Это, помимо прочего, объясняется тем, что клиенты не раскрывают данную информацию умышленно, либо неумышленно.

Бенефициарный владелец физического лица – это:

- законный представитель данного субъекта;

- попечитель.

Это, если не рассматривать варианты, носящие криминальный подтекст. Здесь в качестве примера можно привести участие безработных, студентов или просто малообеспеченных людей в схемах по обналичиванию денег, которые участились в нашей стране. С формальной точки зрения лица, которые их наняли, и будут являться бенефициарами данных клиентов — физических лиц.

Ещё один немаловажный момент: понятия «бенефициарный владелец» и «выгодоприобретатель» – это не одно и то же.

Выгодоприобретатель – это лицо, к выгоде которого действует клиент, в том числе на основании агентского договора, договоров поручения, комиссии и доверительного управления, при проведении операций с денежными средствами и иным имуществом. Выгоприобретателем может быть как физическое, так и юридическое лицо, которое получает выгоду от действий клиента в рамках заключенного договора (проводимой операции), т.е. получающее выгоду не от деятельности клиента как такового, а от конкретной сделки.

*********

Исторически в России владельцы компаний не стремились афишировать свою причастность к ним. В первое время – из-за не всегда законных способов обретения собственности, а также из-за угрозы собственной безопасности, затем – из-за нежелания попадать под пристальное внимание налоговых и других государственных органов. Свою роль играет и нежелание нести публичную ответственность в случае банкротства компании или нарушений законодательства.

Пример: После теракта в 2011 году в аэропорту «Домодедово» даже Генпрокуратуре долгое время не удавалось выяснить, кто сейчас собственник этого весьма крупного объекта. В итоге оказалось, что с 1993 года формальный владелец менялся 10 раз, при этом бенефициаром оставался один и тот же бизнесмен Дмитрий Каменщик.

Голос бенефициара юридического лица является доминирующим в решении ряда ключевых вопросов деятельности организации, таких, как: распределение прибыли, участие в инвестиционных проектах. В этих целях бенефициар имеет право участвовать в собрании акционеров компании. Для того, чтобы обеспечить участие бенефициара в управлении компанией и максимально сокрыть сведения о его личности, применяются всевозможные схемы оформления собственности и правоустанавливающей документации.

Пример: Недавно была обнародована информация о конечном бенефициаре концерна «Русал» и УК «Базовый элемент» – Олеге Дерипаске. Он был вынужден раскрыть сведения о структуре собственности данных компаний, испытывая давление международных инвесторов. Для этого Дерипаска был вынужден признать, что он является единственным владельцем указанных компаний. В данном примере под «конечным бенефициаром» понимается единоличный собственник компании, т.е. Олег Дерипаска. Он может владеть активами компаний напрямую, или косвенным образом, т.е. через какие-то сторонние структуры.

Сложность выявления бенефициаров утяжеляется тем, что сведения о них могут быть не указаны в документах компании. Или же может быть занижено их официальное участие в её деятельности. Некоторые компании стараются не разглашать информацию о своих бенефициарах, к примеру, в следующих случаях:

- при использовании офшоров;

- при оптимизации налогообложения и уклонении от уплаты налогов;

- при легализации средств, которые были получены криминальным путём.

Ещё один хрестоматийный пример– Роман Абрамович. Структура собственности его компаний официально никем не подтверждена и существует лишь в догадках журналистов-стрингеров. Считается, что он владеет компанией Millhouse Capital UK Ltd, которой, в свою очередь, принадлежат ценные бумаги Evraz 8, но не напрямую, а через кипрский офшор Lanebrook. Столь же сложными путями управляются другие активы Абрамовича – ОАО «Холдинг Москва-Инвест», ООО «Диалл Альянс» и т.д. А принадлежит Абрамовичу через кипрский офшор Nevern Overseas.

Но в том случае, если конечный бенефициар намеренно скрывает сведения о себе, создаёт видимость передачи права управления третьему лицу, регистрируя на него крупные банковские счета и заключая от его имени серьёзные сделки, в дело вступают правоохранительные органы. Их основной задачей является изучение принадлежащих компании счетов и формирование цепочки их владельцев, которая в итоге должна привести к истинному собственнику юридического лица. Подобный подход позволяет снизить объёмы легализации средств, полученных преступным путём, а также обеспечить прозрачность иных сделок, в том числе проводимых с привлечением крупных государственных и частных компаний.

Не все организации имеют конечных собственников. Так, у некоммерческих организаций они отсутствуют. Это объясняется тем, что целью их деятельности не является извлечение прибыли.

Однако получить сведения о бенефициарах не всегда представляется возможным, их личность в некоторых случаях может оставаться тайной. Это объясняется наличием проработанных схем сокрытия конечного бенефициара. Особенно такие случаи характерны для трастовых операций.

С 21 декабря 2016 года юридические лица в Российской Федерации обязаны:

- вести учёт и иметь сведения о собственных бенефициарах в каждый текущий период, на текущую дату, и за прошлые 5 лет, обновлять его не реже 1 раза в год с обязательной документальной фиксацией;

- выяснять идентификационные сведения о бенефициарах, и принимать все возможные меры для их выяснения; в документальном виде фиксировать и сохранять материалы по процессу идентификации и установления бенефициаров.

За несоблюдение налагается штраф:

- от 30 до 40 тысяч рублей на должностное лица организации;

- от 100 до 500 тысяч рублей на юридическое лицо.

Исключение, согласно п.2 ст.6.1. и аб.2-5 пп.2 п.1 ст.7 Закона № 115-ФЗ, составляют:

- органы государственной власти, местного самоуправления и внебюджетных фондов;

- юридические лица, в которых государственным или муниципальным образованиям принадлежит более 50% акций или уставного фонда;

- международные организации, если иное не предусмотрено законодательством;

- эмитенты ценных бумаг, участвующие в организованных торгах.

В получении достоверной информации о бенефициарных владельцах нуждаются:

1. Надзорные органы для организации противодействия:

- «отмыванию» преступных доходов;

- финансированию террористической деятельности;

- махинациям с уплатой налогов;

- незаконным выводам средств за рубеж и т.д.

2. Кредитные организации при принятии ими обоснованного решения о возможности предоставления кредитов. 3. Государственные заказчики для сотрудничества с поставщиками. 4. Организации, осуществляющим операции с денежными средствами или иным имуществом, в соответствии с п. 14 ст.7 Закона № 115-ФЗ.

В 2022 году правительство РФ утвердило Правила предоставления юридическими лицами информации о своих бенефициарных владельцах. В них указано, что сведения о бенефициарах должны в течение 5 дней предоставляться по запросу ФНС через телекоммуникационные каналы связи. Форма предоставления сведений была утверждена Приказом ФНС России от 20 декабря 2022 г. N ММВ-7-2/[email protected], который был зарегистрирован в Минюсте России 22 января 2022 года. Также данные о бенефициарных владельцах юридические лица обязаны отправлять по запросам в Федеральную службу по финансовому мониторингу (Росфинмониторинг).

Правила предоставления информации о бенефициарном владельце:

Постановлением правительства РФ от 31 июля 2022 года № 913 утверждены Правила представления юридическими лицами информации о своих бенефициарных владельцах и принятых мерах по установлению в отношении своих бенефициарных владельцев сведений, предусмотренных в Федеральном законе от 07.08.2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма», по запросам уполномоченных органов государственной власти.

Если юридическому лицу не удалось установить бенефициарного владельца, то в этом случае оно обязано будет предоставить доказательства того, что им были предприняты все возможные меры по установлению сведений в отношении своих бенефициарных владельцев. Доказательством этого может служить переписка с учредителями (участниками) юридического лица, различные информационные запросы, направлявшиеся в государственные органы, в том числе иностранные, и ответы на них, распечатки информационных баз данных и прочие документы, которые демонстрируют, что юридическое лицо всячески пыталось установить своего бенефициарного владельца. Если определить конечного бенефициара не удается, тогда владельцем может быть назначен орган исполнительной власти в организации.

Рекомендации по идентификации бенефициарных владельцев клиентов – юридических лиц можно найти в следующих нормативно-правовых актах:

- Информационное письмо Федеральной службы по финансовому мониторингу от 4 декабря 2022 года N 57 «О методических рекомендациях по установлению сведений о бенефициарных владельцах клиентов».

- Информационное письмо Банка России от 27 июня 2022 года №12-МР «Методические рекомендации по идентификации кредитными организациями и некредитными финансовыми организациями бенефициарных владельцев клиентов – юридических лиц».

Ответственность за непредставление сведений о бенефициарных владельцах:

Одновременно со статьёй 6.1 Закона № 115-ФЗ был дополнен статьей 14.25.1.КоАП РФ. Данная статья предусматривает административную ответственность за неисполнение юридическим лицом обязанностей:

- по установлению бенефициарного владельца,

- по обновлению информации о нём,

- по хранению информации о своих бенефициарных владельцах либо о принятых мерах по установлению в отношении своих бенефициарных владельцев сведений, определенных законодательством.

Совершение административного правонарушения по статье 14.25.1 КоАП РФ предусматривает ответственность в виде административного штрафа:

- на должностных лиц в размере от тридцати тысяч до сорока тысяч рублей,

- на юридических лиц — от ста тысяч до пятисот тысяч рублей.

В рамках административного производства по статье 14.25.1 КоАП РФ предметом рассмотрения может также стать оценка достаточности (обоснованности и доступности в сложившихся обстоятельствах) предпринятых юридическим лицом мер по установлению сведений о бенефициарном владельце.

Стеценко Ольга, эксперт в сфере ПОД/ФТ/ФРОМУ

Бенефициары в отдельных видах деятельности

Выше мы уже отмечали, что понятие бенефициара используется не только в бизнесе, но и в других видах экономических отношений. Чаще всего оно совпадает с понятием «выгодоприобретатель». Но если, скажем, в сфере недвижимости всё очевидно: бенефициаром является владелец, право собственности которого соответствующим образом зарегистрировано, то в других сферах есть свои нюансы.

Бенефициар в страховании

В страховании бенефициар определяется непосредственно при заключении договора и указывается в полисе. Таковым может быть как сам страхователь, так и любое другое лицо по его выбору – хоть физическое, хоть юридическое. Таким образом, в страховании понятие «бенефициар» идентично понятию «выгодоприобретатель». Это лицо имеет право как потребовать исполнения договора страховщиком, так и отказаться принять возмещение ущерба.

При этом выгодоприобретатель обязан в точности исполнять условия договора, иначе он не будет исполнен, и бенефициар лишится своих прав. Обязанности по договору стандартны: своевременная уплата взносов, информирование об изменении существенных условий договора (в первую очередь, способов использования имущества, а также его состояния). При наступлении страхового случая должно быть доказано отсутствие вины выгодоприобретателя.