Биткоин фьючерс – это контракт между двумя сторонами о продаже или покупке криптовалюты в определенную дату и время по определенной цене. Фьючерсы используются в инвестиционном мире уже много лет, но в криптосферу вошли недавно. Многие биржи выразили свою заинтересованность в запуске такого вида торгового продукта.

В обзоре детально проанализируем что такое фьючерсы на Биткоин, для чего они используются, принцип их работы, основные понятия из спецификации. Приведем список и обзор 15-ти криптобирж, в том числе и регулируемых, на которых доступна торговля фьючерсными контрактами. Самой ликвидной из них является Битмекс. На ней доступны: квартальные, еженедельные и бессрочные контракты на криптовалютные деривативы.

В продолжение: лучшие биржи для маржинальной торговли.

Что такое фьючерс на Биткоин

Особенность фьючерсов в том, что по истечении срока, заложенного в контракте, криптовалюта покупается/продается по заданной цене, даже в том случае, если реальный курс изменился. Каждый фьючерсный контракт заключается на определенное количество активов.

Биткоин фьючерсы позволяют спекулировать на предполагаемой цене монеты без реального владения ей. Принцип работы тот же самый, что и у традиционных инвестиционных активов. Трейдер может занять «длинную» позицию, если ожидает роста Биткоина; если BTC уже есть и ожидается падение курса, то можно занять «короткую» позицию, чтобы смягчить потенциальные потери (хеджирование).

Одно из преимуществ фьючерсов на Bitcoin – возможность торговать ими на некоторых регулируемых биржах. Это хорошая возможность для тех людей, которые переживают по поводу законности работы с криптобиржами. Другое важное преимущество – можно зарабатывать на изменениях цены Биткоина без необходимости хранить у себя монеты.

Что такое фьючерсы?

Для начала давайте разберемся, что из себя представляют фьючерсы.

Фьючерс – это контракт на покупку/продажу актива в определенное время в будущем, но по текущей рыночной цене.

Например: вы уверены, что через семь дней апельсины вырастут в цене и вы сможете заработать на разнице цены. С помощью фьючерсного контракта вы договариваетесь с продавцом апельсинов, в условиях которого прописываете, что через семь дней купите 10 кг апельсинов по 250 руб/кг (рыночная цена). Ваш прогноз сработал, цена апельсинов выросла до 260 руб. Вы получаете 10 кг по 250 руб и “сверху” 10 руб прибыли.

Примите наши поздравления, вы успешно вошли в лонг по фьючерсам на апельсины, а продавец вошел шорт, поскольку был уверен, что цена апельсинов упадет. Таким образом, если цена апельсинов упала до 240 руб/кг, то по условиям контракта выиграл бы продавец, а не вы.

Мы привели этот пример не зря. Фьючерсные контракты можно заключать на любой актив, включая акции традиционных компаний, золото, нефть, газ и … криптовалюту. Уже с декабря 2022 года не является секретом то, что биткоин-фьючерсы можно купить на товарных биржах CBOE и CME. Но криптовалюта — это не апельсины, поскольку не предполагает реальной покупки и не может быть зачислена на кошелек.

Да, это исключительно спекулятивный инструмент, при использовании которого одна сторона выигрывает на разнице цены актива, а другая проигрывает.

Зачем мониторить рынок биткоин-фьючерсов? Все просто, если множество крупных игроков идут в лонг — значит в ближайшем времени курс биткоина может вырасти. И наоборот, когда крупные игроки идут в шорт — стоит ожидать просадку биткоина. Более того, если знать объем контрактов, вы имеете возможность оценить уровень интереса к активу, что собственно скажется на его стоимости.

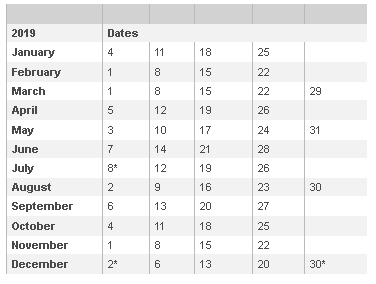

Где находить фьючерсные отчеты?

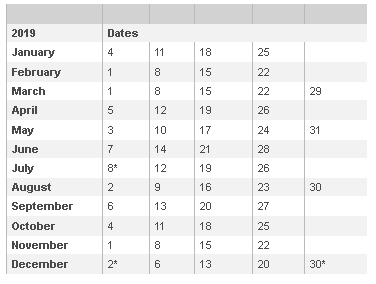

Комиссия по торговле товарными фьючерсами США (CFTC) их публикует по пятницам на своем официальном сайте. Ниже приведен примерный график выпуска фьючерсных отчетов до конца 2022 года.

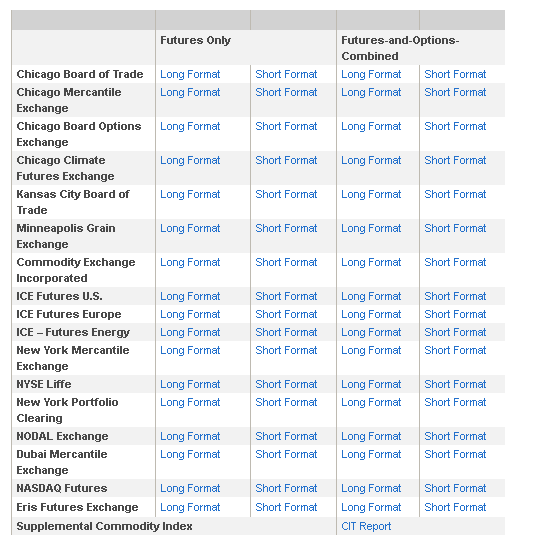

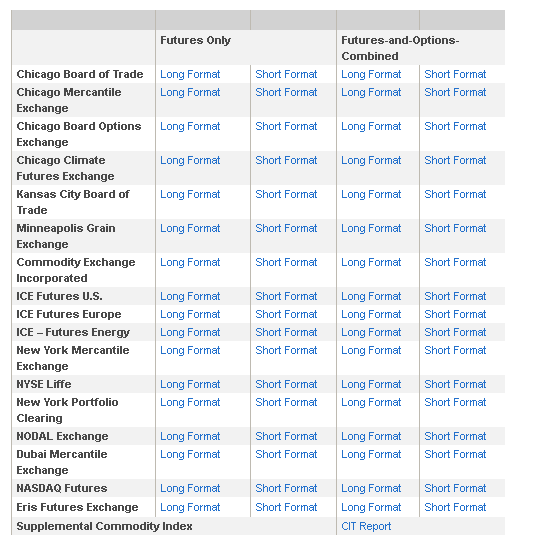

Проходим на сайт регулятора и скролим страницу вниз. Находим пункт “Current Legacy Reports”. Рассмотрим лонг-отчеты от СМЕ и СВОЕ. После клика по “Long Format” вы получаете список фьючерсных отчетов.

Для поиска биткоин-фьючерсов рекомендуем воспользоваться браузерным поиском.

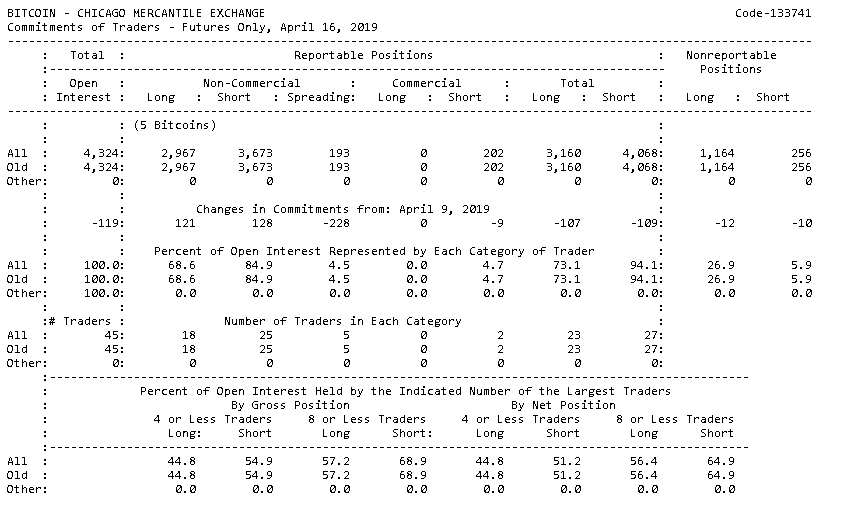

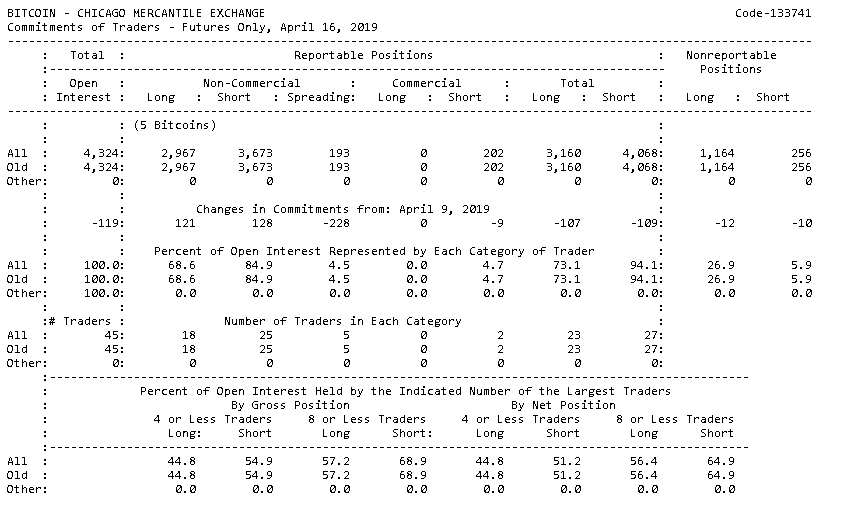

Ниже представлен отчет от 16 апреля:

Не пугайтесь, разобраться в отчет будет проще простого.

Рассмотрим каждую колонку по отдельности:

- Open Interest — общее число открытых фьючерсов. Каждый контракт стоит 5 BTC ($28 000 на момент написания статьи)

- Non-Commercial — позиции “китов”, не заполняющие форму CFTC-40. В своем большинстве, это спекулянты с большим капиталом и инвестиционные фонды.

- Spreading — перекрывающиеся позиции у одних и тех же игроков. К примеру, у одного хедж-фонда открыто 200 лонг- и 100 шорт-контрактов. При этом еще 100 лонг- и шорт-позиций будут внесены в таблицу как 100 spreading-контрактов. Все достаточно просто, хедж-фонд хочет перестраховаться от убытков в случае, если рынок пойдет против него.

- Commercial — институциональные инвесторы с официально заполненным отчетом CFTC40 регулятора.

- Total — общее количество позиций

- Nonreportable positions — спекулянты с небольшим капиталом

- Changes in commitments — разница в кол-ве позиций в сравнении с минувшей неделей. Посмотрите еще раз на отчет, в котором четко сказано, что институциональные игроки закрыли ни одной лонг-позиции и 9 шортов.

- Percent of Open Interest — соотношение лонг- и шорт-позиций в процентах.

Последние строчки — число участников рынка в каждой категории.

Обратите внимание на последние строчки. Именно они скажут вам о количестве биткоин-фьючерсов в процентном соотношении в той или иной категории. Теперь мы можем оценить, насколько сильно разбогатели крупные игроки и сколько контрактов они заключили.

Для чего нужны фьючерсы

Фьючерсы используются для заработка на спекуляциях и для хеджирование.

Спекуляция – получение прибыли от изменения стоимости Биткоина, а хеджирование – уменьшение рисков, связанных с волатильностью валюты. Во время хеджирования трейдер принимает позицию, которая в случае резкого падения стоимости компенсировала бы убытки. Таким образом осуществляется баланс между прибылью и убытками. Что касается спекуляций, их основная цель – получение дохода от ставок на то направление, в котором будет двигаться курс Биткоина.

Ключевые моменты:

- Хеджеры снижают свои риски, но также существенно ограничивают прибыль.

- Спекулянты торгуют на основе своих догадок о том, куда, по их мнению, будет двигаться рынок. К примеру, если трейдер считает, что на данный момент стоимость актива завышена, то может поставить фьючерс на более низкую цену, а после снижения выкупить актив и тем самым получить прибыль.

- Спекуляция чрезвычайно рискованна, уязвима к падению и росту рынка.

Хеджеры пытаются снизить риски, связанные с волатильностью и неопределенностью, а спекулянты делают ставку, противоположную движению рынка, чтобы попробовать получить доход с колебаний цен на криптовалюту.

Влияние фьючерсов СМЕ на криптовалюту

Введение фьючерсных контрактов имеет большое значение для рынка криптовалют. Аналитики уверены, что это влечет за собой увеличение стоимости самого актива. Суть в том, что фьючерсные контракты стимулируют интерес к этому активу крупных инвесторов, которые не могли инвестировать в BTC и крипту раньше ввиду отсутствия законодательного регулирования этих процессов.

Начало торговли фьючерсами некоторым образом легализует биткоин и предоставляет доступ к этому активу участникам крупных международных традиционных бирж, которые существуют в рамках локального законодательства. Биткоин из непонятного цифрового актива превращается в товар, ценность которого рассчитывается наряду с драгоценными металлами, стратегическими продуктами питания, нефтью, государственными облигациями и т. д.

Введение фьючерсов на BTC увеличивает инвестиционную привлекательность актива. Как следствие, спрос на биткоин будет увеличиваться, что, в свою очередь, ведет к увеличению его цены. Более того, из-за ограниченного количества эмитируемых биткоинов (ограничение технологии) цена на BTC будет еще больше увеличиваться, а волатильность снижаться. То есть токены можно будет использовать как средство хранения инвестиций и как инструмент для долгосрочного инвестирования.

Однако существуют и негативные стороны процесса:

- Фьючерсный контракт является производным финансовым инструментом, потому его курс может изменяться искусственно под влиянием крупных игроков. Это открывает простор для манипуляций, которые нанесут репутационный вред самому активу.

- Из-за отсутствия материального представления биткоина как товара у него отсутствует минимальная цена. Поэтому под влиянием крупных игроков цена может обвалиться неконтролируемо, что нанесет существенный вред экономике.

- Фьючерсы не гарантируют постоянного роста цены, так как биржевые спекулянты со значительными финансовыми ресурсами могут снизить цену путем продажи активов, пусть и на небольшой срок. Это приведет к потере средств мелкими трейдерами.

Виды фьючерсных контрактов

Выделяют два вида фьючерсов на Биткоин:

- Поставочный. Это контракт, по условиям которого после экспирации (исполнения) покупатель обязан приобрести, а продавец – отдать указанное количество монет. В качестве цены для поставки берется та, которая установлена в последний момент торговли. Если покупатель не получил свои активы в срок, то биржа накладывает штрафы.

- Расчётный. Это финансовый инструмент, не предполагающий передачу непосредственно криптовалюты. Используется только в спекулятивных целях. Расчет осуществляется относительно разницы между стоимостью, прописанной в контракте, и реальной, которая имеет место на момент экспирации.

Оба варианта имеют общие черты: их параметры обозначены в спецификации контракта, установленной биржей, и обе участвующие стороны несут обязательства перед биржей вплоть до экспирации фьючерса.

Микроконтракт на биткоин — маржинальные требования

Биткоин (базовый актив для MBT) очень волатильный. Изменения цены в пределах одного дня могут достигать и 20% и 25%. В связи с этим маржа для данного контракта выставлена высокая. На момент написания статьи маржа биржи составляет $2662. То есть 50% от стоимости контракта. И в отличии от других фьючерсов брокер НЕ уменьшает маржинальные требования внутри дня., то есть внутридневная маржа равна биржевой марже.

Актуальную информацию по марже можно отслеживать на странице Маржинальные требования.

Принцип работы фьючерсных контрактов на Bitcoin

Биткоин фьючерс представляет собой обязательство продать или купить BTC в будущем. Вот пример того, как это работает:

Предположим, в текущий момент курс Bitcoin составляет $10 000. Трейдер считает, что в будущем стоимость увеличится до $12 000. Он покупает бессрочные или квартальные контракты в ожидании роста курса. Тем самым он приобрел обязательства купить BTC по рыночной цене на момент окончания срока действия контракта.

Если курс достигнет установленного трейдером уровня, то он получит прибыль с продажи контрактов (также он может продержать бессрочный фьючерс еще некоторое время, если очевидно, что цена будет подниматься дальше). Однако, если курс не достиг цели и опустится ниже цены покупки, то трейдер получает убыток.

Продавать и покупать BTC-фьючерсы можно в любое время и зарабатывать как на нисходящих, так и на восходящих трендах.

Кредитное плечо

Имея в виду, что Василий заплатил только 5’000 долларов, чтобы стать владельцем контракта стоимостью 50’000 долларов, возникает резонный вопрос — откуда берутся еще $40’000?

40’000 долларов, которые Василий не должен платить, — это заемные деньги, которые предоставляются ему брокером, в нашем случае CME. Поскольку фьючерсные контракты используют большие финансовые рычаги, называемые «кредитное плечо» или «левердж», инвестиции в фьючерсы считаются очень рискованными. Теперь представим себе, что через четыре недели индекс биткоина (цена) увеличивается на 5%, или, другими словами, на 500 пунктов индекса. Через четыре недели Василий получит прибыль в размере 500 пунктов = $2’500.

Василий получил 50% прибыль от своего первоначального депозита. С другой стороны, если индекс снизится на пять процентов, то Василий потеряет 2’500 долларов, что составляет 50% от размера его депозита. Чем больше контрактов, которыми владеет фьючерсный трейдер, тем выше его риск. Если цена снижается на значительную сумму, Василий может потерять еще больше денег, чем он первоначально депонировал на первоначальную маржу. Первоначальная маржа Василия составляла 5’000 долларов, и если цена биткоина упадет, не на 100, а на 1100 долларов, то Василию будет выставлен счет в 5’500 долларов в конце торгового дня.

Учитывая, что первоначальная маржа Василия составляла 5’000 долларов, а его потери 5’500 долларов он не просто потеряет весь свой депозит , но и останется должен 500 долларов CME Group, которые необходимо будет заплатить из своего кармана, чтобы восстановить баланс торгового счета до нуля. Если Василий страдает от потерь, которые истощают его первоначальную маржу до суммы ниже, чем маржа обслуживания (самая низкая сумма на счете при которой брокер осуществляет обслуживание) — Василий получит «маржин колл» от брокера.

Это подразумевает, что брокер сообщит Василию о необходимости депонирования достаточного объема средств, чтобы вернуть счет к обслуживаемому уровню. На практике — брокер закроет контракт Василия по текущей рыночной цене, не уводя счет в минус. Чтобы смягчить некоторый риск, связанный с изменчивостью цены (волатильностью) биткоина, CME Group установила лимиты цен на свои биткоин-фьючерсы. Контракты будут подвержены ограничениям на колебания цен в 7, 13 и 20 процентов.

Когда цена контракта отклоняется на 7% от предыдущей расчетной цены (по состоянию на предыдущий торговый день) запустится двухминутный период мониторинга. Если в конце этого двухминутного периода цена все еще будет находится на предельном уровне, случится двухминутная приостановка торговли.

В течение двухминутных остановок трейдеры будут иметь возможность размещать рыночные ордера, однако они не будут исполнены до истечения двухминутного периода остановки.

Впоследствии предел колебания цены будет расширяться до 13% без периода остановки. Однако, если цена изменится на 20 процентов, то торги на оставшуюся часть дня будут происходить в пределах +/- 20%.

Биржи для торговли фьючерсными контрактами на Биткоин

Рассмотрим криптовалютные биржи, предоставляющие возможность торговли Bitcoin-фьючерсами.

Bitmex

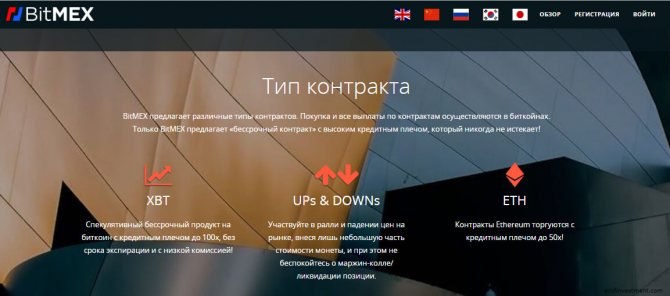

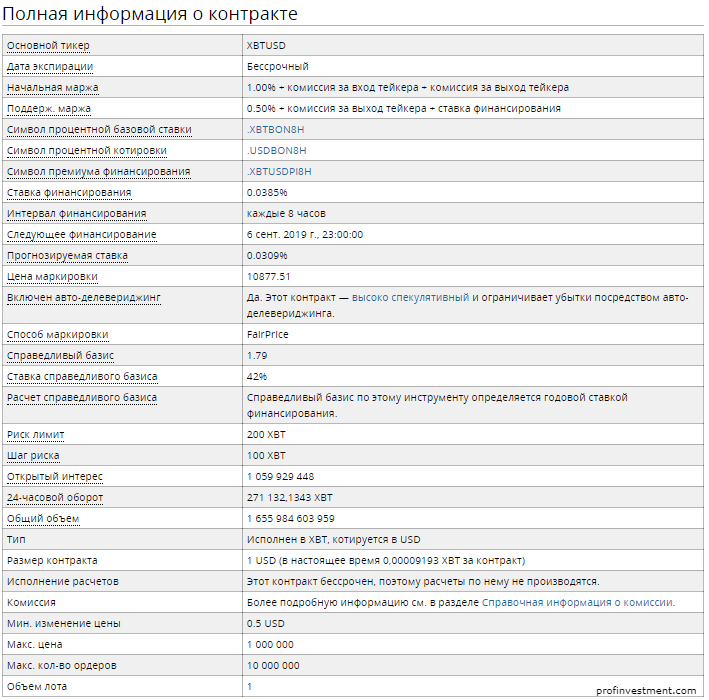

BitMEX — это торговая платформа, предоставляющая трейдерам доступ к фьючерсным контрактам на Биткоин: бессрочным, еженедельным и квартальным. Предоставляет много вспомогательных торговых инструментов и комплексный API. Разработана профессионалами в области финансов с многолетним опытом работы.

Бессрочные Биткоин контракты – это производный продукт, похожий на традиционные фьючерсы, но немного отличающимися по спецификациям. Основное отличие – отсутствие срока экспирации.

- Обозначение контракта — XBTUSD

- Вид – исполнен в XBT, котируется в USD

- Дата экспирации — бессрочный

- Начальная и поддерживающая маржа – 1%; 0,5%

- Маржинальное плечо – до 100х

- Размер контракта — $1

- Интервал финансирования — 8 часов

- Комиссия – мейкер -0.025%, тейкер 0.075%

Также на BitMEX поддерживается работа с квартальными фьючерсами на криптовалюту Биткоин, срок исполнение которых составляет три месяца. На текущий момент открыты два таких вида фьючерсов: XBTU19 (экспирация 27 сентября 2019) и XBTZ19 (27 декабря).

Следующий тип – еженедельные фьючерсы. XBT7D_D95 (контракт вниз) регулируется каждые 7 дней. Его противоположность — XBT7D_U105 (контракт вверх), также обновляющийся раз в неделю. Позволяет владельцу участвовать в потенциальном повышении базового торгового актива. Контракты «вверх» могут быть только длинными.

Bybit

Bybit — это площадка для торговли криптовалютными деривативами с круглосуточным многоязычным обслуживанием клиентов, усовершенствованной системой размещения ордеров и высокой скоростью проведения операций.

Поддерживает бессрочный контракт BTCUSD.

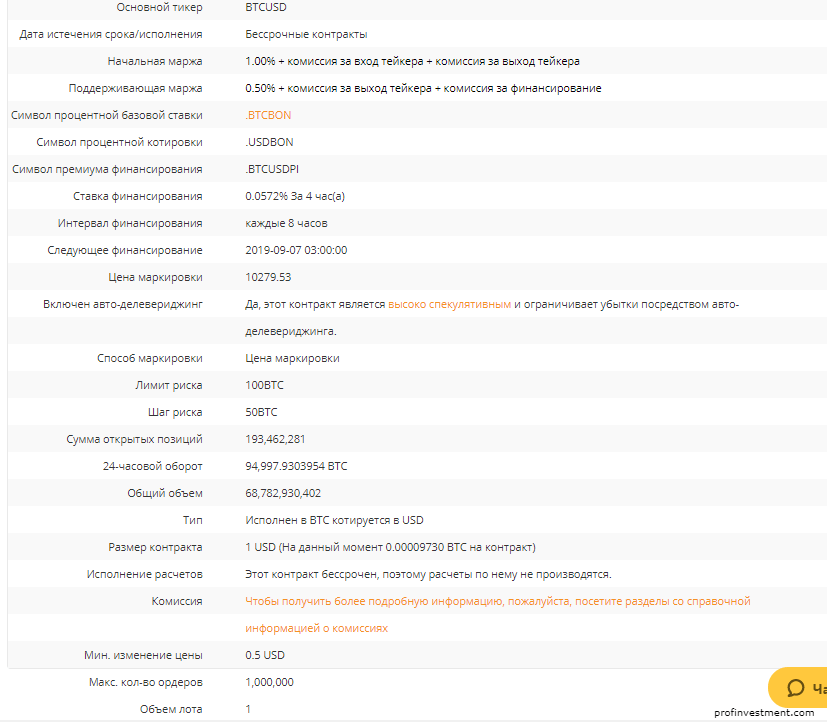

- Обозначение контракта — BTCUSD

- Вид – исполнен в BTC, котируется в USD

- Дата экспирации — бессрочный

- Начальная и поддерживающая маржа – 1%; 0,5%

- Маржинальное плечо – 100х

- Размер контракта — $1

- Интервал финансирования — 8 часов

- Комиссия – мейкер -0.025%, тейкер 0.075%

Deribit

Платформа Deribit специализируется на фьючерсах Биткоин и проработке различных стратегий торговли опционами. Работает на сверхбыстром движке TRADE MATCHING ENGINE через мобильный или десктопный интерфейс.

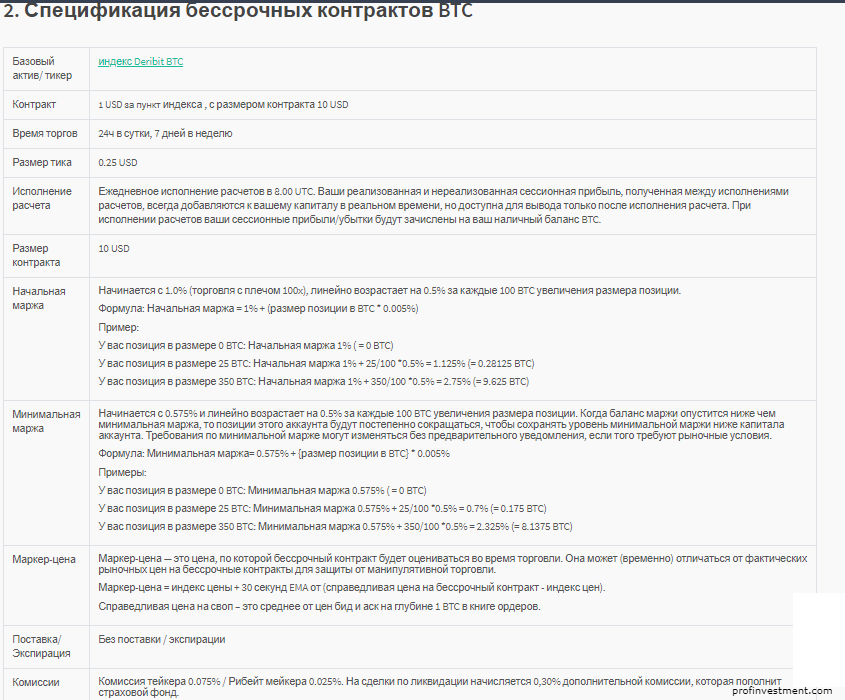

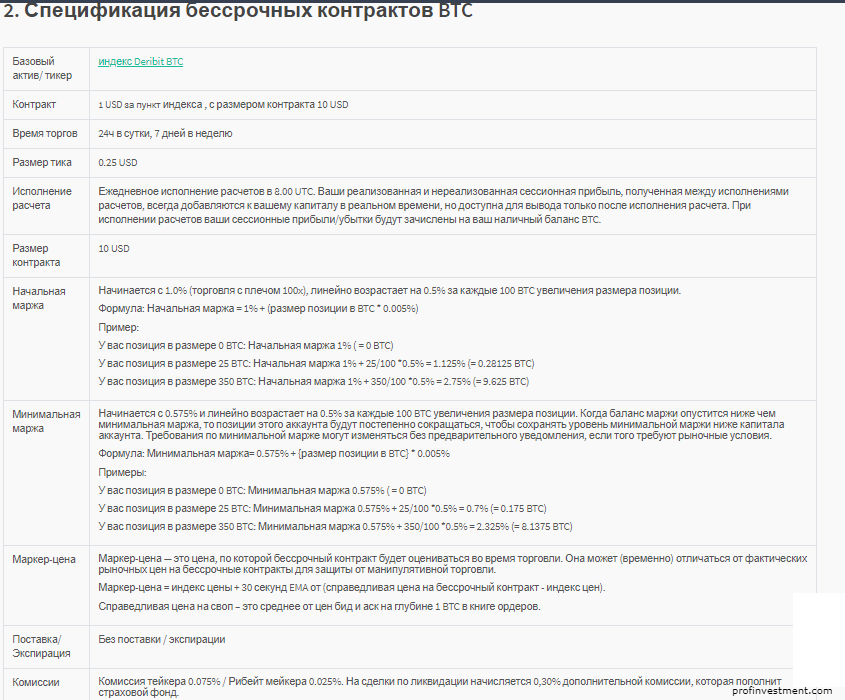

Спецификация бессрочного контракта BTC Perpetual:

- Обозначение контракта — Deribit BTC

- Дата экспирации — бессрочный

- Начальная и поддерживающая маржа – от 1%; от 0.575%

- Маржинальное плечо – 100х

- Размер контракта — $10

- Интервал финансирования — 24 часа

- Комиссия – мейкер -0.025%, тейкер 0.075%

Что касается месячных контрактов, например, BTC Options BTC-25OCT19, то их дата экспирации наступает в последнюю пятницу в 8:00 UTC.

Binance

Биржа Бинанс планирует в скором времени открыть торговлю фьючерсами на Биткоин. Будут запущены сразу две тестовых торговых платформы, а затем в течение нескольких дней руководство будет наблюдать за ходом торгов на обеих.

Максимальный размер плеча составит до 20х с перспективой увеличения в будущем.

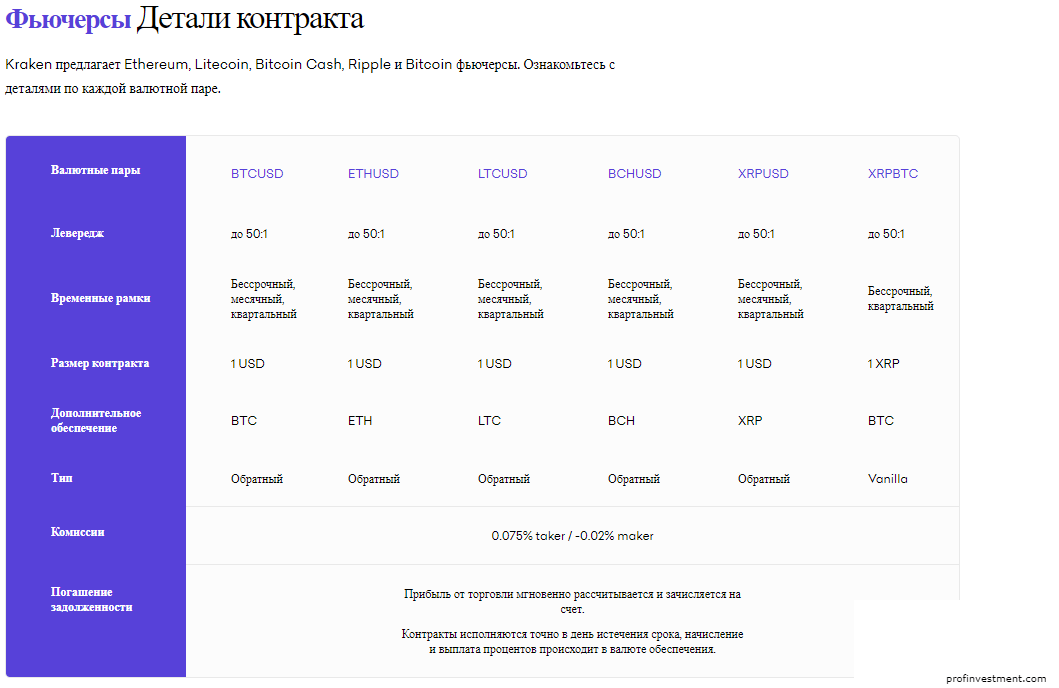

Kraken

Kraken предлагает работу с фьючерсными контрактами на Биткоин и ряд других криптовалют (квартальные, месячные и бессрочные).

Спецификация:

- Обозначение контракта — BTCUSD

- Дата экспирации – бессрочный, месячный, квартальный

- Маржинальное плечо – 50х

- Размер контракта — $1

- Комиссия – мейкер -0.02%, тейкер 0.075%

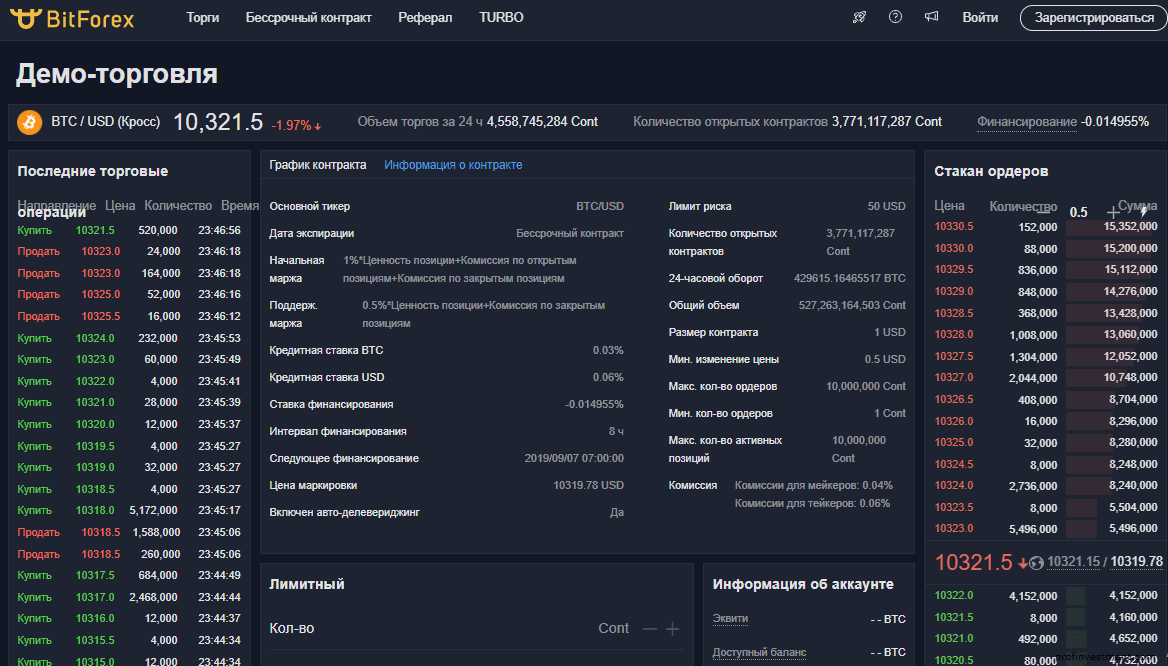

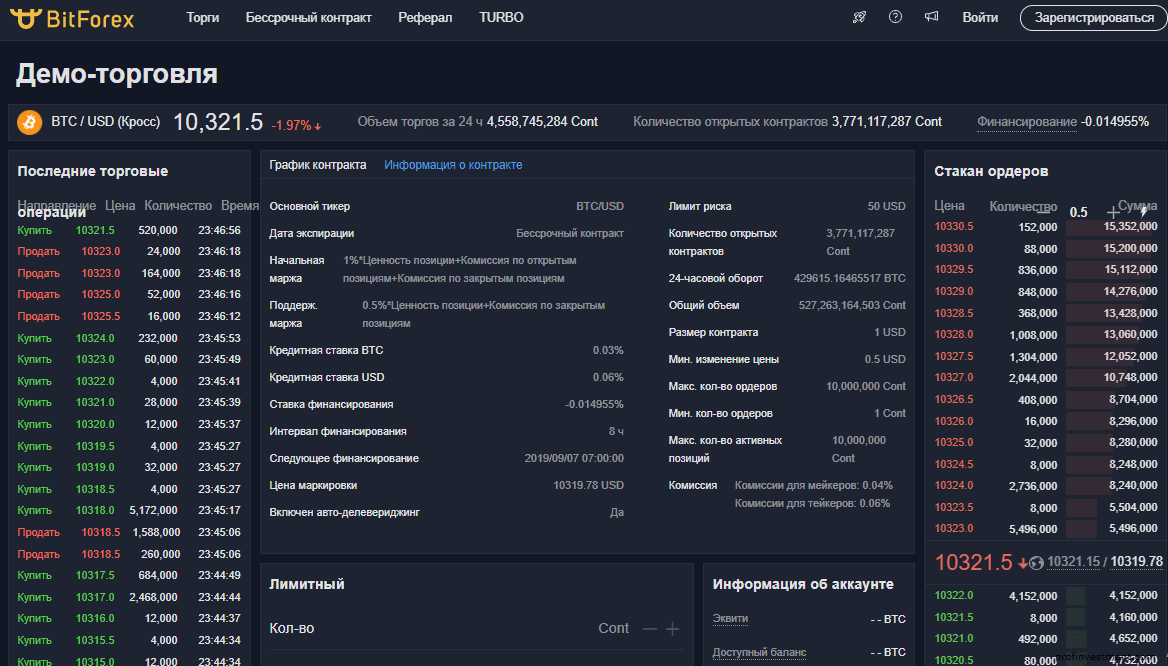

Bitforex

Bitforex входит в десятку мировых лидеров среди криптобирж, предлагающих пользователям безопасные и удобные услуги по торговле криптовалютой. Отличается постоянной адаптацией к условиям рынка, внедрением новых функций.

На Bitforex бессрочные контракты Биткоин обозначаются BTC/USD. Их спецификация:

- Обозначение контракта — BTC/USD

- Дата экспирации — бессрочный

- Начальная и поддерживающая маржа – от 1%; 0,5%

- Размер контракта — $1

- Интервал финансирования — 8 часов

- Комиссия – мейкер 0.04%, тейкер 0.06%

Xena Exchange

Xena Exchange — эта платформа от русского разработчика позволяет покупать и продавать как криптовалюту, так и деривативные контракты на нее. В частности, она первая интегрировала торговлю контрактом на токен GRAM от Telegram.

Спецификация бессрочного контракта:

- Обозначение контракта — XBTUSD

- Вид – исполнен в XBT, котируется в USD

- Дата экспирации — бессрочный

- Начальная и поддерживающая маржа – от 5%; от 1,25%

- Маржинальное плечо – до 20х

- Размер контракта — $1

- Комиссия – мейкер -0.025%, тейкер 0.07%

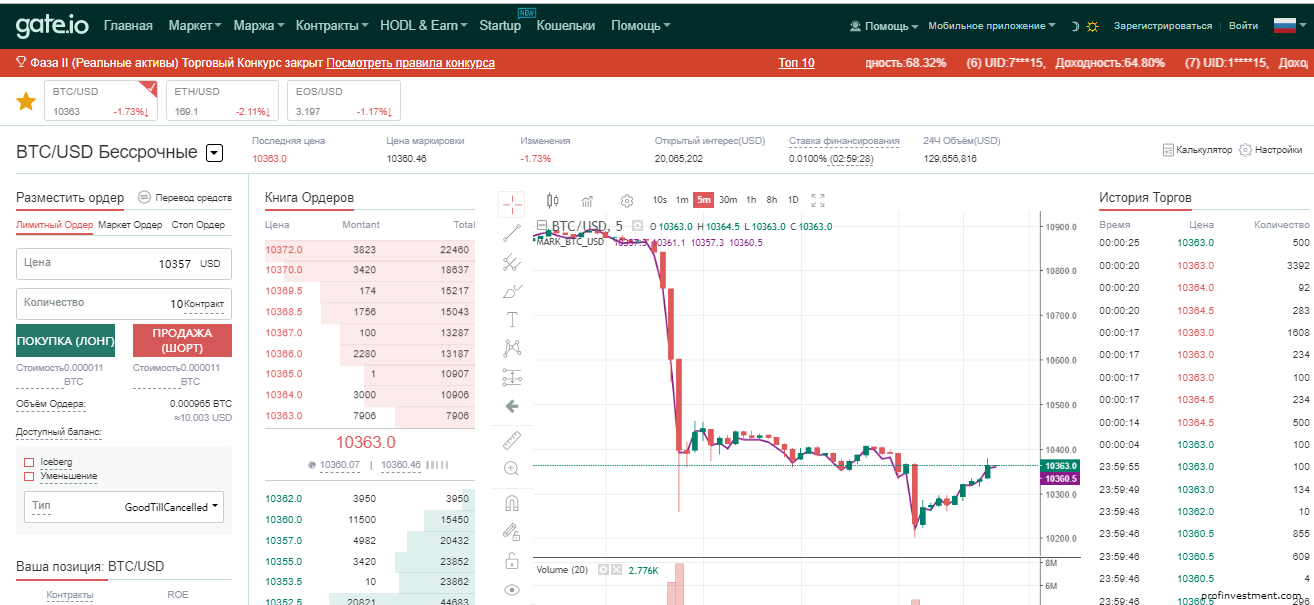

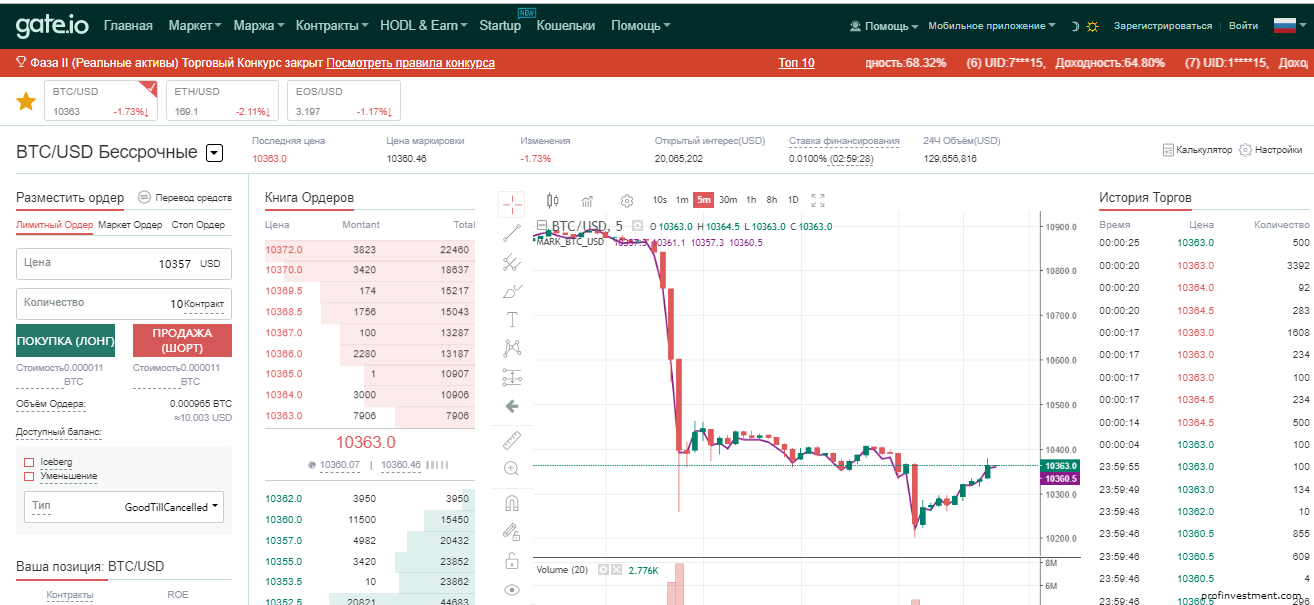

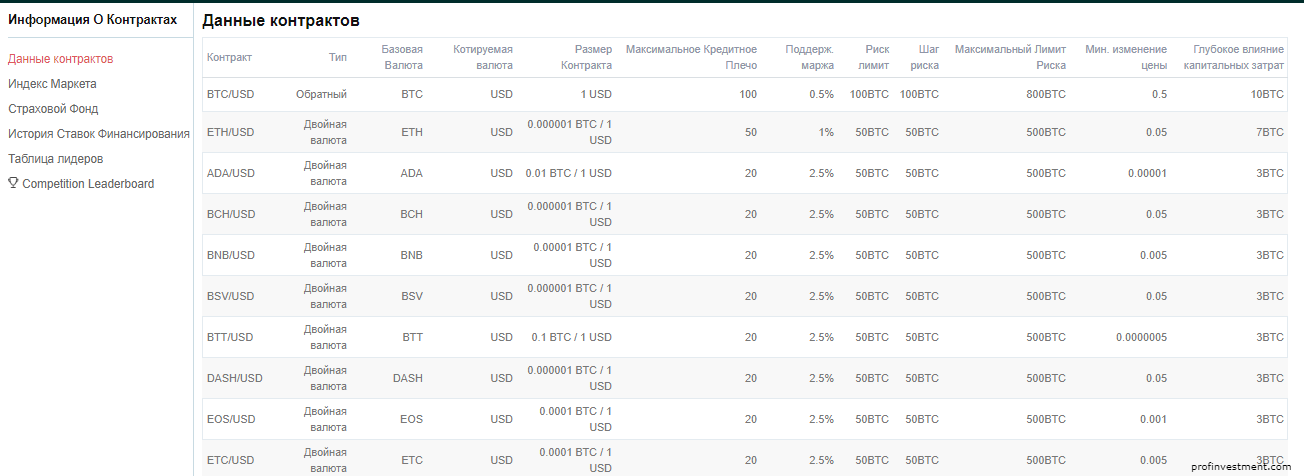

Gate

Gate — криптобиржа, работающая с 2013 года и предлагающая весь основной функционал, так или иначе интересующий трейдеров и инвесторов.

Бессрочные фьючерсы на Биткоин имеют следующую спецификацию:

- Обозначение контракта — BTC/USD

- Вид – исполнен в BTC, котируется в USD

- Дата экспирации — бессрочный

- Поддерживающая маржа – 0,5%

- Маржинальное плечо – 3х

- Размер контракта — $1

- Интервал финансирования — 8 часов

- Комиссия – мейкер -0.025%, тейкер 0.075%

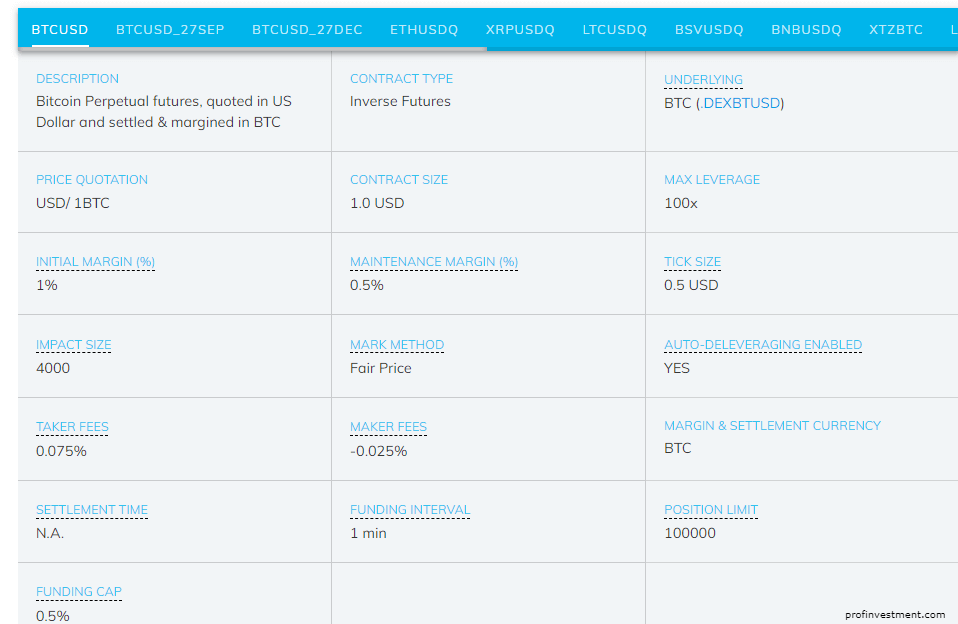

Delta.Exchange

Биржа позволяет торговать квартальными фьючерсами и бессрочными контрактами на Биткоин и наиболее популярные альткоины с большим кредитным плечом. Гарантирует высокую ликвидность в любых рыночных условиях.

- Обозначение контракта — BTCUSD

- Вид – исполнен в BTC, котируется в USD

- Дата экспирации — бессрочный

- Начальная и поддерживающая маржа – 1%; 0,5%

- Маржинальное плечо – 100х

- Размер контракта — $1

- Интервал финансирования – 1 минута

- Комиссия – мейкер -0.025%, тейкер 0.075%

Доступны к торговли квартальные контракты BTCUSD_27Sep и BTCUSD_27Dec.

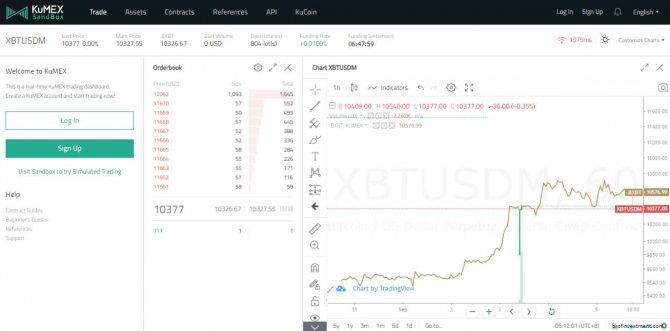

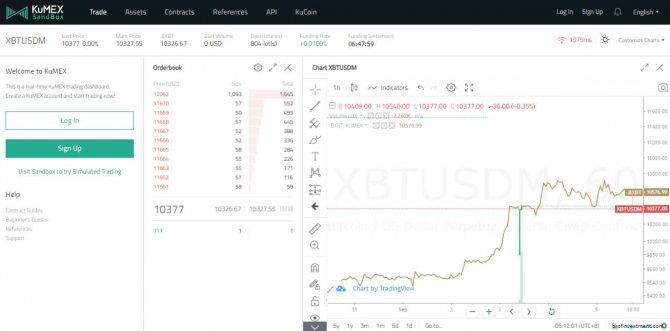

Kumex

Торговая платформа от биржи Kucoin, позволяющая с кредитным плечом продавать или покупать контракты на BTC.

- Обозначение контракта — XBTUSDM

- Вид – исполнен в XBT, котируется в USD

- Дата экспирации — бессрочный

- Начальная и поддерживающая маржа – 1%; 0,5%

- Маржинальное плечо – 20х

- Размер контракта — $1

- Интервал финансирования – 8 часов

- Комиссия – мейкер -0.025%, тейкер 0.06%

BaseFex

BaseFEX — это платформа для торговли профессиональными бессрочными контрактами на Bitcoin, Ethereum и другие криптовалюты. Предлагает фьючерсы на Биткоин по отношению к USD и USDT.

- Обозначение контракта — BTCUSD

- Вид – исполнен в BTC, котируется в USD

- Дата экспирации — бессрочный

- Начальная и поддерживающая маржа – 1%; 0,5%

- Маржинальное плечо – 100х

- Размер контракта — $1

- Интервал финансирования – 8 часов

- Комиссия – мейкер -0.02%, тейкер 0.07%

К Tether:

- Обозначение контракта — BTCUSDT

- Вид – исполнен в USDT, котируется в USDT

- Дата экспирации — бессрочный

- Начальная и поддерживающая маржа – 1%; 0,5%

- Маржинальное плечо – 100х

- Размер контракта – 0,01 BTC

- Интервал финансирования – 8 часов

- Комиссия – мейкер -0.02%, тейкер 0.07%

FTX

FTX – это криптовалютная биржа деривативов, разработанная «трейдерами для трейдеров». Создатели стремятся сделать достаточно мощную платформу для профессиональных торговых корпораций, но одновременно достаточно интуитивно понятную для начинающих. Предлагает максимальное кредитное плечо 20х.

Поддерживает бессрочные и квартальные контракты:

- бессрочный BTC-PERL;

- квартальный BTC-0927;

- квартальный BTC-1227 (на следующий квартал).

Фьючерсы на FTX отличаются от остальных тем, что они стабильны: в качестве обеспечения используются стейблкоины. Позиции легко перемещать, благодаря использованию одной и тоже же валюты для обеспечения.

Квартальные фьючерсы всегда истекают в последнюю пятницу квартала. Интервал финансирования – 1 час. Размер контракта 0.001 BTC.

Начало новой эры криптовалют? Биржи CME Group выпускают фьючерс на биткоин

В среду, 29 ноября, различные СМИ со ссылкой на источники Bloomberg сообщили, что 18 декабря группа чикагских бирж CME Group и биржа Cantor Exchange выпускают фьючерс на биткоин. Также было объявлено, что операционный директор NASDAQ (крупнейшая технологическая биржа мира) Адена Фридман заявила, что её структура рассматривает возможность запуска торговли фьючерсами и опционами на биткоин. Сейчас этот вопрос находится в ранней стадии обсуждения. По словам Фридман, в планах руководства биржи запустить продажи во втором квартале 2022 года.

Что это означает для крипторынка?

Если вернуться к историкам и вспомнить манифест Сатоши Накамото, то биткоин и криптовалюты рассматривались как альтернатива и в итоге замена фиатным валютам (реальным деньгам). Почти десять лет развития криптовалют показали поэтапное формирование биткоина и альткоинов, но не в том направлении, в котором предлагал аноним Накамото. Сейчас мировые финансовые институты признали биткоин как минимум в качестве объекта инвестирования и инструмента сбережения средств. Однако не стоит путать это с признанием биткоина в качестве платежного средства: сейчас же никто не расплачивается золотыми слитками или монетами. Поэтому примерно такой же статус в глазах трейдоров имеет и биткоин: инструмент накопления и приумножения. Именно по этой причине пока на бирже выходит именно фьючерс на биткоин (и возможно опционы), а не валютные пары BTC/USD или BTC/EUR. Сделанные CME Group и Cantor Exchange шаги по выпуску фьючерсов BTC однозначно показывают интерес традиционного финансового сектора к криптовалютам. Биткоин был выбран как самый крупный (в плане объёма торгов и капитализации) токен, а не только потому, что он ставит рекорды стоимости на протяжении последнего полугода. Также он является и самым надёжным в плане вложения капитала: если рухнет BTC, то рухнет и весь крипторынок, тогда как падение условных ETH или Waves на биткоине отразится слабо.

И что, мы на пути к $20 000 за монету?

Однозначно спрогнозировать курс биткоина сейчас невозможно. Его стоимость и капитализация постоянно растёт, но сфера криптовалют всё ещё крайне волатильный рынок, на который очень мощно влияют любые негативные новости или же слишком интенсивный рост. Даже сами участники крипторынка с осторожностью относятся к этой сфере, а любые неосторожные высказывания политиков, регуляторов или просто уважаемых в финансовых кругах специалистов приводят к мгновенной негативной реакции. При этом крипторынок всегда бурно реагирует и на позитивные новости.

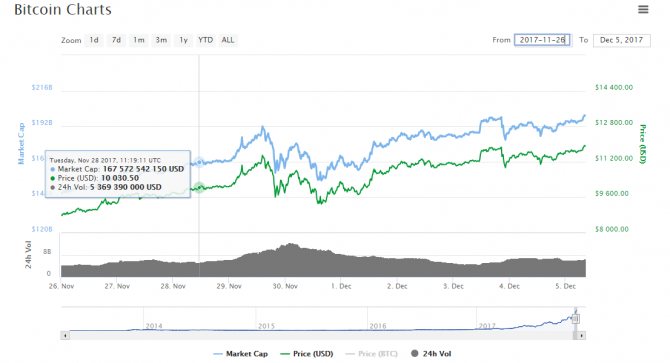

Вспомним: информация о том, что NASDAQ рассматривает введение фьючерсов на биткоин, появилась в среду, 29 числа. Согласно графикам CoinMarketCap, накануне, 28 числа, биткоин взял очередной психологический рубеж в $10 000 за монету.

График курса BTC с 26 ноября по 5 декабря

Обычно, после взятия таких высот стоимости любым биржевым активом (валюта, ценная бумага, криптографический токен), можно наблюдать коррекцию, но уже на следующий день BTC продолжил необоснованный, на первый взгляд, рост и «пробил» потолок в $11 500 за монету. Новости о позиции NASDAQ, очевидно, сыграли в этом не последнюю роль. Это не избавило биткоин от коррекции и падения в последующие дни, но сейчас курс относительно установился в районе $11 000. Чем ближе будет запуск торговли фьючерсами и опционами на площадках CME Group, тем большую поддержку это событие будет оказывать курсу биткоина. Дальнейший рост криптовалюты зависит от того, сколько денег придёт с CME Group и Cantor в биткоин, что покажет, насколько сильно традиционные биржевые брокеры доверяют новому инструменту. Но к 18 декабря мы вполне можем увидеть курс около $13 000 за токен. Потенциал для подобного роста есть.

Как там Bitcoin Cash и остальные альткоины?

О значительном росте курса BCH или прочих альткоинов на фоне выпуска фьючерсов и опционов на BTC говорить не приходится. Его курс слабо реагирует на рост биткоина (что видно по графикам) и значительно сдвинуть его смогут только соответствующие действия относительно него со стороны CME Group, какие были предприняты с биткоином. Скорее наоборот: рост биткоина оказывает давление на другие криптовалюты, потому что пока этот рынок (относительно фиатного) имеет весьма ограниченный объём. Когда стоимость биткоина растёт, он выступает своеобразным «пылесосом» ликвидности всего рынка криптовалют, снижая привлекательность альткоинов.

Нужно понимать, что если биржевые брокеры проявят интерес к новому фьючерсу, то все их деньги будут «влиты» в капитализацию одного только BTC и не выйдут за его пределы. Ситуация с альткоинами сохранится: единственный источник их ликвидности и капитализации — это деньги частных держателей криптовалют.

Увеличат ли данные события объём торгов криптовалютой?

Несомненно — да. Но главный вопрос: насколько сильно? Потому что CME Group выбрала не самый активный период для введения фьючерса на биткоин. Вся ситуация вокруг торгов осложняется грядущими рождественскими и новогодними каникулами, перед которыми многие брокеры фиксируют прибыль и занимают выжидающую позицию. Так что какие-то осмысленные выводы о влиянии CME Group на курс биткоина можно будет делать только в январе-феврале 2022 года, когда рынки вернутся к активной работе. У нас будет окно с середины января и до середины февраля – один месяц — после чего рынки плавно перейдут к этапу, когда празднуется Китайский Новый год. Токенхолдеры из Поднебесной сейчас оказывают огромное влияние на криптовалюты (и как держатели, и как майнеры), но как показывают другие сферы, во время Нового Года по китайскому календарю деловая активность Китая замирает. Странно будет ожидать, что они изменят своим привычкам ради биткоина — собственный Новый год для Китая имеет огромное значение и не считаться с ним как минимум глупо.

Так что пока весь позитив от выхода фьючерсов и опционов на биткоин компенсируется банальным календарём и расписанием праздников и каникул.

Какие ещё биржи могут ввести торги фьючерсами на биткоин?

Если брокеры CME Group покажут достаточный интерес фьючерсам на биткоин, то это может ускорить их введение и на NASDAQ. О каком-то повальном интересе к криптовалютам со стороны других классических бирж говорить нельзя. Криптовалюты долгое время считались весьма рисковым (а в чем-то и токсичным) инструментом инвестирования и чтобы перебороть этот негативный тренд одного роста курса недостаточно. Если в ближайшие полгода повторится ситуация со взломом какой-либо крупной криптобиржи или кражей токенов, это может отбросить всю сферу назад. Сейчас фонды и брокеры не готовы вкладывать в крипторынки слишком много. Вместо полноценного интереса, какой мы можем наблюдать на рынке ценных бумаг, криптосфера расценивается как экспериментальная площадка, на работу с которой выделяются только безопасные суммы.

Другие биржи проявят интерес только при условии взрывной популярности фьючерсов на биткоин на биржах CME Group (что маловероятно по ряду объективных причин) или если произойдут серьезные подвижки в области регулирования и легализации всего сегмента на уровне основных мировых регуляторов. Также свою роль должна сыграть NASDAQ — если эта биржа будет затягивать процесс выпуска фьючерсов на биткоин, то и другие последуют ее примеру. Пока значительного прорыва для сферы не предвидится, так что в ближайшие полгода-год ожидать торговли фьючерсами на биткоин или другие альткоины кроме бирж CME Group не стоит.

Если вы хотите получить больше информации о Hamster Marketplace из первых рук, добро пожаловать в наш русскоязычный канал в Telegram.

Американские регулируемые биржи c Биткоин-фьючерсами

В США к индустрии криптовалют относятся очень настороженно. Поэтому набирает актуальность использование бирж, одобренных регуляторами и работающих полностью на законных основаниях.

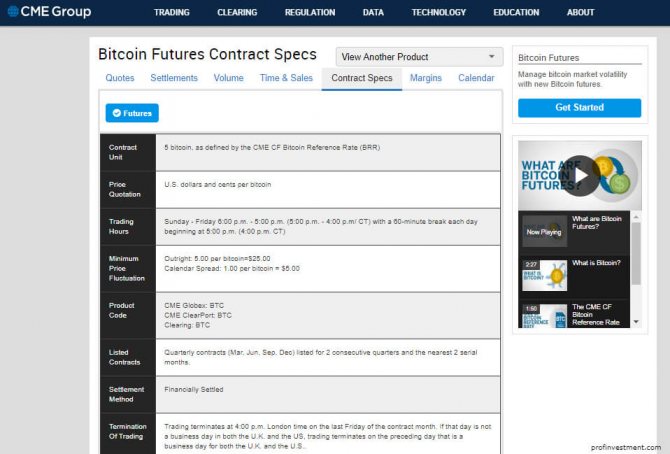

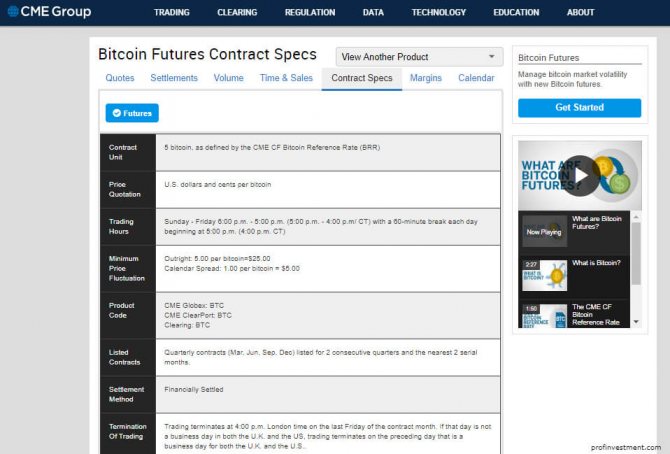

CME (Chicago Mercantile Exchange Group)

Платформа считается одним из самых широкий и разнообразных рынков деривативов в мире. Предоставляет возможность трейдинга фьючерсами, опционами, валютами и внебиржевыми рыночными активами. Дает доступ к эффективному управлению рисками в каждой из крупных групп активов.

На Chicago Mercantile Exchange Group (CME) торговля фьючерсами на Bitcoin сейчас бьет все рекорды. Тим Маккорт, генеральный директор компании, отмечает, что сейчас в целом оптимальный период для работы с фьючерсами и вообще крипто-активами.

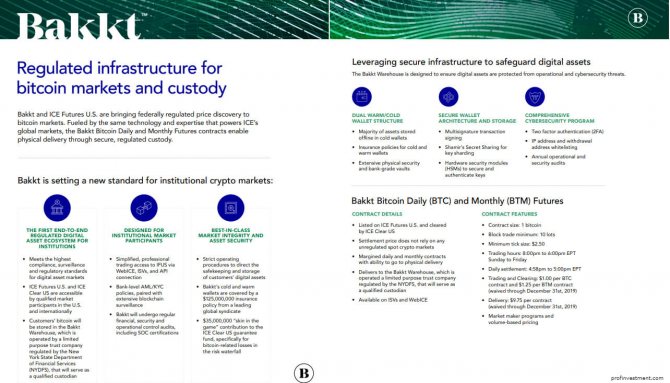

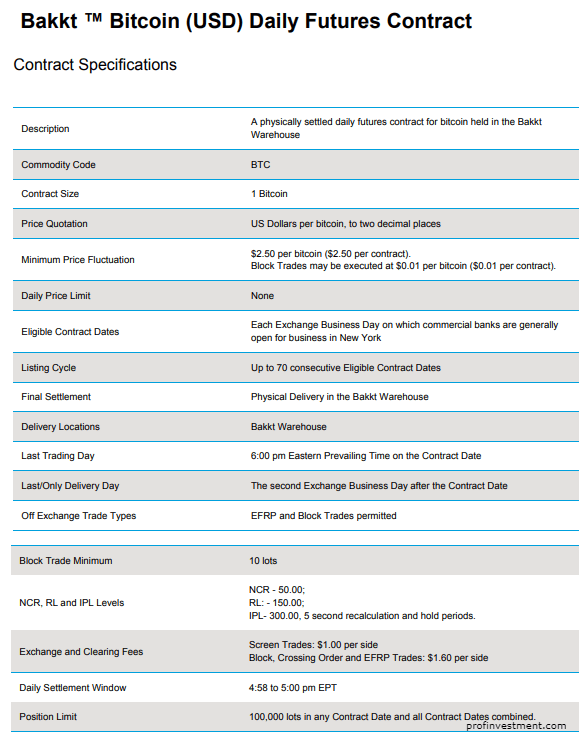

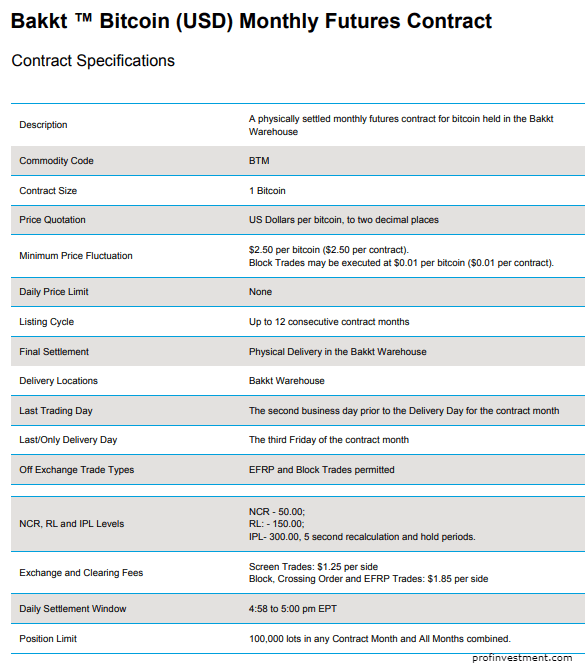

Bakkt

Криптовалютная платформа Bakkt, по результатам переговором с заинтересованными партнерами, с 23 сентября 2022 года запускает возможность торговли Биткоин фьючерсами. Будут предложены два вида контрактов:

- с дневными расчетами;

- с месячными расчетами.

Фьючерсные контракты будут маржированы ICE Clear US, включая первоначальную и вариационную маржу. Такой подход делает управление риском очень эффективным, он используется на мировых рынках золота и нефти, а также фондовых индексов.

LedgerX

Площадка криптовалютных деривативов в конце июля 2022 года стала первым в мире американским проектом, запустившим возможность торговать опционами и фьючерсами. Для этого открыли специальную платформу – Omni.

Речь идет именно о поставочных фьючерсах: следовательно, после экспирации контрактов трейдеры получают не фиат, а реальные Bitcoin. Осуществлять покупку тоже можно с помощью криптовалюты.

CME погружается в криптопространство

Таким образом, CME Group продолжает расширять свое присутствие на крипторынке. Компания впервые озвучила свои планы по запуску биткоин-деривативов еще в октябре 2022 года. Так она решила отреагировать на возросший интерес своих клиентов к криптодеривативам.

В настоящее время CME является одной из крупнейших платформ для торговли фьючерсами на биткоин. К декабрю 2022 года ее ежедневные торговые объемы фьючерсными контрактами на BTC составляли в среднем $880 млн. В начале 2022 года биржа сообщала, что дневной объем торгов такими контрактами равнялся порядка 69 000 BTC.

Помимо этого, в феврале на платформе стартовали и торги фьючерсами на Ether.

История: как появились фьючерсы

Следы фьючерсной торговли наблюдаются еще в 1750 году до нашей эры в Месопотамии. В юридическом кодексе царя Хаммурапи упоминалось о том, что товары и активы должны быть поставлены по согласованной цене в будущем, на основе письменного договора.

Если говорить именно о финансовых биржевых фьючерсах, они активно используются с 1970-х годов. Ранее в основном торговля ими была связана с сельскохозяйственной продукцией, а в 1971 произошел переломный момент в отрасли – отмена золотого стандарта для валют. Лидеры рынков сразу же поняли, что теперь принципы торговли валютами ничего не отличаются от торговли товарами. Следовательно, здесь тоже можно применять фьючерсы.

Концепция получила поддержку со стороны экономистов, и они не ошиблись – вскоре валютные фьючерсы стали неотъемлемой частью международных финансов.

Основные понятия

Ключевые термины, связанные с темой фьючерсов на Биткоин:

- Спецификация контракта – документ, утверждаемый криптобиржей, в котором рассмотрено большинство важных для трейдеров параметров контракта.

- Экспирация – завершение срока действия срочных контрактов (фьючерсов и опционов) на криптобирже, выполнение обеими сторонами обязательств по срочным контрактам.

- Начальная маржа – сумма, которую биржа хочет видеть на счету трейдера в момент открытия позиции на каждый открытый им фьючерсный контракт.

- Поддерживающая маржа – минимальная сумма, расположенная на счету трейдера для поддержания открытой позиции для каждого контракта после первого клиринга.

- Финансирование – понятие, распространенное на одноранговых биржах (р2р), которое помогает поддерживать как шортистов, так и лонгистов. Раз в определенный период времени (обычно 8 часов) происходит перераспределение средств, в процессе которого финансы передаются слабой стороне от сильной. Например, если шортисты доминируют, то они платят лонгистам и наоборот.

- Маржинальное плечо – показывает, во сколько раз биржа готова увеличить имеющиеся у вас средства, чтобы вы совершили более крупную сделку. Плечо представляет собой кредит, и за время его использования нужно платить проценты.

- Цена маркировки. Все созданные на бирже контракты маркируются в зависимости от PNL (соотношения прибыли/доходов) и уровня ликвидности. Цена маркировки помогает в определении перечисленных параметров.

Чикагская биржа CME запустила торговлю биткоин-опционами для институционалов

Группа Чикагской товарной биржи (CME Group) в этот понедельник сообщила о начале торгов на рынке биткоин-опционов. Запуск состоялся в 18:00 по московскому времени.

Активом нового опциона CME является фьючерсный контракт на Bitcoin (BTC), запущенный той же биржей в конце 2022 года. Один контракт соответствует пяти биткоинам и проходит централизованный клиринг на торговой платформе, что позволяет избежать контрагентских рисков. Для определения курса биткоина CME задействует данные нескольких бирж криптовалют.

По данным аналитической фирмы Skew, опционы на биткоин пользуются повышенным спросом с начала года – к пятнице значение объёма торгов превысило $90 млн. Около 95% сделок по биткоин-опционам в прошлом году проходило на деривативной бирже Deribit. Недавно она объявила, что переместит юридическое лицо, являющееся оператором платформы, из Нидерландов в Панаму. Причиной послужило вступление в силу Пятой директивы ЕС о противодействии отмыванию денег.

В воскресенье о запуске своих собственных опционов на биткоин также сообщила торговая платформа FTX. Спустя два часа с момента анонса CEO компании Сэм Банкман-Фрид заявил о достижении объёма торгов в $1 млн. Ранее FTX получила поддержку криптовалютной биржи Binance.

https://t.co/I1WTUFdJ9R is live ???

Liquidity is quickly growing, we already broke the $1 million in volume mark!

Read more here: https://t.co/lmE0Hm3E1v

— FTX — Built By Traders, For Traders (@FTX_Official) 12 января 2020 г.

В преддверии открытия торгов биткоин-опционами CME стратег JPMorgan Chase & Co Николаос Панигирцоглу отметил рост интереса к криптовалютным деривативам среди институциональных инвесторов.

«В течение последних дней наблюдается повышение активности по фьючерсным контрактам CME. Необычайный уровень активности, вероятно, отражает высокие ожидания участников рынка в связи с опционными контрактами», – писал он.

Дата публикации 14.01.2020 Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.

Самые последние новости криптовалютного рынка и майнинга:

Власти РФ планируют принять регулирование рынка NFT

ТОП-6 Airdrop с бесплатной раздачей криптовалют в феврале 2022 года

Аналитики Fidelity назвали биткоин самым безопасным децентрализованным активом

Исследование: уже более 10% жителей планеты владеют криптовалютой

Инструкция: Как новичку купить биткоин на крипто-бирже за рубли?

The following two tabs change content below.

- Автор материала

- Последние новости мира криптовалют

Mining-Cryptocurrency.ru

Материал подготовлен редакцией сайта «Майнинг Криптовалюты», в составе: Главный редактор — Антон Сизов, Журналисты — Игорь Лосев, Виталий Воронов, Дмитрий Марков, Елена Карпина. Мы предоставляем самую актуальную информацию о рынке криптовалют, майнинге и технологии блокчейн. Отказ от ответственности: все материалы на сайте Mining-Cryptocurrency.ru имеют исключительно информативные цели и не являются торговой рекомендацией или публичной офертой к покупке каких-либо криптовалют или осуществлению любых иных инвестиций и финансовых операций.

Новости Mining-Cryptocurrency.ru (перейти к ленте всех новостей)

- Инструкция: Как новичку купить биткоин на крипто-бирже за рубли? — 04.02.2022

- Limcore.io