Чем различаются ПИФы и ETF? И в какой инструмент выгоднее вкладывать деньги?

На середину 2000-х пришелся пик популярность вложений в ПИФы. Фонды росли как на дрожжах. Показывая двузначную, а то и трехзначную годовую доходность. Инвесторы получали сверхдоходы от роста своих капиталов.

ETF в России появились чуть позже. И уже не могли похвастаться такой доходностью. И у большинства сложилось впечатление, что ПИФы являются более выгодными в плане инвестиций.

Так ли это? Давайте разбираться.

Общий смысл ETF и ПИФ

Оба фонда являются инструментом коллективных инвестиций. Все деньги пайщиков или акционеров собираются в общий котел. Средства инвестируются в различные активы: акции, облигации, недвижимость. Каждый вкладчик имеет свою долю от этого пирога, пропорционально внесенным средствам.

Порог минимального входа достаточно демократичный: минимальная доля (пай или акция) обойдутся в пределах нескольких тысяч рублей (в среднем 2 000 — 5 000).

Деятельность фондов контролируется на законодательном уровне.

Покупая ETF или ПИФ вы решаете сразу несколько задач:

- Широкая диверсификация. За небольшие деньги вы получаете в портфель десятки — сотни акций компаний.

- Инвестиции по принципу «купил и забыл» — не нужно анализировать и отбирать бумаги самостоятельно.

- Кроме денег от вас ничего не требуется. Далее будут работать фонды.

Проведем небольшой батл и выясним различие и выгодность ETF и ПИФ.

Как формируется цена на ETF

Создатели биржевых фондов отслеживают состав портфеля активов в реальном времени. Постоянно рассчитывается совокупная стоимость финансовых активов с учётом весов отдельных эмитентов входящих в него. Таким образом, управляющие фонда всегда знает справедливую цену.

Каждый инвестор самостоятельно может понимать стоимость. Если фонд основан на индексе ММВБ, то в случае его роста на 2%, фонд также растёт на 2%. Если речь идёт про иностранный рынок или золото, то учитывается ещё курс рубля. Если рубль укрепился к доллару на 1%, а зарубежный рынок растёт на 2%, то стоимость ETF будет расти только на 1%.

Как происходит реализация паев фонда частным инвесторам? Заранее выпускается какое-то число ETF, чтобы реализовать их через биржу. За создание ликвидности отвечают отдельные организации, их называют «маркет-мейкерами».

Отдельная организация в лице депозитария отслеживает, чтобы активы фонда были подкреплены реальными ценными бумагами, поэтому невозможно надуть «пузырь» в стоимости ETF.

Стратегии инвестирования

Большинство ETF нацелены на пассивное инвестирование. За основу берется какой-нибудь страновой (РТС, S&P 500) или отраслевой (IT, нефть и газ, металлы, финансы) индекс. И бумаги в портфель покупаются в точном соответствии их долям в этом индексе.

Главная цель ETF точно следовать за индексом.

Стратегия ПИФ может быть нацелена на индексное инвестирование или активное управление.

При активном, управляющий стремится показать большую доходность, чем дает рынок в целом. Выбирая и вкладывая деньги в отдельные перспективные или недооцененные бумаги.

Самое важное!

✔ Все доступные частному инвестору в облигации инструменты по-своему хороши и помогают решать ту или иную задачу. Поэтому для начала стоит определиться с целями, финансовыми возможностями и с тем, насколько вы терпимы к риску. Это позволит найти свою комбинацию инструментов и с большей вероятностью получить тот финансовый результат от инвестиций, на который вы и рассчитывали.

✔ Если вы хотите инвестировать в российский рынок облигаций с минимальными издержками, при этом получать стабильный фиксированный доход, иметь гарантированную доходность с понятными кредитными рисками, отчетливо понимая, на какой срок вы вкладываете средства и сколько при этом заработаете, то имеет смысл подумать о прямых вложениях в отдельные облигации.

✔ Если вы — классический пассивный инвестор, не привыкли тратить много времени на процесс инвестирования, к тому же интересуетесь вложениями в глобальные рынки и хотите иметь в портфеле помимо рублевых активов зарубежные бумаги, но при этом с минимальными издержками, то стоит дополнительно присмотреться к ETF.

✔ Если вы не хотите просто следовать за рынком, но вам важно доверить свои деньги профессионалам, чтобы заработать дополнительную доходность, например, на валютных облигациях (и вы готовы за это заплатить более высокую комиссию управляющему, которому доверяете, а в идеале еще и знаете лично), то, возможно, пришло время отнести немного денег в проверенный ПИФ.

Покупка и продажа

ETF обращаются на фондовом рынке. И для их покупки необходим доступ на биржу. То есть сначала нужно заключить договор с брокером. Внести деньги. И только потом совершать сделки.

Для инвесторов становятся доступны сразу все ETF, обращающиеся на Московской бирже. Покупать и продавать можно в любой момент.

ПИФы в основном можно приобрести в управляющей компании (при личном посещении или на официальном сайте), либо офисах продаж (посредниках). И только «родные». То есть у Сбербанка, вы не сможете купить паи ПИФов Открытия, ВТБ.

При продаже ПИФов, деньги вы можете сразу не получить. По закону, после продажи паев, УК дается до 10 дней на перевод средств инвестору. Так что несколько дней придется находится в режиме ожидания.

На Московской бирже обращается несколько биржевых ПИФов (БПИФ): от Сбербанка и Альфа банка. Которые также можно покупать через брокера.

Прямые инвестиции в облигации: когда и почему это выгодно?

Последние пару-тройку лет частные инвесторы всё более активно осваивают самостоятельное инвестирование, выбирая вместо фондов прямые вложения в облигации или акции. В прошлом году был поставлен абсолютный рекорд по притоку средств физлиц на российский фондовый рынок. Всего за 2022 год на биржевой рынок пришло свыше 700 тыс. новых российских граждан, посчитала Московская биржа.

Источник: Мосбиржа *Новые уникальные физлица, ранее не зарегистрированные на бирже. **Клиенты, совершившие как минимум одну сделку за год

По данным ежегодного обзора НАУФОР, объем денежных средств, поступивших от граждан на брокерские счета (без ИИС), в 2022 году превысил 1 трлн руб. Причем частные инвесторы не только стали более активно напрямую через брокера покупать и продавать облигации на вторичном рынке, но и всё чаще выступают активными участниками первичных размещений облигаций. К примеру, в 2022 году они приобрели новых корпоративных облигаций на 251 млрд руб. (свыше 10.9% от всего объема) и ОФЗ на 74.2 млрд руб. (7.2% общей суммы).

Источник: НАУФОР

Во многом популярность ценных бумаг у населения в последние годы сильно выросла благодаря инструменту индивидуальных инвестиционных счетов: они позволяют частному инвестору получить не только доход от инвестиций, но и бонус от государства в виде налогового вычета. Кроме того, помогли технологии: сегодня возможность удаленного открытия брокерских и депозитарных счетов предлагают уже практически все крупные профучастники. А благодаря мобильным приложениям для инвестиций купить бонды прямо у себя в смартфоне сегодня не сложнее, чем оформить покупку в любом интернет-магазине. Причем ряд сервисов (например, приложение «Yango.Инвестиции») позволяют совершать любые операции со своим портфелем в режиме 24/7.

Безусловно, чтобы самостоятельно принимать решение, что купить или продать, нужно быть в рынке. Но и это сегодня стало намного проще: доступ ко всей информации у инвесторов есть в онлайне, достаточно подписаться на несколько авторитетных специализированных телеграм-каналов, чтобы круглосуточно получать новости, финансовую аналитику и бесплатные советы по инвестициям прямо с доставкой на смартфон.

Кстати, Московская биржа, НАУФОР и Банк России обещают, что до конца 2022 года у «физиков» появится возможность еще и мгновенно пополнять брокерские счета с помощью Системы быстрых платежей (СБП), используя систему выставления счетов в своем интернет-банке.

В чем плюсы

- Отдельные облигации в России в отличие от фондов позволяют получать регулярную ренту в виде купона — поэтому это один из основных инструментов рентных и пенсионных портфелей.

- Вы сами принимаете решение, какие бумаги и в какой пропорции купить, четко понимая кредитные, рыночные и другие виды рисков, которые вы при этом несете.

- При покупке отдельных облигаций вы четко фиксируете доходность своих инвестиций, которая определяется в момент покупки бумаги ее ценой. Таким образом, вы уже на входе всегда знаете, сколько в итоге заработаете.

- Вы можете управлять дюрацией своего портфеля, выбирая бумаги таких сроков погашения, которые отвечают именно вашим инвестиционным целям. Невозможно предсказать, какой будет цена акции ETF или пая ПИФа через 3 года. Но если вы покупаете отдельную облигацию с погашением через три года, то точно знаете, по какой цене выйдете из этой инвестиции.

- Используя отдельные облигации, вы можете управлять своими ожиданиями по изменению ставки: если инвесторы верят, что ставка в ближайшее время поднимется, то им имеет смысл инвестировать в краткосрочные бумаги; если инвесторы ждут снижения ставок, то они могут вложиться в длинные облигации, зафиксировав более высокую доходность.

- Инвестируя в отдельные бумаги, вы можете по максимуму использовать все виды налоговых льгот, которые предусмотрело для частного инвестора государство: это и льгота на долгосрочное владение ценными бумагами, и освобождение от уплаты НДФЛ на купон для облигаций, выпущенных после 01.01.2017, и возможность получить дополнительно 13% на свои вложения ежегодно в виде вычета на взнос по ИИС.

- Низкие издержки. Даже с учетом всех расходов, которые включают комиссии брокера, комиссии биржи и плату за депозитарий, совокупные торговые издержки при прямом инвестировании гораздо ниже, чем при вложениях в фонды, где вы ежегодно обязаны платить комиссию за управление УК, причем независимо от того, показал фонд прибыль или убытки.

В чем минусы

- Низкая ликвидность: российский рынок облигаций исторически обладает довольно низкой ликвидностью. Это значит, что вам далеко не всегда удастся быстро и без потерь выйти из бумаг (найдя хорошие котировки в стакане), в случае если срочно возникла такая необходимость. Особенно критичным, как правило, оказывается отсутствие ликвидности в периоды жесткой просадки рынка.

- Невысокая диверсификация: чтобы самому собрать полноценный и хорошо диверсифицированный портфель бондов, потребуется больше времени, экспертизы и внушительные инвестиции. Достичь высокой диверсификации, если вы пришли на рынок с малыми суммами, будет проблематично.

- Более высокие временные затраты на поддержание портфеля: хотя сам процесс покупки и продажи облигаций для частного инвестора сегодня выглядит максимально просто, регулярно тратить время на свой портфель вам как самостоятельному инвестору все же придется: нужно следить за финансовыми новостями, чтобы контролировать рыночные риски, вовремя отслеживать информацию о компаниях-эмитентах, искать новые интересные идеи для инвестиций и так далее. Это требует времени и высокой финансовой грамотности.

- Сложности с инвестированием в глобальный рынок и рынок евробондов. Из-за высокого входного порога самостоятельно сформировать диверсифицированный портфель из валютных активов, имея небольшой стартовый капитал, вряд ли получится (к примеру, на рынке евробондов размер минимального лота, как правило, начинается от $100 тыс.). Кроме того, заниматься поиском информации и разбираться с интересными зарубежными кредитными историями, анализировать риски иностранных эмитентов, их бизнес, отчетность и рынки, на которых они работают, тоже придется самому.

МНЕНИЕ ЭКСПЕРТОВ

Алексей Третьяков

, гендиректор УК «Арикапитал»:

— Российские рублевые облигации сейчас торгуются с очень небольшой разницей в доходности. Для сравнения, в долларовых бумагах разница в доходности между облигациями с рейтингом AAA (безрисковые гособлигации) и бумагами с рейтингом B (корпоративные бонды эмитентов с высоким уровнем риска) доходит до 5-кратной (2% и 10% годовых соответственно). В то же время на рынке рублевых облигаций ОФЗ обеспечивают доходность около 8%, а корпоративные облигации с рейтингом B редко дают выше 10% годовых. При такой незначительной разнице, на мой взгляд, частному инвестору, у которого есть желание и время разобраться в особенностях работы на рынке, действительно не очень целесообразно переплачивать комиссию управляющей компании и гораздо выгоднее приобрести облигации на личный брокерский счет напрямую.

Правда, не все так уж безнадежно для управляющих рублевыми ПИФами. Они могут достичь более высокой доходности за счет правильного выбора моментов для покупки и продажи долгосрочных облигаций, чтобы дополнительно заработать на росте курсовой стоимости, или (как делаем мы) включать в ПИФы валютные облигации, хеджируя риск изменения валютного курса на рынке фьючерсов.

Олег Янкелев

, старший партнер FinEx Investment Management LLP:

— В связи с тем что на ETF распространяются налоговые льготы в рамках ИИС и льготы на долгосрочное владение ценными бумагами, преимущества отдельных облигаций могут проявляться только при краткосрочных вложениях в локальные корпоративные и государственные облигации, по которым существует освобождение от налогообложения купонов. Что касается часто упоминаемых преимуществ отдельных облигаций, таких как возможность управлять дюрацией или регулярные купоны, то, на мой взгляд, на самом деле они таковыми не являются: купоны, наоборот, лишь создают головную боль для инвесторов (риск реинвестирования). ETF также могут выплачивать дивиденды, но FinEx принял сознательное решение об отказе от выплат — все полученные доходы реинвестируются в портфель фонда). Управление дюрацией, даже если предположить его полезность, может быть достигнуто за счет пересмотра весов различных облигационных ETF в портфеле.

Александр Абрамов

, завлабораторией анализа институтов и финансовых рынков РАНХиГС:

— В отличие от акций облигации — более сложный инструмент для розничного инвестора с точки зрения обязательного минимума финансовых знаний и затрат на мониторинг существенной информации об экономике и рынках. К примеру, согласно данным социологического опроса американцев, проведенного в 2016 году влиятельным исследовательским центром Bipartisan Policy Center, на вопрос о том, что происходит с ценами облигаций, если официальная процентная ставка повышается, правильный ответ (что цены падают) дали только 28% опрошенных. Не знаю, каков бы был процент правильных ответов на этот вопрос среди российских граждан, но полагаю, что менее 28%.

Однако и пример с США показывает, что частным инвесторам сложно понимать многие аспекты поведения цен и доходностей облигаций. Добавьте к этому и то, что информационно-аналитические системы, раскрывающие существенную для инвесторов облигаций информацию, в России пока плохо приспособлены для использования частными лицами. Вероятно, по этим причинам, согласно оценкам Международной комиссии по ценным бумагам и биржам (IOSCO), на вторичном облигационном рынке, особенно в развивающихся странах, институциональные инвесторы (банки, пенсионные и взаимные фонды) доминируют над розничными инвесторами. А многие розничные инвесторы всё еще предпочитают владеть облигациями через коллективные инвестиции — взаимные и пенсионные фонды.

Расходы и прочие поборы

Удовольствие владения фондами не бесплатное. Инвесторы несут ежегодные расходы.

У ETF это ежегодная комиссия за владение. От суммы активов инвестора.

В России в среднем это десятые доли процента: 0,45 — 0,9%. С каждых 100 тысяч рублей вложенных в ETF, комиссия составит 450-900 рублей. В год.

Плюс брокерские расходы: комиссии за сделки, плата за депозитарий и активность. Расходы могут варьироваться от 100-200 рублей до 2-3 тысяч за год. В зависимости от выбранного брокера и тарифа.

Экономим деньги: Выбираем надежного брокера с минимальными тарифами.

Комиссии ПИФ могут складываться из 3-х составляющих:

- ежегодная плата за управление — в среднем 4-5%;

- комиссия за покупку пая — 0,5 — 1,5% (надбавка);

- плата за продажу — 0 — 1,5% (скидка).

Скидка и надбавка при определенных условия может не браться (покупка непосредственно в офисе УК, а не у посредников, владение паями более определенного времени — 1-3 года).

Самый главный удар — это ежегодная комиссия. Есть ПИФы сдирающие взимающие плату за управление в 7-8% в год!!!

В целом комиссии у ETF в разы ниже, чем у ПИФ.

Облигационные ETF: в чем выигрыш?

ETF (Exchange Traded Funds)

— это фонды, инвестиционные паи которых можно купить и продать на бирже. Они формируются из ценных бумаг в максимальном соответствии с тем или иным биржевым индексом.

Как это работает?

Инвестор, покупая долю в инвестиционном фонде, приобретает пропорциональную долю в индексе, то есть фактически покупает весь рынок целиком. Согласно инвестиционному мандату, ETF обязаны следовать за выбранным индексом или активом, иными словами, поддерживать такую структуру портфеля, которая максимально приближена к индексной корзине (о том, что такое индексы облигаций и для чего они нужны, мы подробно рассказывали тут). Так как этот процесс происходит без участия инвестора, такое инвестирование называют пассивным. Если индекс растет или падает, то и стоимость ETF вслед за ним пропорционально увеличивается или уменьшается.

Когда появились ETF?

Первый торгуемый биржевой фонд появился в 1990 году на фондовой бирже Торонто. Сегодня, по данным ETFGI, в мире насчитывается более 7.7 тыс. пассивно управляемых фондов. Мировой объем рынка ETF в конце 2022 года составлял около $5.3 трлн. Наибольшей популярностью пассивные стратегии пользуются на американском рынке, там доля ETF в совокупных активах фондов составляет около 15%. Всего на рынок Штатов приходится более 70% объема активов всех ETF в мире. Лидируют по объему активов ETF акций с $4.1 трлн. Облигационные ETF находятся на втором месте с активами на $940 млрд.

По словам Олега Янкелева, старшего партнера FinEx Investment Management LLP, в отличие от ETF акций, облигационные ETF появились только в начале 2000-х, но привлекли внимание инвесторов лишь после кризиса 2008–2009 годов. В последние годы интерес к облигационным ETF растет, а активные управляющие традиционными доверительными фондами заметно теряют активы под управлением. На данный момент на долю облигационных ETF приходится уже 17.4% от объема всех ETF на глобальном рынке.

А что в России?

В России первые иностранные ETF (зарегистрированные в рамках Директивы о коллективных инвестициях UCITS.) получили листинг на Московской бирже в 2013 году. Только через пять лет, в 2022 году, у российских профучастников появилась возможность создавать биржевые фонды (БПИФ) уже по российскому праву. Формально БПИФ считают российским аналогом ETF, хотя с таким прямым сопоставлением согласны не все участники рынка: между этими инструментами все же есть некоторые важные различия.

Сейчас на Московской бирже торгуются в общей сложности 16 иностранных ETF и 7 БПИФ, восемь из них — облигационные, рассказала в рамках конференции Investfunds Forum X Наталия Сусленникова, директор департамента индексов и биржевой информации Московской биржи. В 2022 году объем торгов облигационными ETF и БПИФ на Московской бирже составил 9.5 млрд руб.

Источник: Московская биржа

Самым крупным ETF-провайдером в России является FinEx. Совокупные вложения российских частных инвесторов в ETF FinEx составляют, по данным самой компании, около 15 млрд руб. Сейчас линейка FinEx включает 14 фондов, но только четыре фонда из них — облигационные: два ETF — на казначейские векселя США и два фонда — на индекс российских еврооблигаций Bloomberg Barclays. Полноценных ETF на локальные рублевые облигации на российском рынке фактически нет.

По мнению Алексея Третьякова

, гендиректора УК «Арикапитал», это связано в первую очередь с недостаточным развитием законодательства и репрезентативных индексов, на основе которых могли бы создаваться ETF. «Если бы у меня спросили, ETF на какой российский индекс мы могли бы создать, навскидку, кроме фондового индекса Мосбиржи, я не назвал бы ни одного», — отметил он.

С тем, что главным препятствием для развития индексных ETF в России на облигации российских эмитентов является ограниченность индексов рублевых бондов, реально приспособленных для использования индексными фондами, соглашается и Александр Абрамов

, завлабораторией анализа институтов и финансовых рынков РАНХиГС.

Как уточнил Олег Янкелев, пока FinEx не планирует запуск ETF на локальные бонды. Он объясняет это тем, что ETF на российские еврооблигации в линейке вполне достаточно, так как они обеспечивают необходимый инвесторам уровень ликвидности и диверсификации, а также более высокую доходность с аналогичным риском по отношению к локальным российским облигациям.

Впрочем, при большом желании вложиться в российские индексы облигаций все же можно, причем уже сейчас, хоть и не с помощью ETF, но путем покупки паев БПИФ на Мосбирже. В начале года УК Сбербанка запустила БПИФ на индекс ОФЗ Мосбиржи, а «ВТБ Капитал Управление Активами» предложил инвесторам БПИФ на биржевой индекс российских корпоративных бондов.

В чем плюсы

- Низкий порог входа, в том числе на глобальный рынок облигаций и рынок российских евробондов.

- Высокий уровень диверсификации: портфели отдельных ETF-фондов могут включать несколько тысяч позиций, то есть, купив всего несколько акций ETF-фонда, инвестор сразу как бы получает диверсифицированный портфель, что в теории снижает его риски. Кроме того, не нужно тратить время на анализ каждого эмитента в портфеле, за вас это уже сделали провайдеры индекса, отобравшие в корзину наиболее ликвидные и надежные бумаги.

- Низкие издержки: совокупные ежегодные затраты инвестора при инвестициях в ETF составляют 0.2–0.95% от вложений (для российских ETF). На глобальном рынке комиссии крупнейших индексных фондов еще ниже и составляют сотые доли процента. Некоторые глобальные провайдеры ETF и вовсе обнуляют комиссии в борьбе за средства инвесторов.

- Возможность инвестирования через ИИС: покупая на ИИС ETF, торгующиеся на Московской бирже, вы получаете возможность дополнительно заработать 13% на свои вложения, оформив вычет на взнос.

В чем минусы

- Вы не получаете регулярную «ренту» в виде фиксированного купона, который выплачивают держателям отдельных облигаций эмитенты бумаг.

- Вы не можете зафиксировать гарантированную доходность на входе: покупая ETF, вы не знаете, какую доходность эта инвестиция вам принесет через 3, 5 или 10 лет.

- У вас нет возможности самому управлять дюрацией своего портфеля, то есть выбирать бумаги с такими сроками погашения, которые соответствуют именно вашим целям. К примеру, если рынок (а значит, и индекс) падает в течение 10 лет, то и вы находитесь в минусе все это время и вынуждены ждать, пока стоимость ваших активов не восстановится, либо продавать их с убытком, если деньги понадобились срочно.

- Покупая ETF, вы соглашаетесь просто следовать за рынком, а значит, автоматически лишаетесь возможности переиграть индекс, заработав больше рынка (хотя это довольно редко удается даже профессиональным управляющим, но такая вероятность все же существует, особенно это актуально в периоды падения рынка).

- С помощью ETF сейчас фактически можно инвестировать только в глобальный рынок бондов и российские еврооблигации, а вот собрать диверсифицированный портфель локальных рублевых облигаций, который дает стабильный фиксированный доход в рублях, с использованием этого инструмента уже не получится.

МНЕНИЕ ЭКСПЕРТОВ

Олег Янкелев, старший партнер FinEx Investment Management LLP:

— Во-первых, ETF облигаций решают проблему эффективной диверсификации с минимальными затратами.

Во-вторых, обеспечивают инвесторам максимум ликвидности даже в периоды рыночной турбулентности — у них появляется возможность получить справедливую рыночную цену принадлежащих им активов в тот момент, когда им это действительно необходимо.

В-третьих, ликвидность ETF сконцентрирована на биржах — это позволяет покупателям и продавцам получать быстрый и эффективный доступ к облигационному риску без необходимости совершения операций на рынке базового актива (на вторичный рынок приходится около 80% операций с облигационными ETF). Напротив, ликвидность отдельных облигаций является фрагментарной: получить котировки в отношении отдельных облигаций в каждый момент времени часто не представляется возможным.

В-четвертых, ETF обеспечивают беспрецедентный уровень прозрачности и честное исполнение сделок.

В-пятых, использование ETF упрощает управление ликвидностью и перебалансировку глобального инвестиционного портфеля.

И в-шестых, индексы облигаций, как и индексы акций, обыгрывают большинство активных управляющих — а значит, возникает резонный вопрос: зачем платить больше за продукт классической индустрии, если вы практически гарантированно получаете посредственный результат.

Сергей Григорян, эксперт по управлению частными инвестициями, автор Tg-канала «Капитал»:

— На мой взгляд, основное преимущество ETF состоит в том, что этот инструмент позволяет инвестору контролировать то, что поддается контролю: затраты, риски и налоговые последствия. Если говорить про глобальные рынки, то это также возможность быстрого и недорогого входа в крупнейший класс активов.

При самостоятельном составлении глобального портфеля облигаций, чтобы достичь нужного уровня диверсификации, снижающего нерыночные риски, частному инвестору пришлось бы покупать не менее 20–30 бумаг, каждая из которых требует отдельного анализа и минимальной инвестиции 100–200 тысяч долларов.

А теперь сравните это с покупкой «куска пирога» (то есть ETF на широкий класс активов: облигации США, облигации остального мира, кроме США, и облигации развивающихся рынков).

Источник: Telegram-канал SGCapital

Имея брокерский счет с доступом на NYSE и несколько сотен долларов, частный инвестор может получить «экспозицию» на целый рынок, и его единственной заботой будет регулировать долю этого класса активов в своем портфеле, в то время как вся работа непосредственно по управлению портфелем облигаций останется на стороне крупнейших УК за символическую комиссию. Не менее важна и высокая (практически мгновенная) ликвидность, так как позицию при необходимости можно продать в рынок с минимальным спредом за несколько секунд. При работе с отдельными бумагами ликвидность часто пропадает в самый неподходящий момент, когда она особенно нужна, например в периоды кризисных распродаж.

Для кого-то недостатком ETF может показаться тот факт, что некоторые индексные фонды не выплачивают регулярные дивиденды, в отличие от купонов по конкретным облигациям. На самом деле это довольно иллюзорный недостаток, так как купоны от входящих в ETF облигаций никуда не деваются, а накапливаются в портфеле и реинвестируются, увеличивая итоговую доходность. Если же инвестору нужно периодически забирать доход из портфеля, он может делать это, продавая свою позицию небольшими частями (например, равными по величине купонному доходу).

Лично я не вижу минусов ETF по сравнению с покупкой отдельных облигаций для подавляющего большинства частных инвесторов. Исключение, пожалуй, составляют инвесторы — профессионалы рынка, которые прекрасно знают конкретную отрасль/компанию и способны оценить качество эмитента на уровне инсайдера или опытного buy-side аналитика. Возможно, в этом случае попытка заработать дополнительную доходность по сравнению со среднерыночной будет оправдана. Для всех остальных погоня за сверхдоходностью может обернуться повышенными рисками, которые не лежат на поверхности, но с высокой вероятностью проявятся в периоды турбулентности, например как 4-м квартале 2014 года.

Александр Абрамов, завлабораторией анализа институтов и финансовых рынков РАНХиГС:

— Если говорить про инвестиции российских частных инвесторов на глобальном рынке, то, по моему мнению, наиболее предпочтительны ETF крупных американских компаний, торгующиеся на американских биржах. ETF на «иностранные» индексы, представленные на Московской бирже, вряд ли в силах конкурировать с американскими в сфере диверсифицированных портфелей, это просто не их ниша.

Построить хорошо диверсифицированный глобальный портфель из акций нескольких ETF Vanguard, BlackRock, Fidelity Investments, PIMCO и иных крупнейших американских компаний довольно просто. Достоинство такого решения: относительно низкие издержки инвестора, защита от риска девальвации рубля, приобретение инструментов крупных компаний с высоким уровнем репутации. Купить такие ETF на американских биржах можно и через российских брокеров, и это не сопряжено с высокими транзакционными издержками. Правда, это возможно лишь при наличии статуса квалифицированного инвестора. Я считаю это ограничение нашего законодательства во многом искусственным, но оно есть. Приобретать такие инструменты на иностранных биржах через ИИС тоже невозможно. Дополнительно я бы выделил операционный риск, связанный с хранением данных ценных бумаг российскими посредниками через цепочку зарубежных депозитариев.

Налоги и льготы

Налог на прибыль — 13%. Берется только при продаже. Естественно, если вы продаете дороже, чем покупали (есть прибыль).

При владении активом более 3-х лет, есть освобождение от уплаты налогов на сумму 3 миллиона за каждый год. Действует для ETF и ПИФ.

Индивидуальный инвестиционный счет. ETF можно брать на ИИС и получать дополнительные льготы от государства. А у ПИФов — это слабое звено. Только мизерная часть фондов торгуются на бирже. И доступна для покупки на ИИС.

Но ПИФы могут похвастаться другой налоговой фишкой. Обмен паев в рамках одной УК. Бесплатно. И самое главное без налоговых последствий.

Если такую штуку мы захотим провернуть с ETF, то нам нужно сначала продать один фонд. Сразу будет начислен брокером налог на прибыль. Потом купить другой ETF.

В итоге наши расходы: начисление налога + комиссии брокеру за 2 сделки.

Обзор понятий

ПИФы и ETF – это инвестиционные фонды, которыми управляют квалифицированные менеджеры.

Инструменты подходят для пассивного инвестирования. Для старта необходимы относительно небольшие вложения.

ПИФ (Паевой инвестиционный фонд)

ПИФ – это вид доверительного управления, при котором управляющая компания покупает ценные бумаги на средства вкладчиков. Такие фонды предназначены для инвесторов, которые не имеют достаточного опыта и знаний для самостоятельной торговли на бирже.

ETF

В биржевые фонды «упакованы» акции зарубежных компаний, корпоративные и государственные облигации. Инвестируя в ETF, можно получить тот же результат, что и при владении активами, из которых состоит фонд. Вложения в ETF – один из самых удобных и прибыльных вариантов пассивного получения дохода.

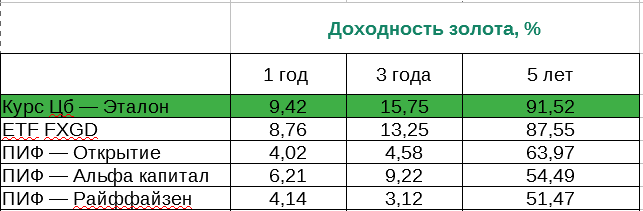

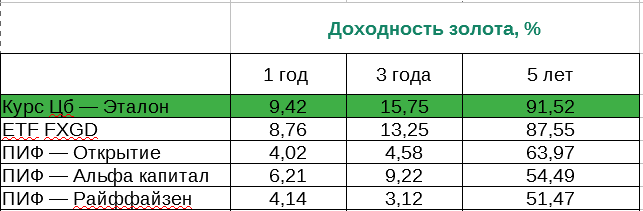

Доходность фондов

В целом ПИФы проигрывает в плане доходности ETF. Особенно разница заметна на длительных периодах.

Факторы влияющие на доходность:

- комиссии;

- активное управление.

Пассивная стратегия

При пассивном индексном инвестировании, оба фонда стремятся повторять индекс. Но за счет более высоких комиссий у ПИФов — прибыль всегда будет меньше на эту разницу. Фонд ПИФ будет отставать от ETF в среднем на 2-3% ежегодно.

У ПИФ не все деньги работают. Часть средств приходится держать в резерве. На случай продажи паев и выплат денег пайщикам.

Это еще немного снижает доходность ПИФ и увеличивает отставание от ETF.

Большинство индексных ПИФов поддерживают индексную стратегию, покупкой иностранных ETF. В итоге мы имеем лишнее звено в виде управляющей компании. И двойные расходы. Пиф платит иностранному провайдеру за владение ETF. Мы платим ПИФ. Но в несколько раз больше.

Потеря ПИФом «всего» пары-тройки процентов ежегодно, на длительных периодах очень чувствительно снижает общую доходность. Делая разрыв в итоговых результатах просто колоссальным.

На примере вложений в золото. Доходность по официальному курсу ЦБ, ETF и несколько российских Пифов. Смысл у них один — инвестиции в золото. А результаты абсолютно разные.

Активно управляемые фонды

Самый главный плюс у ПИФ — это свобода маневра. ETF, слепо повторяющие индекс, при падении фондового рынка, начинают снижаться вместе с ним. По стратегии, продавать бумаги нельзя. В кризисные периоды мы могли наблюдать коррекции в минус 20-30%.

Активные фонды, не привязанные к индексу, могут себе позволит выйти из медвежьего рынка, переждав бурю в надежных инструментах. Например облигациях. Тем самым сохранив деньги инвестора.

В целом, по статистике две трети подобных фондов, на интервале 3 лет проигрывают индексу. На периоде 8-10 лет, количество успешных сокращается до 5-10%.

Причины?

Высокие комиссии. Здесь наблюдается прямая взаимосвязь. Чем выше комиссии за управление, тем ниже доля успешных фондов. Управляющему, для того получать доходность выше рынка, нужно дополнительно зарабатывать прибыль в виде платы за управление + что-то сверху. Постоянно. Одна или несколько ошибок могут свести на нет весь результат от прошлых инвестиций.

Особенности ПИФ

ПИФ – паевой инвестиционный фонд. Это инструмент, позволяющий инвестировать на долевой (паевой) основе, другими словами вы выкупаете долю каких-то ценных бумаг.

Вы только инвестируете свои деньги в определённую управляющую компанию, а та в свою очередь формирует портфель состоящий, как правило, из ценных бумаг различных компаний.

Для того, чтобы стать полноценным инвестором в ПИФы, необходимо выкупить пай (ту саму долю). Именно из таких долей (паев) и сформируется ваш портфель инвестора. Цена пая формируется исходя из оценки чистых активов фонда путём простой математики (общий объём делится на число паев). Цена пая может изменяться только в зависимости от изменения стоимости всех активов ПИФа. Отсюда вытекает, что итоговую прибыль/убытки составит разница первоначальной (покупной) и итоговой стоимостей ПИФа. Важный момент при работе с ПИФами – это тип ограничения пайщиков.

Типы ПИФов

Можно выделить 5 основных типов:

- Закрытый тип. Данный тип ограничивает пайщика во вводе/выводе средств из пая вне определённого периода, то есть невозможно ввести/вывести деньги до завершения периода работы ПИФа.

- Открытый тип. Из самого определения становится ясно, что в данном типе ПИФа нет ограничений на ввод/вывод средств.

- Интервальный тип. Данный тип разрешает манипулировать средствами ПИФа в чётко указанные периоды календарного года.

- Секторный тип. Это ПИФ ориентированный на работу в определённом экономическом секторе или отрасли.

- Индексный тип. Тип, в основе которого лежит движение финансовых индексов, компания, в данном случае, не осуществляя принятия самостоятельных решений, а копирует индексы.

Приобрести паи можно через банк, с которым работают те или иные управляющие (брокерские) компании. Так же стоит учитывать, что с прибыли придётся заплатить подоходный налог.

ПИФы могут отслеживать индексы, но большинство из них активно управляются. В этом случае компании, управляющие ими, попытаются превзойти индекс, по которому они оценивают свои результаты. Это также требует затрат: активно управляемые фонды должны тратить деньги на аналитиков, экономические и отраслевые исследования и так далее. То есть при владении ПИФом придётся заплатить за услуги самой управляющей компании, даже если портфель терпит убытки. Возможно, ещё придётся заплатить комиссионные сборы за покупку/продажу пая.

Делаем выбор

На одной чаше весов ETF, с его низкими расходами, индексной стратегией, высокой ликвидностью и простотой покупки и продажи. Плюс возможность использования в связке с ИИС.

При пассивном управление (индексная стратегия), однозначно более выгодно вкладывать деньги в ETF. Смысл с ПИФами один, а расходы в несколько раз ниже.

На другой ПИФ. С обменом паев без налогов. Возможностями получить больше денег, при активном управлении. Но здесь мы упираемся в искусство управляющего. Его профессионализм и стабильность результатов.

Скажем так. Вкладывая деньги в активные ПИФ, вы получаете возможность заработать больше, чем дает рынок по индексной стратегии (ETF). Но в тоже время, есть риск даже не получить и этой среднерыночной доходности.

Что лучше акции отдельно или ETF

Начинающие инвесторы часто задают этот вопрос. Ответить однозначно сложно из-за того, что это два немного разных принципа.

5.1. Покупка акций отдельно

В этом случае инвестор самостоятельно отбирает акции для инвестирования. При этом он может удачно выбрать те, которые покажут динамику лучше рынка, а может и ошибиться. Этот фактор является одним из ключевых в плане определения, что лучше акции отдельно или ETF.

При небольшом капитале нельзя купить много акций. А покупать каждую компанию по 10-50 тыс. рублей особо не имеет смысла.

Дивиденды приходят инвестору за вычетом 13% налога. Это немного снижает эффективность вложений.

- Как купить акции — подробная инструкция;

- Как зарабатывать деньги на акциях;

- Как посчитать доходность акций;

- Стратегии покупки акций;

5.2. Покупка ETF отдельно

Существуют фонды, которые не платят налога на дивиденды, поскольку они их реинвестируют. На российский фондовый индекс существуют следующие ETF с учётом налогов на дивиденды и комиссий:

- TMOS — 0,79%;

- VTBX — 0,78%;

- SBMX — 1%;

- FXRL — 1,7% (без налога на дивиденды 0,9%);

Например, средняя дивидендная доходность индекса ММВБ 8,5%. То если держать акции отдельно, придётся заплатить 1,105% на налоги. Это выше, чем комиссии у TMOS, VTBX, SBMX. Получается, что инвесторы держащие акции отдельно даже проиграет немного индексу.

Но всё же стоит сказать, что не все акции, которые присутствуют в индексе будут активно расти. Вполне вероятно, что инвестор сможет самостоятельно лучше отобрать компании и обогнать индекс.

- Какие ETF купить лучше купить сегодня;

- Список недооценённых акций;

- Инвестиционные идеи на покупку акций;

- Дивидендные акции на российском рынке;

- Акции компаний роста;

- Какие акции стоит купить сейчас;

- Перспективные акции российских компаний;