Кто такие миноритарии?

Миноритарий – это владелец небольшого пакета акций акционерного общества (АО). Количество ценных бумаг для миноритария не является константой: в небольших компаниях, процент от общей эмиссии может составлять до 5%, в холдингах «Газпром», «Роснефть» или «Сбербанк» — сотые доли процента от эмиссии.

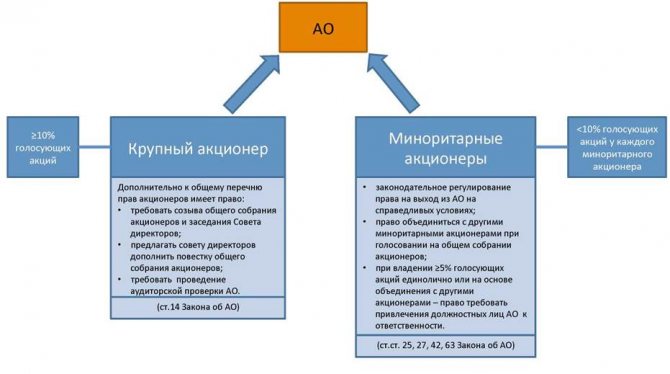

Миноритарный держатель акций компании обладает меньшими возможностями по сравнению с владельцами контрольного или мажоритарного пакета, но он обладает следующими правами:

- Присутствовать и голосовать на общем собрании акционеров.

- Выбирать Совет Директоров компании.

- Требовать любую финансовую и хозяйственную информацию, если она не содержит государственной тайны.

- Получать дивиденды.

- Делать запросы руководству компании.

- Заключать сделки по купле-продаже принадлежащей ему доли.

Миноритарный уровень обычно начинается с 1% от общего числа голосующих ценных бумаг, но в крупных холдингах этот процент ниже. Другое название миноритарного пакета – неконтролируемый. Иными словами, владелец-миноритарий не может влиять на управление, развитие предприятия, принятие ключевых решений по стратегическому развитию.

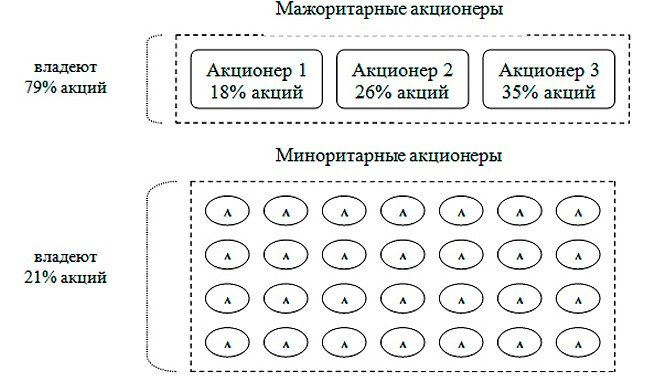

Примерная структура акционеров в акционерной компании

Миноритарные владельцы в большинстве случаев рассчитывают на быстрый и высокий доход. Часто трейдеры торгуют на фондовых биржах, приобретают растущие ценные бумаги в небольших объемах. Если есть информация о высоких дивидендах – это также повод приобрести небольшой пакет.

Можно в дальнейшем его сбыть или отслеживать информацию на рынке и в компании, чтобы предпринять те или иные действия.

Миноритарные акционеры, в основном, занимаются спекулятивными операциями на биржах, играя на понижение или повышение курса. Стратегические вопросы предприятия их мало интересуют — больше собственный доход.

Посмотрите условия этих брокеров:

Миноритариями могут быть физические или юридические лица, а риск ограничивается имущественным правом финансовых потерь в виде акции. Иногда владельцы ценных бумаг не могут получит никаких материальных ресурсов в случае финансового пузыря в форме мошеннической или неудачной компании. Таких случаев в истории бизнеса множество.

Яркими примерами являются французская афера 19 века с Панамским каналом, когда большинство акционеров разорились, или падение Lehman Brothers и других банков, строительных компаний в 2008 году в США.

Такие дела часто заканчиваются судебными разбирательствами против менеджмента АО, но больше всего страдают миноритарии, им это мало помогает. До сих пор в памяти людей Великая Депрессия в США, когда акции многих компаний превратились чуть ли не в «фантики».

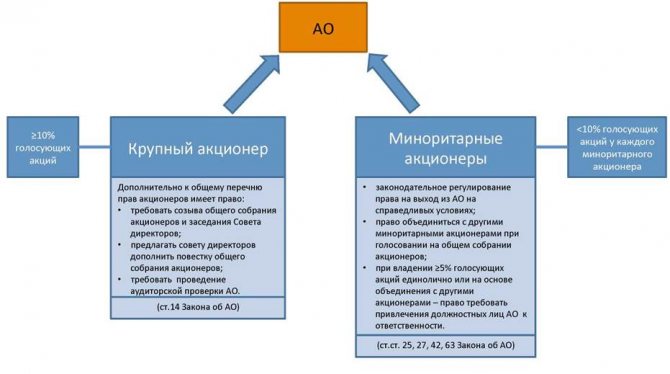

Права миноритарных акционеров

Однако, даже после ликвидации или банкротства предприятия, владельцы небольших пакетов акций имеют право на часть активов предприятия, которые сохранились. Кроме того, рост котировок ценных бумаг на бирже приносит миноритарному держателю пассивный постоянный доход, превышающий проценты по депозиту в банке. Акции можно купить на бирже через брокера или вне торговых площадок.

Мнение эксперта

Дмитрий Дуняшев

Блогер, частный инвестор, руководитель проекта real-investment.net

Показательна ситуация для миноритариев в Сбербанке РФ. Недавно (2020 год) была произведена сделка по передаче контрольного пакета от Банка России Правительству Российской Федерации. Миноритарии, по большому счету, не влияют на принятие решений на собрании акционеров.

Однако, держателям небольших пакетов было предложено два варианта: оферта со стороны Сбербанка или обоюдное добровольное соглашение. Оферта не настолько выгодна, поэтому миноритарии предпочитают либо держать свои акции у себя, либо договариваться на взаимовыгодных условиях со Сбербанком. Стоит отметить, что ценные бумаги Сбербанка очень выгодны с точки зрения дивидендов и стабильного роста котировок, поэтому миноритарии не особо спешат расставаться с данными акциями.

Дивиденды

Высшим органом управления в акционерном обществе является общее собрание акционеров, где принимаются ключевые планы развития, избирается Совет Директоров, устанавливается размер дивидендов. Выплаты совладельцам зависят от размера чистой прибыли за отчетный период.

Огромную роль на величину выплат дивидендов оказывают владельцы крупных пакетов акций: контрольного или мажоритарного. Их интересы часто расходятся с миноритариями, о чем подробнее будет сказано ниже. Однако, право голоса состоит в числе акций, поэтому миноритарии могут оказать влияние на решение общего собрания.

В случае принятия решения о выплате дивидендов, небольшие владельцы акций могут принять решение об их реинвестировании. В данном случае речь не идет о вложении средств в проекты предприятия, а о покупке дополнительных акций компании. Необходимо сначала рассчитать возможный доход от вложения в ценные бумаги или инвестирование в другие проекты.

К примеру, крупнейший налогоплательщик России «Роснефть» регулярно выплачивает дивиденды, поскольку среди совладельцев, помимо государства, много миноритариев, которых необходимо стимулировать.

Кроме того, есть еще два фактора: котировки ценных бумаг на бирже неуклонно растут, а сама компания повышает капитализацию за счет приобретения новых активов. В данном случае миноритарию выгоднее на полученные дивиденды приобрести еще какое-то количество голосующих ценных бумаг ПАО «Роснефть».

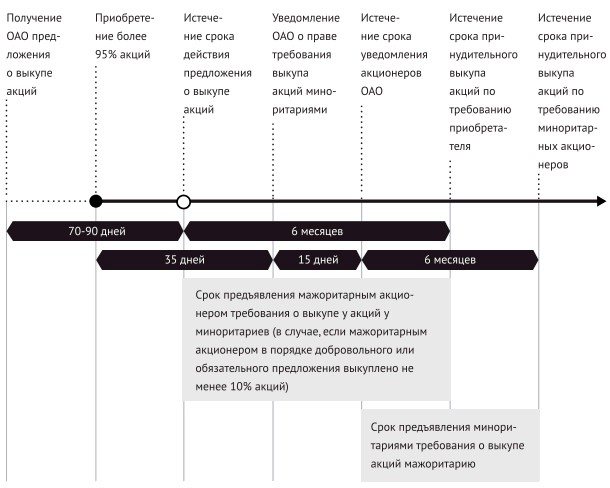

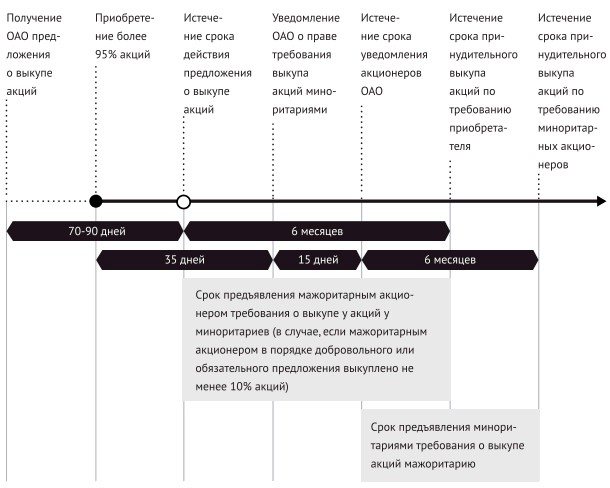

Принудительный и обязательный выкуп акций

Миноритарный акционер может лишиться своих акций, если у основного владельца сосредоточено 95% долевых ценных бумаг предприятия. Это не рейдерский захват и не грабеж, потому что часто сами миноритарии желают продать свои ценные бумаги, поскольку это зачастую выгодно.

Принудительный выкуп не вполне корректное и благозвучное название, и означает выкуп акций без согласия их держателей. Это законная процедура и предусмотрена в ФЗ об АО в статье 84.8.

Схематично процедуру принудительного выкупа акций открытого общества можно представить следующим образом

Миноритарий получает неплохие деньги за свои имущественные права, а владелец 95% акций избавляется от нескольких проблем.

Преимущества принудительного выкупа:

- Ускорение управленческих решений при одном владельце. Не будет необходимости собирать общее собрание акционеров, оповещать всех, тратить деньги на рассылку документов, тратиться на совещания. Скорость принятия стратегических и тактических решений увеличивается на порядок.

- Не будет необходимости учитывать интересы других акционеров, отвечать на их запросы, предоставлять информацию.

- Миноритарий получает за свои акции деньги по рыночной цене.

Принудительный выкуп разрешен только в публичных акционерных обществах и только голосующих ценных бумаг. Привилегированные акции без права голоса не выкупаются. Один акционер не обязательно должен обладать 95% ценных бумаг, в сумме их владельцами могут быть аффилированные лица.

Права

Так как большинству из нас никогда не светит стать мажоритарием, то давайте подробнее остановимся на правах и возможностях миноритариев. Кто владеет хотя бы одной акцией, уже им является.

Он имеет право на:

- получение дивидендов – части чистой прибыли по итогам отчетного периода работы общества;

- долю в имуществе при его разделе после ликвидации акционерного общества;

- участие в общем собрании акционеров, а для владельцев обыкновенных акций – голосование по повестке собрания;

- получение документов о деятельности компании;

- покупку ценных бумаг дополнительной эмиссии;

- требование выкупа бумаг по справедливой цене, если владелец не согласен с решениями Совета директоров и голосовал против них на собрании.

Если в руках мажоритария сосредоточены 95 и более процентов акций акционерного предприятия, миноритарный инвестор может потребовать выкупить свою долю по рыночной цене. Сосредоточение такого крупного пакета ценных бумаг в одних руках резко снижает привлекательность активов для частных инвесторов и приводит к падению рыночных цен на бирже.

С другой стороны, и главный акционер-мажоритарий имеет право на принудительный выкуп акций, когда его доля достигнет 95 %, без согласия миноритариев. Деньги просто поступят на счет миноритарного инвестора, а запись о владении им этими ценными бумагами исчезнет из депозитария.

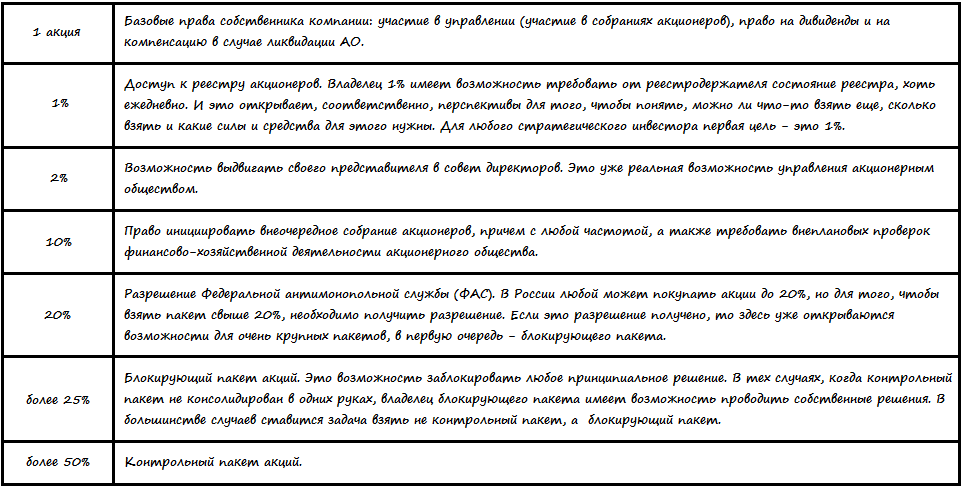

Более подробно возможности миноритарных акционеров в зависимости от размера пакета бумаг освещены в законе об акционерных обществах.

Кто такие мажоритарии?

Мажоритарные владельцы пакетов акций – это лица (физические или юридические), которые в большой степени влияют на принимаемые решения на общем собрании акционеров. Иногда мажоритариев путают с обладателями контрольного пакета акции – 50% + 1 штука, но данный факт недалек от истины.

Вот почему: если голосующие ценные бумаги организации довольно сильно «распылены» среди держателей, то для принятия ключевых решений достаточно от 20 до 40% акций. Часто мажоритарии обладают блокирующим пакетом.

Мажоритарным акционером является физическое лицо

Мажоритарным акционером является государство

Права мажоритарных акционеров:

- Влияние на стратегическое и тактическое развитие предприятия.

- Весомый голос при определении дивидендов за текущий период.

- Представительство в Совете Директоров одним или несколькими лицами.

- Запрос любых финансовых, хозяйственных, операционных, технологических, производственных документов.

- Блокирование некоторых стратегических вопросов компании при достаточном количестве голосов (обычно 25% + 1 голос).

- Представительство в Ревизионной комиссии.

Количество полномочий мажоритария зависит от числа голосующих ценных бумаг в его владении.

Источники формирования преференции

Основной источник преимущества мажоритариев – это количество акций в их владении.

Иногда в компании ни у одного лица нет контрольного пакета акций, поэтому голосование превращается в мажоритарную систему, как в политике. Основные источники преференций мажоритариев:

- Большой пакет акций позволяет напрямую влиять на Совет Директоров и Генерального директора. Тут применяются различные способы, вплоть до саботажа и шантажа, но это уже крайние варианты.

- Небольшой состав участников собрания акционеров позволяет мажоритарию превратиться во владельца контрольного пакета, назначить свое руководство, продвинуть свои планы развития компании.

- Обычно владельцы крупных пакетов, особенно в Российских компаниях, являются технологически продвинутыми компаниями, что дополнительно прибавляет преимущество при принятии решений.

- Мажоритарии настроены на перспективу развития компании, потому что обычно вкладываются в нее надолго.

Обладатели больших объемов ценных бумаг всегда существенно влияют на общую политику акционерного общества.

Дивиденды

Мажоритарии обычно предпочитают реинвестировать дивиденды в ценные бумаги той же компании, чтобы нарастить свой вес и влияние в руководстве и политике. Чаще мажоритарии смотрят на перспективу, составляют многолетние бизнес-планы, поэтому выступают за отмену или уменьшение выплаты дивидендов.

Так, в 2022 году поступил «РУСАЛ-Братск», полностью отказавшись от выплаты дивидендов, несмотря на огромную прибыль. Все освободившиеся деньги направляются на модернизацию, улучшение инфраструктуры, увеличение социальных гарантий для работников.

Миноритарий и мажоритарий – в чём разница

Миноритарный акционер – это инвестор, который владеет количеством бумаг, недостаточным для контроля над компанией. Миноритариев различают по двум критериям:

- вид акций, находящийся у них в собственности;

- количество принадлежащих им бумаг.

Мажоритарий – инвестор, в распоряжении которого есть количество акций, позволяющее лично влиять на политику компании. То, какая доля окажется достаточной для этого, зависит от структуры акционерного капитала. Чем больше людей владеет его малыми долями, тем сложнее им будет объединиться и достигнуть общего мнения. Например, владельцу 40% бумаг, дающих право голоса, будет легче отстоять свою позицию, если остальные 60% распределены между тысячами инвесторов, а не двумя–тремя партнерами.

Хотя миноритариям принадлежит небольшое количество акций, они могут влиять на деятельность компании. В первую очередь, их мнение становится весомым, если для принятия решения требуется согласие 75% совладельцев. Например, выкуп бумаг фирмы, ее реорганизация либо ликвидация. Лучший способ влиять на политику компании – коллегиальное голосование. Если миноритарии объединятся, то могут заблокировать решение крупного инвестора.

Но на практике сделать это довольно сложно. В России отсутствует культура взаимодействия владельцев небольших долей. Многие люди, торгующие на фондовом рынке, не вникают в тонкости управления и не участвуют в голосовании. Для сравнения – на Западе развит институт т. н. активистов. Это энтузиасты или профессиональные лоббисты из числа миноритариев, которые проводят кампании, направленные на объединение действий владельцев мелких долей.

Миноритарный акционер не всегда является человеком, купившим бумаги на бирже. Это могут быть топ-менеджеры и сотрудники компании, представители дочерних структур, заинтересованные в продвижении решений основного собственника. Кроме того, миноритарные акционеры – это необязательно частные инвесторы. В их число входят хедж-фонды, управляющие компании и т. д. В России к миноритариям относят всех, кому принадлежит менее 50% уставного капитала. В США порогом принято считать 20–30% акций.

Рекомендую прочитать также:

Рентабельность активов ROA: о чём она говорит инвестору

Как использовать рентабельность активов ROA при выборе акций

Отличия между мажоритарными и миноритарными акционерами

Различают миноритарных акционеров двух типов, задачи которых одинаковы:

- Мелкие портфельные инвесторы, которые хранят деньги в выгодных, по их мнению, акциях много лет. Обычно, это так называемые «голубые фишки»: «Газпром», «Роснефть», Лукойл, «Ависма», «Новатэк», «Ростсельмаш», «Северсталь» и другие прочные компании, показывающие ежегодный рост котировок.

- Биржевые спекулянты, которые зарабатывают на разнице цен на акции во времени. Трейдинг такого типа более рискованный.

Мажоритарии в отличие от миноритариев следуют следующим правилам:

- Вкладывают большие суммы в акционерное общество.

- Принимают активное участие в стратегическом и тактическом планировании компании.

- Рассчитывают прибыль от инвестиций на большой период.

- Предпочитают меньше выплачивать дивидендов акционерам, а вкладывать в развитие предприятия.

Мажоритарии значительно отличается от миноритариев в подходе к политике акционерного общества, особенно в части дивидендов.

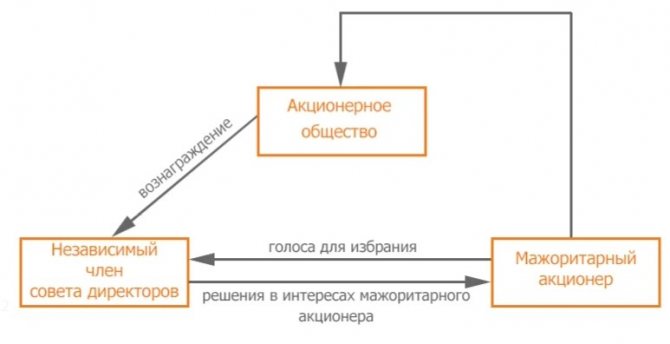

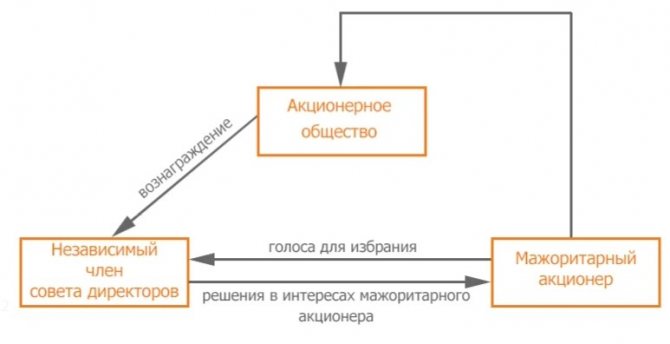

Конфликт миноритариев и мажоритариев

Несмотря на то что у мажоритариев и миноритариев одна цель – максимизация прибыли компании, между ними часто возникают разногласия. В первую очередь они связаны с выплатой дивидендов. Крупный инвестор может быть заинтересован вкладывать прибыль в дальнейшее развитие бизнеса. Большинство миноритариев хотят здесь и сейчас иметь хороший доход. Также им выгодно владеть бумагой, которая высоко ценится рынком. Лучший способ поддержания котировок – щедрая дивидендная политика.

Но довольно часто разногласия более принципиальны и связаны с прямым ущемлением прав акционеров. Примеры:

- Приняв решение об уходе компании с рынка, мажоритарный акционер резко ухудшает дивидендную политику. Это приводит к обвалу котировок. Оферта выставляется по более выгодной для покупателя цене. Так поступила Роснефть, когда получила контрольный пакет ТНК-BP.

- Мажоритарным акционером является другая компания, которая покупает продукцию своей «дочки» по ценам ниже рыночных. Это лишает бизнес прибыли, а значит, миноритарии не получают дивидендов. В таких махинациях замечен Мечел.

Действия мажоритариев могут привести к убытку миноритариев разными способами. Но самый большой риск – это принудительный выкуп акций. Если один человек собрал в своих руках 95% уставного капитала, он может провести «сквиз-аут», даже если владельцы оставшихся 5% хотят их сохранить.

Если вы считаете, что ваши права как миноритария нарушены, то можете обратиться в Службу по защите прав потребителей и обеспечению доступности финансовых ] Банка России[/anchor] или в суд.

Основные законодательные гарантии для миноритариев связаны только с порядком организации выкупа акций. Ограничений на изменения дивидендной политики или другие действия, способные нанести ущерб, нет. Но и миноритарии могут создать проблемы для компании. В этом случае их главная цель – заставить ключевых собственников выкупить акции по цене выше рыночной. Такое явление получило название гринмейл.

Рекомендую прочитать также:

Как работают форумы акций и чем они полезны инвестору

Форумы акций: краткий обзор полезных ресурсов

Справочные материалы (скачать)

| # | Файл | Размер файла |

| 1 | Статья 84.8. Выкуп ценных бумаг публичного общества по требованию лица, которое приобрело более 95 процентов акций публичного общества | 851 КБ |

| 2 | Актуальные вопросы защиты прав миноритарных акционеров в России | 247 КБ |

Какой долей акций обладают миноритарные акционеры

Российское законодательство не разделяет акционеров по доле процентов приобретаемых активов. Условной границей негласно считают 5%: держателей более мелких пакетов акций и принято относить к миноритарным акционерам. На практике значение процента в конкретных компаниях отличается. Отдельные организации к малым относят долю, не превышающую 50%.

Основным интересом подобных вложений является получение постоянной прибыли (дивидендов). Именно поэтому незначительные инвестиции накладывают определенные ограничения на права.

Миноритарные акционеры обладают небольшим процентом акций

Миноритарии участвуют в собраниях общества. Хотя на решения мажоритарных акционеров или совета директоров влияют только посредством голосования. Правда, в отдельных случаях «силы» меньшинства перевешивают. Это возможно, если в сумме миноритарные акционеры владеют как минимум половиной активов.

Гарантии интересов миноритариев

Защита миноритариев включает в себя следующие возможности.

- При реорганизации АО в ООО миноритарий вправе выдвинуть требование о выкупе принадлежащих ему ценных бумаг. Главное – чтобы он или не был участником собрания, посвященного реорганизации, или проголосовал против. Стоимость выкупа устанавливается оценщиком и не может быть меньше рыночной. Также миноритарий вправе совершить обмен ценных бумаг на долю в ООО.

- При присоединении миноритарии могут потребовать выкупить акции. В противном случае их ценные бумаги будут конвертированы в акции общества, организовывающее присоединение.

- При консолидации и дроблении акций есть возможность снизить количество акций, что повысит их номинальную стоимость, или наоборот. Доля в уставном капитале остается неизменной.

Наиболее частые конфликты между акционерами на практике (описать пару ситуаций)

Наиболее распространенными внутренними корпоративными конфликтами, являются конфликты, возникающие между миноритарными и мажоритарными акционерами.

Зачастую такие конфликты связаны с явным и грубым ущемлением прав миноритарных акционеров, которым, несмотря на развитие законодательства в области корпоративных отношений, иногда трудно отстоять свои права.

К основным причинам возникновения корпоративных конфликтов между акционерами можно отнести: несправедливая с точки зрения миноритариев оценка активов при реорганизации, слиянии или вытеснении, размывающая долю миноритариев допэмиссия акций, вытеснение их представителей из совета директоров, неисполнение обязательного предложения, корпоративный шантаж.

Также одной из основных причин конфликта является размер дивидентов. Миноритарные акционеры заинтересованы в максимальном размере дивидентов, тогда как интересы мажоритарных акционеров более стратегические. Они стремятся большую часть этих денежных средств направить в развитие бизнеса либо на решение каких-то иных вопросов.

В качестве примера можно привести корпоративный конфликт, который возник в компании А. между миноритарными и мажоритарными акционерами. Так, миноритарный участник был исключен из состава участников общества. Он обратился в суд с исковым заявлением об оспаривании решений общего собрания участников о перераспределении долей участников общества, а также о признании недействительной государственной регистрации изменении в устав общества, поскольку был осуществлен на основании заведомо недостоверных сведений.

Еще одним примером может послужить конфликт, возникший в компании Б. Так, в суд обратился миноритарный акционер, чья доля была размыта из-за многократного увеличения уставного фонда, последующим выводам денежных средств из компании. Иск в суде был удовлетворен, все решения были признаны недействительными.

Как указывалось выше, одной из распространенных причин конфликта между мажоритарными и миноритарными акционерами является корпоративный шантаж. Так, миноритарный акционер общества Л. , который владел 5% акций общества, обвинил главу обществ Л. в нарушении его прав и обратился в суд, в том числе с требованием о запрете сделки. В иске было отказано, однако за время судебного разбирательства общество Л. понесло многотысячные убытки. Минориторны акционер не скрывал, что обращался в суд с целью корпоративного шантажа для получения определенной личной выгоды.

Какой размер пакета акций делает акционера мажоритарием

Скажу сразу, какой-либо определённой цифры здесь нет. Нельзя сказать, что обладание пакетом акций, например, более 2% автоматически добавляет своего владельца в славные ряды мажоритарных акционеров. Для каждой компании этот порог свой и зависит он от множества параметров, таких, например как:

- Общего числа акционеров компании;

- Процентного распределения акций между акционерами;

- Положений устава и акционерного соглашения (при наличии оного) и т. д.

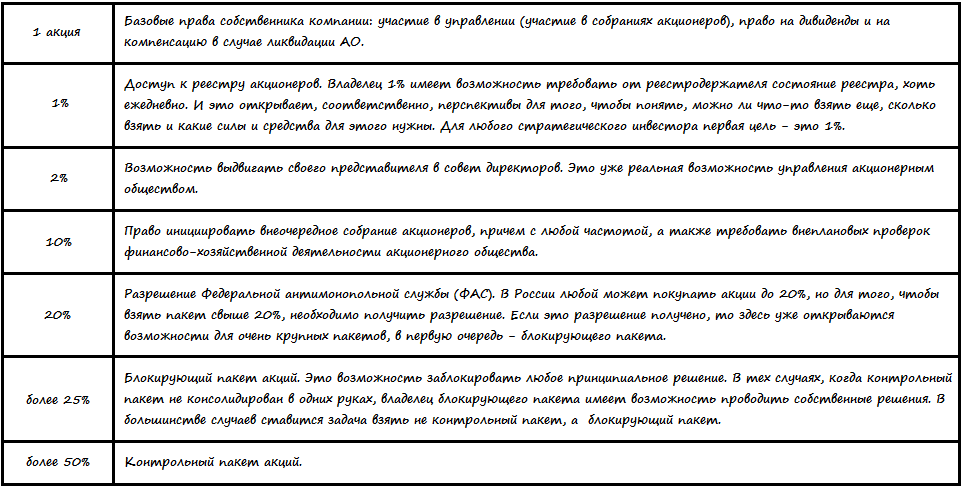

Однако, составить себе представление о том количестве акций компании, которое позволит принимать то или иное участие в её управлении, можно взглянув на представленную ниже таблицу.

Что даёт акционеру обладание разными пакетами акций (кликните для увеличения)

В общем, можно сказать, что мажоритарием, акционера делает владение таким пакетом акций компании, размер которого позволяет ему оказывать сколь-нибудь существенное влияние на её управление. Так, согласно данным приведённым в таблице, данным порогом можно считать обладание пакетом в 2% акций компании, которое даёт право на выдвижение собственного представителя в совет директоров.

Два понятия

Миноритарий в переводе с французского означает «незначительный». Так называются акционеры, владеющие небольшим, неконтрольным пакетом акций.

Мажоритарием (с франц. «главный»), напротив, именуется крупный акционер, которому принадлежит контрольный пакет акций.

Какую часть акций нужно иметь, чтобы считаться мажоритарием?

Существует два подхода для определения:

- Одни относят к мажоритариям тех, кто владеет более чем 50 % акций. Для нашей страны это более актуально, поскольку большая часть уставного капитала российских компаний обычно сосредоточена в руках одного мажоритарного акционера.

- Второй метод больше распространен на западе, где акционеров у одной компании может быть очень много. К примеру, почти 100 % акций Макдональдс находятся в свободном обращении. При такой распыленной системе владения мажоритарным акционером будет считаться владелец уже 20-30 % ценных бумаг. Т.е. остальные акции находятся у слишком большого числа миноритарных акционеров, и им сложно согласовать какое-либо общее решение.

Мажоритарии обладают большими возможностями по управлению компанией. Внушительный пакет акций позволяет им самостоятельно влиять на решения, принимаемые на общих собраниях.

Миноритарные же акционеры могут быть услышаны только если будут сообща продвигать свою позицию, либо в случаях, когда вопрос требует единогласия или квалифицированного большинства голосов – 75 или 95 %.

Как правило, контролирующие пакеты акций находятся у учредителей компании, либо в руках институциональных инвесторов.

Миноритарными акционерами чаще всего являются портфельные инвесторы, топ-менеджеры, брокеры, биржевые спекулянты, страховые и финансовые организации, а также основатели компании, которые продали основную часть своего пакета.