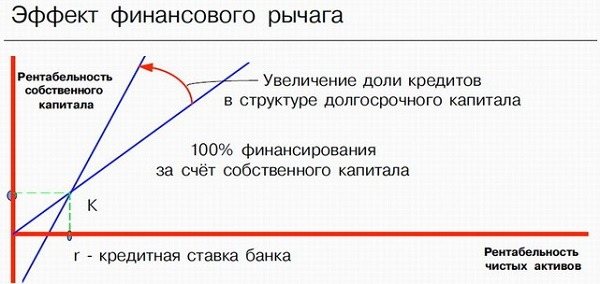

Эффект финансового рычага показывает, как заемные средства влияют на прибыль компании. Банковские кредиты привлекаются для пополнения оборотных средств, а также в целях увеличения собственного капитала (например, покупка основных фондов). В данном случае кредиты – это и есть финансовый рычаг, который нужен для экономического стимулирования компании.

В этой статье мы разберем формулу расчета эффекта финансового рычага и ее отдельные составляющие, рассчитаем на примере плечо финансового рычага и приведем его оптимальные размеры.

Что такое финансовый рычаг

Соотношение между заемным и собственным капиталом (финансовый рычаг) показывает, сколько денег, привлеченных со стороны, было задействовано в стоимости собственных средств.

Условно будем считать, что собственный капитал акционерного общества состоит из уставного капитала и нераспределенной прибыли. Эти показатели являются ключевыми для инвесторов, т.к. влияют на размер дивидендов и стоимость акций компании.

Банковское кредитование – это инструмент, используемый в целях увеличения размера собственного капитала и ускорения его оборачиваемости. При грамотном использовании и оптимальном размере процентной ставки заемные средства отлично работают на благо компании.

Процентной ставке мы будем уделять отдельное внимание, т.к. именно она определяет размер дифференциала финансового рычага, который рассчитывается как разница между доходностью (чистой прибылью на акцию) и долговой нагрузкой.

Если долговая нагрузка слишком высока, то предприятие развивается медленно, т.к. уплата процентов «съедает» часть прибыли. При отсутствии кредитов может возникнуть нехватка оборотных средств, что также негативно сказывается на доходности. Поэтому экономический смысл показателя финансового рычага – найти оптимальное значение, «золотую середину», при которой рентабельность будет максимальной.

Коэффициент отношение долга к EBITDA

Этот коэффициент является отражением кредитной нагрузки на компанию, показателем ее способности закрыть существующие обязательства. При расчете применяют показатель прибыли до вычета налогов и амортизации, который относительно точно характеризует денежный поток в фирме. Данные об обязательствах суммируют “долгие” и “короткие” займы.

Коэффициент отношение долга к EBITDA=Совокупные обязательства / EBITDA

Значение коэффициента не более 3 говорит о нормальном финансовом состоянии компании. В том случае если коэффициент превышает 5, то это значит что кредитная нагрузка слишком велика и возможно возникновение проблем с погашением займов. Важно отметить, что показатель корректен только при условии своевременного погашения компаний своих долгов.

Формула финансового рычага

Мы будем использовать две формулы, которые нельзя путать: эффект и коэффициент финансового рычага.

Рассмотрим простой пример.

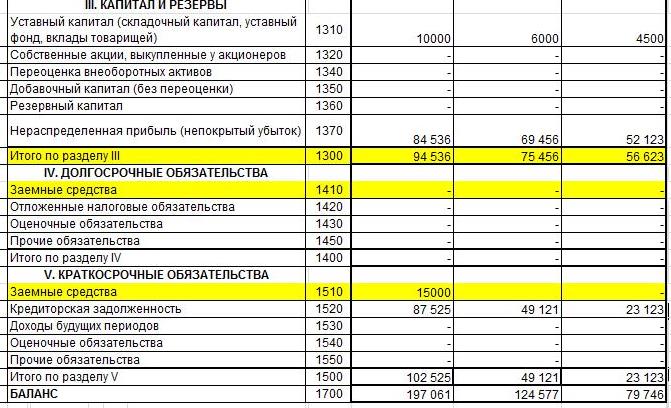

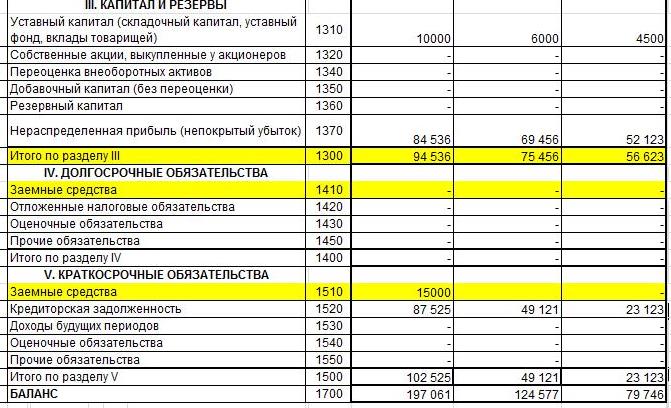

В апреле акционерное общество «СтройИнвест» получило кредит в банке на сумму 15 млн. руб. Цель займа – приобретение оборудования. По состоянию на 30 сентября собственный капитал АО «СтройИнвест» включает:

- уставный капитал – 10 млн. руб.;

- нераспределенная прибыль – 84536 тыс. руб.

Рассчитаем коэффициент финансового рычага (Кфр) по формуле:

Кфр=ЗК/СК, где:

ЗК – заемный капитал;

СК – собственный капитал.

Кфр=15000/94536=0,16.

Что дает нам это значение? Коэффициент финансового рычага показывает, какая сумма займа была использована для увеличения собственных средств. В нашем примере на каждую 1000 руб. доходности приходится 160 руб. долговой нагрузки.

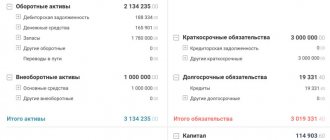

Формула по балансу очень проста: в числителе будет сумма по строкам «Заемные средства» разделов «Долгосрочные обязательства» и «Краткосрочные обязательства», а в знаменателе – «Капитал и резервы»:

Коэффициент финансового левериджа: что обозначает

Показатель устанавливает долю собственных средств в компании, величину зависимости фирмы от привлечения займов, определяет рентабельность капитала и степень предполагаемых рисков, а также зависимость уровня прибыльности от различных факторов. Опираясь на расчетные значения коэффициента, руководители принимают решения о целесообразности привлечения кредитов.

Этот показатель важен для инвесторов, поскольку организации с преобладающей долей собственных средств более устойчивы, а, значит, привлекательны. Но часть заемных средств не должна быть ничтожной, поскольку это автоматически уменьшит прибыль инвестора.

Что он показывает

Итак, финансовый рычаг характеризует эффективность использования заемного капитала. Если этот показатель превышает единицу – это говорит о высоких рисках.

Вообще коэффициент финансового рычага отражает прямую зависимость: чем он больше, тем выше риск. Иными словами, если доля заемных средств в доходности компании высока, то долговая нагрузка может оказаться непосильной.

При выдаче кредита специалисты банка анализируют динамику изменения чистой прибыли за несколько кварталов или лет, а также стоимость активов (основных средств), которые можно принять в качестве залога.

В нашем примере кредит взят на увеличение активов. Это означает, что помимо Кфр, неплохо было бы рассчитать оборачиваемость активов, а также коэффициент капитализации. Подробный расчет этих показателей описан в статье «Формула Дюпона».

Резюмируем

- Рентабельность активов показывает, насколько эффективно компания использует свое имущество, сколько прибыли приходится на каждый рубль стоимости активов. Если ставка по кредиту выше этого показателя, он приведет к убыткам.

- Рентабельность собственного капитала показывает, сколько прибыли приходится на каждый рубль собственного капитала.

- Эффект финансового рычага отражает влияние кредита на рентабельность собственного капитала.

- Расчет эффекта финансового рычага включает налоговый корректор, дифференциал и плечо финансового рычага.

- При грамотном планировании и хорошей работе заемные средства повышают эффективность работы компании. Если долг слишком велик, процент по кредиту больше рентабельности активов, кредит может начать «съедать» прибыль компании и привести к кассовым разрывам.

Экономический смысл

Мы уже упомянули об идеальном соотношении займа и собственных средств, выражаемом через Кфр. Этот показатель зависит от нескольких факторов – в первую очередь от отрасли. Так, для капиталоемких отраслей (например, производство автомобилей) Кфр будет значительно выше, чем для IT-сферы. То есть, плечо финансового рычага имеет смысл сравнивать только в рамках одной отрасли.

Чтобы немного отвлечься, расскажу о том, что можно рассчитывать плечо финансового рычага и для личных финансов. В этом случае Кфр считается немного по-другому.

Банки при рассмотрении заявки учитывают не только доход потенциального заемщика, но также наличие имущества в собственности. Причем имущество оценивается по рыночной стоимости. Не случайно иногда требуется отчет об оценке, составленный специализированной компанией. Для оценки стоимости автомобиля кредитный специалист может использовать данные интернет-сайтов.

Например, при оформлении ипотеки на 2 млн. руб. наличие у заемщика автомобиля рыночной стоимостью 800 тыс. руб. будет являться неоспоримым преимуществом. Кфр для заемщика – физического лица может значительно превышать единицу, и эта ситуация совершенно нормальна:

Кфр=2000/800=2,5.

Возвращаясь к понятию экономического смысла Кфр, отметим, что финансовый рычаг показывает степень зависимости от заемных средств. Чем он выше, тем больше долговая нагрузка компании.

Некоторые экономисты, рассчитывая плечо финансового рычага по балансу, учитывают не только кредиты банков, но и задолженность перед поставщиками. На мой взгляд, это не совсем правильно, так как кредиторка – величина очень гибкая и ее размер зачастую ни о чем не говорит. Например, в конце отчетного периода поступили материалы или товары на большую сумму, и это отразилось в отчетности. А в начале следующего периода предприятие полностью рассчиталось с поставщиком. Таким образом, показатели дебиторской и кредиторской задолженности – это динамические, «рабочие» значения, которые являются актуальными только на определенную дату и не должны серьезно восприниматься при оценке рентабельности.

Анализ финансовой устойчивости: Коэффициент покрытия активов

Расчет этого коэффициента показывает в какой степени компания может погасить кредиты за счет своих активов, то есть какая доля из них пойдет на закрытие долговых обязательств. В расчете применяются лишь материальные и денежные активы, а нематериальные опускаются. Коэффициент покрытия активов может быть, в частности, одним из факторов в оценке вероятности наступления банкротства компании.

Расчет производится в три этапа:

- Выявляются текущие обязательства за вычетом коротких кредитов.

- Из всех активов вычитаются нематериальные активы, а из полученной цифры отнимается значение первого этапа.

- Полученное значение делится на все обязательства предприятия, как долгосрочные, так и краткосрочные.

То есть формула расчета коэффициента покрытия активов выглядит вот так:

Коэффициент покрытия активов= ((Активы – Нематериальные активы) – (Краткосрочные обязательства – Краткосрочные кредиты и займы)) / Обязательства

Таким образом, если коэффициент повышается это значит что компания активно кредитуется. Нормативный показатель зависит от специфики предприятия, например в производстве нормальным считается показатель на уровне 2. Анализируется этот коэффициент в совокупности с другими показателями: коэффициентами ликвидности и платежеспособности. Также следует иметь ввиду разницу между балансовой и рыночной стоимостью активов.

Эффект финансового рычага. Формула расчета

Теперь мы подошли к понятию собственно эффекта финансового рычага, который определяет риски и эффективность инвестиций. Этот показатель связан с рассмотрением соотношений:

- Доходность акций ≥ ставка налога на прибыль.

- Собственные средства ≥ кредиты.

По-хорошему, знак «больше или равно» должен стоять именно таким образом, как показано выше. Если же налоговая ставка выше ставки по дивидендам – это не очень хороший знак. Равно как и долговая нагрузка, превышающая размер собственного капитала.

Эффект финансового рычага (ЭФР) рассчитывается по формуле:

ЭФР=(1-t)*DFL*Кфр, где:

t – налоговый корректор;

DFL – дифференциал финансового рычага;

Кфр – коэффициент финансового рычага (плеча).

Разберем три составляющие формулы в отдельности.

Налоговый корректор

Налоговый корректор – это величина, рассчитываемая как разница между единицей и ставкой по налогу на прибыль. В большинстве случаев повлиять на это значение компания не может, если только есть право на налоговые льготы. Для российских организаций ставка в размере 20% действует много лет, меняется лишь соотношение между ее частями, зачисляемыми в федеральный и региональный бюджеты.

Поэтому для большинства компаний налоговый корректор равен величине 0,8 (1-0,2). Такое значение мы будем использовать и в наших примерах.

Таким образом, налоговый корректор показывает, как изменяется уровень финансового рычага при увеличении или снижении налогового бремени.

Что касается доходности инвестиций, которая в идеале должна быть больше 20%, то, конечно, так бывает далеко не всегда. Отрицательное значение не является поводом отказаться от покупки акций этой компании. Ключевую роль в определении инвестиционной привлекательности играют другие показатели, о которых рассказываем далее.

Дифференциал финансового рычага

Дифференциал финансового рычага (DFL) рассчитывается как разница между рентабельностью активов и кредитной ставкой. С расчетом рентабельности активов (Roa) мы ознакомились в статье «Формула Дюпона». Напомню сокращенную формулу:

Расчет в 1С:ERP

Для отслеживания главных показателей эффективности бизнеса на всех ступенях управления можно обратиться к современным системам автоматизации, например, 1С:ERP. Функциональные возможности системы позволяют отразить материальные, финансовые и трудовые издержки, а также рассчитать необходимый объем продаж и себестоимость продукции.

Бюджетирование в системе 1С:ERP представляет собой гибкий конструктор, где на основе плановых или фактических данных можно рассчитать, спрогнозировать и проанализировать любые показатели. Наш расчет можно произвести несколькими способами: создать несколько разных видов бюджета с глубокой детализацией показателей, настроив расчет в одном из них, или оперировать одним бюджетом, настроив суммы статей с добавлением различных показателей на этапе настройки ячеек таблицы.

1С:ERP — профессиональное решение для автоматизации бюджетирования

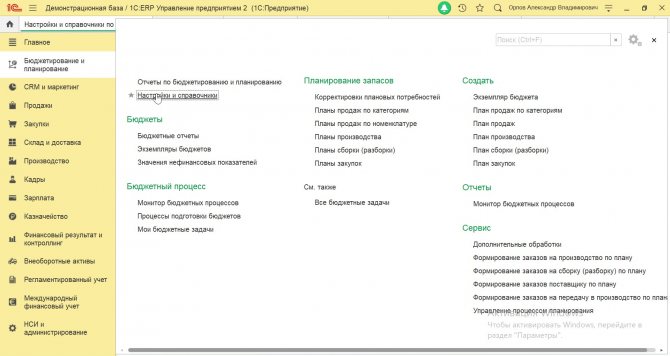

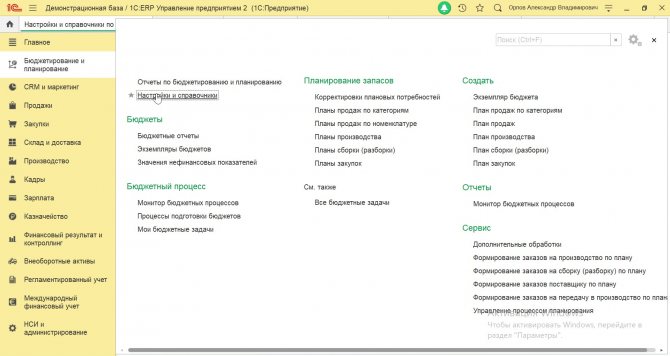

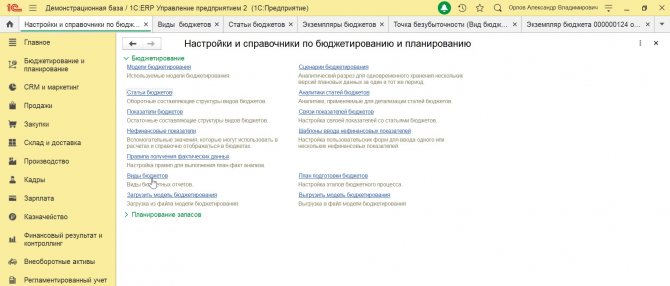

Переходим в раздел «Бюджетирование и планирование-Настройки и справочники».

Рис.1 Настройки и справочники

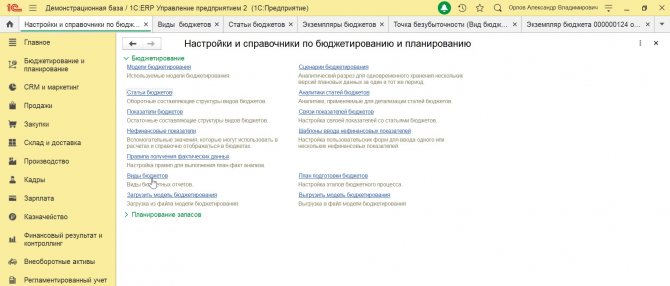

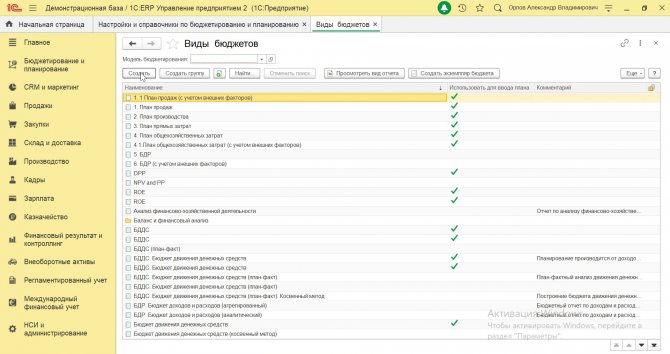

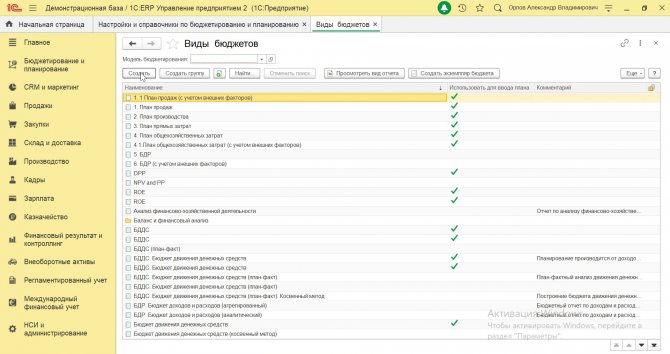

Переходим в раздел «Виды бюджетов».

Рис.2 Виды бюджетов

Создаем одноименный документ. Документ «Вид бюджета» – это конструктор, сочетающий в себе неограниченное количество схем, статей, демонстрирует данные по разным сценариям и на их основе рассчитывает необходимые показатели.

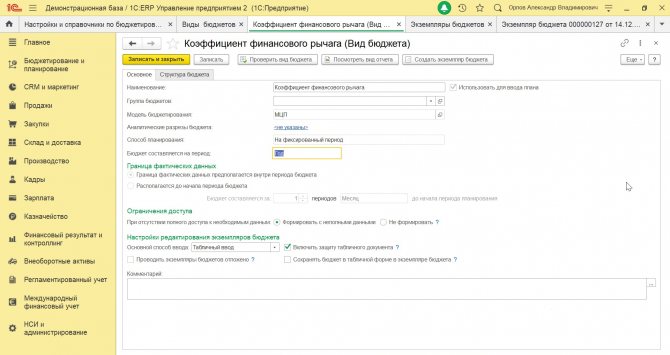

Рис.3 Создание вида бюджета

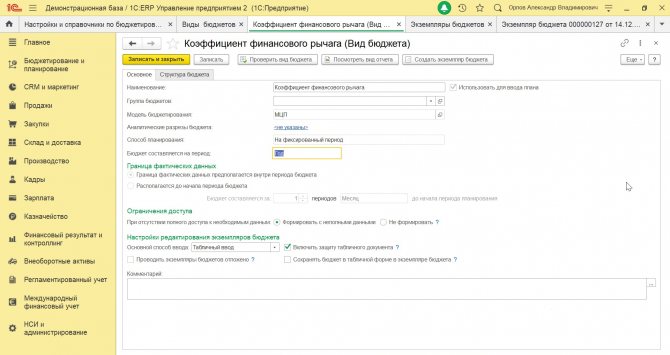

Заполняем вкладку «Основное»: присваиваем наименование, устанавливаем или убираем признак «использовать для ввода плана», выбираем период, устанавливаем границу фактических данных, ограничение доступа, настройки редактирования экземпляров бюджета, при необходимости добавляем комментарий.

Рис.4 Вкладка «Основное»

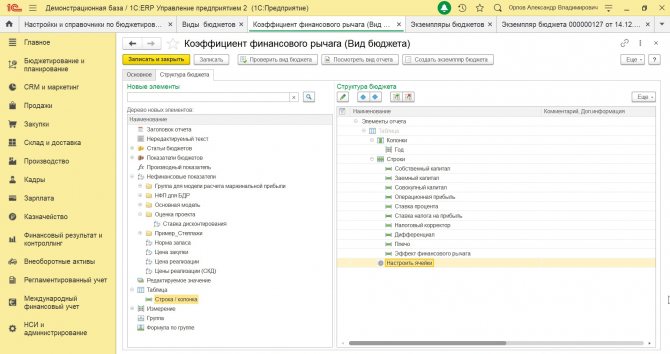

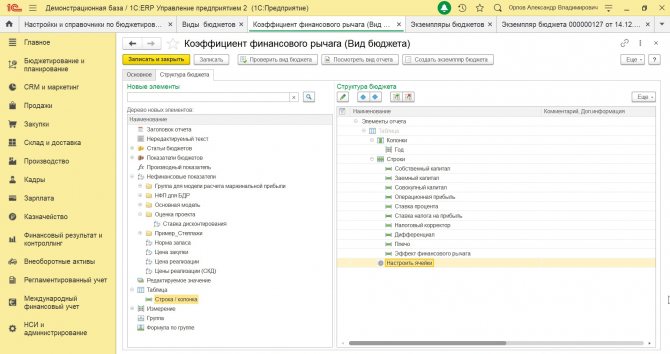

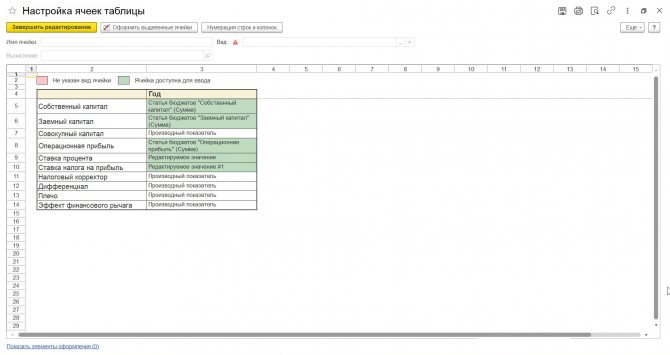

Создаем «Структуру бюджета» на второй закладке документа «Вид бюджета». Выбираем в качестве структуры сложную таблицу, настраиваем структуру путем перемещения необходимых элементов из левой части в правую, добавляем необходимое количество строк и колонок, переименовываем строки в соответствии со спецификой данного отчета, задаем периодичность, переходим в настройку ячеек.

Рис.5 Структура бюджета

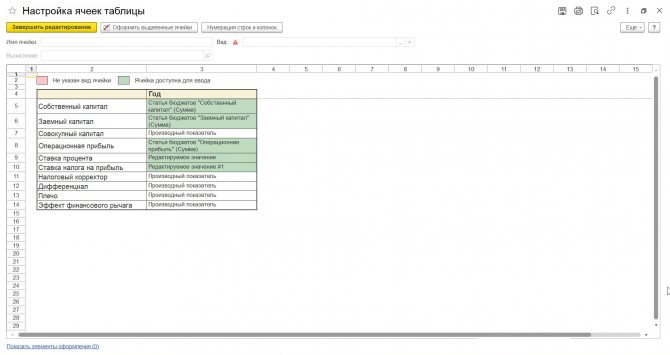

Настраиваем каждую ячейку в зависимости от типа: статья активов и пассивов, строка отчета о финансовых результатах, производный показатель.

Рис.6 Настройка ячеек таблицы

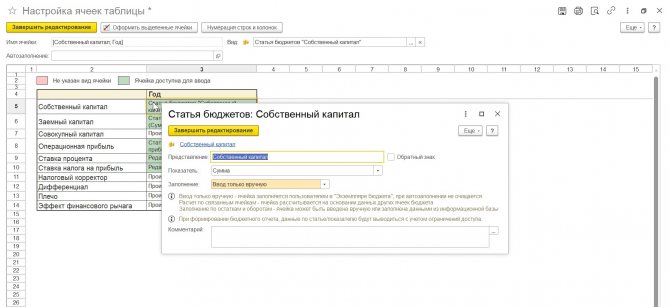

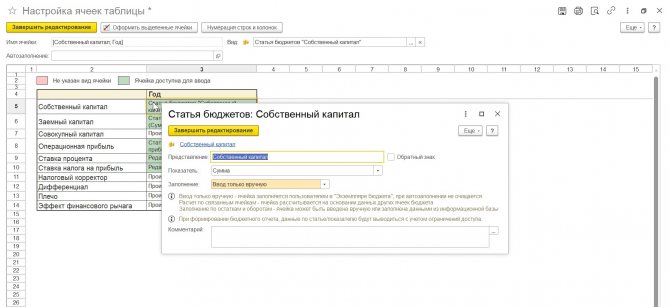

Настраиваем каждую строку, участвующую в расчете

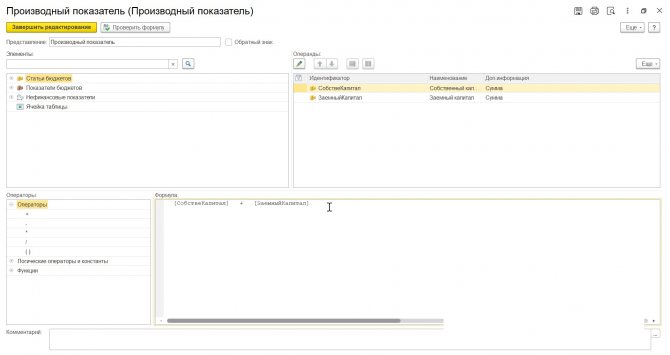

Рис.7 Настройка ячейки «Собственный капитал»

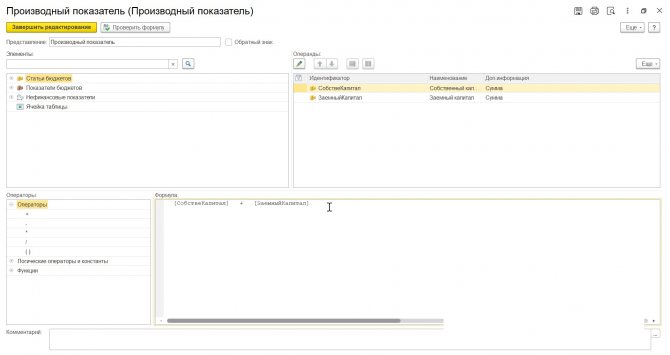

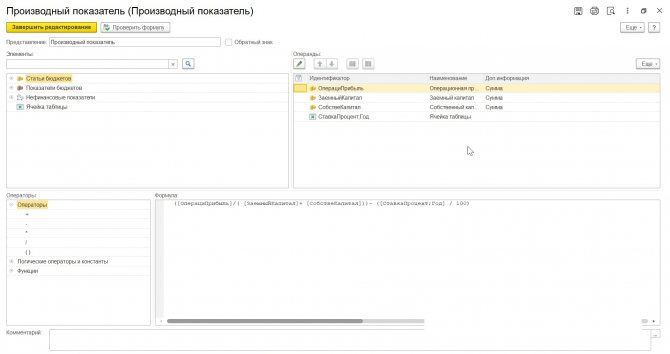

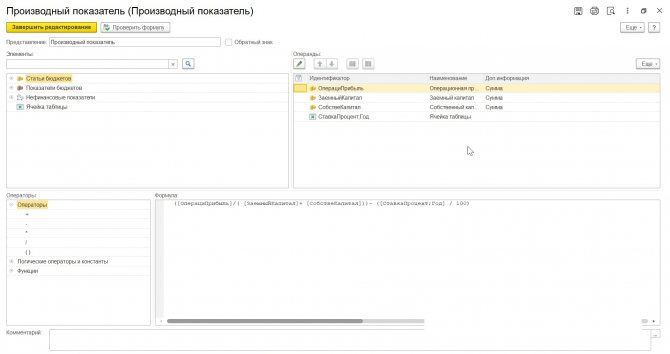

Настраиваем каждый производный показатель, выбираем операнды, которые будут участвовать в формуле, присваиваем формулу в пользовательском режиме.

Рис.8 Настройка производного показателя «Совокупный капитал»

Аналогично действуем с другими производными показателями. Завершаем редактирование и записываем вид бюджета.

Рис.9 Настройка производного показателя «Дифференциал»

Завершаем редактирование и создаем «Экземпляр бюджета» из документа «Вид бюджета». Это также можно сделать в ручном режиме путем перехода в раздел «Бюджетирование и планирование-Бюджеты-Экземпляры бюджетов».

Автоматизация на базе 1С:ERP

Автоматизация контроля бюджетов, финансового анализа, планирования затрат. Оценка проекта бесплатно!

Узнать больше

Какой оптимальный размер плеча

По мнению зарубежных экономистов, оптимальный размер – 0,5-0,7. Это трудно представить в российских реалиях, т.к. при увеличении заемного капитала возрастут и расходы на уплату процентов. В свою очередь, это снизит чистую прибыль и возникнет риск получения отрицательного значения DFL.

Вернемся к нашему примеру и добавим условие о том, что кредит в размере 15 млн. руб. взят на 3 года. Тогда расходы на проценты составят: 15 млн.*11%=1 млн. 650 тыс. руб. в год.

За три года эта сумма увеличится до 4 млн. 950 тыс. руб.

А если бы Кфр равнялся 0,5, то заемные средства бы составляли 47268 тыс. руб. Несложно посчитать расходы на проценты:

47 млн. 268 тыс. руб.*11%=5199480 руб. в год, а за 3 года – 15598440 руб. Тут возникновение отрицательного дифференциала неизбежно. Не стоит забывать и о том, что стоимость активов за 3 года снизится в результате начисления амортизации. Если, конечно, компания не приобретет новые основные фонды.

Поэтому для российской экономики будем ориентироваться на значение плеча 0,2-0,3. Это связано в первую очередь с более высокой стоимостью кредитов по сравнению с другими странами.

Коэффициент левериджа (Debt ratio)

Коэффициент левериджа (debt ratio, debt-to-equity ratio)

– показатель финансового положения предприятия, характеризирующий соотношение заемного капитала и всех активов организации. Термин «финансовый леверидж» также используют для характеристики принципиального подхода к финансированию бизнеса, когда с помощью заемных средств у предприятия формируется финансовый рычаг для повышения отдачи от собственных средств, вложенных в бизнес.

Леверидж

(Leverage – «рычаг» или «действие рычага») – это долгосрочно действующий фактор, изменение которого может привести к существенному изменению ряда результативных показателей. Данный термин используется в финансовом менеджменте для характеристики зависимости, показывающей, каким образом повышение или понижение доли какой-либо группы условно-постоянных расходов влияет на динамику доходов собственников фирмы. Также используются следующие названия термина: коэффициент автономии, коэффициент финансовой зависимости, коэффициент финансового рычага, долговая нагрузка. Суть долговой нагрузки в следующем. Используя заемные средства, компания увеличивает либо уменьшает рентабельность собственного капитала. В свою очередь снижение или увеличение ROE зависит от средней стоимости заемного капитала (средней процентной ставки) и позволяет судить об эффективности компании в выборе источников финансирования.

Метод расчета коэффициента финансовой зависимости

Данный показатель описывает структуру капитала компании и характеризует ее зависимость от внешних источников финансирования. Предполагается, что сумма всех задолженностей не должна превышать размера собственного капитала. Расчетная формула коэффициента финансовой зависимости выглядит следующим образом: Обязательства / Активы

Обязательства рассматриваются как долгосрочные, так и краткосрочные (все, что остается от вычитания из сальдо баланса собственного капитала). Обе составляющие формулы берутся из бухгалтерского баланса организации. Впрочем, рекомендуется делать расчеты, исходя из рыночной оценки активов, а не данных бухгалтерской отчетности. Так как у успешно действующего предприятия рыночная стоимость собственного капитала может превышать балансовую стоимость, а это значит, меньшее значение показателя и более низкий уровень финансового риска. В результате нормальное значение коэффициента должно равняться 0,5-0,7.

- Коэффициент 0.5 является оптимальным (равное соотношение собственного и заемного капитала).

- 0.6-0.7 – считается нормальным коэффициентом финансовой зависимости.

- Коэффициент ниже 0,5 говорит о слишком осторожном подходе организации к привлечению заемного капитала и об упущенных возможностях повысить рентабельность собственного капитала за счет использования эффекта финансового рычага.

- Если уровень этого показателя превышает рекомендованное число, значит, у фирмы высокая зависимость от кредиторов, что свидетельствует об ухудшении устойчивости финансового положения. Чем выше показатель коэффициента, тем больше рисков у компании относительно потенциальной возможности банкротства или возникновения дефицита наличных денежных средств.

Выводы из значения Debt ratio

Коэффициент финансового левериджа используется для: 1) Сравнения со средним уровнем по отрасли, а также с показателями у других фирм. На значение коэффициента финансового левериджа влияет отрасль, масштабы предприятия, а также способ организации производства (фондоемкое или трудоемкое производство). Поэтому итоговые результаты следует оценивать в динамике и сравнивать с показателем аналогичных предприятий. 2) Анализа возможности использования дополнительных заемных источников финансирования, эффективности производственно-сбытовой деятельности, оптимальных решений финансовых менеджеров в вопросах выбора объектов и источников инвестирования. 3) Анализа структуры задолженности, а именно: доли в ней краткосрочных долгов, а также задолженности по выплате налогов, заработной платы, различных отчислений. 4) Определения кредиторами финансовой независимости, устойчивости финансового положения организации, которая планирует привлечь дополнительные займы.

Excel для расчета

Примером расчета финансового рычага является таблица Excel, составленная на основании данных бухгалтерской отчетности:

| Наименование показателя | 9 месяцев 2020 | 6 месяцев 2020 | 6 месяцев 2019 |

| Выручка | 510350 | 326640 | 257389 |

| Себестоимость товара | 386211 | 253931 | 212581 |

| Валовая прибыль | 124139 | 72709 | 44808 |

| Аренда помещения | 21460 | 14305 | 12520 |

| Заработная плата | 42575 | 28383 | 21037 |

| Налоги и отчисления | 11280 | 7521 | 6952 |

| Расходы на логистику | 3050 | 2986 | 1800 |

| Расходы на рекламу | 1600 | 1519 | 918 |

| Амортизация | 390 | 260 | 201 |

| Услуги связи | 270 | 180 | 111 |

| Канцелярские товары | 28 | 25 | 19 |

| Хозяйственные расходы | 32 | 30 | 7 |

| Итого расходы | 80685 | 55209 | 43565 |

| Прибыль от основной деятельности | 43454 | 17500 | 1243 |

| Проценты по депозиту | 215 | 143 | 88 |

| Итого операционные доходы | 215 | 143 | 88 |

| Услуги банка | 123 | 82 | 67 |

| Проценты по кредиту | 413 | 136 | |

| Итого операционные расходы | 536 | 82 | 203 |

| Премии поставщиков | 8098 | 6064 | 8140 |

| Итого внереализационные доходы | 8098 | 6064 | 8140 |

| Премии покупателям | 8300 | 8000 | 1787 |

| Итого внереализационные расходы | 8300 | 8000 | 1787 |

| Прибыль до вычета налогов | 42931 | 15625 | 7481 |

| Налог на прибыль | 8586 | 3125 | 1496 |

| Чистая прибыль | 34345 | 12500 | 5985 |

| Активы | 19300 | 16000 | 7800 |

| Собственный капитал | 64140 | 48600 | 36672 |

| Кредиты банков | 11250 | 15000 | 6000 |

| Процентная ставка | 10% | 10% | 11% |

| Roa | 178% | 78% | 77% |

| Кфр | 0,175397568 | 0,308641975 | 0,163612565 |

| Налоговый корректор (t) | 0,8 | 0,8 | 0,8 |

| DFL | 168% | 68% | 66% |

| ЭФР | 0,235667444 | 0,168209877 | 0,086031682 |

Коэффициент покрытия процентов

Данный показатель отражает способность компании обслуживать кредитную нагрузку. Коэффициент покрытия процентов рассчитывается из прибыли (до уплаты процентов и налогов — EBIT) и процентов по долгам за определенный временной отрезок. Этот показатель иногда называют коэффициентом обслуживания долга.

Коэффициент покрытия процентов = EBIT / Проценты по кредитам

Чем меньше этот показатель, тем больше долговая нагрузка и, соответственно, вероятней банкротство. Если коэффициент падает до значения 1,5, то у компании возникают проблемы с погашением кредитов. А значение в единицу уже можно считать критическим. И напротив, чем больше показатель, тем более уверенно чувствует себя компания.

Пример расчета

Теперь приведем развернутый пример расчета эффекта финансового рычага на примере предприятия, используя данные за 3 квартал 2020 г.

Последовательность расчета будет такая:

- Рассчитаем чистую прибыль.

ЧП= Выручка–Себестоимость–Расходы+Операционные доходы-Операционные расходы+Внереализационные доходы–Внереализационные расходы–Налог на прибыль

ЧП=510350-386211-80685+215-536+8098-8300-8586=34345 тыс. руб.

- Далее считаем рентабельность активов (Roa).

Roa=Чистая прибыль/Активы

Roa=34345/19300=178%.

- Рассчитываем дифференциал финансового рычага (DFL).

DFL=178-10=168%.

- Вычисляем налоговый корректор:

t=1-20%=80% (0,8).

- Теперь находим коэффициент финансового рычага (плеча), рассчитав отношение заемного капитала к собственному.

Кфр=ЗК/СК

Кфр=11250/64140=0,1754.

- И, наконец, рассчитываем финансовый рычаг.

ЭФР=DFL*t*Кфр

ЭФР=0,8*0,1754*168%=0.2357.

Итоги

Анализируя данные показателей коэффициента финансового левериджа и эффекта финансового рычага, возможно более эффективное управление предприятием, построенное на привлечении достаточного объема заемных средств, не выходя за рамки условных финансовых рисков. Рассчитать показатели вам помогут формулы и примеры, приведенные в нашей статье.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.