Что показывает ROE

Данный финансовый индикатор является важнейшим для владельцев бизнеса или частных инвесторов. Он наглядно показывает, насколько эффективно используются средства, вложенные в компанию.

Руководству предприятия следует регулярно просчитывать значение ROE, отслеживая его динамику. Это дает понимание, насколько целесообразно дальше развивать бизнес, и каковы перспективы дальнейшего расширения в выбранной отрасли.

Будущие акционеры также опираются на показания ROE, чтобы оценить будущую дивидендную доходность и степень привлекательности финансовых вложений в объект.

Понятие и значение для инвестора

ROE – финансовый показатель эффективности деятельности компании. Расшифровывается как return on equity. На русском языке чаще называют “коэффициент рентабельности собственного капитала”. Показывает, сколько рублей чистой прибыли приносит каждый вложенный в бизнес рубль собственного капитала.

Любой человек, который покупает акции предприятия, становится ее акционером и владельцем бизнеса пропорционально своей доле. Ему принадлежат чистые активы компании (активы за вычетом обязательств). Но они представляют интерес только в случае прекращения деятельности предприятия. В этом случае акционер может рассчитывать на возмещение ему средств пропорционально доле владения активами.

В ситуации, когда бизнес работает и развивается, для инвестора интереснее тот доход, который он может ему принести. Поэтому важнее становится не сама рыночная стоимость собственного капитала, а его рентабельность. Именно ее и показывает коэффициент ROE.

Есть похожий мультипликатор – ROA, который характеризует отдачу от вложения всех активов, тогда как ROE – только от чистых активов, т. е. очищенных от обязательств.

Как рассчитать ROE

Коэффициент рассчитывается как процентное отношение чистой прибыли эмитента (ЧП) к величине собственных средств (СК). Формула рентабельности собственного капитала выглядит следующим образом:

\[ ROE = ЧП / СК \ х \ 100 \ \% \]

По балансу

Для определения ROE величину чистой прибыли берем из Отчета о прибылях и убытках, а собственных средств – из пассива Баланса организации.

Для большей точности в формулу расчета по балансу подставляем среднюю арифметическую собственного капитала за расчетный период (чаще всего – это один год). Для этого к величине на начало периода (СК0) прибавляем данные на конец периода (СК1) и делим пополам:

\[ ROE = ЧП / ((СК0 + СК1)/2) \]

Для расчетного периода меньше года используем формулу с сопоставимыми годовыми данными:

\[ ROE = ЧП х (365/КД) / ((СК0 + СК1)/2), где \]

\( КД \) – количество дней в расчетном периоде.

Глядя на расчеты, становится ясно, как повысить рентабельность собственного капитала. В первую очередь можно уменьшить его величину, сохраняя эффективность работы предприятия на прежнем уровне. Также очевидно, что повышению коэффициента ROE будут способствовать мероприятия по оптимизации расходов и наращиванию доходов.

МСФО

Согласно международной системе финансовой отчетности, используем для расчета ROE следующие данные:

Фактор Du Pont

Показатели рентабельности капитала являются главнейшими в системе критериев оценки деятельности фирмы. Поэтому понятно стремление управлять базовыми факторами, влияющими на значения этих индикаторов. Одним из наиболее распространённых подходов к выявлению факторов реализован в известной факторной модели “Дюпон”. Назначение модели — идентифицировать факторы, определяющие эффективность предприятия, оценить степень их влияния и складывающиеся тенденции в их изменении и значимости.

Факторный анализ рентабельности собственного капитала

Из данной формулы видно, что рентабельность собственного капитала зависит от трех факторов: рентабельности продаж, ресурсоотдачи и структуры источников средств, авансированных в данное предприятие. Значимость этих факторов объясняется тем, что они обобщают все стороны финансово-хозяйственной деятельности предприятия, его статику и динамику и, в частности, бухгалтерскую отчетность. Каждому из этих факторов присуща отраслевая специфика как по уровню значимости, так и по тенденциям изменения. Поэтому по отраслевой специфике желательно знать аналитику.

Например, показатель ресурсоотдачи может иметь невысокое значение в высокотехнологичны отраслях, которые отличаются капиталоемкостью. А вот показатель рентабельности хозяйственной деятельности в них будет относительно высоким. Высокое значение коэффициента финансовой зависимости могут позволить себе предприятия, имеющие стабильное и прогнозируемое поступление денег за свою продукцию. Тоже самое касается и предприятий, имеющих большую долю ликвидных активов (например, точки сбыта, торговли, банки и т.д.).

Таким образом, в зависимости от отрасли и специфики финансово-хозяйственных условий, сложившихся на предприятии — оно может делать ставку на тот или иной фактор повышения рентабельности собственного капитала.

Расширение факторов анализа

В процессе факторного анализа можно вводить такие существенные факторы, как операционная прибыль, проценты, выплачиваемые за пользование заемным капиталом, налоговая нагрузка и т.д. При этом приобретаются дополнительные возможности для финансового анализа.

В общем случае, чистая прибыль представляет собой разность налогооблагаемой прибыли и величины уплаченного налога на прибыль. Налогооблагаемая прибыль может быть представлена как разность операционной прибыли и суммы процентов, начисленных за пользование заемным капиталом.

Принимая во внимания изложенные замечания, преобразуем рентабельность собственного капитала в пятифакторную модель.

- Коэффициент посленалогового удержания прибыли (Tax Retention Rate) — характеризует долю чистой прибыли, остающейся в распоряжении компании после начисления и уплаты налога на прибыль и прочих обязательных платежей из прибыли.

- Операционная рентабельность продаж (Operatig Profit Margin) — показывает долю операционной прибыли в выручке от продажи реализованной продукции: уровень этого показателя проявляется в виде политики в отношении затрат. Рост рентабельности продаж способствует росту ROE.

- Ресурсоотдача или оборачиваемость средств, вложенных в активы (Total Asset Turnover) — характеризует эффективность использования активов. Чем существеннее отдача с денежных средств, инвестированных в активы, тем выше рентабельность.

- Уровень процентных расходов на рубль активов (Interest Expense on Assets) — величина постоянных затрат на рубль, вложенный в активы фирмы. Чем больше эта величина, тем ниже рентабельность.

- Коэффициент концентрации собственного капитала (Equity Concentration Rate) — характеристика структуры источников финансирования. Снижение данного фактора способствует росту рентабельности.

Как использовать коэффициент рентабельности собственного капитала

Коэффициент рентабельности собственного капитала компании – отличный инструмент для прогнозирования. Сравните ROE с альтернативными вариантами вложения средств:

- банковские депозиты;

- облигации федерального займа;

- акции других компаний;

- а также другие низко- и среднерисковые проекты.

Тогда станет понятно, насколько выгоднее выбранный инвестиционный объект.

Если коэффициент ROE ниже средней ставки по депозитам или будущей доходности по приобретаемым ценным бумагам, то, следовательно, лучше выбрать другие варианты. А чем больше показатель ROE, тем большую доходность принесут вложенные средства.

Умножив ROE на коэффициент выплаты дивидендов, можно получить будущую доходность дивидендных выплат по ценным бумагам на предстоящий период.

Финансовые коэффициенты и показатели финансовой деятельности

Приведем основные финансовые коэффициенты для каждой группы показателей деятельности:

К группе показателей ликвидности относятся коэффициенты:

- абсолютной ликвидности;

- текущей ликвидности;

- быстрой ликвидности.

К группе показателей рентабельности относятся коэффициенты:

- рентабельности оборотных средств;

- рентабельности продаж;

- рентабельности активов;

- рентабельности чистых активов;

- рентабельности собственного капитала.

К группе показателей оборачиваемости активов относятся коэффициенты:

- оборачиваемости активов;

- оборачиваемости оборотных активов;

- оборачиваемости материально-производственных запасов;

- оборачиваемости дебиторской (кредиторской) задолженности.

К группе рыночных показателей относятся коэффициенты:

- прибыли на 1 акцию;

- дивидендного дохода;

- роста цены акции;

- выплат;

- рыночной (реальной стоимости) предприятия;

- цена/прибыль на 1 акцию.

Норматив ROE

У западных компаний (Великобритания, Штаты) нормативное значение рентабельности собственного капитала в среднем колеблется около 12%. Для российской экономики, а также развивающихся стран, где инфляция постоянно растет, эта величина должна быть выше – до 20% и больше.

Существуют отдельные нормативы по различным секторам рынка. Например, в автомобильной промышленности средний ROE в 2022 году составляет 12,5%, а в сфере коммунального обслуживания – около 6%. В любом случае компания должна стремиться к среднеотраслевому значению мультипликатора и выше.

Пути повышения рентабельности

В условиях отсутствия профессионального анализа руководители предприятий часто идут на кардинальные меры. Это сильное удешевление себестоимости или сокращение штата. В первом случае потребитель получает сильное снижение качества, что неизменно снижает долю компании на рынке.

Во втором случае предприятие остается без квалифицированных кадров, что явно отражается на эффективности предприятия в целом, на выручке, снижению оборачиваемости капитала.

С получением результатов расчетов по видам рентабельности руководство предприятия получает реальные направления для работы:

- Снижение затрат на производство. Может быть достигнуто за счет новых коммуникаций, реструктуризации портфеля поставщиков, модернизацией машин и оборудования;

- Увеличение объема выручки. Внедрение прогрессивных методов продаж, новых технологий на производство, пересмотр политики сбыта;

- Проведение маркетинговых исследований.

Преимущества и недостатки мультипликатора ROE

В расчете коэффициента используется величина только собственных средств фирмы, благодаря чему получаем более качественную оценку рентабельности бизнеса.

Но следует иметь в виду, что этот показатель является довольно нестабильным. Он зависит от главных факторов финансового состояния компании и ежегодно изменяется. Поэтому для достоверной оценки перспективности ее ценных бумаг следует проводить основательный анализ исторических данных, чтобы построить справедливый прогноз в плановом периоде.

Примеры расчета прибыли проекта в 1С

В качестве инструмента для вычисления значений коэффициентов можно использовать MS Excel, но сложность расчета вышеприведенных показателей, а также ручное сведение базовых данных для их получения сильно повышают возможность ошибки.

Целесообразнее использовать автоматизированные инструменты, например, программные продукты на платформе 1С:Предприятие – 1С:ERP Управление предприятием, 1С:Управление холдингом и 1С:ERP Управление холдингом. Заметим, эти продукты не единственные, которые позволяют автоматизировать данный процесс, но именно они предназначены для автоматизации крупнейших компаний и холдингов, где задачу инвестирования можно охарактеризовать как насущную, а не как из ряда вон выходящее событие.

В программном продукте 1С:ERP Управление предприятием задачу исчисления коэффициентов рентабельности можно решить при помощи функционала подсистемы «Бюджетирование». Она позволяет создавать и настраивать виды отчетов, указывать необходимые показатели и настраивать формулы их вычисления. Чтобы воспользоваться данной возможностью, в разделе «Бюджетирование и планирование» перейдем в «Виды бюджетов» и создадим новый вид бюджета.

Рис.1 Создание вида бюджета в «1С:ERP Управление предприятием»

Для созданного вида бюджета заполняем вкладку «Основное».

Рис.2 Заполнение вкладки «Основное» созданного вида бюджета

Затем на вкладке «Структура бюджета» создаем структуру нового бюджета в правой части окна, выбрав элементы в левой (заголовок отчета, таблица, строка/колонка).

Настроим 1С:ERP для автоматического расчета рентабельности проекта

Рис.3 Настройка структуры бюджета

В созданном виде бюджета при помощи элемента «Настроить ячейки» настраиваем правило расчета коэффициента.

Рис.4 Настройка заполнения ячейки

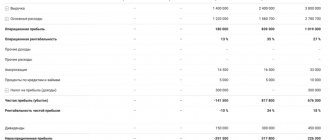

Далее создаем новый экземпляр бюджета и заполняем значение коэффициента.

Рис.5 Создание и заполнение экземпляра бюджета

Для реализации возможности план-фактного анализа в 1С:ERP создаем новый вид бюджета и заполняем вкладку «Основное».

Рис.6 Создание нового вида бюджета для план-фактного анализа

Затем на вкладке «Структура бюджета» зададим структуру нового отчета в правой части окна, выбрав элементы левой части (заголовок отчета, таблица, строка/колонка, сценарий, группа, формула по группе).

Рис.7 Настройка структуры отчета для план-фактного анализа

Далее при помощи кнопки «Настроить ячейки» настроим заполнение ячеек отчета по сценариям. После выполнения настроек отчет можно сформировать, нажав на «Посмотреть вид отчета».

Рис.8 Сформированный отчет для план-фактного анализа

Сложно разобраться? Закажите бесплатную консультацию эксперта по учету рентабельности проекта в 1С

В 1С:Управление холдингом задачу вычисления коэффициентов рентабельности можно также решить при помощи функционала подсистемы «Бюджетирование». Для этого мы перейдем в раздел «Бюджетирование, отчетность и анализ», создадим и настроим новый вид бюджета.

Рис.9 Раздел «Бюджетирование, отчетность и анализ»

В 1С:Управление холдингом есть отдельная функциональность по ведению проектов, которая представлена в разделе «Договоры и проекты» по ссылке «Проекты и этапы».

Рис.10 Раздел «Договоры и проекты» в 1С:УХ

В системе можно создать и настроить новый проект.

Рис.11 Создание нового проекта

Для созданного проекта устанавливается соответствие используемых бюджетов. В карточке проекта на вкладке «Ключевые показатели» можно просмотреть данные по проекту, в том числе значения показателей, и при необходимости актуализировать отображаемую информацию. Вкладка «Ключевые показатели» позволяет сравнить плановые данные по проекту с фактическими, увидеть рассчитанные отклонения.

Рис.12 Вкладка «Ключевые показатели» проекта

Типовой функционал 1С:ERP. Управление холдингом представляет широкий набор инструментов, позволяющих автоматом рассчитать большинство рассмотренных нами выше показателей (что называется «одним кликом»), исходя из внесенных бюджетов по предустановленным условиям.

1С:Управление холдингом

Продукт класса CPM для автоматизации финансового учета, расчета рентабельности и прочих показателей

Узнать больше

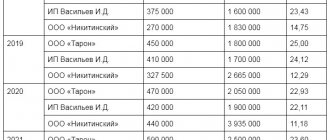

Примеры расчета ROE

Данные финансовой отчетности вымышленной в динамике:

| Период | 31.12.2016 | 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2020 |

Баланс (пассивы)

| Раздел III. Собственный капитал | |||||

| Итого: | 10160 | 11630 | 12340 | 17960 | 18090 |

Отчет о финансовых результатах

| Чистая прибыль | 2490 | 3130 | 4270 | 4340 | 4410 |

Рентабельность собственного капитала (%)

| ROE | 28,72 | 35,62 | 28,64 | 24,46 |

В 2022 и 2022 году прибыль и величина собственного капитала компании увеличивались, и мультипликатор ROE рос вслед за ними. Затем пассивы в 2022 году выросли на 45%, а прибыль осталась на прежнем уровне, из-за этого рентабельность собственного капитала снизилась, что свидетельствует о неэффективном управлении активами предприятия.

Модель Дюпона

Более сложной формулой для расчета ROE является модель Дюпона. Она раскладывает показатель на 3 фактора для того, чтобы оценить влияние каждого на конечный результат.

Модель Дюпона:

ROE = Чистая прибыль / Выручка х Выручка / Активы х Активы / Собственный капитал х 100 %

Если немного дружите с математикой, то легко увидите, что эта формула есть не что иное, как отношение чистой прибыли к собственному капиталу.

Назначение множителей:

- Чистая прибыль / Выручка – рентабельность продаж. Показывает, сколько чистой прибыли получено на каждый рубль реализованных работ/услуг/продукции.

- Выручка / Активы – оборачиваемость активов. Показывает, сколько выручки получает предприятие с каждого вложенного рубля активов.

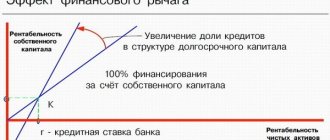

- Активы / Собственный капитал – финансовый рычаг. Показывает соотношение между общей суммой активов и чистыми активами, т. е. без учета обязательств. Это показатель эффективности использования заемных средств.

Пофакторная раскладка позволяет оценить сильные и слабые стороны компании более детально и скорректировать экономическую политику.

Примеры использования ROE

Допустим, вы – частный инвестор, и решили приобрести акции компании, работающей в отрасли машиностроения. Выбор пал на фирму А и фирму Б, которые получают одинаковую прибыль, но имеют разные мощности производства и количество выпускаемых единиц техники.

Фирма А – гигант рынка с внушительным количеством собственных средств, с конвейера сходят 50 000 машин за отчетный период. Фирма Б – маленький заводик, выпускающий в 5 раз меньше машин – всего 10 000. При этом показатели чистой прибыли – равные.

Сравнение этих компаний по показателю ROE покажет нам полную картину. У небольшого производства расчетный коэффициент будет намного больше, значит его мощности окупаются быстрее. Поэтому в перспективе акции фирмы Б оказываются гораздо выгоднее.

Рентабельность проекта

Один из прогнозных показателей, который выводится для целей оценки будущего предприятия. Его используют те, кто начинает свое дело или инвесторы. И те, и другие пытаются понять, стоит ли вкладываться в пока еще не запущенное (неразвитое) предприятие.

В качестве исходных данных для расчета берется общий и целевой объем вложений, первая чистая прибыль и начисленная амортизация.

Первая формула для расчета коэффициента рентабельности проекта = ССбизнеса/Очастных вложений, где СС – совокупная стоимость и О – объем.

Вторая формула оценки проекта = (чистая прибыль + амортизация)/затраты.

Из первой формулы инвестор может оценить степень эффективности своих вложений по доле участия. Чем выше коэффициент, тем больше прибыли от предприятия будет получать капиталист.

Во втором случае используются оперативные сведения, согласно которым можно определить срок окупаемости вложений, оценить перспективы выхода на первую прибыль без дополнительных инвестиций.

Вывод

По своей сути, рентабельность собственного капитала отражает величину процентной ставки, под которую в компании работают средства инвесторов, поэтому ее значение целесообразно использовать для принятия решений о покупке ценных бумаг.

Но не стоит сравнивать между собой ROE компаний из разных отраслей. Например, IT-компаниям не требуется большое количество активов для генерации высокой прибыли, а ресурсодобывающие предприятия владеют огромными мощностями основных средств.

Поэтому для максимально полноценного анализа следует рассматривать значения мультипликатора в динамике, а также в сочетании с другими финансовыми индикаторами.

Ответы на часто задаваемые вопросы

Для небольшого предприятия будет рассчитать один вид рентабельности или сразу все?

Учитывая практику предприятий, лучше всего проводить всесторонний анализ. Это позволит выявить слабые стороны менеджмента или в политике ценообразования.

Как часто нужно считать рентабельность?

Рекомендую проводить анализ с появлением проверенных отчетных данных. В любом случае это не сложно. Есть простые скрипты для Excel, которые будут считать данные при подстановке исходных параметров.

Так ли нужны контрольные значения и как часто их необходимо обновлять?

Собственно смысл всех расчетов и состоит в сравнении. Например, на предприятии получили первые значения ROA, ROS, ROFA, ROI или ROE. Но пока никто не знает и не понимает, хорошо это или плохо. Для начала можно сравнить показатели с отраслевыми значениями, установленными на региональном уровне.

Далее можно посмотреть на динамику ROA, ROS, ROFA, ROI или ROE, например, при анализе выручки. Если с увеличением объемов продаж происходит снижение рентабельности, значит в производстве идет перерасход материальной базы или без ведома руководителя заключены контракты с более дорогим поставщиком.

Где взять данные для расчета рентабельности предприятия

Все сведения, необходимые для производства расчетов, содержатся в финансовой отчетности организации, бухгалтерском балансе.

Несмотря на то, что бухгалтерия может следовать установленном регламенту (сдача форм раз в год), можно формировать промежуточные документы.

В большинстве случаев это позволяет рассчитать укрупненные показатели. Для детализации потребуется сделать предварительные расчеты, например, себестоимость каждой единицы ассортимента. По результатам выкладок руководители нередко снимают с производства нерентабельную продукцию.

Чем выше рентабельность, тем больше прибыль

Теоретически да. Правда, повышение рентабельности может быть связано с естественными факторами. Например, если балансовая стоимость оборудования становится ноль. Это показатель того, что техника полностью окупилась или закончился кредит на ее приобретение.

В этом случае следует обратить внимание на другие показатели расчетного ряда.

Если сегодня рентабельность по одному виду актива увеличивается, то завтра общий уровень может скорректироваться, например, за счет той же модернизации.

О чем это говорит: снижение рентабельности

Ухудшение показателей следует рассматривать по конкретному направлению. Говоря простыми словами, это необходимость перемен. В противном случае за снижением рентабельности предприятие может войти в фазу убыточности. В ряде случаев ухудшение тренда может быть вызвано корректировками или иметь привязку к сезонности.

Что такое рентабельность налогового значения

В числе лиц, которым интересны показатели эффективности, – налоговые инспекции. В федеральном ведомстве систематически отслеживают средние отраслевые значения с последующей публикацией цифр. Выход за нормативные значения будет означать как минимум две вещи:

- На предприятии произошла смена политики ценообразования за счет резкого снижения себестоимости (снижение качества);

- Организация проявляет себя как активный неплательщик налогов.

Отклонение от нормативных показателей обычно приводит к включению компании в план внеплановых проверок. Директор при этом вызывается на налоговый комитет.

Как рассчитать рентабельность предприятия по себестоимости (ROTС)

Ценообразование играет ключевую роль в деятельности предприятия. Демпигование (чрезмерное снижение) возможно лишь на краткосрочный период, в противном случае компания попросту выйдет в убыток. Повышение стоимости товара вызовет коррекцию со стороны конкурентов, существенно снизит объемы продаж.

В этом случае опять же следует ориентироваться на средние значения рынка, корректировать именно внутренние факторы, такие как затраты на сырьевую базу, амортизацию оборудования.

Формула расчетов будет следующей:

ROTC = П/С*100%, где П – прибыль и С – себестоимость.

На практике расчеты по рентабельности могут производиться от потолочного значения. Например, при расчете участия в тендере (государственных закупках) предприятия с собственным производством используют отправное значение в 200%. Так определяется предел падения цены.

В противном случае участие в тендере большинству производственных организаций становится невыгодным.

Как рассчитать рентабельность предприятия по балансу

Основным источником данных для расчета эффективности остается учетный комплекс компании. Бухгалтерия отражает на счетах сведения о капитале и активах, в регистрах накапливаются объемы отгрузки, продаж, закрытие дебиторской задолженности.

Работая с бухгалтерским балансом, необходимо использовать нумерацию строк. Она сохраняется неизменной вне зависимости от типа предприятия.

Например, для получения исходного значения по внеоборотным активам, потребуется сложить цифры по строкам 1150 и 1170, соответственно, основные средства и вложения финансового характера. Если анализ проводится на среднем предприятии, можно взять готовое значение по строке 190.

При расчете ROA можно использовать усредненное значение стоимости оборотных активов (на начало и конец периода). Рентабельность будет вычисляться по формуле = Пр/(СОАнп+СОАкп)/2*100%.

ROCE

Эффективность задействованного капитала показывает, какой отдачей обладает вклад инвестора. Показатель ROCE учитывает, кроме того, собственные вложения и кредиты (долгосрочные обязательства).

Рентабельность рассчитывается как отношение EBIT (прибыль, включающая налоги и проценты) к виду капитала.

Как правильно посчитать окупаемость: примеры

Пример расчета ROI для рекламной кампании в Google Ads.

В месяц мы тратим на рекламную кампанию 40 тысяч рублей. Покупатели купили товаров на 120 тысяч рублей. Себестоимость составила 90 тысяч рублей.

Валовая прибыль – 120 000 – 90 000 = 30 000 рублей.

ROI = (30 000 — 40 000) / 40 000 х 100 = -25%.

Исходя из приведенного примера мы получаем, что на каждый инвестируемый рубль мы потеряли 0,25 копеек. В этом случае рекомендуется запустить другой вид рекламы или внимательно пересмотреть канал продвижения.

Пример расчета ROI для ценных бумаг:

Инвестор вкладывает деньги в акции. В апреле их стоимость составляла 8 долларов (за 1 шт.). Каждый месяц инвестор получает с акций дивиденды – 0,5 доллара. В августе стоимость акций возросла до 20 долларов. Инвестор решил их продать и получил прибыль:

Дивиденды + Чистый доход = (20 —

(0,5 x 5) — это дивиденды за 5 месяцев: с апреля по август.

ROI = 14,5 / 8 х 100% = 181,25%.

В этом случае показатель ROI высокий. Это говорит о том, что инвестиция была удачна, а за каждый вложенный доллар мы получили 1,8 доллара чистой прибыли.

Риски высокого значения ROE

Правило «чем больше, тем лучше» работает не всегда. Рассмотрим, в каких негативных сценариях показатель коэффициента ROE тоже будет высоким:

- Прибыль после затяжного периода убытков. Если в течение многих лет бизнес оставался убыточным, собственный капитал компании становился меньше из-за покрытия этих убытков. И если фирма внезапно выйдет в прибыль, то показатель ROE будет выше, чем у компаний-конкурентов в той же отрасли.

- Высокий долг. Поскольку собственный капитал рассчитывается как разница между активами и обязательствами, большой долг организации будет уменьшать ее собственный капитал, который в свою очередь повысит показатель ROE.

В обоих случаях полученные в ходе расчетов коэффициенты не будут отражать реальное положение дел. Именно поэтому важно всегда смотреть рентабельность в динамике и сочетать ее с другими мультипликаторами.

Исходя из этого, можно сделать вывод: если ROE какого-либо эмитента сильно отличается от среднего по отрасли в большую сторону, это должно стать поводом для того чтобы задуматься и изучить показатели компании более подробно.