Что такое ребалансировка инвестиционного портфеля простыми словами

Составляя инвестиционный портфель, инвестор обычно диверсифицирует его — он разделяет свой капитал между разными инструментами, давая каждому инструменту свою долю. Под долями здесь мы подразумеваем именно денежный эквивалент, а не количество бумаг.

Но цены на все активы растут неравномерно. Из-за этого со временем доля каждого инструмента изменится (хотя количество купленных активов останется тем же). Если инвестор намерен сохранить изначальную структуру своего портфеля, ему нужно проводить ребалансировку, когда такое случается. Под ребалансировкой понимают продажу «лишних» активов (то есть тех, что занимают больше места в портфеле, чем это было изначально) и покупку тех инструментов, чья доля в портфеле уменьшилась.

Вы хорошо знакомы с финансовыми инструментами? Освежите знания с помощью статьи: «Виды и классификация ценных бумаг».

Простой пример ребалансировки портфеля (в цифрах)

Давайте разберем понятие на примере. У инвестора есть 1 000 000 рублей. Предположим, что наш инвестор на 40% своего капитала купил акции (400 000 рублей), на 40% — облигации (400 000 рублей), и еще на 20% — золото (200 000 рублей). За год инвестор получил 100 000 рублей прибыли, и теперь его капитал (и стоимость всего портфеля) составляет 1 100 000 рублей. Цены на активы изменяются неравномерно — может случиться так, что за год акции вырастут заметно сильнее остальных двух активов, а золото практически не поднимется в цене. Что в итоге? Доля каждого актива в портфеле заметно изменится — предположим, что акции теперь занимают 50% (то есть 550 000 рублей), золото — 10% (110 000 рублей), а облигации, как и раньше, 40% (440 000 рублей). Чтобы вернуть изначальную структуру инвестиционного портфеля, инвестор проводит ребалансировку — он продает часть акций и на эту сумму докупает золото. В нашем примере ему нужно продать акции на 10% своего текущего капитала и на эту же сумму докупить золото — «перенести» 110 000 рублей из акций в золото. После ребалансировки доля акций возвращается к изначальному состоянию, как и доля золота.

Приведем этот же пример в таблице ребалансировки инвестиционного портфеля:

Изначально:

| Актив | Доля | Объем в рублях |

| Акции | 40% | 400 000 |

| Облигации | 40% | 400 000 |

| Золото | 20% | 200 000 |

Через год

| Актив | Доля | Объем в рублях |

| Акции | 50% | 550 000 |

| Облигации | 40% | 440 000 |

| Золото | 10% | 110 000 |

После ребалансировки

| Актив | Доля | Объем в рублях |

| Акции | 40% | 440 000 |

| Облигации | 40% | 440 000 |

| Золото | 20% | 220 000 |

Этот же принцип работает и при любой другой диверсификации портфеля: по отдельным инструментам, по отраслям, по странам.

Пример

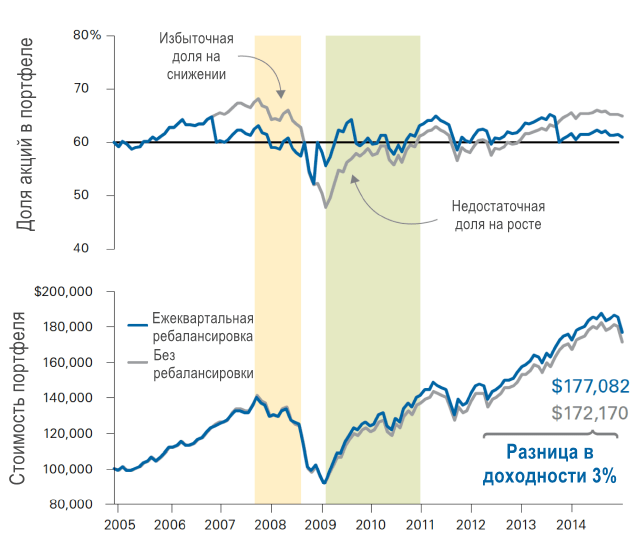

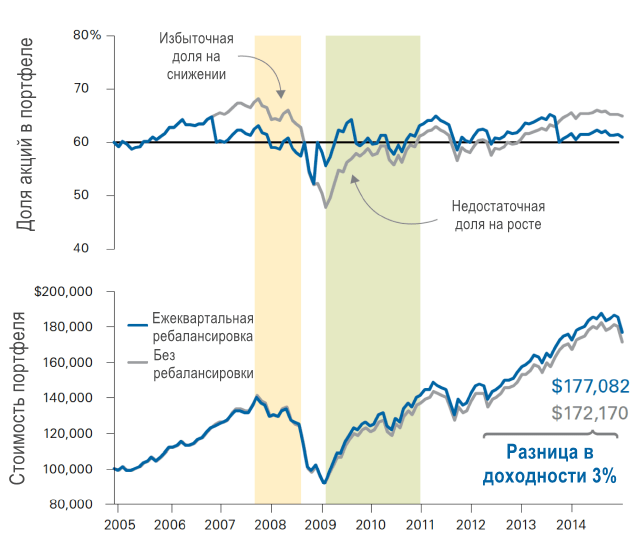

Вернемся к нашему портфелю 60% акции и 40% облигации, который во многом считается классическим в США. На графике №1 показано изменение доли акций в портфеле: от 40 до 80% согласно шкале. 60% — это целевая доля.

Синяя линия — портфель с ежеквартальной ребалансировкой. Мы видим, что балансировка помогает доле акций держаться у целевого уровня в 60%. Все же колеблется, но не так сильно. Серая линия — портфель без ребалансировки.

График №1 и №2: Стабилизация портфеля

Проследим за эволюцией портфеля детально:

- С 2005 по конец 2007 год акции растут и за счет этого их доля постепенно приближается к 70%.

- Вдруг начинается кризис и портфель с возросшей долей акций (и, следовательно, возросшим риском) падает сильнее, чем изначальный 60/40. Эта зона показана желтым.

- В 2009 году акции так упали, что доля акций снизилась до 48%.

- Зеленым выделена фаза бурного роста, в который наш «бедный» портфель без ребалансировки вступает с уменьшенной долей акций.

А на графике №2 мы видим рост инвестиций при начальном вложении $100 000 с ежеквартальной ребалансировкой и без неё. Поначалу портфели себя вели неразличимо одинаково. Но после того как прошел кризис 2008 года стало возможно заметить разницу. Портфель с ежеквартальной ребалансировкой на отрезке 10 лет показал результаты лучше на 3%.

Мнение эксперта

Дмитрий Дуняшев

Блогер, частный инвестор, руководитель проекта real-investment.net

Вы скажете, что 3% это слишком мало, чтобы тратить на это время. Но помимо возможной выгоды стоит понимать эмоциональную составляющую. Когда доля акций постоянно «гуляет», сложно себя чувствовать в безопасности. Из примера выше мы увидели, что такой портфель более волатильный, и следовательно, рискованный.

С другой стороны те же эмоции могут вам помешать сделать плановую ребалансировку: «Зачем продавать акции, если они так хорошо растут? Пусть их и стало уже 90%.». Вспоминайте в таких случаях графики выше. Максимально акции вырастут как раз перед сильным падением. Соответственно, портфель 90/10 в такой период войдет с незапланированно огромными рисками.

Как часто делать ребалансировку и при каких условиях

О том, когда нужно проводить ребалансировку, до сих пор идут споры. У каждого инвестора свое представление о том, когда структуру портфеля пора возвращать к изначальным параметрам (некоторые намеренно не делают этого вовсе). Большинство считает, что оптимальная частота — 1 раз в полгода-год.

Существуют два основных вида ребалансировки инвестиционного портфеля: по времени и по долям. Первый вид предполагает, что вы делаете ребалансировку один раз в определенный период: например, раз в год, раз в три года или раз в пять лет. Независимо от того, как скачут доли в течение этого периода, вы не проводит ребалансировку, пока не наступит запланированная дата. Отчасти такой подход значительно проще — вам не нужно постоянно следить за долями инструментов в вашем портфеле.

Второй вид предполагает, что вы проводите ребалансировку, когда одна из долей отклоняется на определенный пороговый процент — например, на 5%. Неважно, сколько времени прошло с момента последней ребалансировки — месяц или год.

Запись вебинара

Информация в этой статье заимствована из вебинара Академии ГлавИнвест. Мы рассмотрели, что такое ребалансировка, какие преимущества она дает и какие бывают методы. Еще больше информации вы найдете в записи вебинара:

- больше исследований по российскому рынку;

- исследования по динамической и комбинированной ребалансировке, четкие выводы о том, что лучше;

- когда (в каком месяце или квартале) лучше проводить;

- выдана таблица excel для проведения самостоятельной ребалансировки;

- как совмещать ребалансировку с пополнением портфеля.

Получить запись вебинара

Стоит ли вообще делать ребалансировку

Пассивные инвесторы, которые диверсифицируют портфель в основном по типам инструментов (акции, облигации, золото), используют ребалансировку инвестиционного портфеля, чтобы уйти от волатильности. Их задача — сгладить колебания цен, защитить свой портфель от возможного кризиса или падения котировок после стремительного роста. Такой подход действительно может снизить потенциальный доход из-за сознательного урезания доли наиболее ликвидных бумаг, однако на практике он отлично защищает от риска кризиса и обвала экономики.

Активные инвесторы, чей портфель диверсифицирован по конкретным инструментам (например, акциям отдельных тщательно отобранных компаний), с помощью ребалансировки стремятся снизить свою зависимость от конкретных предприятий. Например, если акции компании А начинают стремительно расти, их доля в инвестиционном портфеле заметно увеличивается. Если с компанией А что-нибудь случится, инвестор может потерять заметную часть своего дохода, а то и понести убытки. Контроль над долями позволяет защититься от банкротства эмитентов.

Подробнее об акциях и выплатах по ним читайте статью: «Дивиденды: расчет, порядок выплат, выбор акций».

Разберем это на упрощенных примерах. Инвестор с капиталом в 100 000 рублей приобрел на 30% своих денег акции Сбербанка (30 000 рублей), на 30% — Магнита, еще на 30% — Газпрома и на оставшиеся 10% купил акции начинающего стартапа (10 000 рублей). Стартап оказался успешным, и его акции очень быстро выросли в цене, в то время как акции «голубых фишек» росли очень медленно. Предположим, что через год капитал инвестора увеличился в два раза (200 000 рублей), но портфель заметно изменился — акции стартапа уже занимают 40% от капитала (80 000 рублей), а три голубые фишки поделили между собой оставшиеся 60% поровну (по 20% каждой компании, или по 40 000 рублей). Инвестор продает часть акций стартапа, оставляя себе акций на 20 000 рублей (10% от текущего капитала), а освободившиеся 60 000 распределяет между тремя голубыми фишками. В итоге портфель возвращается к исходному балансу. Можно сказать, что инвестор перенес часть капитала из более рискованных активов в менее рискованные. Акции стартапа могли продолжать расти и дальше, а могли внезапно обрушиться, оставив инвестора без львиной доли его капитала. Деньги, вложенные в голубые фишки, находятся в большей сохранности.

Изначально

| Актив | Доля | Объем в рублях |

| Сбербанк | 30% | 30 000 |

| Магнит | 30% | 30 000 |

| Газпром | 30% | 30 000 |

| Стартап | 10% | 10 000 |

Через год

| Актив | Доля | Объем в рублях |

| Сбербанк | 20% | 40 000 |

| Магнит | 20% | 40 000 |

| Газпром | 20% | 40 000 |

| Стартап | 40% | 80 000 |

После ребалансировки

| Актив | Доля | Объем в рублях |

| Сбербанк | 30% | 60 000 |

| Магнит | 30% | 60 000 |

| Газпром | 30% | 60 000 |

| Стартап | 10% | 20 000 |

Рассмотрим еще один пример, чтобы закрепить понимание. Исходные данные те же — 100 000 рублей капитала, по 30% на Сбербанк, Магнит и Газпром, плюс 10% стартап. Инвестору не повезло — стартап оказался провальным, акции быстро упали в цене, и из-за него инвестор за полгода потерял 8 000 рублей. Прибыль от голубых фишек частично покрыла потери (каждый актив принес по 1000 рублей дохода, суммарно 3 000 рублей), и теперь размер портфеля составляет 95 000 рублей. Теперь доля Сбербанка, Магнита и Газпрома — по 32,63%, а стартапа (напомним, что пакет акций теперь стоит 2 000 рублей) — 2,1%. Чтобы восстановить баланс, инвестору нужно докупить акции с большими перспективами (и большими рисками), иначе портфель приносит меньше дохода, чем запланировал инвестор. Предположим, что у инвестора за год образовалась свободная сумма, которую можно вложить в инвестиции — еще 35 000 рублей. Вместе с новыми деньгами размер его капитала составит 130 000 рублей. 30% от этой суммы — это 39 000 рублей. Соответственно, нужно докупить акций голубых фишек, по 8 000 рублей на каждого эмитента. Акции высокорисковых компаний должны суммарно составлять 13 000. Сейчас у инвестора таких бумаг всего на 2 000 рублей — надо докупить еще на 11 000 рублей.

| Изначально | Через год | После ребалансировки | ||||||

| Актив | Доля | Объем в рублях | Актив | Доля | Объем в рублях | Актив | Доля | Объем в рублях |

| Сбербанк | 30% | 30 000 | Сбербанк | 32,63% | 31 000 | Сбербанк | 30% | 39 000 |

| Магнит | 30% | 30 000 | Магнит | 32,63% | 31 000 | Магнит | 30% | 39 000 |

| Газпром | 30% | 30 000 | Газпром | 32,63% | 31 000 | Газпром | 30% | 39 000 |

| Стартап | 10% | 10 000 | Стартап | 2,1% | 2 000 | Стартап | 10% | 13 000 |

Большинство экспертов и инвесторов сходятся во мнении, что регулярная ребалансировка инвестиционного портфеля нужна — она позволяет вам поддерживать разреженность инвестиций, не впадать в зависимость от одного-двух наиболее быстрорастущих инструментов.

Способы проведения

Ребалансировку можно осуществлять двумя методами:

- Продать часть выросших активов и приобрести на эти деньги недостающий тип бумаг.

- Пополнить торговый счет из своих накоплений и нарастить на них нужную долю в портфеле.

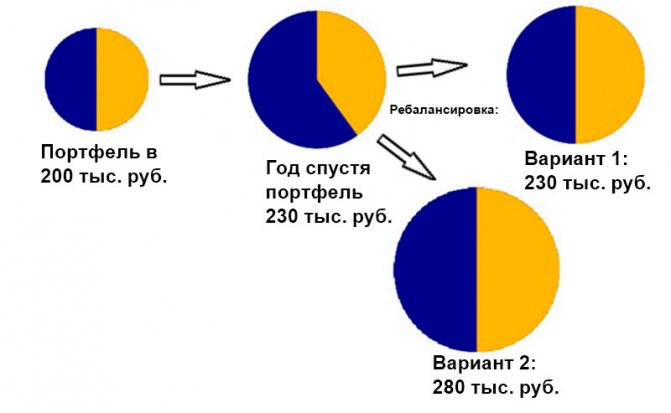

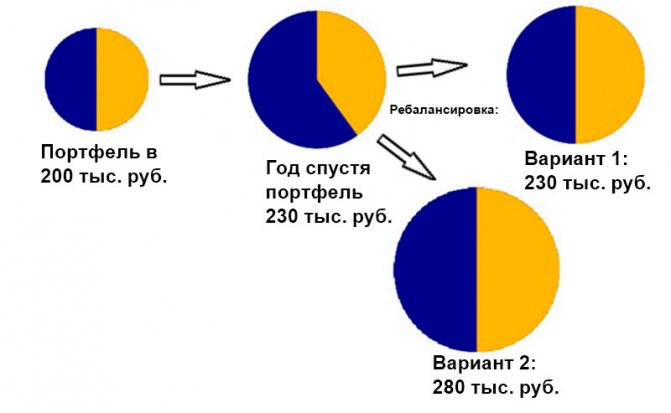

Приведу наглядный пример.

В портфеле инвестора имеются акции двух компаний — А и Б. В каждую он вложил по 100 тысяч рублей. Соответственно, соотношение этих ценных бумаг составляет 50/50. Общий размер капитала — 200 тысяч рублей.

Год спустя котировки активов этих компаний изменились. Акции эмитента А стали стоить 140 тысяч рублей, а Б упали до 90 тысяч.

Таким образом, стоимость портфеля теперь составляет 230 тысяч рублей. Чтобы привести его в первоначальное состояние, можно воспользоваться первым или вторым методом.

Тогда:

- Вариант 1. Акции компании А инвестор продает на 25 тысяч рублей и направляет эти деньги на покупку акций компании Б. Таким образом, в портфеле снова восстанавливается баланс 50/50. Акции каждой компании в портфеле теперь весят по 115 тысяч рублей.

- Вариант 2. На брокерский счет вносятся 50 тысяч рублей, на которые инвестор докупает акции Б. Теперь общий портфель будет составлять 280 тысяч рублей, при этом баланс вернется к первоначальному соотношению 50/50.

Достоинство первого способа в том, что он позволяет регулярно фиксировать прибыль. Даже если цены на акции снизятся до прежних уровней, общая стоимость портфеля будет выше за счет увеличения числа активов.

Второй метод будет более выгоден тем, кто реинвестирует дивиденды и купоны. Поскольку выплаты могут поступать до 4 раз за год, логично проводить корректировку портфеля ежеквартально.

Вместе с тем он не так удобен из-за необходимости вносить новые средства. А в случае падения котировок стоимость портфеля может оказаться ниже вложенного капитала.

В целом, в зависимости от финансовых возможностей инвестора и текущей ситуации с котировками эти два метода можно совмещать.

Особенности и недостатки

Главный недостаток ребалансировки — ее издержки. Вы не можете просто взять и обменять активы одного типа на другой — вам придется заплатить комиссию брокеру и бирже.

Ребалансировка действительно снижает доходность портфеля. Но взамен она обеспечивает снижение рисков. На длинной дистанции она демонстрирует в итоге больший доход.

Еще один минус носит психологический характер — инвестору может быть очень тяжело продавать растущие активы и покупать бумаги с низкими котировками.

Как лучше проводить ребалансировку

Здесь тоже можно выделить два вида ребалансировки инвестиционного портфеля: реинвестиции и дополнение. Вы можете либо продать активы с увеличенной долей и на эти деньги купить активы, чья доля уменьшилась, либо привлечь дополнительный капитал (например, деньги, накопленные за год) и докупить актив, которого не хватает. Второй способ, конечно, более выгоден — во-первых, вам придется платить комиссию только за операции покупки, а во-вторых, вы заметно увеличиваете размер своего капитала, в-третьих, сохраняете себе растущий актив. К тому же, вам не придется уговаривать себя продать растущие акции.

Однако на практике чаще всего используется реинвестирование — продажа избыточных активов и покупка тех, которых не хватает. Это легко объяснить — не всем легко найти свободные деньги для пополнения портфеля.

От чего зависит доходность

Как оказалось на величину конечной доходности оказывали влияние всего 3 фактора:

- выбор инструментов инвестирования;

- выбор времени входа в рынок;

- периодическое перераспределение активов.

И как показали исследования, наибольшее влияние на доходность оказывал именно последний пункт.

Конченая доходность портфеля на 94% зависела именно от перераспределения активов.

На остальные два пункта приходилось всего 4%. Получается, что выбор перспективных акций, способных показать высокую доходность в будущем или поиск удачного момента в рынок, когда активы можно купить по привлекательным ценам не оказывали существенного влияния на финальную доходность.

Причем были исследованы практически все топовые управляющие, которые считались гениями рынка, знающими когда и что нужно покупать. И как оказалось их гениальность на длительных интервалах и гроша ломаного не стоит. Показывая просто великолепную доходность на 1-3 годовых интервалах, затем они вчистую проигрывали рынку и на их место приходили другие такие же «гуру», которые знали что-делать и куда нужно вкладывать деньги.

Как показала практика, никто не знает, как поведут себя активы в будущем, через 3, 5 и тем более 10 лет. А если они думают что знают, то просто ошибаются.

Исходя из этого действительно трудно спрогнозировать сколько будет стоить доллар, акции Газпрома или золото через 5-10 лет. Это уже не во власти инвестора. Единственное на что он может повлияет и эффективно использовать в свою пользу — это грамотное управление активами, входящими в его портфель.

Правила и рекомендации

Итак, подытожим и приведем основные правила ребалансировки:

- Не проводите ее чаще, чем раз в полгода — потеряете много денег на комиссиях.

- Пересматривайте инвестиционный портфель и при необходимости меняйте доли активов в нем.

- Если вам не хочется продавать растущие активы, вспомните, что большая доходность связана с большими рисками. Ваша цель — снизить эти риски, для чего и нужна ребалансировка.

Ребалансировка может быть хорошим инструментом для защиты от рисков. Но бездумное и частое ее использование влечет массу издержек. Надеюсь, эта статья помогла вам сформировать представление о ребалансировке инвестиционного портфеля. Поделитесь ей с друзьями, если нашли полезную информацию.