Изображение: Unsplash

При торговле на бирже некоторые инвесторы предпочитают использовать кредитное плечо. В данном случае они берут заемные средства у брокера, чтобы увеличить потенциальную прибыль. Однако здесь существуют большие риски и в основном данным инструментом пользуются только опытные трейдеры и инвесторы.

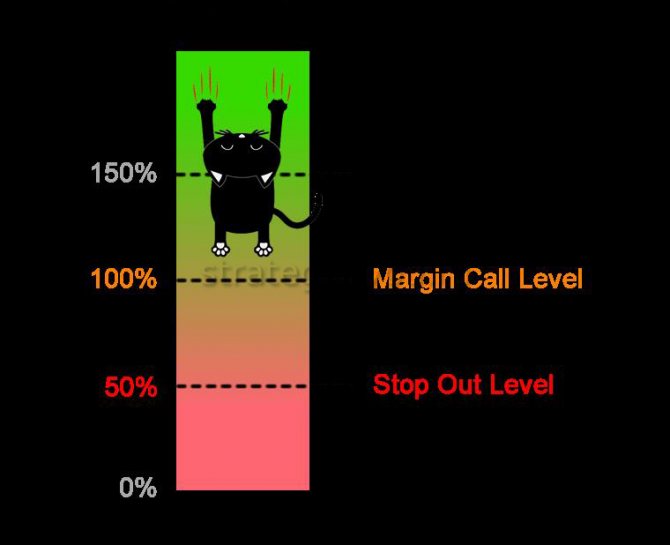

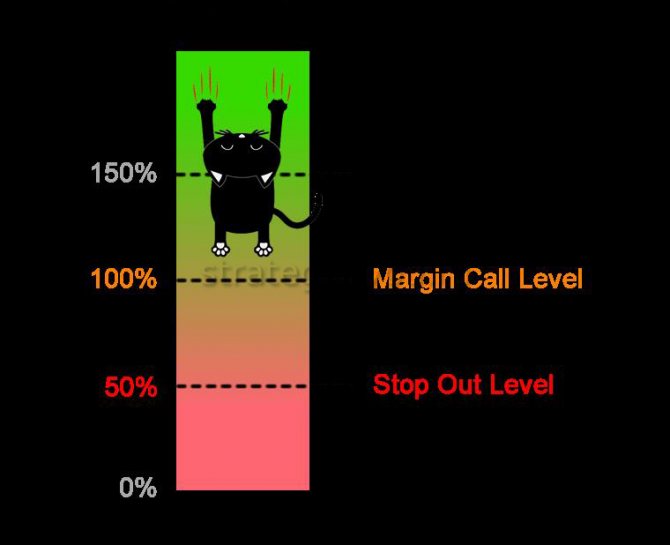

Один из этих рисков – просадка по счету, при которой активов клиента может не хватить на покрытие обязательств. В таком случае возникает маржин-колл. Это требование брокера о прекращении торговли со счета во избежание убытков. Сегодня мы более подробно рассмотрим данное явление, разберем примеры и поговорим о том, как избежать маржин-колла.

Что такое маржин колл?

В трейдерском сообществе margin call шутливо зовут «Коляном», «дядей Колей» и т. п. Простыми словами – это уведомление (предупреждение), высылаемое брокером, которое содержит требование о необходимости пополнения денежного счета.

Если выяснить перевод понятия margin call на русский, то оно буквально означает маржинальное требование, маржинальный вызов. Этот термин возник довольно давно, когда торговые сделки еще заключались по телефону. Когда у трейдера или фонда наступал маржин колл, брокер звонил ему по телефону и выносил предупреждение о пополнении депозита. Волатильность современных котировок настолько высока, что брокерские конторы попросту не успевали бы звонить клиенту.

Margin call возникает только при торговле с заемными деньгами на бирже, а также происходит на рынке фьючерсов.

МК в примерах

Изучив понятие МК в теории, можно разобрать маржин колл, что это такое, на практике.

В ситуации, когда у брокера депозит составляет 6000 долларов, и он вошел в сделку по валютной паре BTC/USD и осуществил продажу с такими критериями:

- КП — 1:100;

- размер СА — 20%;

- цена входа — $3400;

- объем — 100 ВТС.

Начальная маржа для 100 BTC: НМ (ВТС/USD 1:100) = курс * V/КП = 3400 * 100/100 = $3400.

Уровень МК при депозите $6000 и параметре Stop Out 20 %: П = $6000 — Stop Out * V = $6000 — 0,2 * $3400 = $5320.

MC = Enter (точка входа в сделку) + $5320/V = $3400 + $53,2 = 3453,2.

В следующем примере соотношение валют составит 1:3, при этом объем покупки в валютной паре Биткоин/Доллар составил 4 ВТС.

НМ= курс * V/КП = 3400 * 4/3 = $4533.

Уровень МК при депозите $6000 и параметре Stop оut 20 %: П = $6000 — Stop оut * V = $6000 — 0,2 * $4533 = $5093,4.

MС = Энтер + $5093,4/3 = $3400 + $1093,4 = 4493,4.

Как работает маржин колл?

Ранее было сказано, что margin call является предупреждением, высылаемым брокером, с призывом пополнить депозит. После получения подобного сообщения трейдеру надо внести на счет деньги. Если ничего не предпринимать, он не сможет обеспечить открытые позиции, а уж тем более не потянет обеспечение новых.

Как работает это брокерское уведомление? Во время маржинальных торгов часто случается так, что курс актива компании или фонда пошел совсем не туда, куда рассчитывали. Из-за этого человек несет убытки, которые снижают маржу. Маржа — это объем средств, которые трейдер обязан иметь на своем счету как залог, чтобы покупать в кредит акции и ценные бумаги. И после достижения маржиной критической отметки, брокер высылает уведомление с призывом пополнить биржевой счет. Подобное сообщение – и есть маржин колл.

После того как брокер осуществил margin call, он вправе сам в принудительном порядке закрыть некоторую часть открытых позиций за счет находящихся на счету активов компаний и фондов. Это предотвращает падение стоимости инвестиционного портфеля до нуля и его уход «в минус».

Техника безопасности в трейдинге

Если вы торгуете без применения мартингейла, не рискуете чрезмерно, то с такими понятиями как маржин колл и stop out можете вообще не сталкиваться за годы торговли. Новичкам рекомендую придерживаться следующих правил:

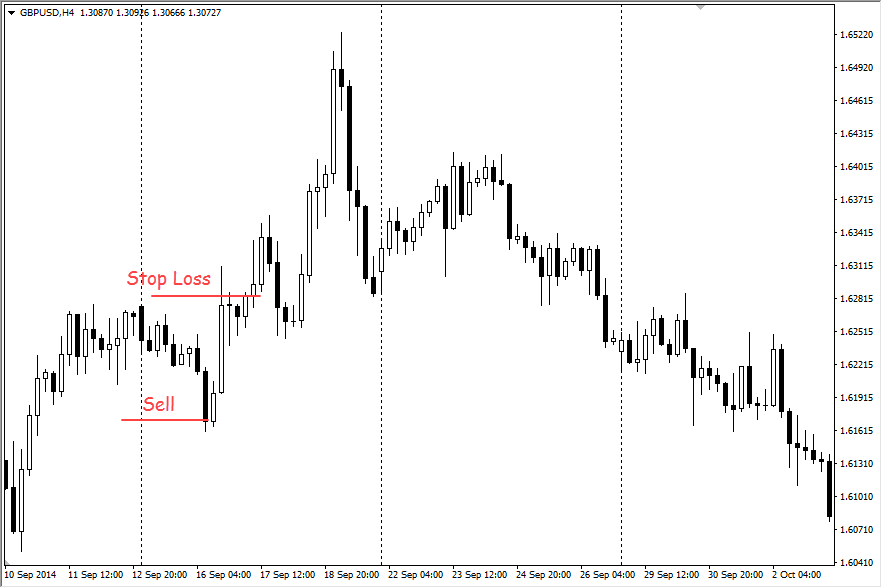

- Всегда использовать stop loss. Он вовремя отсечет убыток даже на резких движениях графика. Не забывайте и о психологии, если цена уйдет далеко в убыточную зону, жадность может помешать закрыть сделку вручную. SL этого недостатка лишен.

- Соблюдайте риск-менеджмент. Ограничив риск по сделке в 1-3% от капитала и используя SL, вы снижаете вероятность закрытия по stop out практически до нуля. При особо сильных сигналах можно увеличить лот до 5-7%, но это максимум. Пока не выйдете на стабильный результат, объем сделки не увеличивайте. Если с ручной торговлей испытываете сложности, попробуйте организовать пассивный доход за счет переноса чужих трейдов на свой счет. Чтобы узнать об этом способе заработка, читайте статью о копировании сделок прибыльных трейдеров.

- Откажитесь от мартингейла. Сетка ордеров, да еще и с постоянно увеличивающимся лотом быстро приближает уровни маржин колла и стоп аута к текущей цене. Этим и опасны «мартышки».

Если все же по неопытности не выставили SL и график далеко ушел в минус, закрывайте сделку по текущей цене. Опытные трейдеры могут попробовать выйти из ситуации за счет входа в замок, но это тактика не для новичков.

Примеры Margin Call

Далее в статье о приходе Margin call на практике. Допустим, личный депозит игрока составит 5000 рублей. Кредитное плечо, предоставленное брокером – 1 к 100. Соответственно, суммарный размер депозита составит 500 000 руб. (5000 — личные и 495 000 – брокерские).

Далее человек открывает сделку на бирже с залогом в 1000 руб., при том, что стандартный лот составляет 100 000 руб. (из них 1000 – личные, 99 000 – брокерские). Стоп-лосс не выставлялся.

Допустим, по открытой позиции цена пошла не в ту сторону. Начинает увеличиваться убыток (а без стоп-лосса он будет больше). В этой ситуации margin call придет в тот момент, когда на счете игрока останется сумма, равная залоговой, т. е. 1000 рублей. Таким образом, убыток трейдера составит 4000 руб., а затем случается перевод взятых в кредит 495 000 рублей обратно брокеру. Как видно, брокер не потеряет и не получит ничего, если игрок терпит убытки.

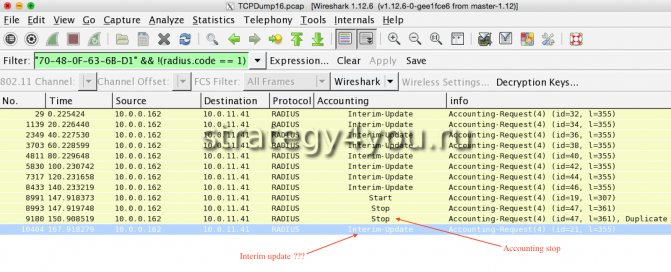

Маржинкол и эффект домино

Эффект домино, когда в случае изменения одного показателя, за ним следом начинают меняться все, встречается не только в политике и экономике, но и на ФР. Увидев, что на рыночном графике финансовой платформы возникла длинная свеча, опытный биржевик понимает, что где-то трейдер экстренно закрыл убыточную сделку.

Свеча в случае ФБ — это показатель того, что игрок пропустил маржин колл, и, чтобы не допустить наступления момента, когда его выбросит из сделки система, решил скупать недостающие активы. На эффект домино попадаются трейдеры, работающие с кредитным плечом.

Причина

Причину наступления эффекта домино можно рассмотреть на биржевой ситуации. Например, требуется срочное закрытие позиции с купленным объемом в 200 лотов. По цене Вid в стакане есть в наличии 100 лотов, на 2 тика ниже — 40 лотов, на тик — 30 лотов и на 3 тика — 30. В таких условиях и образуется свеча домино, а трейдер отметит, что сделка прошла по ценам, приближенным к рынку ЦБ.

Из примера видно, что, не среагировав на маржинколл, брокер запустил эффект домино, что привело к экстренному завершению сделки до наступления СА в результате недостатка ликвидности. При этом число нужных позиций для закрытия убыточного контракта в стакане не всегда соответствует потребностям игрока.

Расчет уровня маржи

Чтобы понять, какая сумма залога при недостатке собственных средств на депозите потребуется, нужно провести расчеты финансовых показателей.

Для выяснения маржи потребуется узнать:

- стоимость одного пункта (ОП);

- стоимость залоговых средств (ЗС)/ начальной маржи;

- порог потерь (ПП).

При условии, что маржин колл высчитывается на примере валютной пары евро/доллар (депозит 7000 долларов США), и цена за 1 лот равна 100 000 в установленной валюте (0,0001 будет стоимостью 1 пункта), а кредитное плечо (КП) будет в соотношении 1 к 500, и стоп аут наступает при 30%, получается (соотношение валюты в паре EUR/USD 1,13635):

ОП = V * pips = 1 лот * 0,0001 = 100 000 * 0,0001 = $10.

ЗС = курс * V/КП = 1,13635 * 100 000/500 = $227,27.

ПП = $500 — Stop оut * НМ = $7000 — 0,3 * $227,27 = $6931,819.

Марджинколл ожидает брокера при снижении кривой графика на 693 пипа/пункта. Вычислить показатель можно по формуле: $6931,819/$10=693. Уровень МК составит: 1,13635 — 693,181*0,0001=1,0670319.

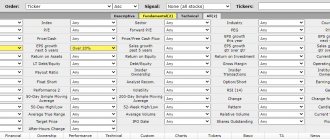

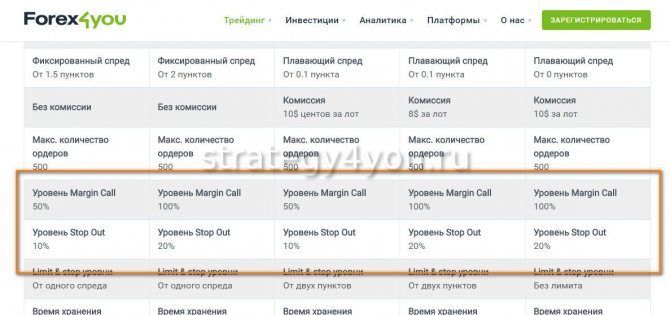

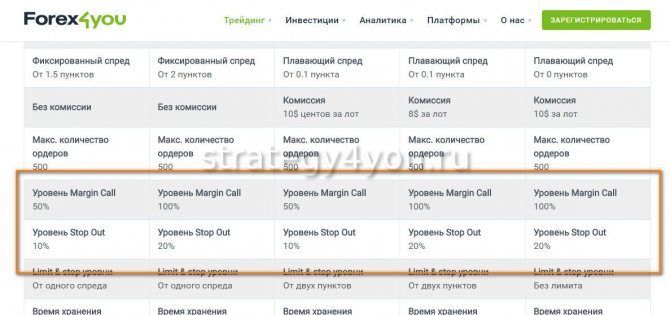

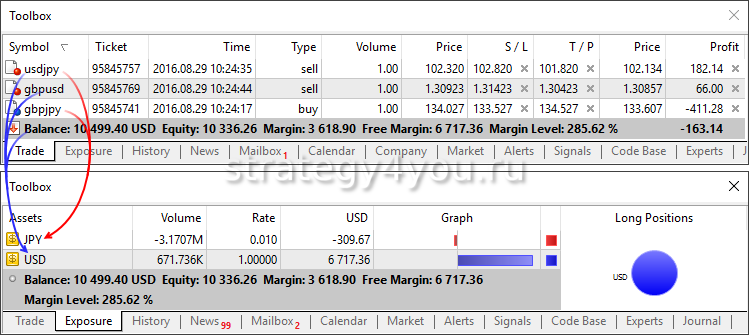

Вот пример у Форекс4ю:

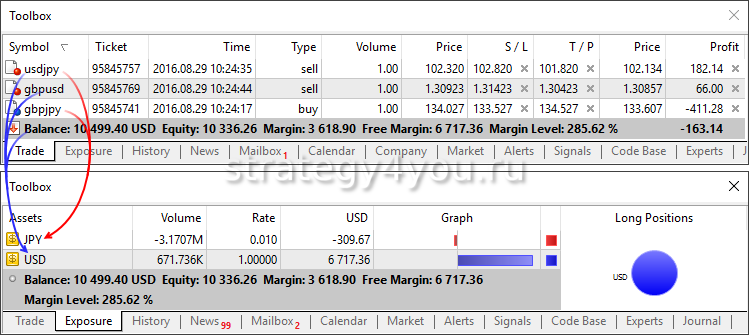

Свободная маржа

За разницу между суммой депозита, размером залога и плавающим убытком отвечает свободная маржа (СМ). Показатель применяется для того, чтобы определить сумму доступных для сделок свободных средств. Чем выше убытки, тем ниже уровень СМ.

Эквити

Игроки ФБ называют собственный свободный капитал (ССК) Еquity или «Эквити». Также этот термин используют для обозначения мгновенного результата торговли. ССК определяют как доступную сумму на депозите до совершения сделки, прибавив к ней промежуточный результат открытых позиций.

Уровень счета

Уровень счета можно увидеть на графике эквити. В этом случае кривая покажет, удачно ли подобрана стратегия, выбранная биржевиком, и насколько просаживается счет при работе.

Некоторые разработчики торговых площадок также размещают рядом с вышеперечисленными кривыми и кривую ССК, что помогает понять эффективность обеспечения капитала.

Как рассчитать маржинкол?

Расчет маржин колла проводится трейдерами по несложной формуле. Это разница между показателем текущей цены актива и кредитного плеча, деленная на текущую цену актива. Чтобы рассчитать текущую стоимость актива, необходимо умножить его рыночную цену на его количество.

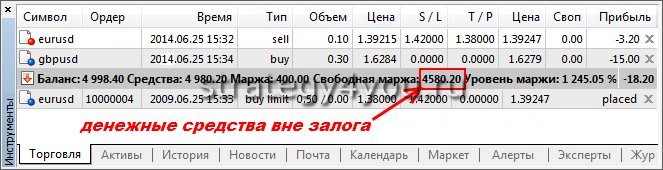

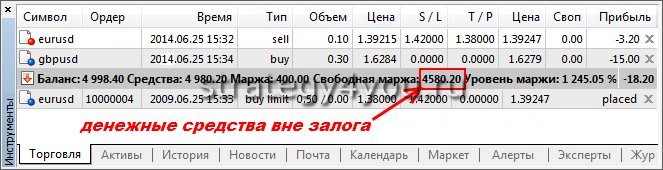

Чтобы верно посчитать и узнать маржин колл по нескольким позициям, надо учитывать размер минимального депозита. Его видно в терминале.

Что делать инвестору при резком обвале рынка

Начнем с того, что опытный инвестор, как правило, имеет подушку безопасности и некоторый опыт. Кризисы и обвалы рынка в нашей стране, к сожалению, случаются не так уж редко, и можно выработать определенную стратегию.

Предположим, вы – новичок, финансовой подушки у вас практически нет, и операции совершаются с использованием кредитного плеча. Вы торгуете активами, которые сильно зависят от цен на нефть, и вот случился очередной «черный вторник»: нефтяные котировки упали, рынок рухнул. Как поступить?

Прежде всего – не стоит поддаваться панике. Сегодня стоимость ценных бумаг снижается, но со временем обязательно будет расти. Вопрос – когда? Прогнозы сбываются редко, к тому же каждая негативная ситуация не является повторением предыдущей. Поэтому гадать на кофейной гуще – тоже не вариант.

Проанализируйте, на сколько процентов упали котировки за пару дней. Предположим, было зафиксировано снижение цен на 20%. Тогда стоит продать примерно 20-25 процентов своих позиций, по которым был получен наибольший убыток. Но не стоит продавать сразу все – ваша паника будет лишь способствовать увеличению чьей-то прибыли. Делать наоборот и продолжать удерживать такие позиции, ожидая, когда они достигнут «дна», – риск, который может позволить себе тот, кто имеет солидный запас свободных денег. Для начинающего трейдера это не очень хороший вариант действий.

А что купить на вырученные средства? Можно приобрести активы из другой отрасли, которую сейчас не так «трясет». Предположим, акции технологичных компаний. Можно купить облигации, которые, как известно, отличаются невысокой волатильностью. А можно просто положить деньги на счет, не позволяя свободной марже упасть до критического уровня. В любом случае, главное – помнить: глобальный обвал, как правило, длится не так долго. Очень скоро рынок начнет медленное движение вверх.

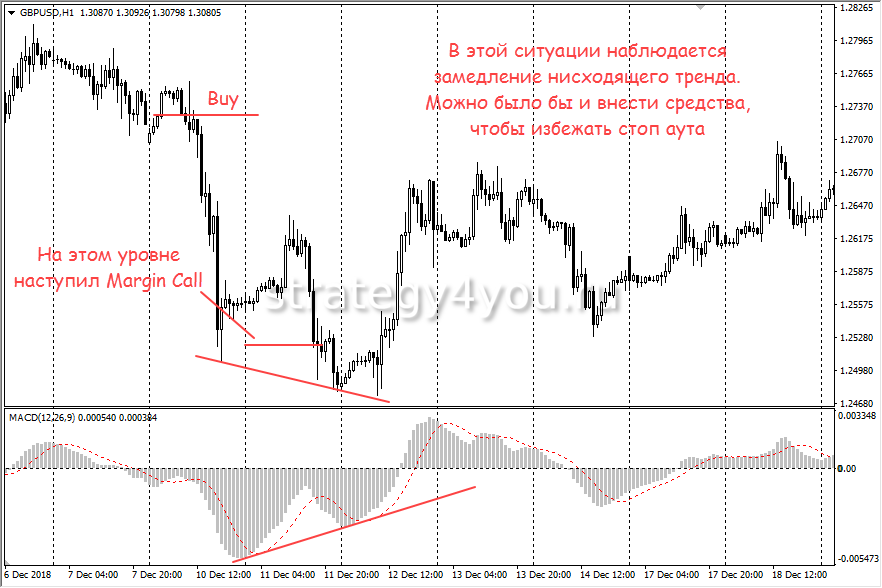

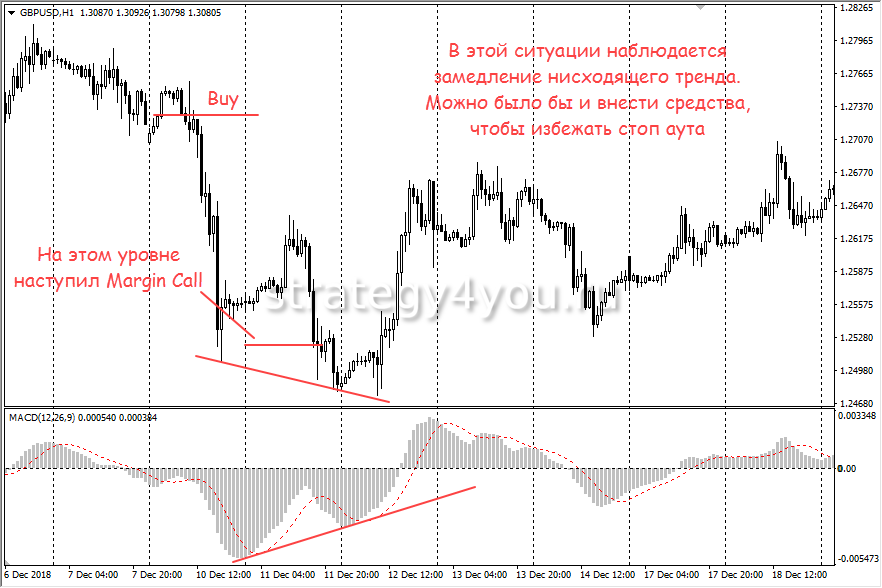

Маржин колл – это ситуация, безусловно, очень неприятная. Но если это все-таки произошло, не паникуйте. Просчитайте самый минимум, при котором можно избежать stop-out (принудительного закрытия позиции), и внесите эту сумму на счет, продав часть убыточных активов. Когда рынок падает, сделать это несложно. Если маржа вновь начнет снижаться до минимума, сделайте то же самое, не дожидаясь предупреждения. Возможно, какое-то время придется торговать в таком неспокойном режиме. Зато у вас появится опыт диверсификации и выработается стратегия поведения в критических ситуациях.

Как не получить Margin Call?

Чтобы не столкнуться с «Коляном» и не потерять деньги во время маржинальной торговли, достаточно соблюдать ряд простых рекомендаций:

- Лучше иметь на торговом счету биржи денежный запас, своего рода подушку безопасности, которая поможет инвестору сохранить средства (и нервные клетки).

- Если очевидно, что вот-вот придет маржинкол, лучше заранее пополнить депозит, не ожидая действий брокера. Так можно спастись от принудительного закрытия убыточных позиций.

- Стоит заранее узнать, как рассчитать margin call. И после расчетов надо выставить стоп-лосс. Такой ход позволит игроку сойти с торгов до того, как это произойдет в принудительном порядке.

- Не шортить с кредитным плечом. Маржин колл при шорте в трейдинге – очень частое явление.

Еще один дельный совет – просто не брать кредит у брокера, особенно если игрок – новичок на рынке в трейдинге. Лучше торговаться на собственные деньги.

Кроме того, игрокам надо делать фиксирование убытков и прибыли. Для этого применяют инструменты стоп-лосс (убытки) и тейк-профит (прибыль). Эти автоматизированные приказы своевременно закроют убыточную или, наоборот, прибыльную сделку.

Выводы

Если вы – трейдер со стажем, зарабатываете стабильно и до сих пор не сталкивались с термином margin call, что это не подозреваете, то вероятнее всего проблем у вас не будет и в будущем. Всем остальным рекомендую не только запомнить этот термин, но и верно понять его физический смысл.

Если на счете случаются маржин коллы, а закрытия происходят по стоп ауту – это сигнал о том, что нужно серьезно поработать над дисциплиной. Возможно, нужно полностью сменить стиль работы. Это своего рода индикатор того, что у вас не все гладко в трейдинге.

Закрытие по стоп ауту – не приговор. Воспринимайте это как урок, извлеките из него ошибки и начинайте работать правильно, это проще чем кажется поначалу. Если что-то осталось непонятным – задавайте вопросы в комментариях, будем разбираться вместе. На этом сегодняшний небольшой ликбез заканчиваю, всего хорошего и до скорой встречи!

P.S. Рекомендую подписаться на обновления блога. Подписка позволит в числе первых узнать о выходе новых материалов.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Примеры

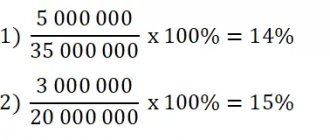

Рассчитаем margin call для рынка Форекс.

Условия:

- стоимость валютной пары евро/доллар: 1,1649USD;

- размер депозита: 1000USD;

- лот – 0,1;

- кредитное плечо – 1:100;

- критический уровень маржи – 100%.

Маржа: 116,49USD.

Маржа при открытии сделки=1000/116,49*100%=858,44%.

\[ MC=1000-116,49=883,51 USD. \]

Таким образом, брокер направит предупреждение при получении убытка по этой сделке в сумме 66 263 руб. (883,51 $ или 25 622 грн.).

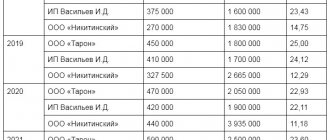

Другой пример поясним простыми словами. Допустим, трейдер желает приобрести 2 лота (15 000 000 руб. (200 000 $ или 5 800 000 грн.)) по паре USD/EUR.

Брокер предоставляет кредитное плечо 1:200. Это означает, что из заемных средств будет оплачено 14 925 000 руб. (199 000 $ или 5 771 000 грн.), а 75 000 руб. (1 000 $ или 29 000 грн.) – собственные средства, используемые в качестве залога.

При закрытии сделки заемные средства будут возвращены брокеру, а трейдер получит обратно свои 75 000 руб. (1 000 $ или 29 000 грн.) плюс прибыль от сделки. Или деньги за вычетом убытка, если сделка закроется с минусом.

Но при этом обратите внимание: сумма депозита у трейдера должна значительно превышать залог. Если рынок будет двигаться в неблагоприятную сторону, то убытки будут вычитаться из свободных средств. Когда эти деньги закончатся, начнет уменьшаться маржа.

Так вот, margin call может наступить при марже в размере 100% (75 000 руб. (1 000 $ или 29 000 грн.)) или чуть меньше (зависит от условий брокера). Далее, если счет не будет пополнен – сделка будет закрыта по stop out с убытком.