Ликвидность важна для всех торгуемых активов, включая криптовалюты. Низкий ее уровень означает, что на рынке присутствует волатильность, вызывающая скачки цен. С другой стороны, высокий уровень означает, что существует стабильный рынок с небольшими ценовыми колебаниями.

Таким образом, легче покупать или продавать криптоактивы на ликвидном рынке, поскольку заказы на покупку или продажу будут исполняться быстрее из-за большего количества участников рынка. По сути, это означает, что можно войти в сделку или выйти из нее в любой момент.

Что такое пулы ликвидности в криптовалюте простыми словами

В криптовалютном мире существует огромное количество централизованных сервисов, хранящих огромные резервы биткоинов и других криптовалют. Прежде всего, это централизованные биржи (CEX).

Чтобы начать на них торговлю, пользователю необходимо перевести средства в свой аккаунт. Взамен он получает удобство использования торгового терминала и другие преимущества. Однако средства пользователя находятся на счетах и под контролем биржи.

Для решения данной проблемы отдельные команды и разработчики начали активно создавать децентрализованные биржи (DEX). Такие площадки позволяют трейдерам напрямую осуществлять торговые операции без посредников и брокеров посредством смарт-контрактов. При этом приватные ключи остаются у пользователя, а не хранятся на бирже.

Разработчики полностью скопировали интерфейс и прототип торговых операций с централизованных бирж. Но, как оказалось, этого было недостаточно.

Основной проблемой DEX была нехватка ликвидности. Пользователи не понимали, как это работает, не хотели торговать на таких биржах, поэтому не вносили депозит. В результате спреды в книге заказов (разница между ближайшими ценами покупки и продажи) могли достигать десятки процентов. Особенно это было заметно в паре с непопулярными активами.

Для решения этой проблемы разработчики решили прибегнуть ко второй особенности централизованных бирж — использовать маркет-мейкеров для создания ликвидности. Создавая заказы на покупку и продажу, маркет-мейкеры тем самым уменьшают размер спреда и от этого получают прибыль.

Однако эта идея также не прижилась из-за того, что пропускная способность блокчейнов по-прежнему невелика, а сетевые комиссии превышают прибыль маркет-мейкера. Это была вторая ошибка DEX.

Со временем разработчики начали понимать, что стандартные DEX никогда не смогут конкурировать с централизованными биржами. Децентрализованные биржи были мало привлекательны, на них никто не торговал. Поэтому команды начали думать о том, какими должны быть DEX следующего поколения. Вскоре ответ был найден.

Они придумали пулы — хранилище, куда пользователи могут добавлять свои активы для увеличения рыночной ликвидности. Эти средства замораживаются на специальном смарт-контракте, по которому проводятся обменные операции.

Из теории экономики: «Пул — объединение компаний, при котором прибыль поступает в общий фонд, а затем распределяется между участниками согласно заранее установленной пропорции.»

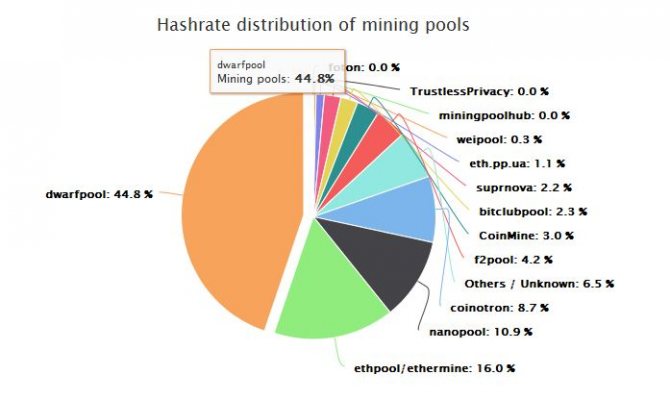

Наиболее крупнейшие ресурсы для майнинга криптовалюты

Топ-пулов для майнинга в 2022 году:

- F2Pool – китайская площадка, которая работает начиная с 2013 года. Обладает пятой частью всего хешрейта. Деньги выводить нужно в течении 90 дней, иначе средства уйдут на развитие пула.

- AntPool – также китайский ресурс, но имеет русскоязычный интерфейс. Вывод финансов осуществляется без комиссии.

- BTC China – обладает 10-12% долей хешрейта, но не пользуется особой популярностью, так как интерфейс на китайском языке и нет возможности перевести на русский и английский.

- BW pool – при выплате прибыли пользуется системой PPLNS.

- Bitfury – европейская площадка, которой владеет фирма, занимающаяся продажами компьютеров и комплектующих. Нет возможности пользования ресурсов для лиц извне.

Эти сервисы — крупнейшие пулы для майнинга — суммарно владеют 50% от всей мощности сети. На оставшиеся пулы приходится часть не превышающая 5%.

Помимо ТОП-5 пользователь может обратить внимание и на другие надежные ресурсы:

- Miningrigrentals – англоязычный сервис с интуитивным интерфейсом. При выводе средств имеется небольшая комиссия.

- Minergate – можно майнить 11 видов криптовалют.

- Zpool – можно работать без регистрации. Обладает уникальным скриптом.

- BitClub Network – можно добывать BTC,ETH, ETC, ZEC, XMR.

- Slush – древнейший ресурс, который работает с 2010 года. В осносном занимался добычей биткоина, но на данный момент можно получить и другие цифровые монеты.

- Eligius – для регистрации достаточно ввести номер биткоин-кошелька.

- io – работает на алгоритме скрипта. Обладает своим обмеников валют.

- Mining Pool Hub – преспективный сервис, подойдет и для только начинающих и для професиональных майнеров;

- ViaBTC и BTCC Pool – имеют свою собственную биржу.

- BTC.com – ресурс обладает русифицированной версией.

Как работают пулы ликвидности (пример)

Провайдер ликвидности создает пул, в котором размещает два актива для обмена и устанавливает начальный обменный курс. Теперь любой желающий (поставщик) может добавить в него свои активы. За это он будет получать комиссию от каждой сделки пользователей с данным хранилищем.

Каждый обмен в пуле приводит к изменению обменного курса. Этот механизм называется автоматическим маркет-мейкером (AMM). При заключении сделки объем монет первого актива увеличивается, а объем второго — уменьшается. В результате курс меняется.

Пример:

Есть пул ликвидности ETH / BAT. Цена ETH = $400, BAT = $0,25.

Соотношение активов рассчитывается как 400 / 0,25 = 1600. Это означает, что на один ETH приходится 1600 BAT. Курс 1/1600.

Затем приходит пользователь и хочет купить 400 BAT. По текущему курсу он должен заплатить 0,25 ETH ($100). После покупки соотношение становится 1,25 ETH / 1200 BAT, потому что пользователь добавляет 0,25 ETH и получает 400 BAT из пула. Соотношение станет 1/960.

В результате курс вырос на 67%.

Это их основная проблема — при крупных покупках относительно объема монет в хранилище курс может существенно измениться.

Однако, если объем покупок невелик или размер общего фонда достаточно крупный, то разница не превысит 0,1%. А это уже очень близко к спредам централизованных бирж.

Uniswap была первой биржей, реализовавшей этот алгоритм. Именно из-за этого он стал настолько привлекательным сейчас и обогнал Coinbase по объему торгов.

Однако были и конкуренты со своими особенностями. Например, маркет-мейкер Balancer увеличил количество возможных активов в пуле с 2 до 8. Это привлекло поставщиков ликвидности более высоким размером вознаграждения.

Другой проект — Curve. Разработчики сразу поняли, что торговля такими активами сопряжена с высокими рисками из-за проскальзывания и волатильности цен на криптоактивы. Поэтому они реализовали пулы со стейблкоинами, в результате чего курс обмена в хранилищах практически не меняется.

Децентрализованные биржи имеют долгую историю и не сразу получили признание. Прошло много времени, прежде чем они пришли к решению своей основной проблемы — низкой ликвидности. Пулы были нововведением, которое вдохнуло жизнь в DEX и помогло им конкурировать с централизованными площадками.

В ближайшем будущем появится много DEX нового поколения, которые решат проблемы проскальзывания и станут полноценной заменой традиционных бирж.

Независимая статистика пулов

Чтобы узнать более подробную информацию о существующих пулах для майнинга криптовалют, пользователь может воспользоваться независимыми источниками. На данный момент есть два надежных ресурса:

- Blockchain.info – предоставляет оценку распределение хешей между имеющимися ресурсами;

- BTC.com. – дает информацию, где можно узнать историю по каждому сервису.

Обратите внимание! В интернете имеется очень много мошеннических проектов и при изучении пулов нужно обратить внимание на рейтинг сервера и на то, сколько он уже работает. Чем дольше пул существует, тем он надежнее, так как хайпы, как правило не существуют более года. Изучение отзывов пользователей поможет сэкономить такие ценные ресурсы, как время и финансы. Мнения можно почитать, воспользовавшись площадками: bitcointalk.org и forum.bits.media.

Недостатки пулов ликвидности и что такое непостоянная потеря

Предоставление ликвидности пулу помогает функции DeFi и может иметь экономическую отдачу, но также сопряжено с некоторыми значительными рисками.

Во время высокой волатильности рынка предложение токенов в хранилище может привести к потерям из-за проскальзывания. Такие потери называют непостоянными убытками. Может случиться так, что стоимость ваших активов в общем фонде возрастет, но гораздо меньше, чем если бы она лежала в вашем кошельке.

Пример непостоянной потери:

Существует пул ликвидности ETH/DAI. В нем находится 10 ETH и 10 000 DAI. На момент депозита цена 1 ETH составляет 1000 DAI (1 DAI = $1).

Пользователь вносит 1 ETH на сумму $1000 и 1000 DAI на сумму $1000. Общий размер его депозита = $2000 (доля в общем фонде составляет 10%).

Через некоторое время количество активов в пуле меняется: теперь в хранилище 5 ETH и 20000 DAI. Следовательно, цена 1 ETH = 4000 DAI.

Пользователь решает вывести свои средства (долю в размере 10%). Это составляет 0,5 ETH и 2 000 DAI на общую сумму $4000. Размер прибыли = $2000.

За это время 1 ETH и 1000 DAI подорожали. Их общая стоимость теперь равна $5000. Прибыль пользователя в этом случае составила бы $3000. То есть, выгоднее было просто держать монеты на своем кошельке.

Это то, что называется непостоянной потерей.

Кроме этого, существуют другие риски при работе с пулами:

- Возможные ошибки смарт-контрактов. Несмотря на инновационность, смарт-контракты не лишены ошибок и сбоев. В результате любые криптовалютные активы, размещенные в протоколах DeFi, подвергаются риску потери.

- Взломы.

- Системные риски.

Какой пул выбрать

Чтобы осуществить выбор пула для майнинга криптовалют необходимо обратить внимание на:

- суммарную мощность пула – сервис с маленьким показателем не сможет обеспечить достойную прибыль;

- мощность процессора и видеокарты своего ПК – прежде чем приступать к добыче, целесообразно модернизировать оборудование, так как с устаревшей моделью вряд ли получится окупить все расходы;

- способ распределения вознаграждения – если у вас ресурсы маломощные, то целесообразно выбрать сервис, который распределением прибыль поровну среди всех участников;

- условия осуществления выплат – какая имеется комиссия за вывод средств на электронные кошельки или пластиковую карту;

- работа во время тестирования – чтобы убедиться в эффективности системы нужно подключить оборудование к нескольким пулам, понаблюдать в течении нескольких дней и по результатам проверки выбрать наилучший.

За всю историю существование понятия пул, много ресурсов образовывалось, одни из них не смогли удержаться, другие же приспособились к условиям и перешли на добычу нескольких валют. Выбрать подходящий сервис не так легко, так каждый предлагает более-менее одинаковые условия. Но основными параметрами выбора все же остаются: понятный интерфейс и легкость в работе, надежность сайта, хешрейт, добыча нескольких монет и способность мониторить ситуацию на рынке для автоматического переключения на добычу криптовалюты с более выгодными условиями на данный момент.

Важно! В пуле главное, чтобы не было превышение 51% всей суммарной мощности сети блокчейн, иначе нарушится ее целостность и безопасность.

Как заработать на пулах на бирже Binance

Вы можете получать пассивный доход, став поставщиком ликвидности для других трейдеров. Для этого нужно добавить собственные активы в любой из пулов, представленных на бирже Binance.

У поставщиков активов есть три источника дохода:

- Комиссия от каждой транзакции в выбранном хранилище.

- Проценты по депозитам с плавающей ставкой (их называют «доходностью»).

- Регулярные промоакции, в которых можно выиграть дополнительные вознаграждения. Например, последняя активность Liquid Swap имела призовой фонд в 500 000 BUSD.

Размер вашего дохода будет зависеть от нескольких показателей:

- текущего объема хранилища;

- его активности;

- годовой процентной доходности.

Самый доходный пул — с небольшим объемом, но с высокими показателями годовой процентной доходности и большим количеством транзакций.

Binance Liquid Swap позволяет забрать ваш доход в любое время.

Как добавить активы в пул

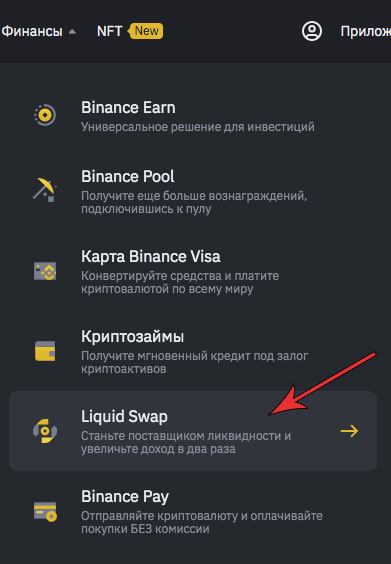

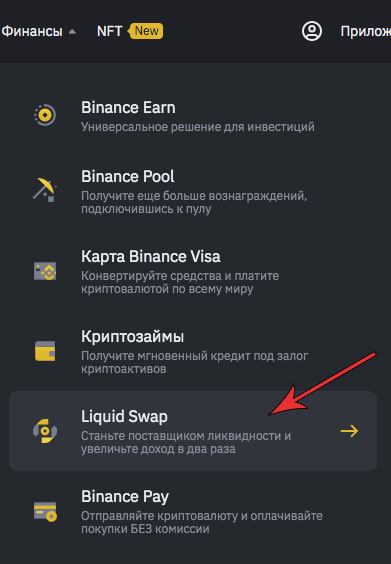

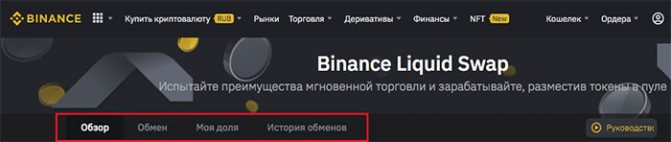

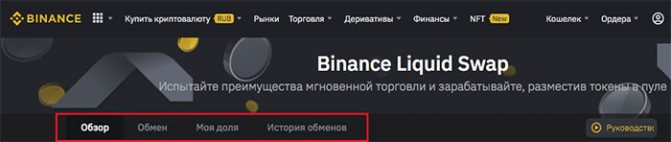

1. После авторизации на бирже Бинанс перейдите на вкладку Финансы — Liquid Swap

в верхнем меню.

В этом разделе вы увидите 4 вкладки:

- Обзор (Overview)

— здесь представлены все пулы ликвидности в валютных парах. - Обмен (Swap)

— форма для совершения обмена монет. - Моя доля (MyShare)

— расчет вашей доли, размер начисленного вознаграждения и наград. - История обменов (Swap History)

— реестр производимых вами транзакций в пуле.

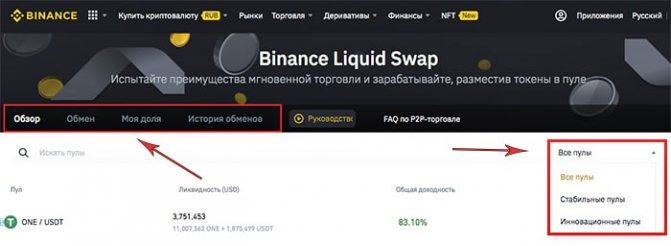

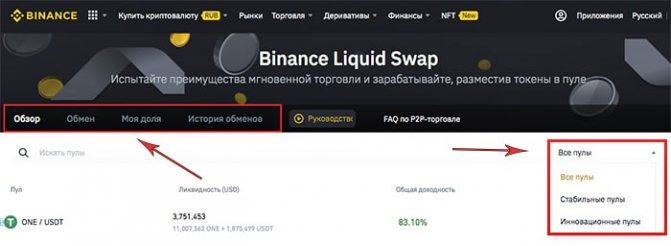

2. Перейдите на первую вкладку Обзор (Overview)

.

Вы увидите все предлагаемые пары для пополнения. Они представлены в двух видах:

Стабильные (Stable)

— пары долларовых стейблкоинов. Колебания обменного курса в этих парах практически незаметны, поэтому доход более надежный и стабильный. Но потенциальная прибыль гораздо меньше.

Инновационные (Innovation)

— эта модель предполагает повышенные колебания обменного курса. Это является причиной повышенного риска волатильности, но обладает преимуществами повышенного размера потенциальной прибыли.

Нужные можно отобрать в выпадающем списке.

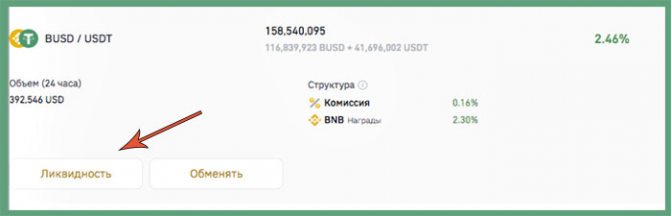

3. Кликните по выбранному пулу (например, стабильный BUSD/DAI).

Теперь нажмите на кнопку Ликвидность (Liquidity)

.

Вам предложат пройти тест из 10 вопросов, на которые нужно правильно ответить. Эта мера предосторожности необходима для того, чтобы вы осознавали свои риски.

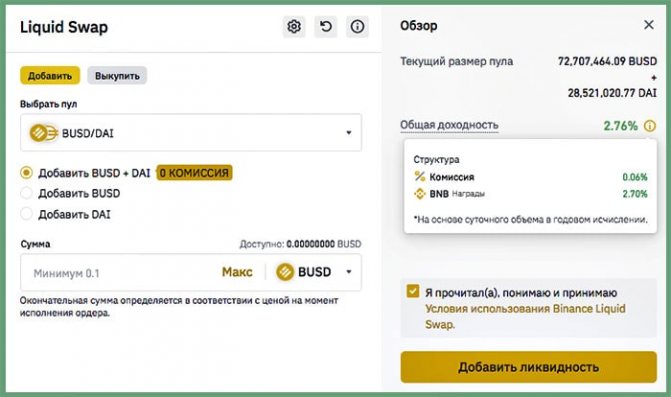

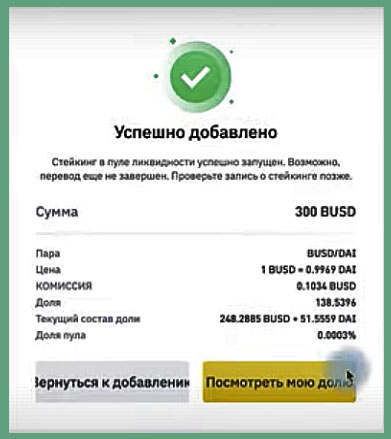

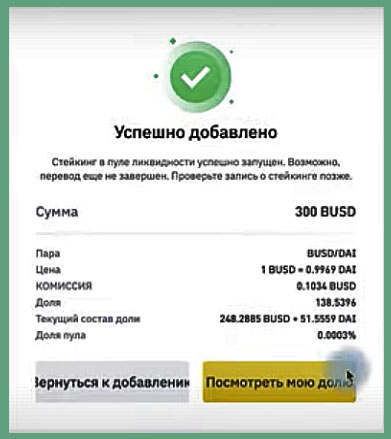

После успешного прохождения теста вы увидите такую форму:

Отметьте точкой активы, которые будете вносить в пул (они должны быть у вас на балансе). На выбор дается три варианта — вы можете выбрать любой в зависимости от того, какие монеты у вас есть в наличии.

Укажите сумму пополнения.

Поставьте галочку напротив Условий использования Binance Liquid Swap.

Нажмите кнопку Добавить ликвидность (Add Liquidity)

.

Теперь загляните на вкладку Моя доля (MyShare)

. Здесь будет указан ее размер в USD, а также фиксироваться все начисленные вам вознаграждения.

Как вывести активы и вознаграждение на баланс

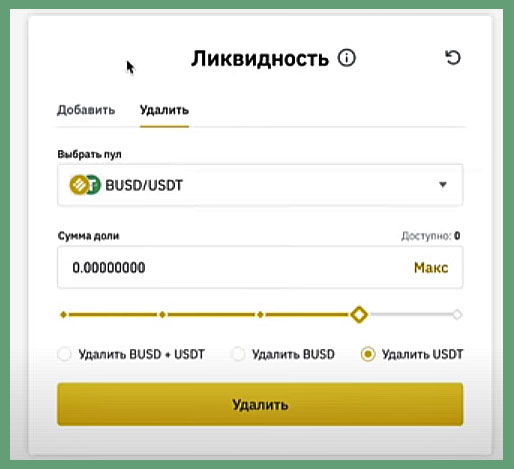

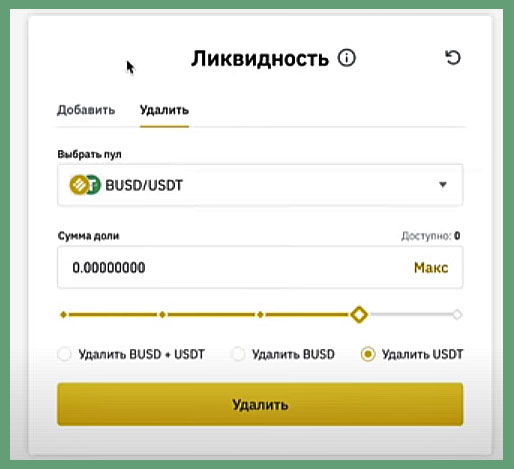

Чтобы вывести свою долю на баланс Бинанса, перейдите в свой пул.

Нажмите на кнопку Ликвидность (Liquidity)

, на закладку

Удалить (Redeem)

.

В форме укажите сумму доли, которую хотите вывести.

Точкой отметьте нужную валюту из предлагаемых трех вариантов.

Нажмите кнопку Удалить (Redeem)

.

Теперь проверьте ваш баланс на Binance — на нем должны появиться выведенные из пула монеты с вознаграждением.

Почему инвестирование через ICO пулы стало популярным

С одной стороны понятие коллективных инвестиций является уже достаточно старым явлением и восходит к понятию краудфандинга. Да и в целом покупка чего-то вскладчину вещь вполне обыденная. С другой стороны за бурный расцвет пулов нужно благодарить сами ICO. С чем же это связано:

- Некоторые ICO или вовсе не планируют краудсейл, решая все вопросы на пресейле, или же очень сильно ограничивают к нему доступ. Зачастую ICO просто не хочется самим возиться с мелкими инвесторами. Плюс они пытаются минимизировать шанс массового выброса токенов на рынок после завершения краудсейла. В такой ситуации пулы помогают решить данную проблему за счет персональных договоренностей с ICO.

- Скромные скидки и бонусы, которые предлагают ICO на базовых условиях. В связи с тем, что пулы обещают ICO большие сборы, им удается добиться больших преференций. ICO нужны объемы, а пулы готовы их им предоставить

- Повсеместное введение процедуры KYC (know your customer) несколько охладило пыл криптоинвесторов. И дело тут не столько в том, что далеко не каждый горит желанием раскрывать свою личность, а скорее в необходимости многократного прохождения процедуры верификации для каждого нового ICO. Пулы же, по-крайне мере на заре своего появления, предложили вариант инвестирования без необходимости прохождения KYC.

Виды ICO пулов

Существует очень много критериев, по которым можно классифицировать ICO пулы. Перечислим некоторые из них: открытые для инвесторов или по приглашению, публичные по отношению к ICO или скрывающие от ICO факт своего существования, поддерживающие процедуру KYC или нет.

1) Для инвесторов: публичные или по приглашению

По факту разница между данными видами пулов невелика. В первом случае ссылка на сообщество вообще публична и рекламируется везде. Во втором публичной ссылки нет, но внутри самого сообщества ссылка публикуется и кто-угодно из участников может пригласить нового участника в сообщество. Дополнительно можно выделить редкие пулы, где вообще нет ссылок на присоединение и админ лично приглашает избранных участников. Но таких пулов буквально единицы.

В качестве дополнительного критерия можно также выделить необходимость прохождения предварительной аттестации через заполнение формы. Но чаще всего это просто формальность. Хотя некоторые пулы более тщательно подходят к одобрению участников и не пропускают всех подряд. Однако от этого пул не перестает быть «открытым». Просто админы вводят дополнительный ценз.

2) Для ICO: публичные или глубоко законспирированные

Тут разделение более серьезное, так как фактически оно разбивает пулы на честных ребят и обманщиков. Под обманщиками мы не имеем в виду мошенников, просто они нарушают правила ICO и создают альтернативную реальность. Чаще всего они представляются ICO аккредитованными инвесторами и обещают им определенные объемы. Далее предложение ретранслируется участникам пула и криптоинвесторы получают возможность войти в то или иное труднодоступное ICO. Такие пулы очень боятся огласки, так как рискуют нарваться на неприятности и санкции со стороны ICO. Но при этом они дико рискуют, так как кто-угодно из числа участников пула может раскрыть информацию и против этого нет никакой защиты.

В этой ситуации очень странно, что играя в такую опасную игру, почти никто из таких пулов не решает вопрос анонимности переводов и уповает только на секретность самих условий сделки. Данные пулы определенно несут некое благо инвесторам, предоставляя доступ к редким ICO или к тем, которые категорически не хотят работать с мелкими инвесторами. Однако с другой стороны они пока явно не дорабатывают в плане анонимности переводов.

Честные ребята совершенно прозрачны. Они за огласку, потому что работают открыто. Они часто проводят дополнительную экспертизу ICO, приглашают в пул фаундеров на AMA (ask me anything) сессии. Такие пулы максимально близки к эталонным и, по нашему мнению, именно они станут основной движущей силой, так как степень доверия к ним инвесторов определенно выше. Но к вопросу доверия и возможных критериев для его оценки мы вернемся чуть позже.

3) Поддерживают KYC или нет

Данный критерий очень важен, потому что он фактически означает полностью ли пул белый или же он остается в серой зоне. Да, с одной стороны KYC это утомительная процедура, сопряженная с лишними телодвижениями. Однако отсутствие KYC у пулов рано или поздно приведет к юридическим последствиям. Все больше стран принимают законы по обороту криптовалюты и токенов и ICO вынуждены крайне серьезно к этому относиться, чтобы не попасть под удар. Плюс поддержка KYC это открытая демонстрация чистоты пула. Хотя, конечно, о гарантии чистоты тут говорить достаточно сложно.

На данный момент процедуру KYC поддерживают не более 3-х процентов от всех пулов.

Сильные стороны инвестиционных пулов

Среди множества достоинств, которыми обладают современные инвестиционные пулы, отдельного упоминания заслуживают следующие:

- Минимальный порог вхождения. Для того чтобы стать участником практически любого инвестиционного пула, вам достаточно обладать накоплениями в размере 100 долларов.

- Вы доверяете выбор подходящего децентрализованного проекта профессионалам, которые обладают огромным опытом и навыками работы на рынке цифровых токенов.

- Высокий уровень ликвидности. При необходимости вы можете оперативно реализовать собственную долю в пуле. Продать долю можно как администрации пула, так и другому участнику.

- Повышенный уровень прибыли, на которую можно рассчитывать при успешном развитии выбранного пула. Если выбранный пул становится успешным, то его участники могут рассчитывать на дополнительные выплаты.