Здравствуйте, товарищи форекс трейдеры.

Давайте взглянем правде в глаза – многие из нас ищут “тот самый грааль“. Каждый раз, скачивая тот или иной индикатор или стратегию, в нас теплится маленькая, но надежда: “а вдруг ?”. Если вспомнить “Алхимика” Коэльо, то богатство часто стоит искать у себя под носом. В нашем случае – прямо в торговом терминале.

Сегодня мы поговорим о классическом индикаторе MACD : разберем его устройство, выявим основные тактики применения, в том числе малоизвестные и постараемся понять, в чем секрет долголетия (а ведь ему почти 40 лет) этого инструмента.

Индикатор MACD — секреты применения

Все знают, что индикаторы бывают трендовые, предназначенные, собственно, для работы в тренде, а бывают осцилляторы, которые лучше всего работают во флете. Индикатор, о котором мы сегодня будем говорить – трендовый осциллятор MACD. Полное название – торговый метод схождения-расхождения скользящих средних (Moving Average Convergence/Divergence Trading Method), произносится как «Эм Эй Си Ди» и ничего общего не имеет с Макдональдс.

История возникновения

Индикатор MACD показывает нам именно то, что говорится в его названии – в какой степени сошлись или разошлись на графике скользящие средние. Разработан этот индикатор был известным Нью-Йоркским трейдером Джералдом Аппелем в 1979 году для анализа рынка акций, а затем, как это часто случается, перекочевал и на другие финансовые рынки, в том числе и на Форекс. Основная причина такой популярности индикатора MACD состоит в том, что он действительно предоставляет много полезной информации о рынке, при этом сочетая в себе свойства и трендового индикатора, и осциллятора. Автор индикатора, Джеральд Аппель, также является автором нескольких книг, таких как «Winning Marker System: 83 ways to beat the market», «Stock market trading systems» «New directions in technical analysis» и других, а также выпускал собственный бюллетень «Systems and Forecasts».

Подведем итоги

Лично я всегда использую в своей торговле индикатор МАЦД, мне он нравится тем, что он умеет подавать сигналы дивергенции, это очень и очень огромный плюс. Кроме этого я могу посмотреть силу, с которой развивается тренд, это так же довольно удобно.

Я не использую Мак Дак, как сигнальный инструмент, в качестве сигналов я беру свечные паттерны или горизонтальные уровни, но все же Мак Дак играет большую роль в моей торговой стратегии, я рассматриваю его виде незаменимого фильтра.

Так же мне нравится в нем то, что он проверен уже не одной тысячей трейдеров, при этом его эффективность доказана не одним десятком лет, а это очень дорогого стоит.

Расчет индикатора MACD

Индикатор MACD использует в расчетах целых три скользящие средние, хотя на графике мы видим только две – значение длинной скользящей средней вычитается из значения более короткой, а затем разность еще раз сглаживается. Зачем столько сглаживаний? Зачем вообще нужно что-то сглаживать? Ответ очевиден – просто посмотрите на графики цен. Порой «за деревьями лес не видно», и, особенно, когда цены дерганые от большого количества новостей, сложно проследить истинную тенденцию, понять, куда же все-таки движется цена. Сглаживание убирает все эти рывки и обманные маневры, оставляя от цен только общее направление. Ну а платой за сглаживание являются отстающие сигналы. При трендовой торговле это даже хорошо – отсеиваются все ложные движения и шумы, но при скальпинге, конечно, недопустимо – пока вы соберетесь войти наступит время выхода. Так вот, при построении индикатора MACD используется аж двойное сглаживание, что гарантирует – раз уж MACD пошел вниз, значит тенденция действительно меняется.

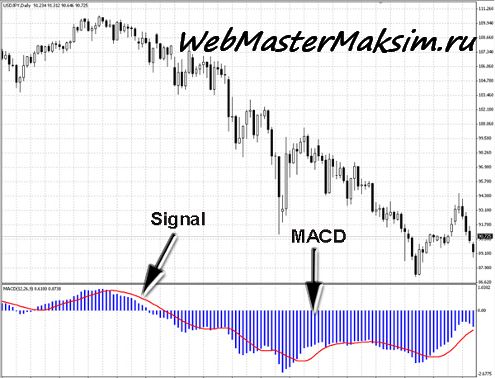

Индикатор MACD рисуется «в подвале» терминала, как и все осцилляторы. Оригинальный индикатор, предложенный автором, выглядел, как две скользящие средние, пересечение которых и давало сигналы к действию:

Впоследствии одну из линий стали изображать в виде гистограммы (полосочек или столбиков, колеблющихся вокруг нулевой линии). Именно современный вид индикатора MACD вы и видите в терминале:

Итак, MACD просто вычисляет разницу между быстрой и медленной скользящими средними. Когда MACD находится выше нуля, это говорит о том, что быстрая скользящая средняя выше медленной. Когда ниже нуля – быстрая ниже медленной. Соответственно, рост MACD говорит о нарастающей бычьей тенденции, падение – о медвежьей.

Ну а теперь давайте взглянем на формулу расчета MACD. Первым делом нам нужно приготовить две экспоненциальные скользящие средние – длинную и короткую, а затем найти их разницу:

MACD=EMA(CLOSE,PL)-EMA(CLOSE,PS), где

EMA –экспоненциальная скользящая средняя;

PL и PS – длинный и короткий периоды экспоненциальной скользящей средней;

Это и есть та линия, которую вы в современном варианте построения индикатора MACD видите, как гистограмму. Она называется быстрой линией MACD, еще с тех времен, когда она была еще линией.

Следующим шагом будет рассчитать сигнальную линию, как простую скользящую среднюю от высчитанной выше разнице двух экспоненциальных скользящих средних:

Signal=SMA(MACD,Pa), где

SMA – простая скользящая средняя;

Pa – период сигнальной линии индикатора.

Вот и получилась та самая красная линия на графике. Называется она медленной линией MACD или сигнальной линией.

Также часто упоминается так называемая гистограмма MACD. Это не то же самое, что и собственно описанный выше индикатор MACD. Гистограмма – это разница между значением MACD и сигнальной линией, то есть:

MACDHistogram = MACD – Signal:

Я давно не встречал применение именно MACD гистограммы, да и в терминале вы ее не найдете. Но если вдруг вы встретите где-то в литературе по техническому анализу MACD гистограмму, то уже не спутаете с индикатором MACD.

Насторойки MACD под разные таймфреймы

Теперь давайте разберемся с настройками индикатора MACD более подробно. Необходимо настроить периоды трех скользящих и по какой цене их нужно строить (как вы видите по умолчанию это цена закрытия). Оставим все как есть и посмотрим что вышло на графике:

Индикатор осциллятор MACD

Конечно возникает вопрос, а причем тут вообще скользящие средние? Я отвечу на этот вопрос, для этого прикрепим на график 2 экспоненциальные скользящие средние с теми же периодами что и устанавливали индикатор MACD (12 и 26)

MACD и скользящие средние

Давайте измерим расстояние между мувингами. К примеру, получилось 30 пипсов. Затем под графиком, непосредственно под тем баром, где мы производили замеры отложим эти 30 пипсов.

Если быстрая ЕМА на графике находится выше медленной ЕМА, то эти 30 пунктов МАCD будет рисовать выше «0» в сторону положительных значений, а если быстрая ЕМА находится ниже медленной ЕМА, то и столбик будет находиться в стороне отрицательных значений (ниже «0»).

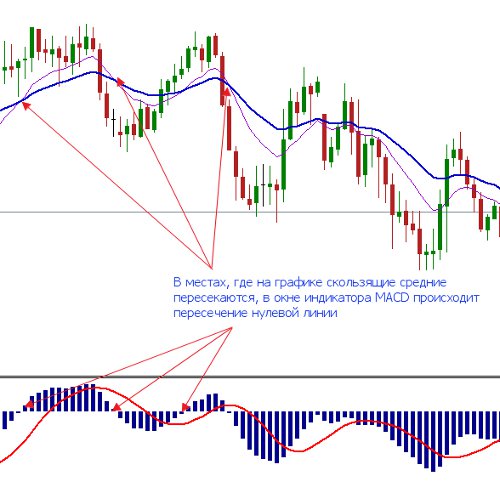

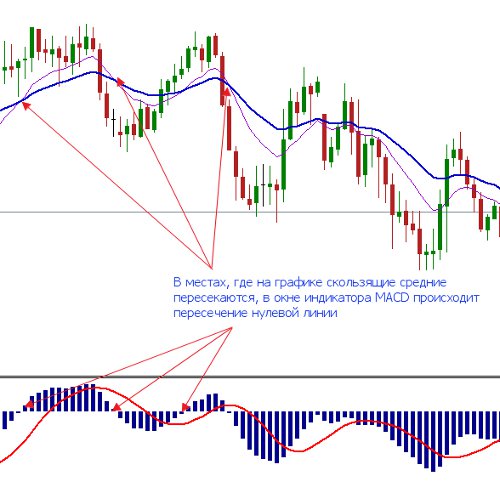

А в тех местах на графике цены, где происходит пересечение скользящих средних, MACD – гистограмма также переходит из отрицательных значений в положительные (и наоборот, в зависимости от пересечения). Это явление носит название пересечение нулевой линии.

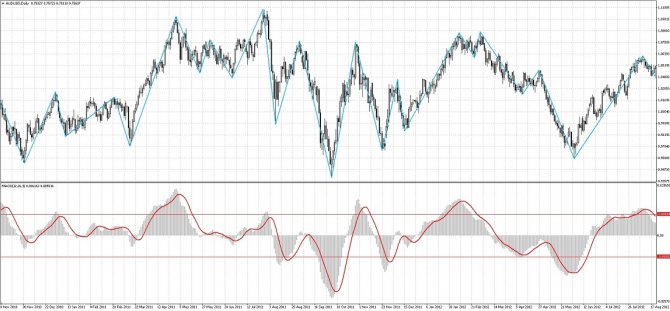

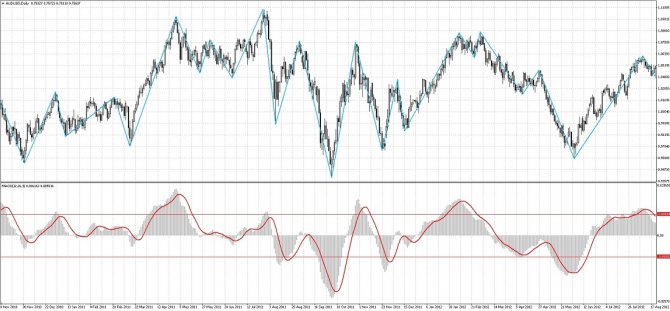

Разрезал график на две части, не поместился целиком:

MACD

MACD

Я думаю вам стало понятно, почему индикатор называется схождение расхождение скользящих средних.

Скользящая средняя. Этот индикатор нужен для того, чтобы определить тренд и при этом сгладить дневные колебания цен.

Джеральд Аппель, известный Нью-Йоркский аналитик и финансовый деятель создал более сложный индикатор, в который включал три экспоненциальные скользящие средние. На графике индикатор представлен двумя линиями, которые пересекаются в некоторые моменты – это дает сигнал к покупке.

Индикатор MACD

Настройка macd для часового графика h1, h4 и т.д – чуть выше я вам показал стандартные настройки по умолчанию Если его нанести на период H1, он нам будет показывать схождение и расхождение скользящих EMA12 и EMA26 , на H4 – между скользящими периода H4, и т.п.

К примеру я веду торговлю H1 на скользящих «5» и «22», то зачем мне нужно схождение и расхождение между «12» и «26»? Да и с настройками 5, 22, 9 на часовом графике тоже, не интересен, потому что, поведение скользящих в этом окне (H1) можно наблюдать и без часового MACD.

Внимание! А вести торговлю на H1 зная и смотря на развитие ситуации на старшем таймфрейме очень может быть полезно! Что и может нам показать MACD.

Потому, что, сигналы схождения и расхождения, скажем, дневных средних «5» и «22» – если их пересчитать на часовой, будут более чуствительными, т.к. в дневном баре – 24 бара часовых, а это значит, что торгуя по дневному графику, мы получаем сигнал только по закрытию дня, а по тенденции дня на часовом, этот сигнал можно будет наблюдать раньше, по закрытию одного из 24-х часовых баров.

Подробно рассказывать про техническое описание я не бсобираюсь, кратко сделаю расчёты для определения тренда D1, H4, H1 для графиков H4, H1 и M15 соответственно . Внутридневные Временные Интервалы мы уже рассчитали и на основании этих расчётов, можем пересчитать любую среднюю скользящую старшего временного интервала на младший. Для примера краткосрочной торговли выбрем быструю с периодом «5», а медленную с периодом «22».

- Рассчитываем тенденцию дня для четырёхчасового графика: EMA 5 D1 * 6 (шесть баров H4 в одном дневном баре) = EMA 30 H4; EMA 22 D1 * 6 (шесть баров H4 в одном дневном баре) = EMA 132 H4;

- Рассчитываем четырёхчасовую тенденцию для часового графика: EMA 5 H4 * 4 (четыре бара H1 в одном баре H4) = EMA 20 H1; EMA 22 H4 * 4 (четыре бара H1 в одном баре H4) = EMA 88 H1;

- Рассчитываем часовую тенденцию для пятнадцатиминутного графика: EMA 5 H1 * 4 (четыре бара M15 в одном баре H1) = EMA 20 M15; EMA 22 H1 * 4 (четыре бара M15 в одном баре H1) = EMA 88 M15;

- Сигнальную линию не пересчитываем, можно оставить «9», можно «по вкусу», у меня стоит «5» (меньше значение – раньше сигнал).

Настройка macd для 5 минут – об этом я много рассказывал, не буду повторяться, дам лучше ссылку – стратегии форекс для 5 минутного графика

Я собрал коллекцию улучшенных МАКД осцилляторов, нажмите на кнопку ниже и получите прямую ссылку или заполните форму и ссылка на хранилище придет к вам на почту

Скачать коллекцию МАКД

Смотреть видео №1

Чтобы вам было все понятно, посмотрите вот этот вебинар по индикатору MACD:

Вот сразу хочу вам порекомендовать статьи по стратегияторговли по данному индикатору:

- торговля на откатах форекс,

- уровни динаполи,

- торговля отложенными ордерами,

- внутридневная торговля

Настройки

Параметров у индикатора четыре – период медленной скользящей средней, период быстрой скользящей средней, период сигнальной скользящей средней и цена для расчета.

Как правило, периоды берутся 12, 26 и 9, а цена для расчетов – закрытие свечи. Именно такие периоды (12 и 26) рекомендовал сам Аппель для желающих продавать. Для покупателей автор рекомендовал использовать 8 и 17. Но это касалось рынка акций, а для других рынков можно смело использовать стандартные периоды или подобрать свои.

Есть ли у MACD минусы?

Минусами обладают все технические индикаторы. Не стал исключением и МАCD. Основным недостатком является использование скользящих средних, что приводит к запаздыванию сигналов, а также к множеству ложных сигналов во флетовых движениях.

Не к недостаткам, а скорее, к нюансам, можно отнести то, что классический МАCD рассчитан на анализ таймфреймов от дневного и старше. Кстати, мало кто об этом знает, на параметры индикатора по умолчанию (12, 26, 9) изначально рассчитаны для дневного графика. Безусловно, никто не запрещает использовать МАCD на меньших таймфреймах, но при этом качество сигналов будет «страдать». Соответственно, индикатор МАCD нуждается в настройке параметров под каждый используемый таймфрейм и валютную пару.

Пересечения

Скользящая средняя, как я уже говорил, сглаживает влияние случайных колебаний цены. Разница двух скользящих средних еще сильнее сглаживает цену. В итоге это приводит к тому, что MACD генерирует меньше ложных сигналов, но при этом прилично запаздывает. Тем не менее, MACD в узком рендже ведет себя намного лучше, чем просто пересечение двух скользящих средних.

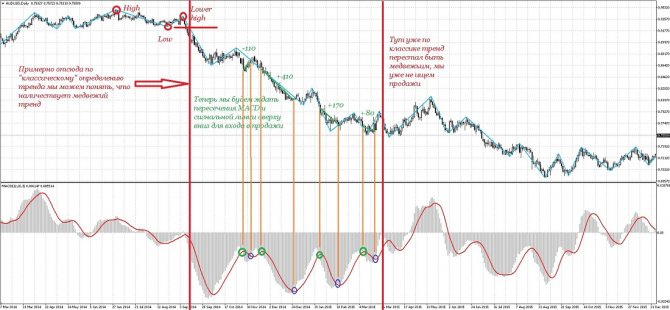

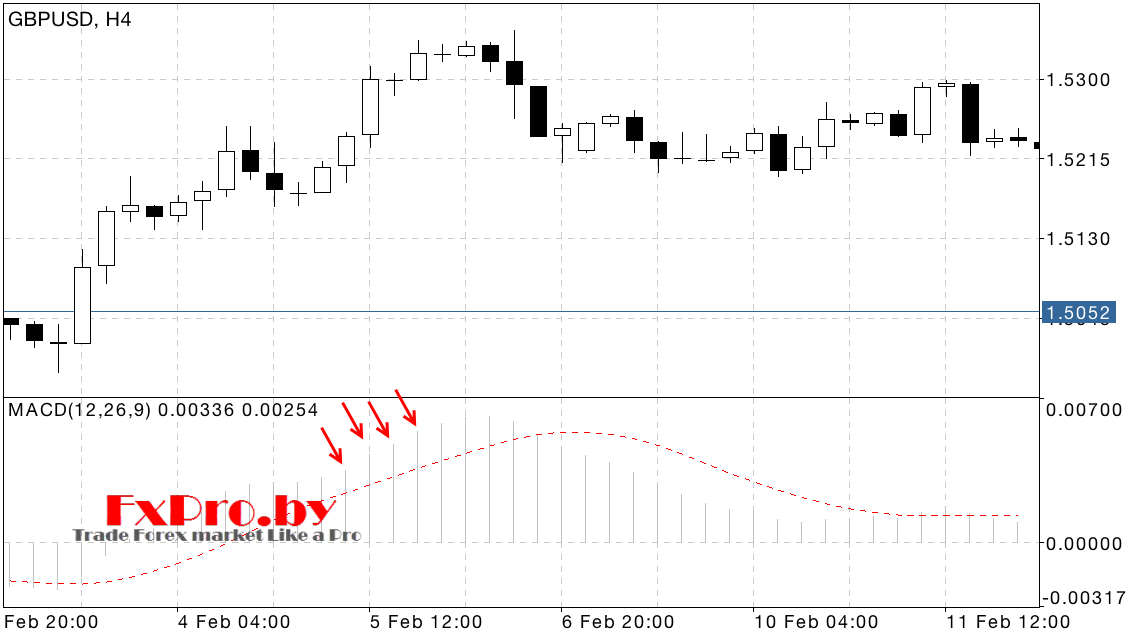

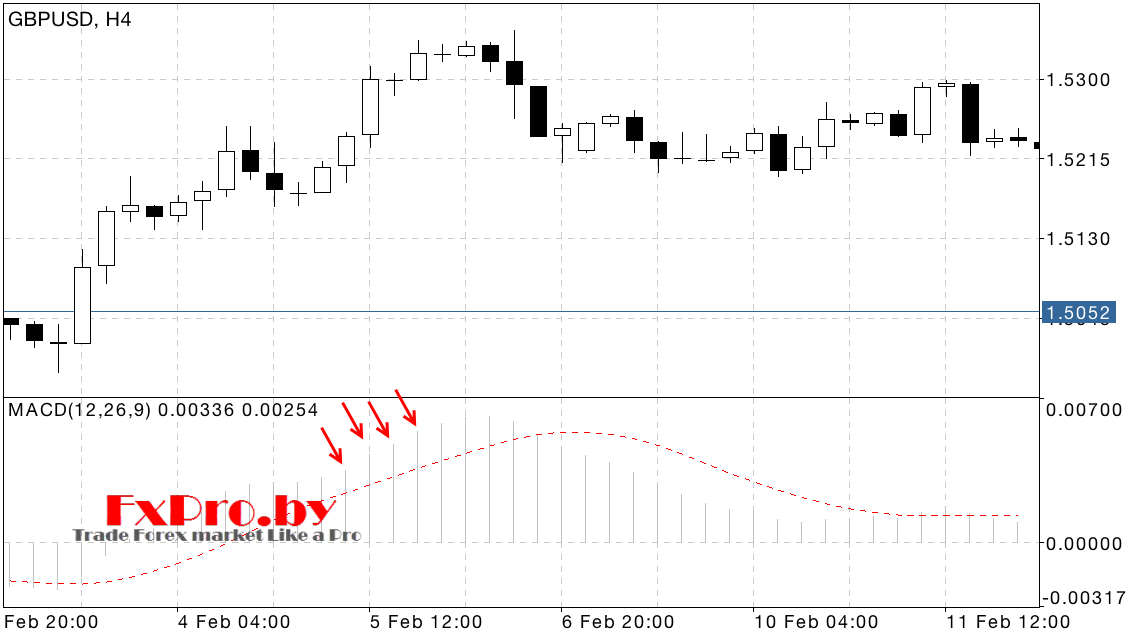

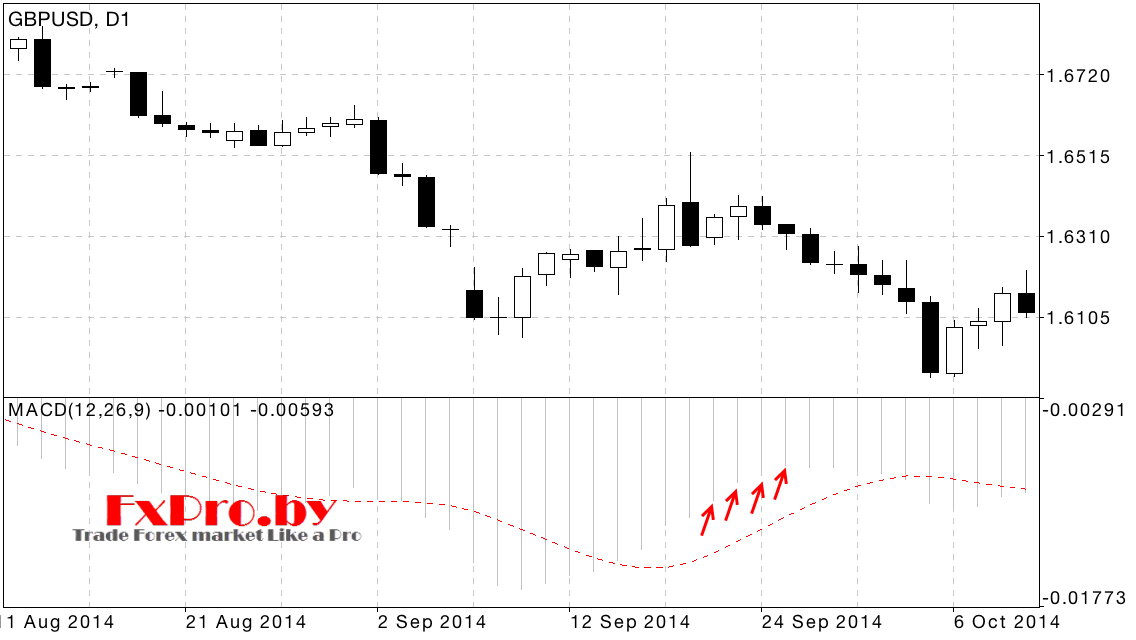

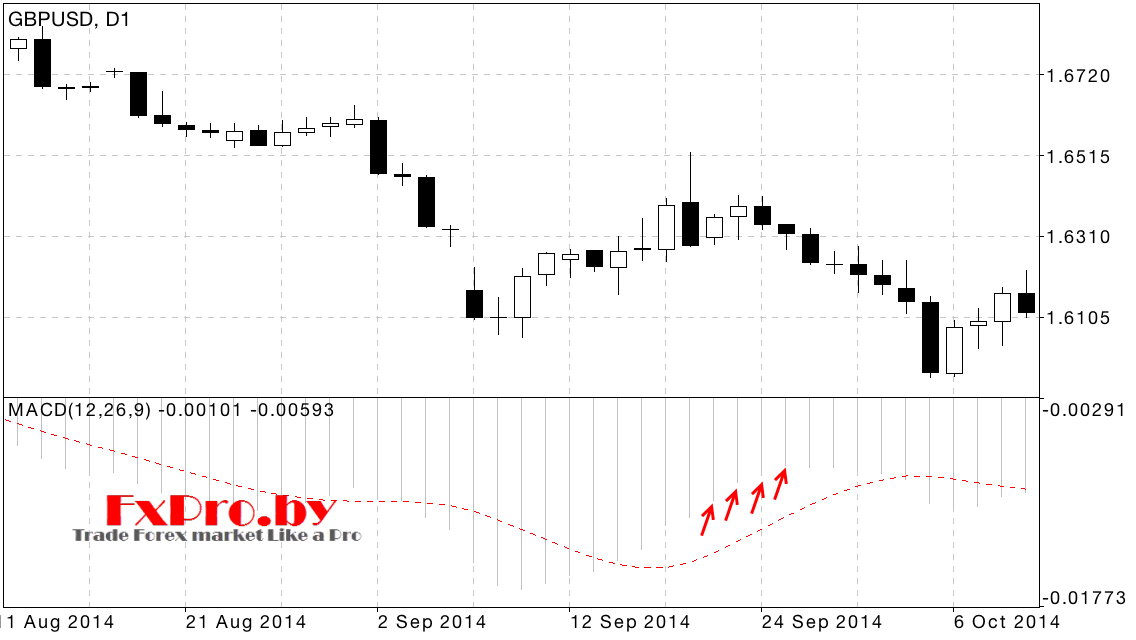

При применении этого типа сигнала покупки берутся, когда гистограмма MACD пересекает сигнальную линию снизу вверх. Для продаж все наоборот. Данный тип сигнала берется при наличии хорошего тренда. Например, на медвежьем тренде входят в продажи при пересечении индикатором MACD сигнальной линии сверху вниз, а выход из сделки осуществляется при обратном пересечении. То есть вход в сделку происходит зачастую как раз на окончании отката против тренда, а выход при признаках его начала. На картинке выше представлен пример торговли на пересечении MACD и сигнальной линии. Тренд определяется по классическим правилам – у нас есть локальный максимум и локальный минимум. Когда появился новый локальный максимум ниже предыдущего, появилась возможность для смены тренда. Когда уровень предыдущего минимума был пробит, можно было предположить о появлении нового медвежьего тренда и начать ждать сигналы на продажу по индикатору MACD. Прежде, чем нарушился порядок high-low (новый хай в конце концов оказался выше предыдущего, что сигнализирует о возможной смене или окончании тренда), мы совершили 4 сделки, три из которых завершились приличной прибылью и одна небольшим убытком.

Сигналы индикатора (как пользоваться)

Далее разбёрем основные сиганлы МакДи которые помогут понять вам суть работы индикатора.

Пересечение осциллятора и сигнальной линии

Сигнал на покупку возникает в момент пересечения гистограммы MACD с сигнальной линией при движении снизу вверх, когда гистограмма оказывается ниже сигнальной линии. При этом MACD должен быть выше 0.

И наоборот.

Сигнал на продажу возникает в момент пересечения гистограммы MACD с сигнальной линией при движении сверху вниз, когда гистограмма оказывается выше сигнальной линии. При этом MACD должен быть ниже 0.

Нулевой уровень

Сигналом для продажи служит переход гистограммы из значения выше 0 в значение ниже нулевой отметки, т. е. когда она движется сверху вниз, пересекая нулевую линию.

И наоборот, если столбики гистограммы пересекают нулевую линию снизу вверх — это сигнал к покупке активов.

Такой вид сигнала с осторожностью используют во время флэта на рынке, когда возможно появление большого количества ложных сигналов.

Ниже мы ещё поговорим о дополнительных фильтрах.

Дивергенция и конвергенция

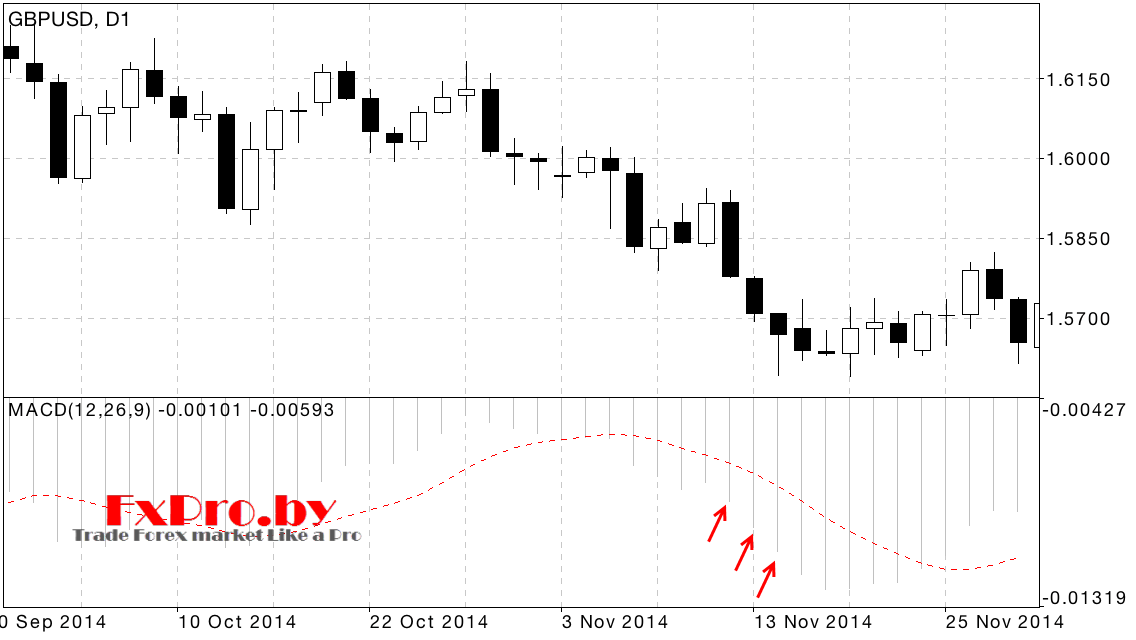

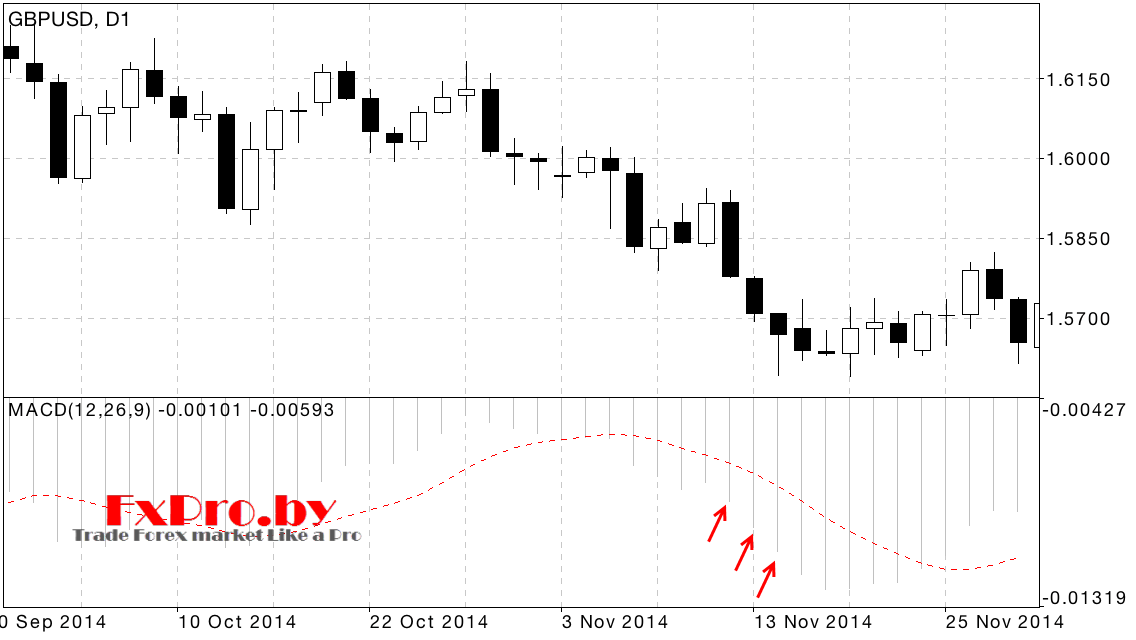

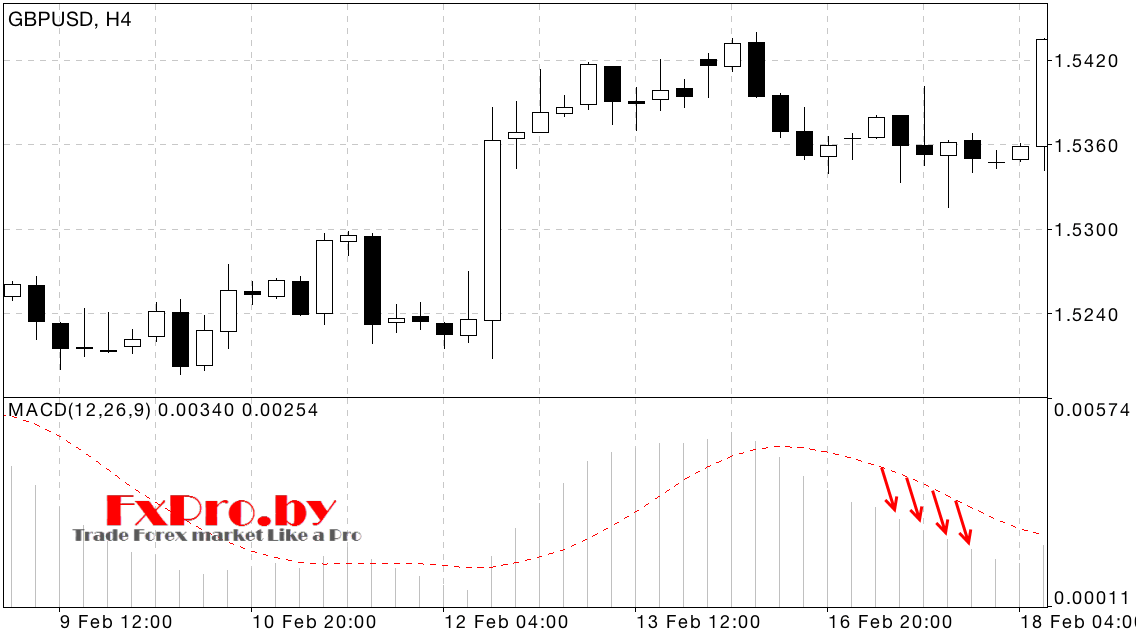

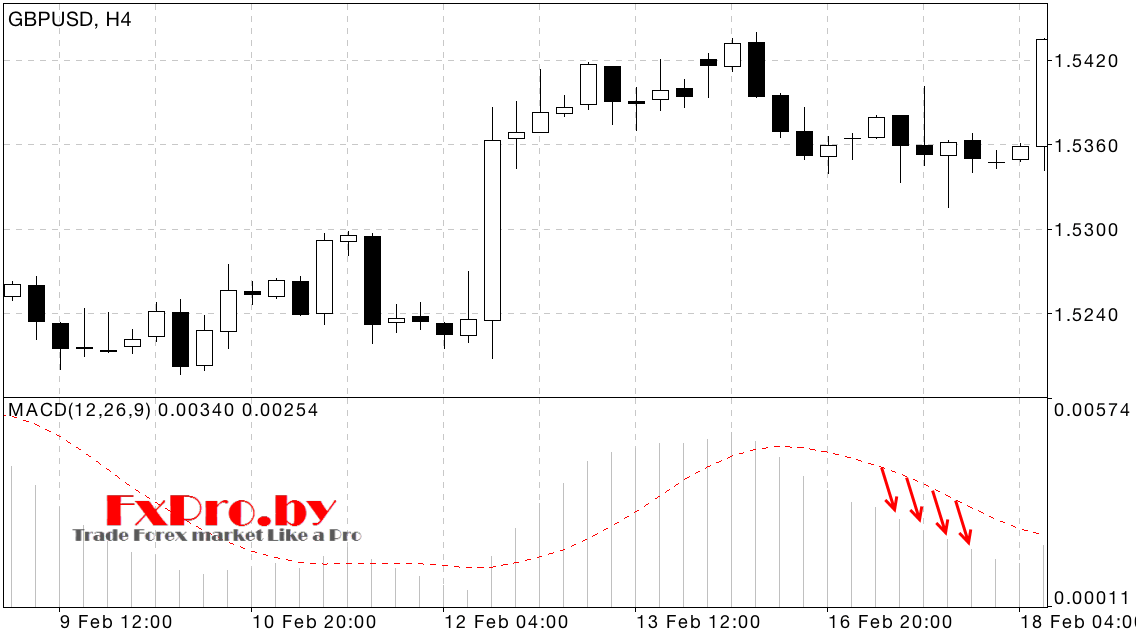

По мнению известного трейдера А.Элдера, является одним из самых надежных сигналов — это расхождение между ценой на графике и гистограммой:

когда цена на графике обновляет максимум, а на Макди нет, это указывает на то, что доминирующая тенденция теряет силу и возможен разворот. Среди трейдеров называется «медвежья» дивергенция;

конвергенция, или «бычья» дивергенция — это противоположная ситуация, при которой цены на графике движутся к минимуму, а на индикаторе поднимаются вверх.

Учитывая то, что дивергенция не указывает на точное время разворота, а лишь предупреждает о его приближении, рекомендуется сочетать MACD с другими методами анализа и видами индикаторов.

От автора

Роман Зиф

Задать вопрос автору

Перед тем как выбрать по какому сигналу МАКД вам работать рекомендую пройтись на истории графика и проверить сколько сигналов будут ложными, а по скольки вы сможете получить профит. Очень важным здесь будет замерять какой размер ТейкПрофит и СтопЛосс обеспечит наибольшое количество прибыльных сделок.

Рекомендую проверять минимум 100 сигналов

Нестандартные методы применения MACD

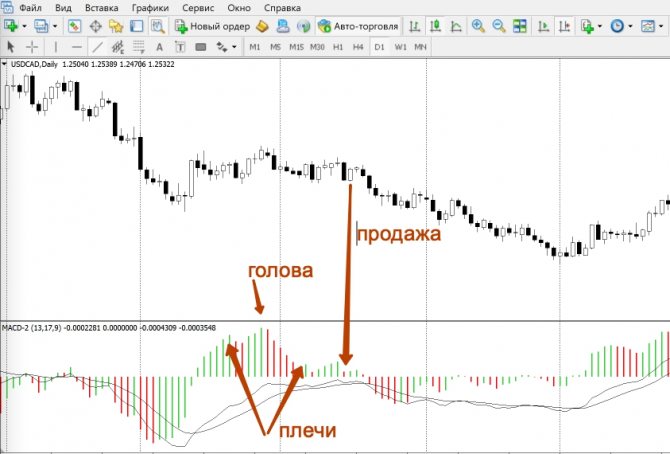

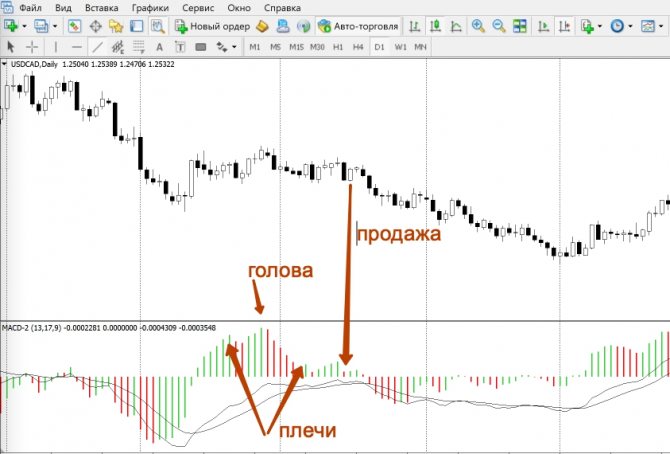

Гистограмму Макди можно использовать и по другому, например, искать на графике индикатора графические разворотные формации, такие как:

- двойная или тройная вершина,

- голова-плечи;

Осциллятор

В чем же логика этого индикатора? MACD – это разница двух скользящих средних, быстрой и медленной. Быстрая скользящая характеризует краткосрочную тенденцию, а медленная – более долгосрочную. Чем больше расхождение между этими скользящими средними (чем выше или ниже нуля гистограмма MACD), тем рынок более бычий или медвежий. Есть такое понятие, как возврат к средней. Так вот, ценовые колебания всегда возвращаются к своей средней цене. В случае индикатора MACD ценовые колебания (немного сглаженные) представляет из себя быстрая скользящая средняя, а собственно среднее цен – медленная. Соответственно, быстрая средняя всегда возвращается к медленной, а разница этих скользящих средних всегда возвращается к нулю. При этом, чем дальше расходятся средние, тем выше поднимается или ниже падает гистограмма, тем больше вероятность, что вот-вот начнется схождение, то есть движение гистограммы развернется в сторону нуля.

Поэтому следующий тип сигнала от этого индикатора – появление максимумов и минимумов, которые используются так же, как и в случае с другими осцилляторами. Единственный момент – у MACD нет определенных заранее уровней перекупленности и перепроданности. Анализ производится на глаз. На картинке выше я визуально определил уровень 0,0085 и нанес его на график. Как видно, пересечение уровня перекупленности/перепроданности в обратную сторону часто служит разворотной точкой для цены, ну или как минимум началом коррекции. Не всегда это работает с большой точностью, как, например, при работе с верхним уровнем на картинке, но, тем не менее, данный сигнал гораздо более надежен, чем у многих других осцилляторов. А в сочетании с уровнями точность или при работе по тренду точность увеличивается многократно.

Кстати, при наличии тренда можно использовать следующий трюк, основанный на запаздывании медленных осцилляторов. Я уже рассказывал про него в статье про Stochastic Oscillator. Смысл в том, что после пробоя уровня перекупленности/перепроданности в случае трендового движения цена еще долго может продолжать двигаться в том же направлении, а осциллятор – болтаться за уровнями. На картинке выше отчетливо виден хороший восходящий тренд. Вход в покупку осуществляется при пробое индикатором MACD определенного уровня, а выход из сделки – при простом пересечении индикатора с его сигнальной линией. Использование отложенных ордеров сделает входы еще точнее. Смысл здесь в том, что подняв уровень выше нулевой линии мы просто фильтруем малозначительные всплески цены. Наш уровень пробивают только действительно сильные движения, которые мы и берем.

4 часовая стратегия Macd + CCI

Из названия стратегии видно, что для получения сигналов будут использоваться 2 индикатора: Macd и CCI. Применение двух этих инструментов повышает эффективность торговли и количество прибыльных сделок. Чтобы правильно толковать сигналы по стратегии. рекомендуем сначала ознакомиться с особенностями работы индикатора CCI.

Установка и настройка индикаторов

Временной интервал графика необходимо установить на h4.Стратегия также подходит для торговли на часовом таймфрейме. Валютную пару можно выбрать любую.

Устанавливаем на график следующие индикаторы:

- Macd (12, 26, 2).

- CCI – 14.

Особенность стратегии в том, что индикаторы устанавливаются на график не по отдельности, а как бы накладываются друг на друга. Осуществить это очень просто. Сначала необходимо установить индикатор Macd, а затем наложить на него кривую CCI. Чтобы это сделать, просто перетащите CCI из левого меню прямо на гистограмму Macd.

Сигналы стратегии

Точки входа в сделку необходимо определять по пересечениям линий CCI и macd.

Сигналы для открытия ордера на покупку:

- Линия CCI прошла через линию macd снизу вверх.

- Бары macd поднялись выше 100 пунктов.

При соблюдении обоих условий входим в длинную позицию и покупаем актив.

Закрывать ордер нужно сразу после того, как линия CCI упадет ниже уровня +100 на гистограмме macd. Для страховки можно использовать стоп-лосс, установленный по ближайшему ценовому минимуму.

Сигналы для заключения сделки на продажу:

- Осциллятор CCI пересек уровень macd в направлении сверху вниз.

- Бары гистограммы опустились ниже уровня -100.

При наличии обоих признаков можно входить в краткосрочную сделку на продажу актива.

Закрывать ордер следует тогда, когда линия CCI поднялась выше уровня -100 на гистограмме macd. Страховочный стоп-лосс ставим на локальный ценовой максимум.

Работать по данной стратегии очень просто. На 4-часовом графике она подходит только для форекс. Для торговли на бинарных опционах ее можно применять на графике h1. На низших таймфреймах она неэффективна, так как дает большой процент ложных сигналов из-за рыночного шума.

Положение относительно нулевой линии

При наличии направленного тренда очень неплохо получается входить в его сторону прямо на пиках и впадинах. Но что, если направление тренда непонятно, но движения происходят очень волатильные, в широком диапазоне? Просто нужно учитывать положение индикатора относительно нулевой линии. На картинке выше сигналы на продажу берутся при пересечении MACD и сигнальной линии выше уровня нуля, а на покупку – ниже. То есть по сути мы соединили два вышеперечисленных подхода – использование MACD в качестве индикатора и использование пересечений. Если брать все подряд сигналы по этим правилам, как на рисунке выше, то можно на таких вот широких диапазонах зарабатывать приличное количество пунктов. В первой сделке произошли продажи, во второй закрытие продаж и, так как мы оказались ниже нулевой линии, открытие покупок. В третьей точке закрытие покупок и снова открытие продаж. Причем такая незамысловатая торговля принесла бы нам 16 сделок, две из которых закрылись бы примерно в ноль, а остальные принесли бы прибыль в районе 4500 старых пунктов.

Можно пойти еще дальше и нанести на график MACD пару уровней выше и ниже нуля для фильтрации незначительных колебаний. В этом случае можно брать только те сделки, при появлении сигнала к которым MACD предварительно пробивал эти уровни. То есть пересечения произошли выше или ниже этих уровней или рядом с ними. В этом случае мы еще полнее будем использовать осцилляторные свойства MACD.

Вообще же, наиболее эффективно использовать MACD можно именно в таких условиях – когда рынок не находится в определенном тренде и при этом размах колебаний достаточно велик.

Стратегия торговли MACD

Почему так важно понимать находимся мы в тренде или в коррекции? Потому что, это абсолютно разные торговые условия и, соответственно, необходимо уметь вовремя и оперативно сменить тактику работы в зависимости от изменяющейся ситуации на рынке.

Существуют следующие основные типы поведения гистограммы индикатора MACD:

a) (восходящий тренд)

b) (нисходящий тренд)

c) (коррекция при восходящем тренде)

d) (коррекция при нисходящем тренде)

Высота гистограммы определяется силой текущего импульса.

Смена направления движения гистограммы MACD является качественным сглаженным сигналом на наступление новой фазы в развитии тренда. В нижеуказанном примере мы получаем высоко вероятностные сигналы на начало коррекции, а затем на ее окончание, т.е. попытки возобновления восходящего тренда.

6. Сигнал, поступающий при смене направления движения гистограммы тем более качественен, чем дольше длилось предыдущее движение.

Определение дальнейшего краткосрочного тренда по столбикам гистограммы

Итак, по столбикам гистограммы можно определить продолжение текущего краткосрочного тренда и даже построить на этом свойстве индикатора простую торговую систему.

Очень часто при появлении нового пика сразу после пересечения индикатором MACD нулевой отметки появляется еще один пик, более высокий. Как правило, после пробоя первого пика цена продолжает движение либо сразу разворачивается. Если устанавливать отложенные ордера над первой свечой, на которой индикатор MACD пробил свой предыдущий максимум, может получиться вполне прибыльная торговая система.

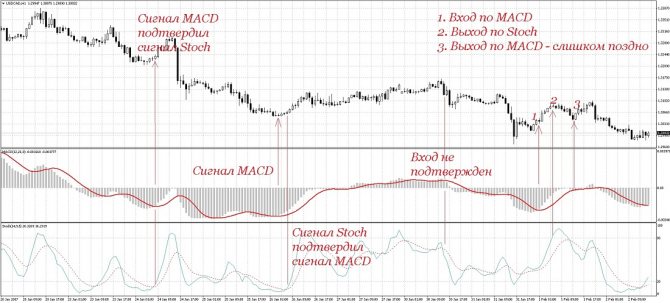

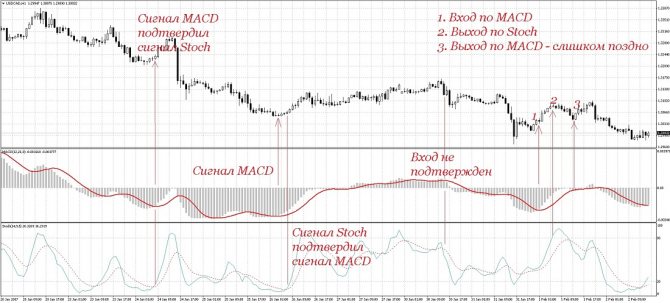

Stochastic и Macd: стратегии скальпинга

Стохастик и Макди относятся к трендовым осцилляторам. Сочетая их вместе, можно получить отличную торговую стратегию с минимальным процентом ложных сигналов.

Данная система подходит для торговли на основных валютных парах, таких, как EUR/USD, GBP/USD и так далее. На данных парах невысокий спред, что повышает прибыльность ваших сделок.

Представленная схема торговли лучше всего показала себя на графиках с интервалом m5, m15 и m30.

Настройки инструментов

В стратегии используются 4 инструмента – стохастик, Macd и 2 дополнительные скользящие для фильтрации сигналов.

Сначала необходимо добавить на график первую скользящую линию MA. В настройках устанавливаем период, равный 4, а в графе «Применить к» устанавливаем значение «Close». Это означает, что вычисления будут осуществляться по ценам закрытия свечи. Окрашиваем линию в красный цвет.

Вторым шагом добавляем на график вторую скользящую MA. Ее период устанавливаем на 8, а в графе «Применить к» ставим параметр «Weighted Close». Эту линию окрасим в синий цвет.

Далее необходимо установить на график Macd со следующими параметрами:

- Fast EMA – 12.

- Slow EMA – 26.

- Период MACD SMA – 1.

С таким периодом SMA инструмент будет более чувствителен к колебаниям рынка, что хорошо подходит для торговли по скальпингу.

В последнюю очередь добавляем на график стохастик. Все параметры следует оставить по умолчанию, за исключением уровней. Их мы меняем с 20/80 на 40/60.

Торговые сигналы

Суть торговли заключается в том, чтобы ловить краткосрочные тренды в пределах 10-15 пунктов и заключать по ним сделки.

Сигналы для покупки:

- MA 4 пересекла MA 8 снизу вверх.

- Стохастик движется вверх и пересек уровень 40.

- Тренд восходящий, бары гистограммы Macd расположены выше нулевой отметки.

Сделку следует заключать на открытии следующей свечи. Стоп-лосс ставим по цене закрытия предыдущей свечи или по последнему ценовому минимуму.

Сигналы для продажи:

- Скользящая MA 4 прошла через MA 8 сверху вниз.

- Линия стохастика опустилась ниже отметки 60.

- Столбцы гистограммы macd формируются под нулевым уровнем.

Входить в сделку следует также в момент открытия новой свечи. Страховочный стоп-лосс необходимо установить по ближнему ценовому максимуму или по цене открытия прошлой свечи.

Стратегии с использованием инструмента macd отличаются своей простотой и эффективностью. Этот индикатор уже много лет используется трейдерами для определения ценовых тенденций и поиска удачных входов в сделки. Тестируйте различные торговые системы на его основе, анализируйте и создавайте свои собственные, еще более прибыльные стратегии.

Фигуры технического анализа

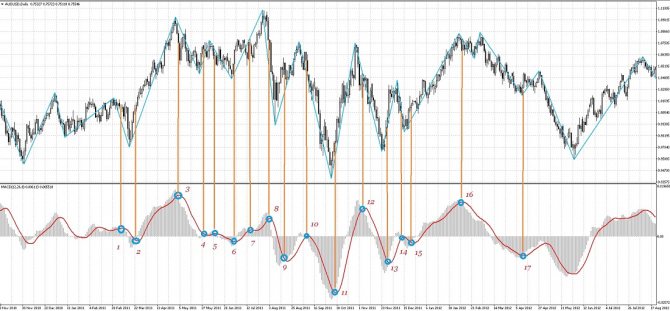

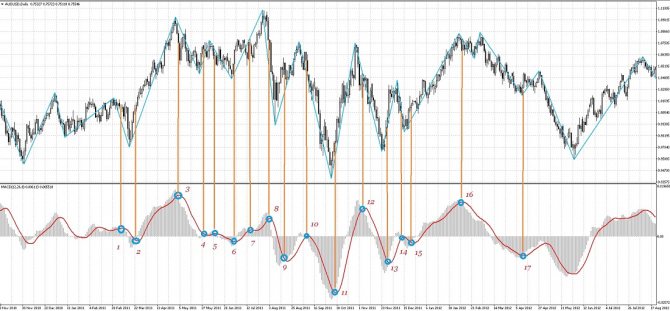

При внимательном рассмотрении гистограммы, рисуемой индикатором MACD, можно заметить, что и фигуры на нем отрабатывают вполне неплохо.

На картинке выше отчетливо видно, что при использовании принципа, описанного в предыдущем пункте, можно также успешно торговать и классические фигуры, такие, как голова и плечи, двойное дно. На рисунке выше изображено двойное дно индикатора MACD. При пробое правого плеча можно установить отложенный ордер (на покупку в данном случае) и войти в самом начале нового движения.

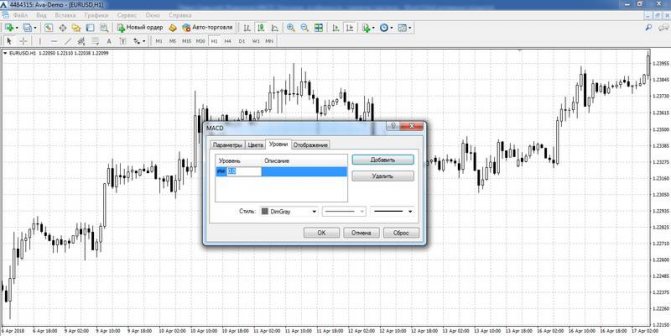

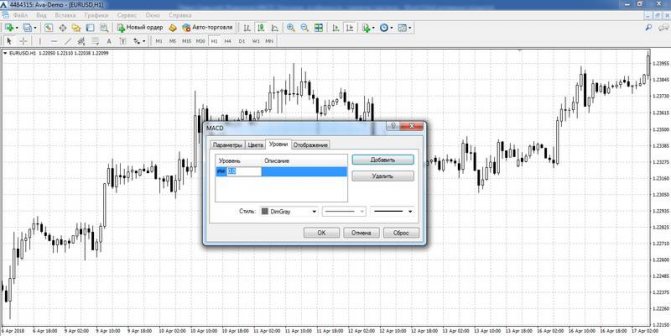

Настройка индикатора

Индикатора MACD входит в стандартный пакет инструментов торговой платформы MetaTrader 4, и его установка производится всего в несколько кликов мыши. Проще всего это сделать через кнопку «Индикаторы» в верхнем меню терминала:

После этого откроется окно настройки индикатора:

РегистрацияДемо-счет

Здесь можно настроить основные параметры индикатора:

- Быстрое и медленное МА – это те самые скользящие, которые наносятся на график и дают показания для построения гистограммы. Чем больше будет разница их периодов, тем более резкой будет гистограмма. В большинстве случаев эти параметры остаются по умолчанию (если условия конкретной стратегии не требуют иного).

- MACD SMA – это параметр скользящей самого MACD. Чем больше параметр, тем сильнее скользящая будет отдаляться от гистограммы, и тем реже они будут пересекаться.

- Далее настраивается параметр (открытие, закрытие, минимум или максимум свечи), по которому будут проводится остальные построения.

- Напоследок минимум и максимум гистограммы можно закрепить на определенном уровне, выше или ниже которого она заходить не будет.

В других вкладках можно настроить цветовую гамму, изменить настройки таймфреймов или добавить уровни. Дополнительные уровни могут понадобиться для отслеживания сигналов рамках какой-то конкретной торговой системы.

После того, как индикатор настроен и установлен на график, можно приступать к торговле. Существуют как простые, так и сложные стратегии торговли с помощью MACD. Чтобы понять принцип работы индикатора на практике, разберем несколько таких ТС.

Совместное использование с другими индикаторами

Совместное использование индикаторов — всегда хорошая идея. Каждый индикатор имеет свои сильные и слабые стороны. Компьютер позволит вам построить столько индикаторов на своем ценовом графике, сколько вы хотите. Попытайтесь их объединять. Осцилляторы работают особенно хорошо в окружении неспокойного рынка и при важных поворотных пунктах, когда тренд теряет момент. Во время сильного тренда вверх на рынке осцилляторы могут больше навредить, чем помочь.

Сигналы, генерируемые линиями стохастика, бывает, слишком часто появляются и ненадежны при использовании только стохастика. Пересечения MACD менее часты и более надежны (хотя обычно более медленны). Способом увеличения ценности обоих индикаторов является их комбинирование. Почему бы, например, не использовать характеристики следования за трендом системы MACD в качестве фильтра стохастика? Другими словами, следуйте сигналам покупки на пересечениях стохастика только тогда, когда линии MACD имеют положительную проекцию.

А можно также использовать в качестве фильтра на дневные сигналы стохастика недельную гистограмму MACD. Вы будете использовать сигналы покупки на дневном графике стохастика для входа на сторону покупки, только когда недельная гистограмма MACD имеет положительное значение или повышается. В таком бычьем окружении вам лучше игнорировать краткосрочные сигналы продажи более чувствительной системы стохастика.

Торговля по МАЦД. Дополнительный вариант

На последок мы предоставим Вам еще одну очень интересную стратегию торговли по индикатору MACD, она основана не на одном, а сразу на двух инструментах Мак Дака накинутых на один ценовой график. Лучшим интервалом для торговли считается дневной график, конечно можно и оптимизировать инструменты и под более короткие интервалы, но лучших результатов с такими настройками добились именно на дневных графиках, итак, нам потребуется;

- Индикатор MACD с параметрами «30»/»60″/»30″

- Индикатор MACD с параметрами 6/12/5

- Простая скользящая с периодом 6

Открытие ордеров происходит по следующему алгоритму

- Для открытия длинной позиции нам потребуется, чтобы сложились следующие условия, Гистограмма старшего МАЦД торгуется выше нулевой отметки, что сообщает трейдеру о глобальной восходящей тенденции, цена находится выше простой скользящей средней, младший МАЦД пробил центральный нулевой уровень снизу к вверху

- Для открытия короткой позиции нам потребуется, что гистограмма старшего МАЦД торговалась ниже нулевой отметки, это будет говорить о глобальном нисходящем тренде, цена должна находиться ниже скользящего мувинга с периодом 60, младший индикатор МАЦД должен пробить центральный уровень сверху вниз.

Стопы по данной стратегии фиксированные, если все условия сошлись, то стоп будет ставить на расстоянии сто двадцати или сто сорока пунктов, при этом тейка фиксированного нет, ордер будет закрываться том случае, когда цена закроется ниже простой скользящей с периодом 60, или же по показаниям младшего индикатора МАЦД.

Преимущества MACD

Одним из основных преимуществ MACD является то, что он включает элементы и импульса и тренда в одном индикаторе. Как следующий за трендом индикатор, он не будет слишком долго давать ложную информацию. Использование скользящих средних гарантирует, что индикатор будет следовать за движениями рыночного инструмента. Используя вместо простых скользящих средних экспоненциальные скользящие средние, удалось снизить запаздывание. Дивергенции в MACD могут быть ключевыми факторами в прогнозировании изменения тренда. Отрицательные дивергенции сигнализируют, что бычий импульс снижается и возможно изменение тренда с бычьего на медвежий. Это может служить тревожным сигналом для трейдеров, чтобы зафиксировать часть прибыли в длинных позициях или для агрессивных трейдеров, чтобы рассмотреть открытие коротких позиций.

Преимущества и недостатки

Главным достоинством рассматриваемого инструменты теханализа является простота использования, которая высоко ценится начинающими трейдерами.

Кроме этого, имеются плюсы:

- наглядность торговых сигналов;

- объединение свойств трендового и флетового индикатора, что снижает вероятность торговли против рынка;

- прогностические возможности в определении дальнейшего движения цены;

- информация о силе рынка;

- широкий диапазон изменения настроек.

МАКД имеет и свои недостатки:

- запаздывание за ценой, свойственное большинству осцилляторов, что ограничивает его применение, например, в скальпинге;

- наличие ложных торговых сигналов (ТС), вызванных “перерисовкой” инструмента, когда ТС появляется, а через некоторое время исчезает.

Недостатки MACD

Одно из преимуществ MACD также может быть и недостатком. Скользящие средние, будь они простыми, экспоненциальными или взвешенными, являются запаздывающими индикаторами. Даже при том, что MACD представляет разницу между двумя скользящими средними, все равно может быть некоторая задержка в самом индикаторе. MACD не особенно хорош для определения уровней перекупленности и перепроданности. Хотя возможно определить уровни, которые исторически представляют перекупленность и перепроданность, MACD не имеет каких-либо верхних или нижних пределов, ограничивающих его движения. MACD может продолжать движения за пределами исторических экстремумов. MACD вычисляет абсолютную, а не относительную, разницу между двумя скользящими средними. Она рассчитывается вычитанием одной скользящей средней из другой. Если рыночный инструмент растет в цене, то разница (и положительная и отрицательная) между двумя скользящими средними будет расти. Поэтому трудно сравнивать уровни MACD за длительный период времени, особенно для инструментов, которые росли экспоненциально.

Настройка MACD для М1

На таком низком интервале используются преимущественно скальпинговые стратегии. На сегодняшний день есть 3 концептуальный варианта оптимизации индикатора под такие низкие интервалы. Первый вариант подразумевает такие настройки: 13,21,1. У второго такие: 21,34,1, и у третьего такие: 31, 144, 1.

На самом деле, все 3 варианта можно считать вполне себе работоспособными, а какой выбрать конкретно, это должен решать уже каждый самостоятельно. Естественно, предварительно необходимо проверить всё на демо-счету, чтобы иметь возможность сделать конструктивные выводы.