Здравствуйте, дорогие друзья! С 01.01.2015 в арсенале российского инвестора появился новый инструмент – индивидуальный инвестиционный счет. Фактически это подарок со стороны государства. РФ стимулирует население активнее заниматься долгосрочными инвестициями в ценные бумаги, а в качестве стимула выступает дополнительная финансовая выгода. Ниже разберемся, где лучше открыть ИИС, сравнение брокеров также выполним. Присоединяйтесь к обзору.

ИИС не требует от вас навыков в трейдинге на Форекс или опыта работы на фондовом рынке. Этот инструмент подойдет всем без исключения резидентам РФ с «белой» зарплатой и возможностью инвестировать на срок от 3 лет.

Что такое ИИС и их классификация

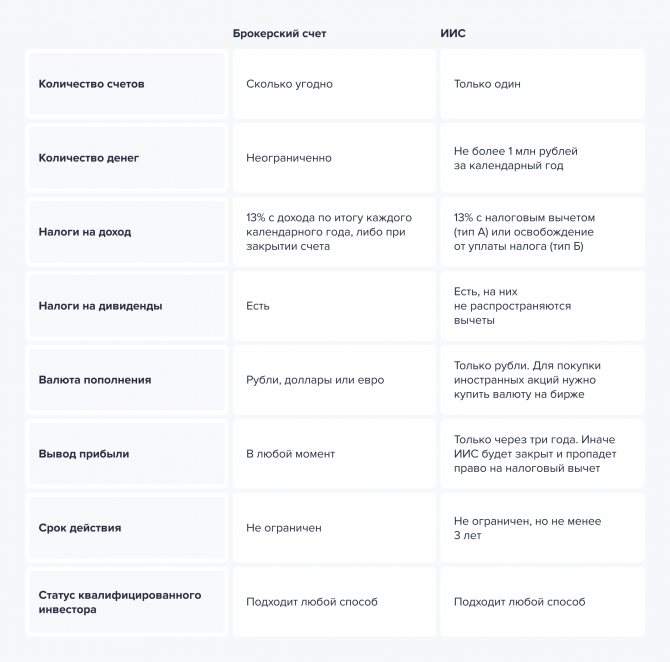

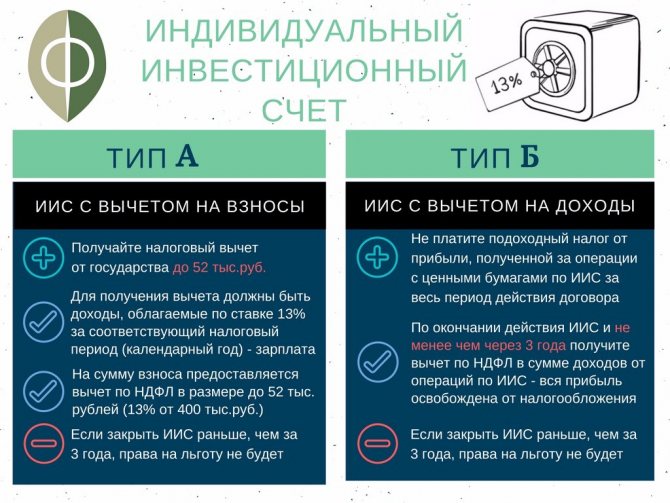

ИИС расшифровывается как индивидуальный инвестиционный счет. Это аналог обычного брокерского счета с той лишь разницей, что по нему можно получить дополнительные преимущества. Бывает 2 типов:

- Тип А – в течение года можно пополнять на сумму до 1 млн. руб. Ранее предел был на отметке 400 тыс. руб., но в 2022 г. лимит повысили до 1 млн. Преимущество такого счета – возможность получить налоговый вычет – компенсацию 13% НДФЛ. Правда, максимум возврата уплаченного НДФЛ не превышает 52 тыс. руб. Ранее публиковалась статья про вычет по ИИС счетам, в ней этот механизм описывается подробнее.

- Тип В – налогового вычета нет, зато весь профит, полученный за счет торговли ценными бумагами не облагается налогом. Этот вариант больше подойдет активным трейдерам.

Чтобы воспользоваться преимуществами ИИС, счет должен быть открытым не менее 3 лет. Закрыть его можно и досрочно, но в этом случае не получите ни налоговый вычет, ни освобождение от уплаты НДФЛ с полученного дохода. Комбинировать преимущества обоих типов ИИС нельзя – либо налоговый вычет, либо освобождение от налога на доход.

Нюансы работы с ИИС

- Эти счета можно переводить между брокерами.

- Один человек не может открывать несколько ИИС.

- Срок действия ИИС исчисляется с даты регистрации. То есть можно открыть его, например, в январе, деньги внести 27-28 декабря и после новогодних праздников подавать документы для получения налогового вычета.

Удобно то, что никто не ограничивает владельца ИИС в обычной работе на фондовом рынке. Открыв ИИС, вы можете покупать и продавать акции, как и остальные трейдеры. Можно реализовать стратегию «Buy&hold» – купить бумаги надежных компаний после регистрации счета и потом продать их при закрытии ИИС. На видео ниже – больше теории и вариантов использования ИИС.

В чем преимущества брокерского счета

Если инвестор планирует придерживаться активной инвестиционной стратегии — часто совершать сделки с акциями, снимать часть денег со счета и пополнять без ограничений, то для этого подойдет обычный брокерский счет. Возможностей использования такого счета больше, а ограничений — меньше.

Можно инвестировать больше 1 миллиона рублей в год.

Сумма пополнения ничем не ограничена. Пополнять счет можно не только в рублях, но и в валюте — долларах или евро.

Вывод средств без ограничений.

Деньги можно вывести со своего счета в любое время и в любом количестве. Брокер сразу удержит налог, если в текущем году получен доход.

Доступны все инструменты.

Можно покупать любые бумаги в соответствии с вашим квалификационным статусом, в том числе недоступные для ИИС. Например, ОФЗ-н — облигации федерального займа для населения.

Статус квалифицированного инвестора.

Один из вариантов стать квалифицированным инвестором — получить квалификацию по объему средств: инвестировать более 6 млн рублей.

Подбор тарифа и минимизация расходов брокерского счета

Идеальный с точки зрения тарифов тот ИИС, на котором:

- Владелец счета не платит за услуги депозитария.

- Не было ежемесячной платы.

- Комиссия за сделки минимальна. Речь идет о тех сборах, которые списывает сам брокер. Помимо этого придется заплатить 0,01% от объема сделки непосредственно бирже.

В случае с ИИС тарифы могут снизить итоговую прибыль на 10-20%. В деньгах такие расходы выглядят не особо большими, но лучше еще на этапе выбора брокера не ошибаться. Масштабы потерь на тарифах удобнее рассмотреть на примерах. Предположим, что ежемесячно владелец ИИС вносит на счет 30 тыс. рублей и вкладывает их в фондовый рынок, то есть имеем ежемесячную активность:

- Брокер №1 – за депозитарий платить не нужно, нет и минимальной месячной платы, удерживаемой компанией. Берется только комиссия в размере 0,06% от объема сделки. Каждый месяц владелец ИИС будет терять 30 000 х 0,06% = 18, а за год – 216 руб.

- Брокер №2 – берет комиссию за сделку 0,03%, но придется оплатить услуги депозитария + установлен минимальный платеж в случае активности по счету. Так как пополнение ИИС выполняется ежемесячно, то платить придется каждый месяц суммарно по 300 рублей, за год – 3600 руб. Добавим к этому потери на комиссиях при заключении сделки – 30 000 х 0,03% = 9 руб. в месяц или 108 руб. за год.

Сравним расходы за год:

- Брокер №1 – 216 руб.

- Брокер №2 – 3600 + 108 = 3708 руб. Или в 17 раз больше по сравнению с первой компанией.

Теперь учтите, что открытым ИИС будет как минимум 3 года, то есть переплата за счет невыгодного тарифа составит порядка 10 тыс. рублей.

Как инвестировать деньги при помощи БС?

После подписания договора и внесения средств на счёт инвестор получает доступ к торгам. Одной из самих популярных торговых площадок является Московская биржа. Брокеры также могут предоставлять доступ к другим площадкам, включая зарубежные. В последнем случае требования к минимальному капиталу обычно достаточно высокие.

Покупать и продавать активы можно с помощью торгового терминала — специального программного обеспечения для доступа к торгам на бирже. В нём инвестор будет видеть все доступные инструменты, текущие котировки и заявки. Также в программе будут данные для анализа и отчёты по использованию средств.

Для новичков есть пробная версия программного обеспечения. Она позволяет торговать в демо-режиме. Это отличный способ понять, как работает биржевая торговля и разработать инвестиционную стратегию.

Брокеры также принимают заявки по телефону, однако такой способ оформления сделки обычно предполагает более высокую комиссию.

Где стоит открывать ИИС?

При выборе у какого брокера лучше открыть ИИС сравнивать придется десятки компаний. В мой личный ТОП вошли БКС, Финам, Открытие и Тинькофф. Детальные обзоры компаний делал ранее, сейчас дам краткую характеристику каждой из них.

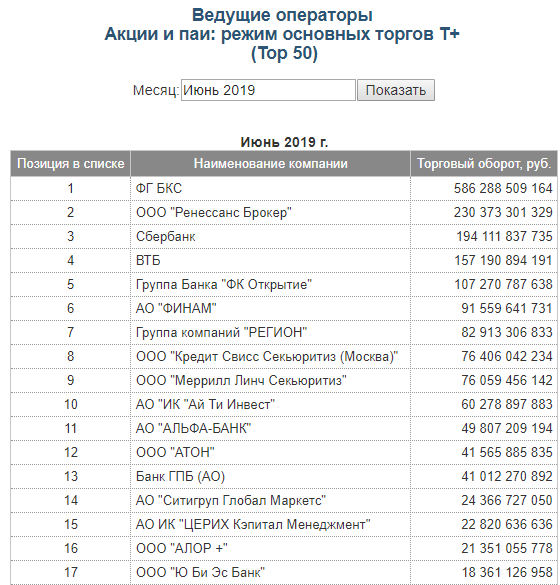

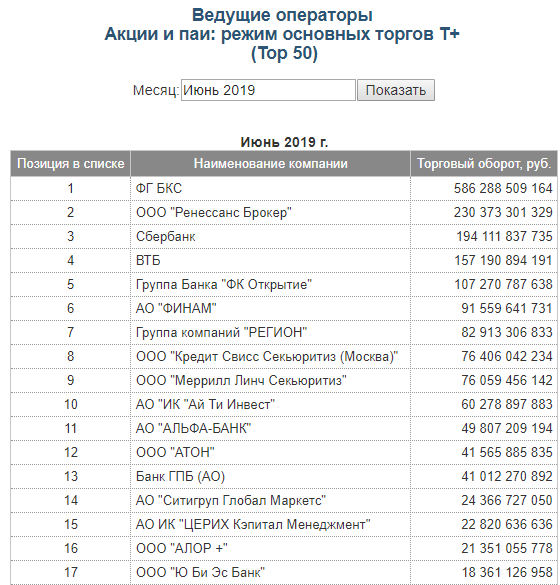

БКС

Один из старейших брокеров с лицензией ЦБ РФ. По статистике ММВБ уверенно занимает первое место по торговому обороту.

Компания работает с 1995 г., есть выход на фондовый рынок. Новички могут не формировать портфель самостоятельно, а использовать структурные продукты – состав подобран специалистами БКС. Остается только открыть счет и выбрать, куда именно инвестировать.

Основные характеристики:

- Стартовый депозит – рекомендуют от 50000 руб.

- Ввод и вывод денег на инвестиционный счёт без комиссии.

- Расходы на депозитарий – 177 рублей в месяц, при отсутствии активности платить не нужно.

- Работать нужно через QUIK, MT5 – оба терминала платные, но их стоимость уменьшается на величину торговой комиссии. Если активно работать, то и Квик и МетаТрейдер5 станут бесплатными. Также за их использование не возьмут деньги, если оценка депозита по состоянию на конец месяца превышает 30 тыс. рублей. Есть дополнительное ПО (TSLab, TradeMatic Trader, BCS Setup CQG, TrustManager). Как вариант – загружайте приложение для смартфона от БКС «Мой брокер», за него платить не нужно.

- Плечо зависит от актива и конкретной акции, по результатам расчетов обычно находится в диапазоне 1:2-1:6, для валют — больше.

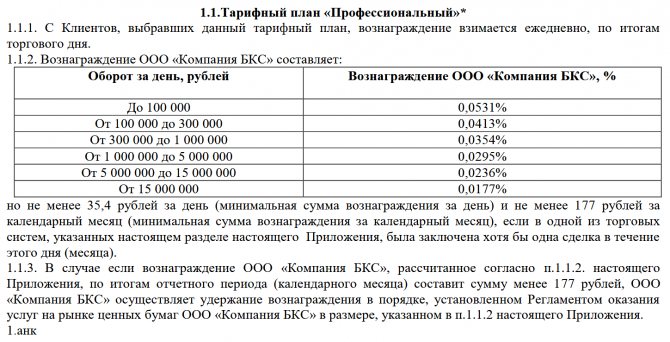

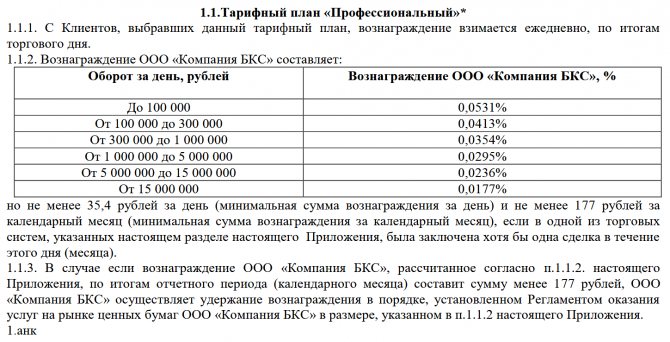

- Более 30 тарифных планов, подробнее их описание можно прочесть по этой ссылке. БКС-Старт предполагает комиссию, привязанную к торговому обороту, отдать придется от 0,0177% до 0,0531%. При этом минимальное вознаграждение брокера за месяц, в котором была активность (заключались сделки), составляет 177 рублей.

Это лучший брокер для ИИС. Выделю отличные инструкции, расписан каждый шаг и даже новичок не испытает проблем при открытии индивидуального инвестиционного счета.

Открыть ИИС счёт у брокера БКС

Финам

Компания входит в ТОП 3 лучших брокеров России, позволяет торговать на фондовом рынке и открывает ИИС обоих типов. Сайт менее информативный, чем у БКС, это единственное в чем можно упрекнуть брокера.

Характеристики Финама:

- Минимальный счет – от 30 тыс. рублей.

- На свободный остаток по ИИС компания начисляет процент, равный 50% от ставки ЦБ РФ. На момент подготовки материала это 3,75%. То есть можно пополнить счет, ничего не делать с деньгами, и брокер дополнительно начислит 3,75% на эту сумму.

- Если откроете счёт в одноименном банке, то сможете выводить деньги с комиссией 0%.

- При открытии единого счета можно заказать кредитку со ставкой 12,75% годовых и лимитом до 6 млн. рублей.

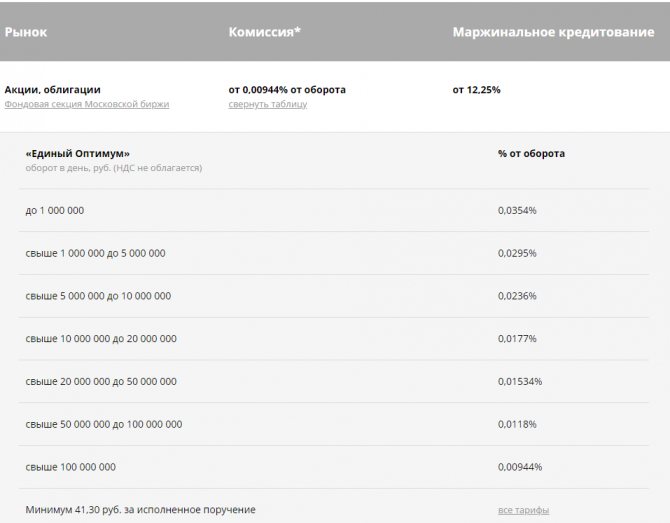

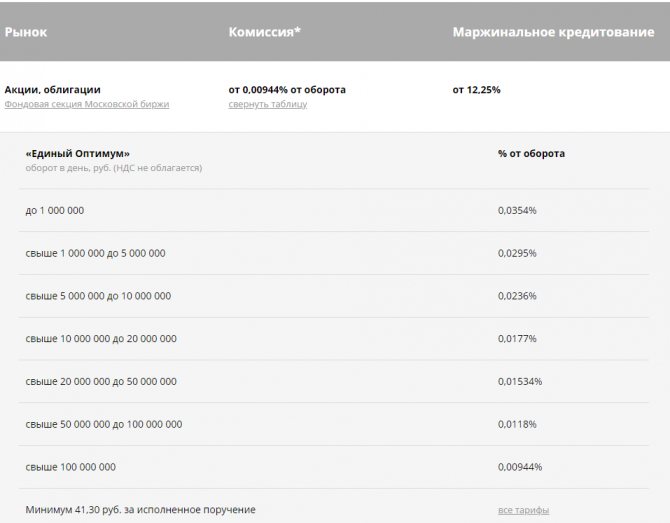

- На тарифе «Единый Оптимум» комиссия составляет 0,0354% при обороте до 1 млн. При этом брокер возьмет минимум 41,30 руб. за исполненное поручение (заключение сделки). Минимальное вознаграждение брокера в месяц – 177 руб.

Ключевое отличие по сравнению с БКС – начисление небольшого процента на остаток свободных средств по счету. Это подарок от Финама для особо ленивых (или чересчур осторожных) инвесторов.

Открытие

Отзывы характеризуют эту компанию как надежную, по состоянию на конец июня 2022 г. количество клиентов перевалило за 200 тыс. Уровень надежности ААА присвоен Национальным рейтинговым агентством в 2010 г., в мае 2022 г. был в очередной раз подтвержден. На рынке брокер Открытие работает более 23 лет.

Характеристики компании:

- Открывать счет есть смысл на сумму от 50 тыс. рублей. В этом случае не будет списываться ежемесячное вознаграждение брокера.

- Если стоимость счета меньше этой суммы, брокер будет ежемесячно списывать 295 руб.

- Расходы на депозитарий – 0,01% от среднегодовой стоимости ценных бумаг. Для подсчета этого показателя каждый день суммируется стоимость остатков ЦБ в отчете брокера и делится на количество календарных дней. Подробнее об этих тарифах можно прочесть здесь. Стоимость услуг депозитария не может быть ниже 100 рублей.

- За заключение сделки списывается комиссия в 0,057% от ее объема, но не менее 0,4 руб. за одно исполненное поручение.

Если планируете инвестировать от 50 тыс. рублей, можно завести счет в Открытии. Что касается того, что выбрать – Открытие или БКС, какой брокер лучше, то по комиссиям БКС выигрывает.

Тинькофф инвестиции

К числу компаний, в которых можно открыть ИИС, Тинькофф присоединился недавно. Сервис по работе с фондовым рынком позиционируется как максимально простой. Компания нацелилась на аудиторию, желающую инвестировать, но не имеющую даже минимального опыта работы с акциями, облигациями.

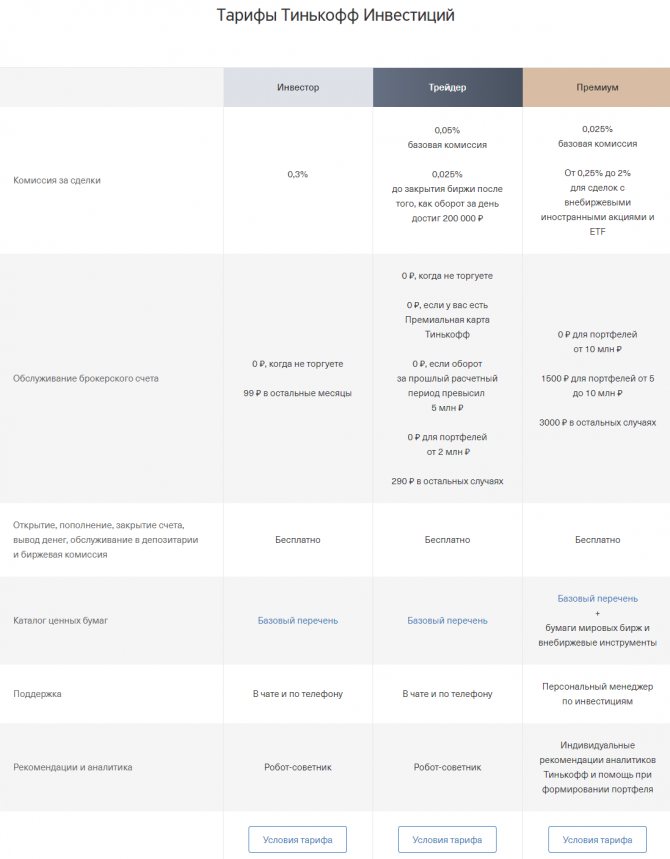

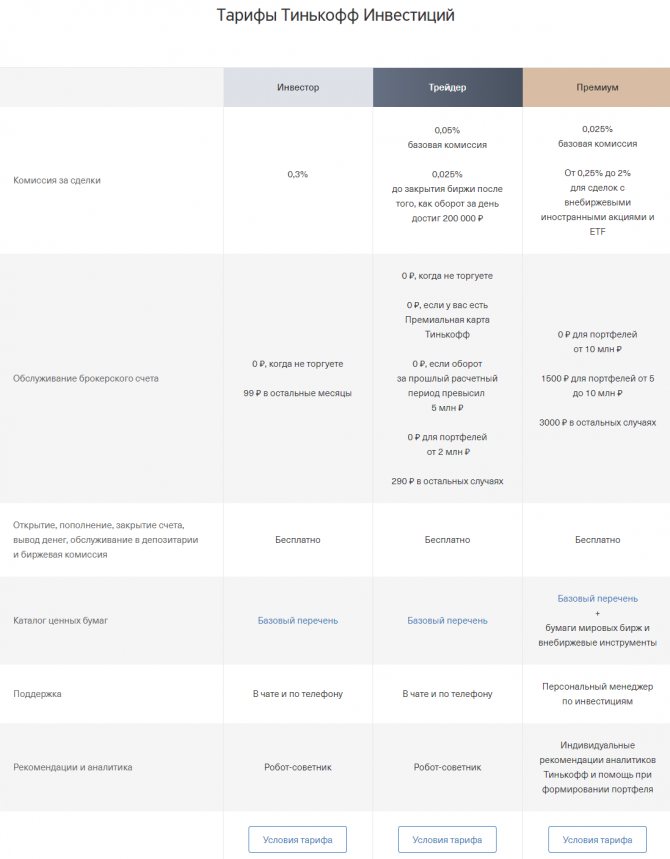

Характеристики компании:

- Стартовый капитал – минимум не ограничивают.

- Есть несколько тарифных планов. В самом Тинькофф советуют выбирать вариант Инвестор, если в месяц торгуете на сумму меньше чем 77 тыс. рублей, если больше – выбирайте «Трейдер».

- За депозитарий платить не нужно.

- Если есть активность по счету в течение месяца, то брокеру придется заплатить фиксированную сумму –99 руб. (для тарифного плана «Инвестор»). В противном случае платить ничего не нужно.

- Торговая комиссия – 0,3%.

- Привычный QUIK, MT5 здесь не используется. Процесс приобретения акций напоминает то, как вы делаете покупки в интернет магазине.

Ключевое в TinkoffInvest – почти в 10 раз большая торговая комиссия по сравнению с тем же БКС. В Тинькофф парируют тем, что в эту комиссию включены все скрытые платежи, например, оплата депозитария. К тому же иногда здесь дают бонусы, они перекрывают потери за счет большей комиссии.

Открыть счёт в Тинькофф инвестиции

Так что торговая комиссия у Тинькоффа максимальная, но вы не платите за депозитарий.

Теперь подведем промежуточные итоги и выполним сравнение брокеров ИИС в табличной форме.

| Брокер | Торговая комиссия за сделку, % | Минимальный сбор в месяц со стороны брокера, руб. | Оплата услуг депозитария, руб./месяц | Минимальный капитал при открытии брокерского счета, руб. |

| БКС | 0.000354 | 177 | 177 | 50 000 |

| Финам | 0,0354 (минимум 41,30 руб. за сделку) | 177 | 177 | 30 000 |

| Открытие | 0,057 (минимум 0,4 руб. за исполненное поручение) | 295 при стоимости счета мене 50 тыс. В противном случае не взимается | 0,01% от среднегодовой стоимости остатка ценных бумаг на счете | 50 000 |

| Тинькофф | 0.003 | 99 | — | — |

Как видите, условия различаются сильно, при выборе брокера обязательно учитывайте их.

Обслуживание БС: сколько стоят услуги брокера

Все расходы, связанные с брокерским счетом, можно разделить на следующие категории:

- Плата за открытие счета. На сегодняшний день в России многие брокерские компании отказались от взимания платы за открытие счета.

- Ежемесячная плата при отсутствии активности на счете.

- Комиссия за посреднические услуги при проведении операций, связанных с покупкой или продажей активов. Её размер обычно не превышает десятых долей процента. Однако нередко брокеры вводят повышенную комиссию за операции определенного типа. Все эти особенности следует уточнить заранее, до подписания договора на открытие БС.

- Комиссия за услуги биржи — величина вознаграждения рассчитывается исходя из дневной выручки.

- Комиссия за хранение, учет и обработку финансовых активов — платится ежемесячно, средняя сумма — 150 рублей.

Помимо этого, брокерские компании могут взимать плату за использование программ и приложений, а также информационных и аналитических инструментов.

Важно! Перед заключением договора внимательно изучите тарифы, комиссии, а также виды платных услуг. В зависимости от размеров планируемых инвестиций, а также количества сделок с активами можно подобрать выгодный тарифный план с минимальными тратами на комиссии и обслуживание.

Как открыть ИИС

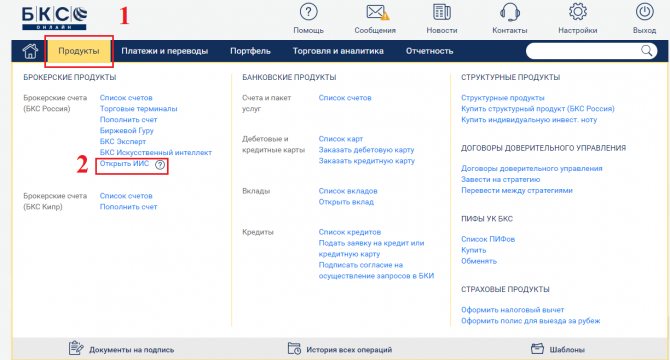

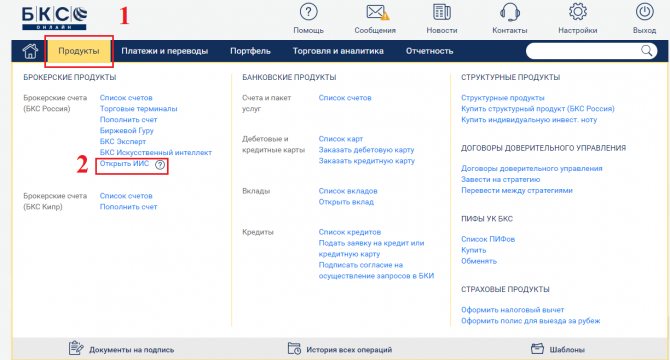

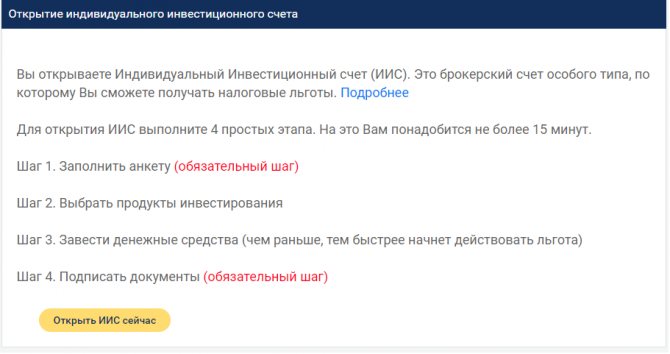

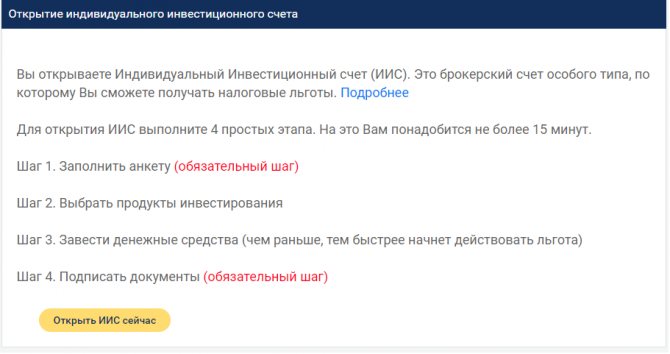

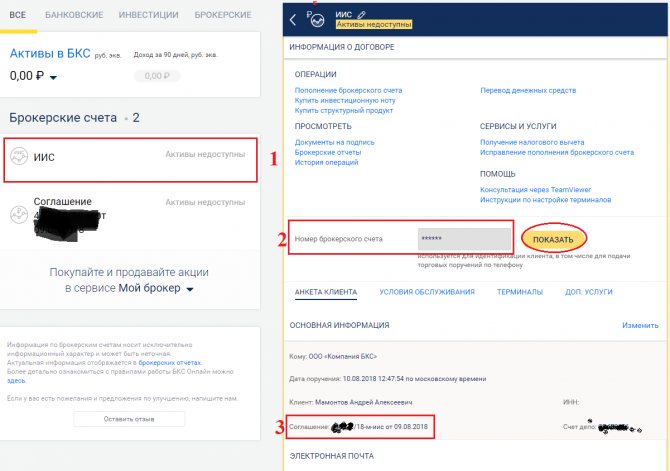

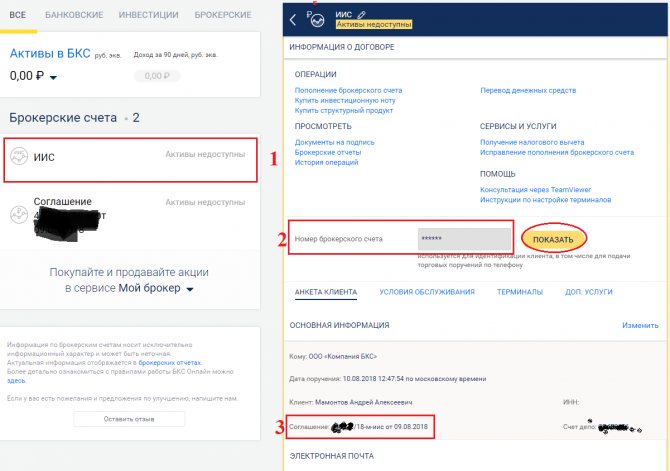

Хотя условия отличаются, но последовательность действия при открытии индивидуального инвестиционного счета одна и та же. Ниже – инструкция для брокера БКС (исхожу из того, что обычный счет у вас уже открыт):

- В личном кабинете в разделе «Продукты» выберите пункт «Открыть ИИС». Есть нюанс – переводы между обычным счетом и ИИС невозможны. Если вы по ошибке пополните брокерский счет, потом откроете ИИС, то на него деньги перевести не получится. Придется выводить средства на банковские реквизиты и потом отправлять их на ИИС.

- Нас предупреждают о том, что мы собираемся открыть индивидуальный инвестиционный счет.

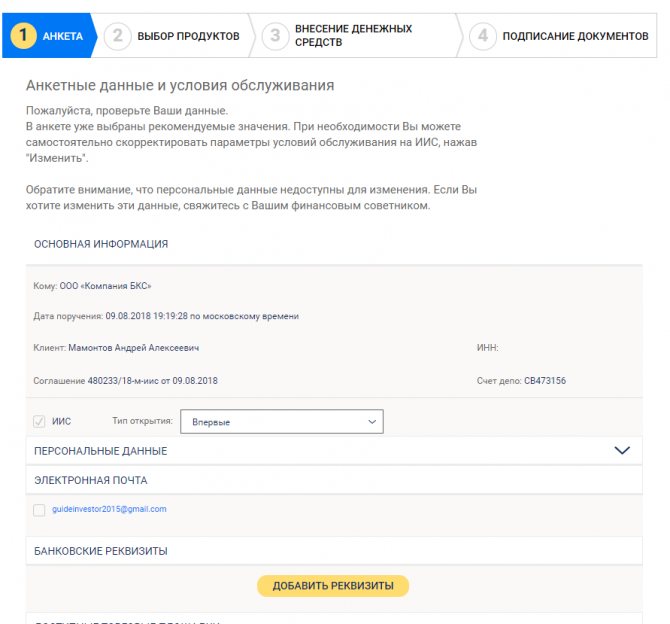

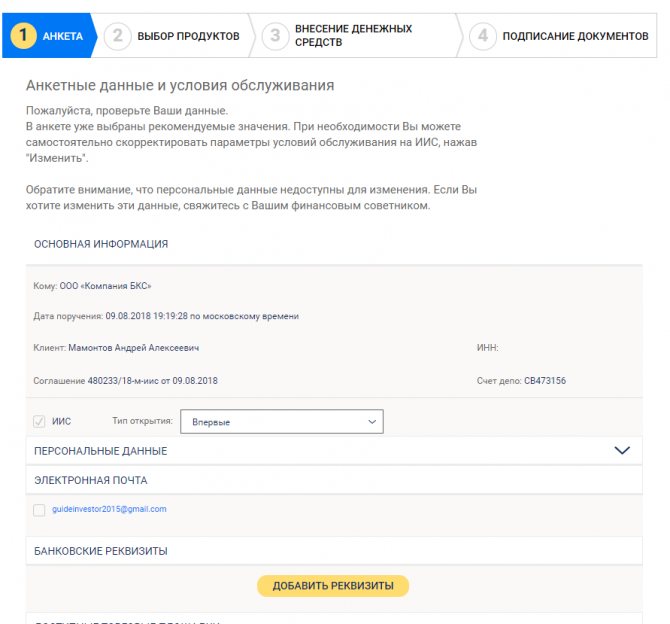

- Переходим к заполнению анкеты. Личные данные автоматически перенесены из информации, которую указывали при регистрации брокерского счета.

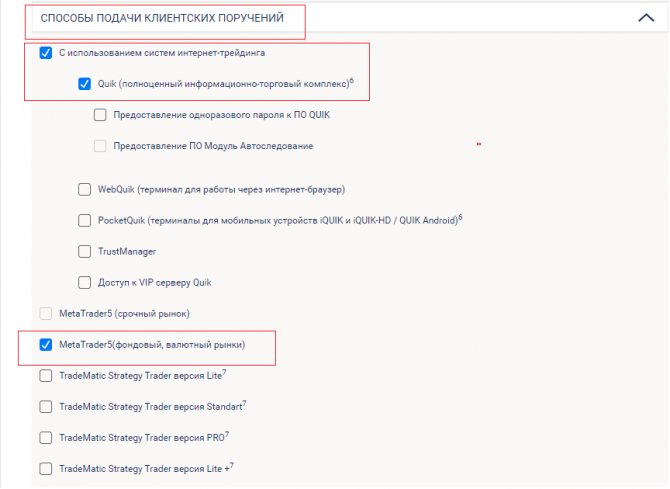

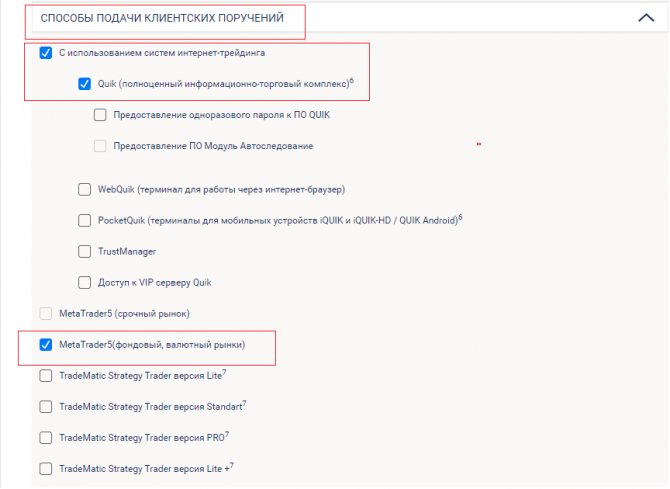

- На следующем этапе указываем, как будем подавать клиентские поручения. Отметьте QUIK, MT5 – этого хватит.

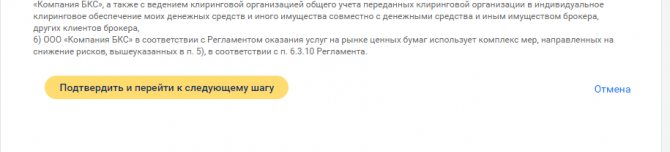

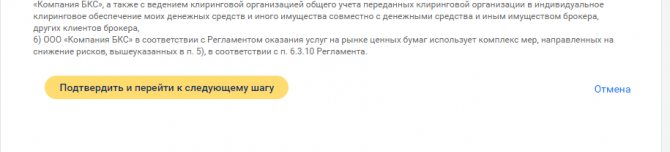

- В конце страницы жмем на кнопку «Перейти к следующему шагу».

- Продукты инвестирования задавать необязательно. Пока что пропускаем и пункт «Внесение денежных средств».

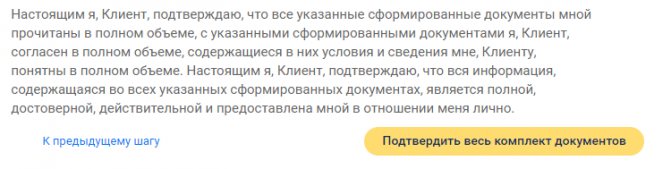

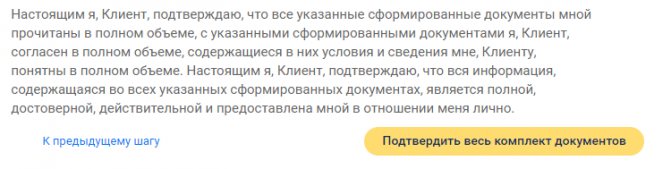

- Остается отправить заявку на открытие счета брокеру. Нажав на кнопку «Подтвердить весь комплект документов», получите СМС с кодом. Им подписываем заявку, она отправляется на рассмотрение в БКС.

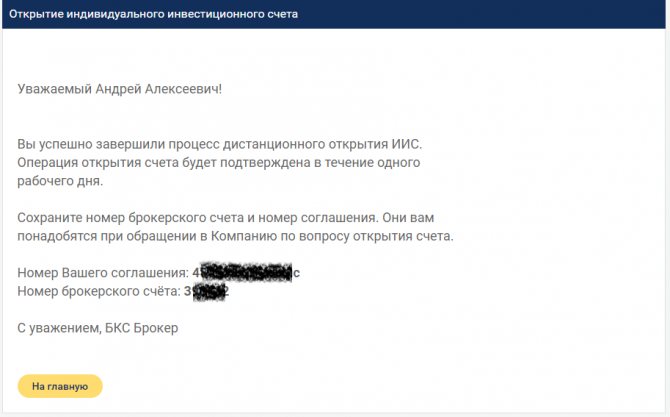

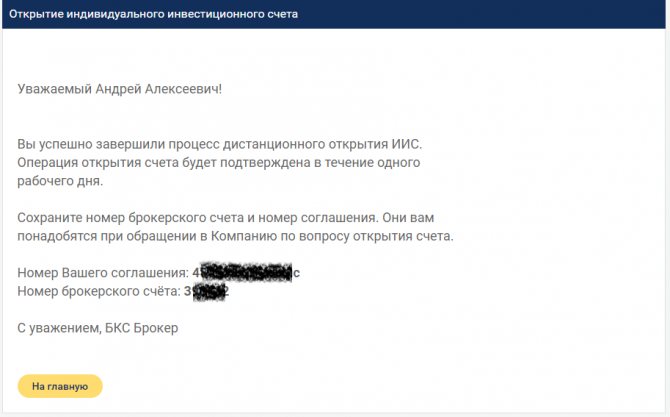

- Появится информационное окно, в нем сообщают, что заявка отправлена и ответ получим через 1 день. Также выдают номер соглашения и брокерского счета, их обязательно сохраните.

- Примерно через сутки в личном кабинете появится новое генеральное соглашение, соответствующее вашему ИИС.

ИИС открыт, осталось пополнить его.

Открыть ИИС счёт в компании БКС

Как внести деньги на ИИС

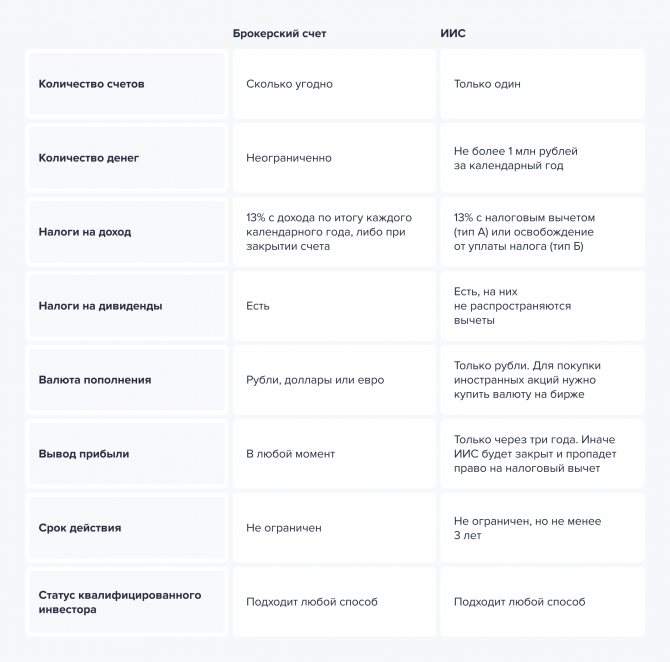

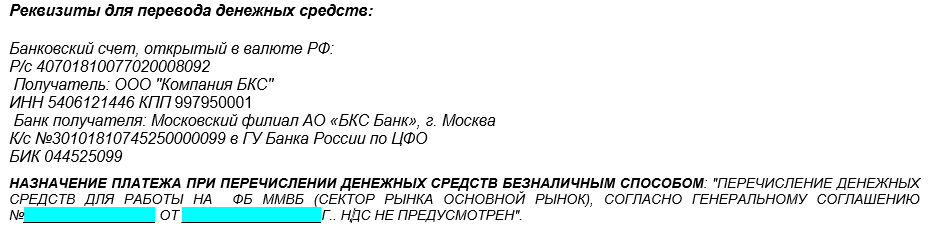

В отличие от офшорных брокеров, в БКС нет такого обилия вариантов внесения средств, придется работать со стандартным банковским переводом. Пример реквизитов – на рисунке ниже. Не забудьте правильно указать назначение платежа.

Что касается того, с каким брокером, открывающим ИИС лучше работать, то при выборе компании методы пополнения счета не учитываются как решающий фактор. У всех одна и та же картина – банковский перевод, наличные через отделение брокера, вариант с картой (но чаще всего этот вариант с комиссией, не рекомендую).

Для меня последовательность действий при пополнении ИИС выглядит так:

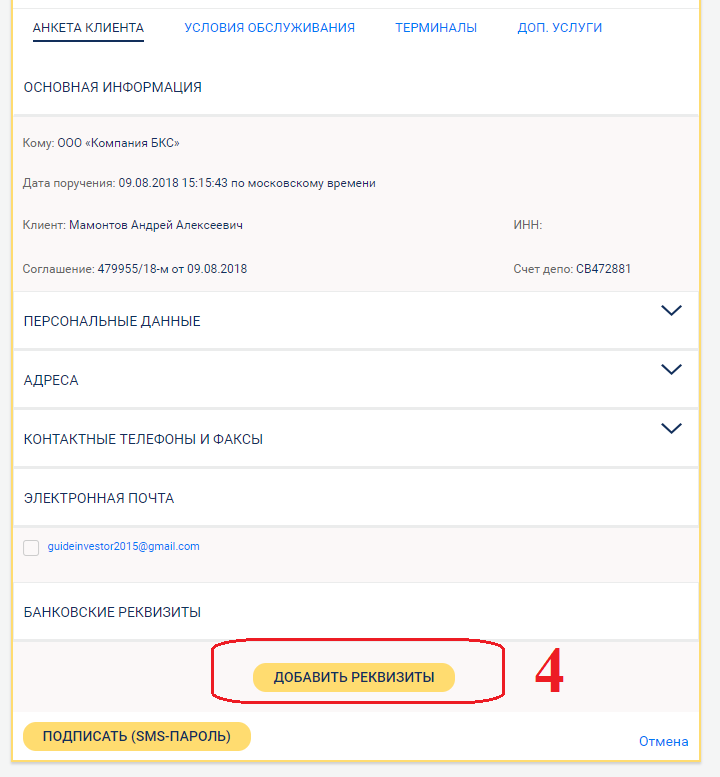

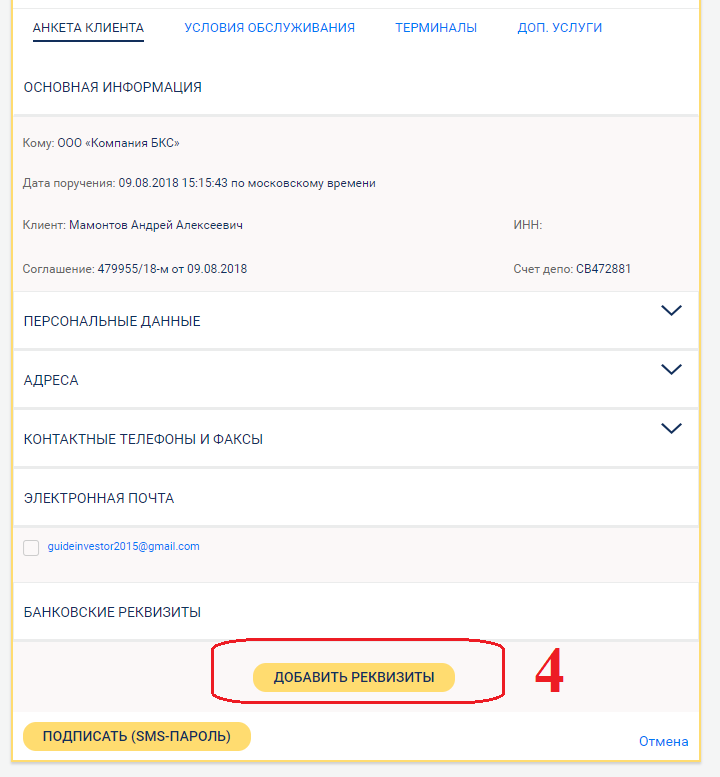

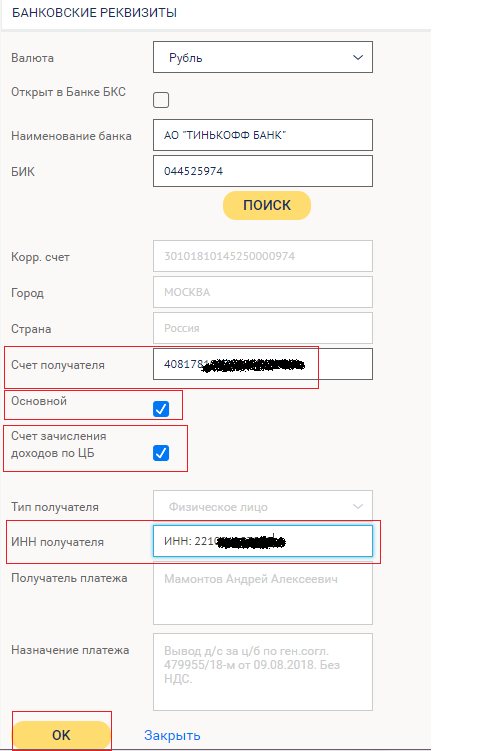

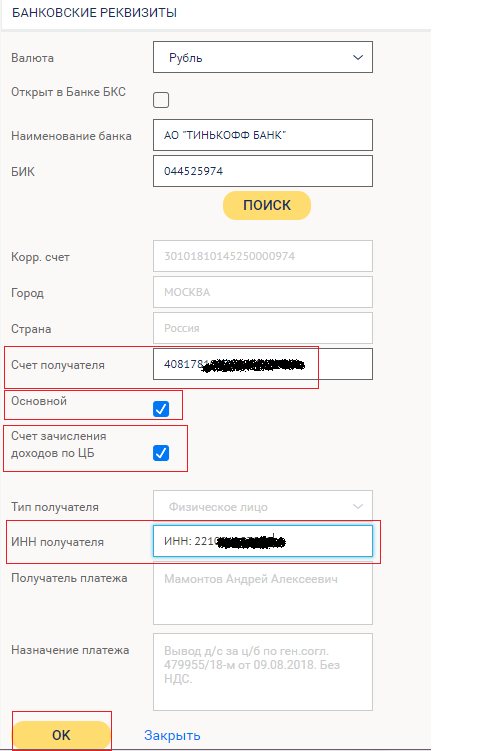

- В личном кабинете нужно указать данные банковского счета. Находясь в анкете клиента, жмем на кнопку «Изменить» и затем «Добавить реквизиты».

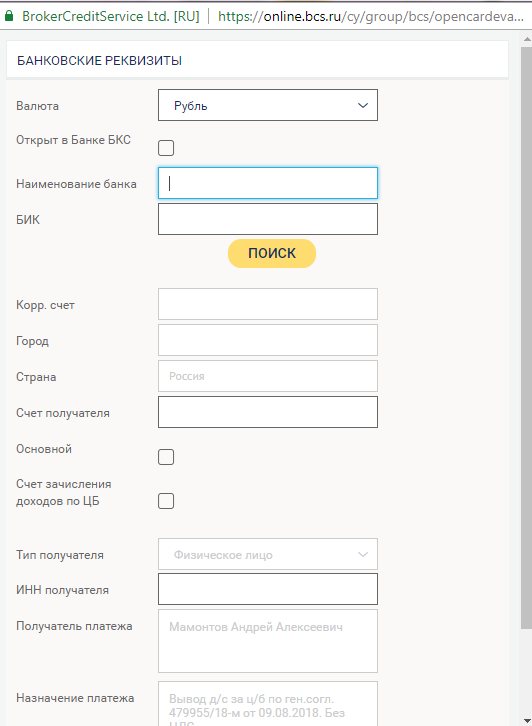

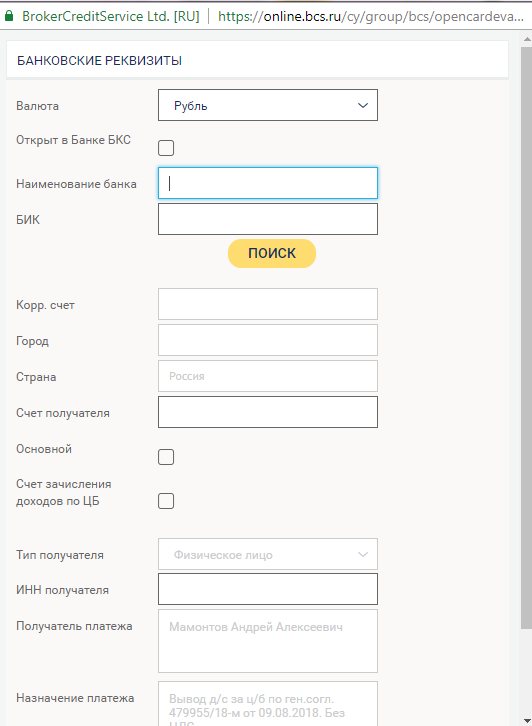

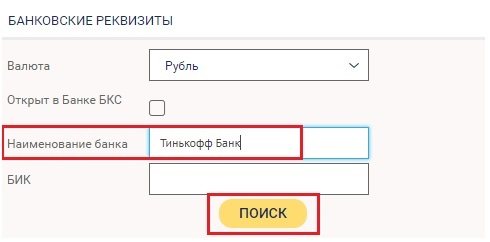

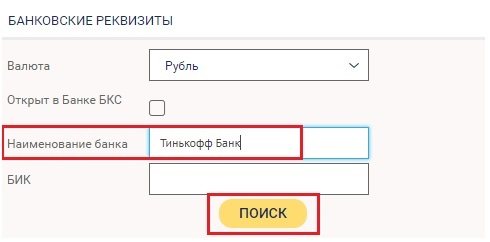

- Появляется форма для заполнения реквизитов.

- Указываем название своего банка. В моем случае это Тинькофф.

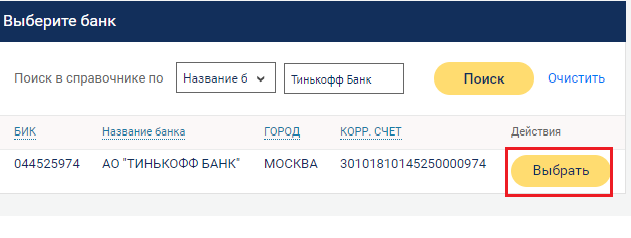

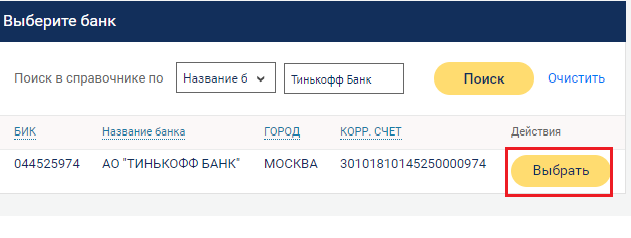

- Если написали без ошибок, то система автоматически находит подходящий банк, из выпадающего списка выберите оптимальный по географическому расположению.

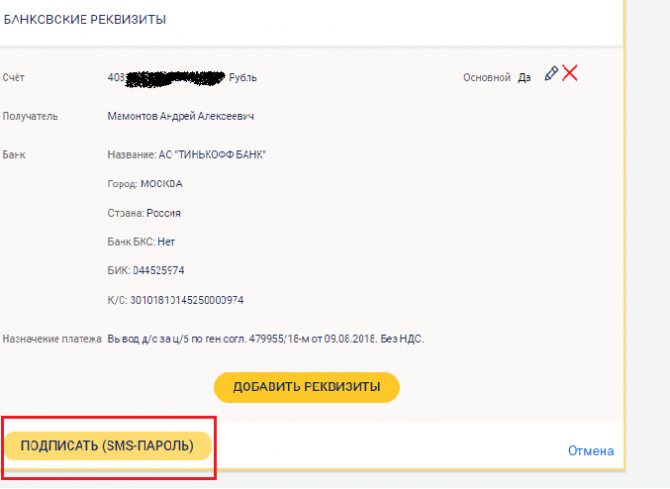

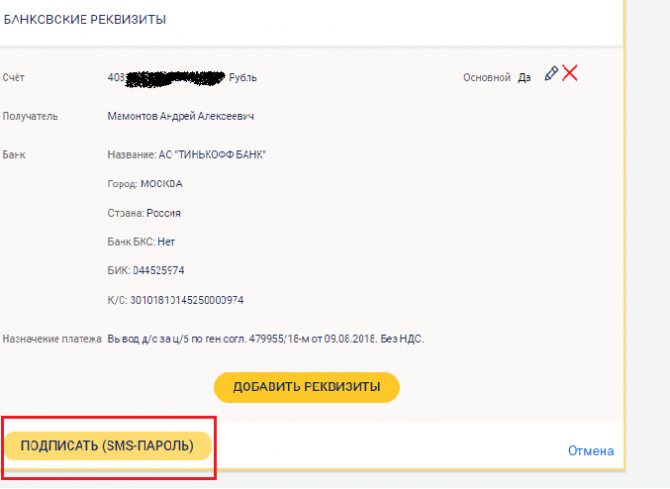

- Продолжаем заполнять форму. Здесь смутить могут разве что пункты «Основной» и «Счет зачисления доходов по ЦБ». Под вторым пунктом понимается доход в виде купонных выплат по облигациям и дивидендов по акциям. Если с этими понятиями сталкиваетесь впервые, рекомендую прочесть пост, как получить дивиденды по акциям. Можно отметить оба пункта для одного и того же счета или завести 2 разных. На один будете получать доход за счет купонов и дивидендов, а по второму – профит за счет спекулятивных операций с ценными бумагами.

- Остается еще раз проверить правильность ввода реквизитов и подписать форму с помощью СМС кода.

Остается только перевести деньги на ИИС, используя банковские реквизиты. БКС не берет комиссию ни за пополнение, ни за вывод средств, по своему банку – уточняйте в техподдержке.

Кто такой брокер для торговли на бирже

Биржевой брокер (от англ. «Broker» — маклер, посредник) — это посредник между трейдером (инвестором) и фондовой биржей.

Физические лица не могут напрямую покупать акции на бирже. Обязательно нужен посредник в виде брокерской компании. Это требование закреплено законодательно. В этом нет ничего страшного, поскольку это никак не ограничивает права граждан самим решать, что купить и продать. Брокер не вправе решать за клиентов такие вопросы за клиентов.

В чём различия между брокерами? В принципе для рядовых инвесторов не имеет какого-то значения через какого брокера работать на бирже. У каждого можно покупать все российские инструменты, которые есть на Московской бирже:

- Акции;

- Облигации;

- ETF фонды;

- Депозитарные расписки;

- Валюты (доллары, евро, швейцарские франки, юани);

У каждого можно получать дивиденды и купоны по облигациям.

В чём основная разница между фондовыми брокерами:

- Доступ к торговле зарубежными акциями;

- Доступный список финансовых инструментов. Не у всех есть фьючерсы, опционы;

- Условия маржинальной торговли;

- Комиссии за торговый оборот, депозитарные сборы;

- Скорость прихода дивидендов по акциям;

- Удобство пользования мобильным приложением для торговли;

- Удобство снятия денег;

- Компетентность технической поддержки;

У всех брокеров отсутствует минимальная сумма пополнения, есть доступ к торговому терминалу Quik. Все дают возможность открыть ИИС (индивидуальный инвестиционный счёт).

Какого брокера выбрать для инвестиций новичку? В этом обзоре мы рассмотрим топ-5 крупных брокеров:

- Финам (Finam);

- БКС Брокер (BCS Broker);

- Тинькофф (Tinkoff);

- Сбербанк;

- ВТБ;

Примечание При составлении рейтинга брокеров 2022 мы ориентировались на удобство мобильного приложения для торговли на бирже. Оно должно быть удобно и стабильно работать. Иначе инвестиции будут не так понятны для конечного клиента.

- Как выбрать брокера для фондовой биржи;

Как подать документы для получения налогового вычета

Компенсация НДФЛ от государства не поступает автоматически каждый год. Для получения этих денег придется отправить запрос. Порядок действий следующий:

- Готовим документы. Вам понадобится: справка о зарплате 2-НДФЛ, документ от брокера, подтверждающий открытие ИИС (проверьте, в нем должна быть дата регистрации ИИС и внесенная сумма), реквизиты счета, заполненная декларация по форме 3-НДФЛ. Платить за эту услугу необязательно, все можно сделать самостоятельно. Новичкам рекомендую прочесть пост с пошаговой инструкцией по заполнению 3-НДФЛ.

- Подаем документы налоговикам. Сделать это можно и при личном визите в ФНС, и удаленно, если есть аккаунт на сайте ФНС.

- Ожидаем поступление денег. Мгновенных зачислений не бывает, по закону на проверку в ФНС могут потратить до 3 месяцев. Если ошибок нет, компенсация уплаченного НДФЛ поступает на ваши реквизиты.

Советы при подаче документов на получение налогового вычета:

- Жестких сроков нет, но рекомендую подавать пакет документов в начале года, в это время ФНС еще не так загружена работой. Вместо 3 месяцев ожидания вполне реально получить деньги уже через 3-4 недели.

- Право на получение вычета «сгорает» через 3 года. То есть за 2022 г. получить его можно в 2022, 2022 и 2021 гг.

- Нельзя за одно обращение в ФНС получить вычет сразу за несколько лет. Если, например, в 2022 г. хотите получить деньги за 2022 г. и 2022 г., то готовьте 2 раздельных пакета документов.

- Сканы документов называйте так, чтобы инспектор ФНС сразу понял, что это за бумага.

- При заполнении документов вручную не ставьте даты. Нужно, чтобы она совпадала с днем подачи бумаг.

- Налоговый вычет сохраняет за человеком право пользоваться другими компенсациями от государства. Например, при покупке жилья сначала получаете деньги по ИИС, потом компенсацию части налога, уплаченного за приобретение квартиры/дома.

Пользоваться услугами компаний, обещающих заполнение документов за вас, не рекомендую. Даже новичок за 1-2 часа не спеша соберет весь пакет бумаг.

Можно ли перевести ИИС к другому брокеру?

Такая потребность возникает, если неудачно выбрали компанию с точки зрения тарифов, могут быть и другие причины.

Порядок действий следующий:

- Открываете ИИС у той компании, куда собираетесь переходить. Запросите реквизиты счета.

- Оповещаете текущего брокера, о том, что хотите перевести ИИС, запросите те же реквизиты.

- Также от обеих компаний нужно получить № депозитарного договора, а также документы по брокерскому обслуживанию и соглашения обоих брокеров с НРД.

- Подается неторговое поручение на передачу и прием активов в обе компании.

При такой схеме на перевод дается месяц, сохраняется «стаж» ИИС, 3-летний период заново отсчитывать не придется. Можно поступить проще – закрыть ИИС у одного брокера и заново зарегистрировать его, но 3 года отсчитываться начнут заново. Отмечу, что брокер не обязан принимать ИИС от другой компании. Операция не совсем стандартная, так что рекомендую уточнять в каждом конкретном случае.

Встречал отзывы, в которых трейдеры жаловались, что не совсем корректно происходил перенос активов. Но в течение 1-3 месяцев все приходило в норму, главное, что срок ИИС не обнулялся.

Резюме

Открыть ИИС и воспользоваться его преимуществами может каждый гражданин РФ. По сложности эту операцию я бы сравнил с регистрацией обычного брокерского счета. Даже те, кто ни разу в жизни не подавал налоговую декларацию, особых сложностей не испытает. Если планируете сочетать преимущества ИИС с обычным трейдингом, полезной будет статья о лучших Форекс брокерах. Активный трейдинг – неплохой источник дохода, а ИИС можно использовать как консервативную составляющую вашего общего дохода.

Основные нюансы работы с ИИС мы разобрали, если остались вопросы – жду их в комментариях. Будем разбираться вместе. Я же на этом прощаюсь с вами, желаю успехов в инвестировании и трейдинге. Подписывайтесь на обновления моего блога – будете своевременно получать уведомления о выходе новых материалов.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Когда брокерский счет невыгоден

Главный минус брокерского счета — нет налоговых вычетов как на ИИС.

У брокерского счета есть трехлетняя налоговая льгота для инвесторов. Она отличается от вычета типа Б условиями: ценные бумаги должны быть в собственности не менее трех лет и льгота не может превышать определенную сумму.