Биржи в России

Если об американских биржах и брокерах уже снято бесчисленное количество фильмов, написано столько же книг, то история российских финансовых рынков пока не может похвастаться такой известностью. Тем не менее, в 2022 году отечественные площадки переживали настоящий бум, связанный с приходом частных инвесторов.

Российские биржи пока не входят в топ-5 мировых бирж, но тоже дают возможность инвесторам покупать акции, облигации и другие финансовые инструменты. Так, ежедневный объем торгов Московской биржи составляет около 1,9 млрд долларов, а Санкт-Петербургской — около 1,44 млрд долларов.

Обе биржи торгуют ценными бумагами, выступая посредниками между эмитентами и инвесторами. За это они получают свой процент комиссии от сделок. На биржах есть разделение: существуют фондовый, срочный, валютный и товарный рынок. Инвесторы чаще всего выбирают тот рынок, на котором торгуются акции и облигации. Поэтому далее в статье — подробности о фондовых рынках обеих бирж.

1,5 трлн долларов

объем ежедневных торгов самой крупной фондовой биржи — Нью-Йорская (NYSE).

Что такое фондовая биржа

Предлагаю вспомнить, что из себя представляет фондовая биржа (ФБ). Это площадка, где проводится организованная торговля ценными бумагами и производными инструментами. Если, помимо этого, на площадке торгуется валюта и/или сырье, то такая биржа уже относится к смешанному типу.

Самой крупной в мире считается Нью-Йоркская фондовая биржа, также в первую пятерку лидеров входят Токийская, Лондонская, Шанхайская и Гонконгская площадки.

Краткая история появления в России

История биржевой торговли в России ведет отсчет с начала XVIII века. В 1703 году своим указом Петр I учредил Санкт-Петербургскую фондовую биржу, и целый век это было единственное учреждение такого рода. Изначально она была товарной, что было вызвано примитивным характером торговли в России по сравнению со странами Европы. Из ценных бумаг торговались только векселя государственных мануфактур, которые выпускались под нужды армии и флота.

В девятнадцатом веке начался бум строительства железных дорог в России, что способствовало росту объемов перевозимой продукции и активизации биржевой торговли. В 1837 году открывается биржа в Москве, а через некоторое время в Нижнем Новгороде и Рыбинске.

Отмена крепостного права в 1861 году способствовала развитию капитализма в России. За несколько десятилетий открылось более 30 бирж, а с началом Первой мировой войны их было уже 90.

После Октябрьской революции 1917 года в России были запрещены операции с ЦБ, после чего все инвесторы, вложившиеся в государственные облигации, потеряли свои средства. С введением НЭПа в 1921 году фондовый рынок возобновил было свою работу, но, проработав всего пару лет, был ликвидирован указом советского правительства.

Когда появились биржи

Первая биржа в России появилась по указу Петра I в Санкт-Петербурге и совпала с годом основания города. К 1914 году общая стоимость всех ценных бумаг, обращавшихся в Российской империи, составила 13-15 млрд рублей (в современном эквиваленте 6,8-7,7 млрд долларов). По этому показателю Россия опережала Австро-Венгрию и Японию, занимая 5 место в мире.

В Советской России биржи были закрыты правительством и снова заработали только 1990-х, после развала Союза. Ими стали Московская межбанковская валютная биржа (ММВБ), основанная в 1992 году, и Российская торговая система (РТС), работающая с 1995 года.

Состав акционеров

В феврале 2022 года крупнейшими акционерами Московской биржи, имеющими 5 и более % голосов, были:

В состав Мосбиржи входит ПАО Московская биржа, которая и управляет площадкой. В саму группу также входит центральный депозитарий («Национальный расчетный депозитарий») и клиринговый (Акционерное общество).

«Национальный расчетный депозитарий» — профессиональный участник рынка ценных бумаг с лицензией ЦБ. Он хранит записи о том, какими финансовыми инструментами владеют его депоненты. «Национальный Клиринговый Центр» — тоже профессиональный участник, который отвечает за взаиморасчеты между покупателем и продавцом ценных бумаг, выступая промежуточным звеном для каждого из них.

Что можно купить

На Московской бирже инвесторы могут купить акции, облигации, фонды, валюту, инструменты денежного и срочного рынков, драгоценные металлы, и даже зерно и сахар.

Раньше на Московской бирже было ограниченное количество иностранных ценных бумаг, но с конца лета 2022 площадка начала расширять список эмитентов иностранными компаниями. На начало марта 2021 года общее число акций и депозитарных расписок иностранных эмитентов площадки достигло 87. К эмитентам, ценные бумаги которых можно купить на Мосбирже, добавились Sony, Toyota, 3M, GAP, Oracle, Moderna и компания всемирно известного инвестора Уоррена Баффета Berkshire Hathaway.

Как проходят торги

Мосбиржа работает в режиме 5/2, и утро начинается с ранней сессии на валютном рынке. Торговая сессия для валюты начинается с 7:00 по московскому времени. С 9:50 до 9:59 проходит аукцион открытия — собираются заявки (ордера) участников на покупку и продажу. Это помогает определить цены первых сделок и исключает манипуляцию на старте торгов. Основная сессия начинается с 10:00, и первая половина дня проходит интенсивно — трейдеры и инвесторы реагируют на важные новости, попавшие в информационный шум накануне старта торгов.

Ближе к обеду, как правило, цены на бумаги стабилизируются. Но вторая половина дня зависит от зарубежных котировок.

Большинство инструментов торгуется в рублях, даже при покупке акций иностранных компаний. Несмотря на это, дивиденды по американским бумагам приходят в долларах США.

Раньше торги завершались в 18:49:59, но с июня 2022 года Мосбиржа ввела дополнительную вечернюю торговую сессию, в которую можно заключать сделки покупки и продажи акций, входящих в список, утвержденный Московской биржей. Теперь купить или продать некоторые ценные бумаги можно вплоть до 23:50.

Список акций, допущенных к вечерним торгам

Московская биржа может включить режим дискретного аукциона, если цена на какую-либо акцию, входящую в индекс Мосбиржи, нестабильна и меняется на 20% и выше в течение 10 минут. На полчаса биржа приостанавливает торги, чтобы собрать лимитные заявки. На основе их будет заново сформирована рыночная цена. То же самое происходит, если индекс Мосбиржи растет или падает на 15% в течение 10 минут. Если так произойдет трижды за день, торги остановятся до следующего дня.

Основные функции биржи валют

Функции валютной биржи обусловлены тем, что бесконтрольная деятельность трейдеров способна привести к непредсказуемому эффекту.

Не стоит забывать, что перекос валютных курсов провоцирует серьезные проблемы в экономике различных государств.

Ниже описаны 4 основные функции валютной биржи.

Ценообразование

Одной из важнейших функций валютной биржи является ценообразование. Традиционно под ценой понимают соглашение продавца и покупателя по поводу ценности конкретного товара.

Максим Фадеев

Специалист в области финансов и экономики.

На валютной бирже это определение не является абсолютно достоверным. Дело в том, что биржа учитывает мнение не двух участников сделки, а огромного количества людей и организаций, действующих в конкретный момент на рынке.

Цены не образуются сами по себе, а базируются на множестве различных факторов:

- политические и экономические новости;

- военные конфликты;

- стихийные бедствия;

- настроение рынка (то есть большинства участников торгов).

Именно эти факторы определяют степень колебаний, предсказуемости и другие важные явления.

Результаты формирования цен отражаются на графиках. В итоге получается изображение, позволяющее оценить изменение стоимости инструмента, образовавшееся под воздействием рынка.

Трейдеры, которые много лет занимаются анализом рынка, могут выявить тенденции изменения цен. Основное влияние на них оказывают крупнейшие участники рынка. Обычно их называют мажоритарии, к которым относятся центральные банки, а также крупнейшие инвестиционные фонды.

Расчет и корректирование цен

Если спекулянтам предоставить волю, они могут обвалить курс валют. Поэтому цены контролируются Центральными банками. В качестве основного инструмента влияния на курсы они используют интервенцию, под которой понимают покупку и продажу иностранных валют. Также применяются и другие инструменты, позволяющие корректировать цены.

Важно понимать! На самом деле трейдерам выгодно, что Центральные банки регулируют курсы валют. Благодаря контролю их колебания происходят в пределах определенного коридора.

Спекулянты при этом имеют возможность получить неплохую прибыль, заключая сделки в областях перекупленности и перепроданности. С целью определения названых уровней трейдеры используют различные индикаторы.

В некоторых случаях Центральный банк может отказаться от контроля курса своей валюты. Итогом может стать резкий непредсказуемый скачок, который ведет к убыткам многих трейдеров.

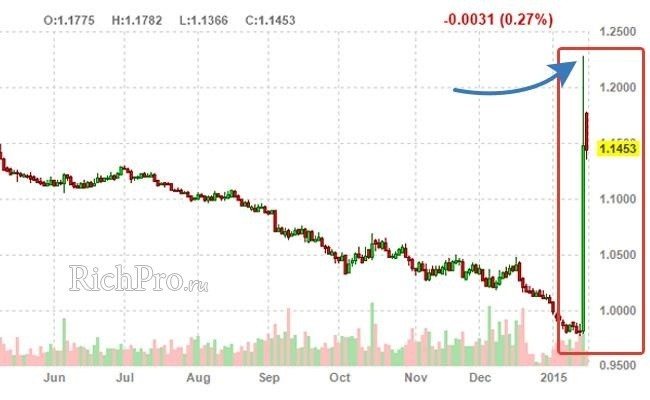

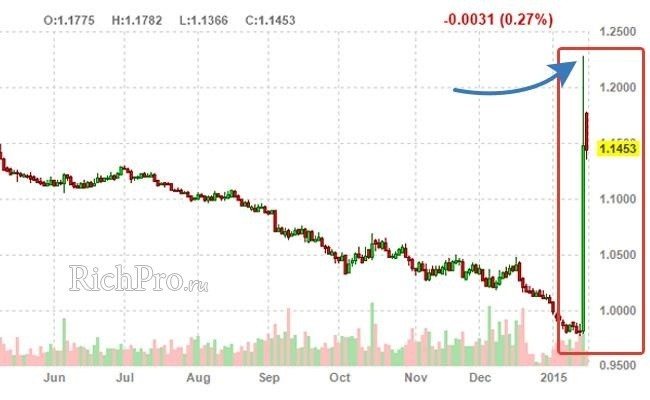

ПРИМЕР: Именно такая ситуация произошла со швейцарским франком в начале 2015 года. До этого момента рассматриваемая валюта была достаточно стабильной. Когда же центральный банк перестал фиксировать ее стоимость, курс резко изменился.

Резкий скачок курса швейцарского франка (CHF) на валютной бирже

В короткие сроки стоимость валюты выросла↑ на 1⁄3. Впоследствии она постепенно вернулась на прежний уровень, однако стабильность была утрачена навсегда.

Организация торгов

Валютная биржа объединяет участников торговли валютами. Среди них преобладают брокеры и трейдеры.

Первые занимаются созданием благоприятных условий для ведения торговли на бирже. С этой целью брокеры предоставляют спекулянтам специальные терминалы, которые позволяют анализировать рынок и выставлять ордера, зарабатывая деньги.

Отбор участников торговли

Влиять на стоимость валют могут только крупные игроки рынка. Однако с развитием интернета возможность принять участие в торговле получили абсолютно все. Достаточно открыть специальный счет и внести на него минимальную сумму.

Но не стоит забывать, что новички очень часто поддаются эмоциям. Ими нередко овладевают жадность или страх. Итогом становится слив депозита, рынок вытесняет неопытных трейдеров в ходе естественного отбора.

Валютная биржа является достаточно сложным экономическим организмом. Она выполняет важные функции в ходе регулирования стоимости, а также организации торгов валютами.

Что можно купить

На Санкт-Петербургской бирже можно торговать более чем 1500 инструментами — в том числе, иностранными ценными бумагами, еврооблигациями. На бирже доступен товарный рынок: от строительных материалов до водных биологических ресурсов и продуктов их переработки. Российские бумаги пока представлены в меньшем объеме, чем нам Мосбирже. Покупать или продавать ETF на Санкт-Петербургской бирже могут только инвесторы, подтвердившие свою квалификацию, например, имеющие подтвержденный опыт в биржевой торговле, профессиональное образование или определенную сумму на счете.

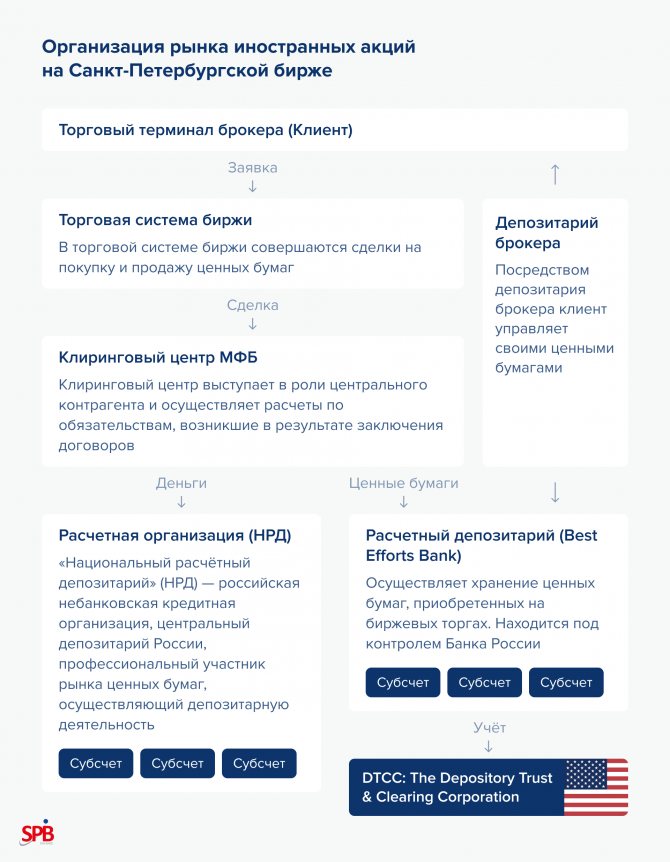

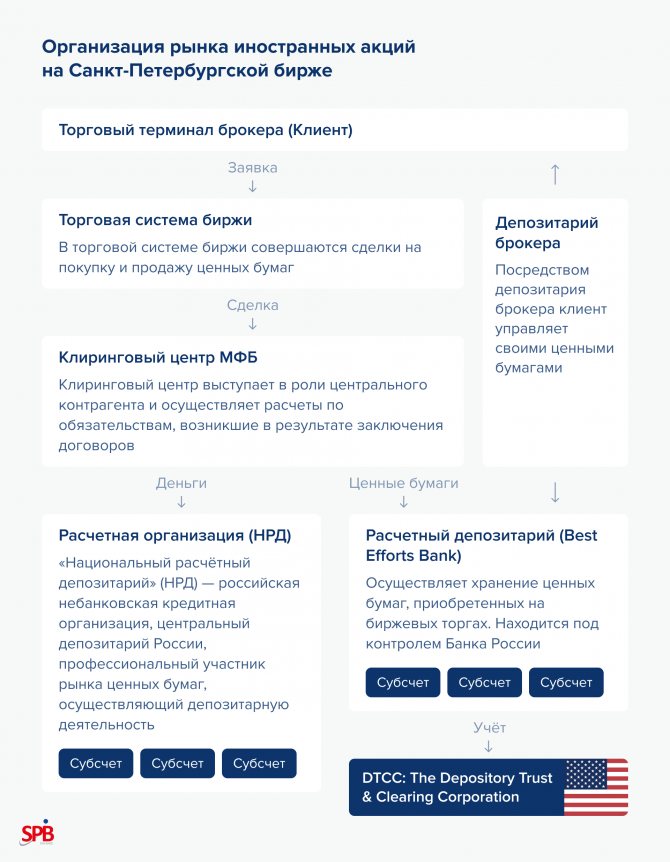

Доступ к иностранным бумагам

Акции и облигации инвесторов хранятся в ПАО «Бест Эффортс Банк» (Россия), а деньги — на клиринговом счете в Клиринговом центре МФБ в Национальном расчетном депозитарии (НРД).

ПАО «Бест Эффортс Банк» на субсчете учитывает ценные бумаги инвесторов, права инвесторов на ценные бумаги учитываются в депозитарии брокера и далее через цепочку номинальных держателей это право учитывается и в американской DTCC, и у иностранных депозитариев. Покупатель признается конечным владельцем акций с сохранением всех причитающихся ему прав владения. То есть, если вы живете в Рязани и купили бумаги Tesla, вы станете реальным акционером Tesla, проживая в своем городе.

Допуск ценных бумаг иностранных эмитентов к торгам осуществляется без договора с эмитентом на основании пункта 4.1. статьи 51.1. «Закона о рынке ценных бумаг». Это позволяет допускать к торгам акции и облигации наиболее ликвидных иностранных компаний.

Как проходят торги

После того, как инвестор подает поручение на покупку финансовых инструментов брокеру, кажется, что бумаги поступили на счет и вот оно, желанное владение бизнесом Илона Маска. На деле это немного не так. Расчеты по иностранным ценным бумагам проходят в режиме Т+2 — это означает, что расчеты по сделкам проходят на второй торговый день с момента совершения сделки. Если купить 1 акцию Tesla, она сразу отразится в личном кабинете приложения брокера. Деньги за нее резервируются на счете сразу, но депозитарий учтет права акционера уже на второй торговый день.

Основные торги по иностранным ценным бумагам на Санкт-Петербургской бирже начинаются в 10:00 по московскому времени и завершаются в 02:00 следующего календарного дня. По некоторым бумагам сделки можно совершать до 1:45. Это связано с разницей во времени с США и особенностями страны. Например, в американские государственные праздники торговля не проводится. Так было и 15 февраля 2022 года — на эту дату выпал День президента, который отмечают каждый третий понедельник февраля — тогда торги по американским ценным бумагам не проводились. Информацию о расписании торгов можно узнать на сайте Санкт-Петербургской биржи в специальном разделе.

В первой половине дня объемы сделок формируют только эмитенты РФ. С 14:30 и до 23:00 по московскому времени к торгам добавляются американские участники рынка. Это время совпадает со временем работы бирж США. При переходе США на зимнее время период торгов с дополнительной ликвидностью сдвигается на час вперед.

Ликвидность — свойство ценных бумаг. Бумаги с высокой ликвидностью можно продать в любой момент по цене, близкой к рыночной.

Поддерживают ликвидность ценных бумаг маркет-мейкеры, профессиональные участники рынка ценных бумаг. Именно маркетмейкеры, выставляя заявки, создают дополнительную ликвидность. Купля-продажа ценных бумаг иностранных компаний ведется в валюте. Для того, чтобы покупать ценные бумаги в приложении Газпромбанк Инвестиции, сначала необходимо купить доллары на свой брокерский счет и потом с их помощью покупать ценные бумаги.

Как заработать на валютной бирже — 6 простых советов для новичков

Я всегда думал, что представленные ниже советы – пустословие. В процессе реального трейдинга я осознал, насколько они все-таки важны.

Когда вы приступите к торгам на настоящие деньги, поймете, что сложность не в стратегиях, а в самоконтроле.

Совет 1. Воспользуйтесь демо-счетом

Никогда не забуду, как меня тянуло перейти от учебного счета к реальному. Особенно когда одна за другой шли прибыльные сделки. Мне казалось, что я упускаю колоссальные прибыли, продолжая торговать на демо.

Потом прочитал у Александра Элдера, знаменитого трейдера, автора бестселлеров по биржевой игре:

Биржа никуда не денется, месяцы и годы спустя перспективы на ней даже улучшатся.

И понял, как это верно. Перед переходом к торгам на собственные деньги надо через многое пройти, проанализировать сомнительные торговые сигналы, потерять сколько-то денег на гэпах («разрывах» цен до и после выходных, когда рынок закрыт) и так далее.

Некоторые трейдеры говорят, что освоить биржевую торговлю можно только на реальном счете. В чем-то они, наверное, правы, ибо эмоции на демо и на реале очень разные, но ведь летчики не сразу садятся в настоящие самолеты.

Совет 2. Пройдите курс обучения игры на валютной бирже

Желательно пройти платное обучение в офисе брокера в формате «1 на 1». Если такой возможности нет – изучайте вебинары, читайте книги, формируйте базовые знания. Практика показывает, что попытки самостоятельного освоения рынка отнимают уйму времени.

Пример

Однажды я беседовал с одним знакомым трейдером. У него огромный депозит, он получает около 10% прибыли в месяц (в среднем), рискует 2-5% средств. Я спросил его, как он пришел к своему результату и много ли потратил времени.

Его ответ: «Для того чтобы выйти в ноль, мне потребовалось шесть лет. Шесть! Я внесу деньги – за год солью, снова внесу – опять солью. На шестой год торговли, после всех сделок, мой депозит уменьшился всего на 1% — это было достижение! Со следующего года я вышел в плюс».

Еще я спрашивал, у кого он учился, какие книги читал. Ответ: «Я все изучал сам. Сидел перед монитором, чертил уровни. Пробовал одну стратегию, другую, третью. И каким же было мое удивление, когда я понимал, что они не работают! Я заплатил бы, конечно, заплатил за обучение, но некому было».

Иногда за обучение приходится отдавать крупные суммы денег, но оно того стоит.

Совет 3. Начинайте играть с небольших сумм

Положите на счет сумму, которую не особо боитесь потерять и начните торговлю. Как-то я смотрел запись занятия в Альпари, на котором Эдуарду Сунгатуллину задали вопрос о минимальной сумме денег для нормального трейдинга.

Он сказал, что обычно рекомендуется начинать биржевую игру с 250 долларов. Запомнилась его фраза: «Внесите деньги на счет и не увеличивайте депозит до тех пор, пока не удвоите». То есть, пока не заработаете очередные 250 долларов – вносить деньги снова нельзя.

На мой взгляд, методика очень верная. При риске в размере 2% от депозита вам придется торговать достаточно долго, чтобы удвоить внесенные средства. Вы приобретете колоссальный опыт.

Совет 4. Всегда следите за новостями

Валютная биржа более технична, чем фондовая, то есть цены, как правило, движутся в тенденциях и возвращаются в них даже после новостной «встряски».

Однако если вы торгуете на малых таймфреймах, новость может съесть немало средств, ибо происходят резкие ценовые скачки. Чтобы подготовиться к выходу новости, подтянуть защитные приказы, заглядывайте в экономические календари.

Совет 5. Не зацикливайтесь на убыточных сделках

Ранее я многократно писал об этом удивительном свойстве дилетантов. Цена идет против трейдера, давно пора бы закрыть сделку, а он все медлит: «Скоро рынок развернется». Очень часто из-за такого взгляда на вещи теряется весь депозит.

Но еще хуже, если рынок все-таки разворачивается. Тогда, как говорит трейдер Анатолий Радченко, дилетант начинает считать себя просто профессионалом биржевой игры. В будущем, скорее всего, он сольет не один депозит.

Руководствуйтесь принципом Уоррена Баффета:

Рубите убытки на корню!

Устанавливайте защитный приказ для каждой сделки и не перемещайте его. Если рынок пошел против вас, пусть позиция закроется с минимальным убытком.

Совет 6. Не принимайте решения на эмоциях

Эмоции необходимо отключать полностью. Избавьтесь от них. Пусть вами управляет холодный рассудок. Если не совладаете с чувствами – никогда не станете трейдером.

Стремление скорее закрыть убыточную сделку или зафиксировать прибыль («вдруг рынок развернется, я не получу даже этих денег???») никогда не сделает вас профессиональным игроком.

Как платят дивиденды

Чтобы получить дивиденды с акций иностранных перед закрытием реестра акционеров, инвестору важно не забыть про режим торгов Т+2. То есть, купить акции иностранных компаний, выплачивающих дивиденды, нужно за 2 дня до даты закрытия реестра акционеров, а не день в день.

Дивиденды придут не сразу. Средний срок начисления — 5-6 дней после того, как их выплатит эмитент. В течение этих дней депозитарий брокера распределяет их по счетам клиентов. Это связано с разницей во времени с США и сроками проведения банковских операций по переводу средств.

FAQ — часто задаваемые вопросы

Новички на валютной бирже неизбежно сталкиваются с огромным потоком информации. Порой разобраться в ней бывает непросто, а вопросы копятся, как снежный ком.

Мы традиционно облегчаем нашим читателям задачу и экономим их время, отвечая на самые популярные вопросы.

Вопрос 1. В какое время проходят торги на валютной бирже?

Отличительной особенность валютной биржи является круглосуточное проведение торгов. Рынок закрывается только на выходные и праздники.

Важно! Ни один трейдер не может работать непрерывно. Поэтому важно правильно выбрать время, идеально подходящее для открытия сделок.

Естественно, получить максимальную прибыль удастся только во время активности на бирже. В часы затишья заработать вряд ли удастся.

Наибольшая активность на валютной бирже наблюдается в течение 3 основных сессий:

- Азиатская (Токийская);

- Американская (Нью-Йоркская);

- Европейская (Лондонская).

В таблице ниже представлено московское время открытия и закрытия каждой из названых сессий.

Таблица 3-х основных сессий валютной биржи и время (МСК) их работы:

| Сессия | Открытие | Закрытие |

| Азиатская (Токийская) | 2-00 | 12-00 |

| Европейская (Лондонская) | 11-00 | 20-00 |

| Американская (Нью-Йоркская) | 16-00 | 1-00 |

Из таблицы видно, что в течение суток есть часы, когда одновременно работают две биржи. Именно в это время активность на рынке максимальная. Среди сессий самой активной является Европейская.

Однако, волатильность валютных пар также зависит от дня недели и месяца:

- В середине недели (во вторник и среду) активность трейдеров наибольшая.

- В пятницу, а также в конце месяца многие спекулянты закрывают позиции, открытые в предыдущие периоды. Эти дни сложно поддаются анализу и прогнозированию.

Специалисты рекомендуют приостановить торговлю на время праздников, а также перед выходом важнейших новостей. В это время новичкам получить значительную прибыль бывает непросто.

Вопрос 2. Что представляет собой валютная биржа Форекс?

Форекс представляет собой международный валютный рынок. Его основной задачей выступает организация заключения сделок с валютами.

Стоимость различных денежных единиц находится практически в непрерывном движении. Благодаря этому трейдеры имеют возможность получать неплохую прибыль, работая на Форексе.

Самыми крупными участниками Форекс, которые в большинстве случаев диктуют тенденции, являются:

- центральные банки различных стран;

- крупные инвестиционные структуры.

В количественном выражении среди участников рынка преобладают мелкие трейдеры. Однако доля их финансовых вложений незначительна.

Точно определить объем совершаемых на Форексе сделок достаточно сложно. Но специалисты подсчитали, что в среднем ежедневный оборот валют достигает 3 триллионов долларов. При этом средний размер проводимых операций составляет почти 1 миллион долларов.

Тем не менее мелкие спекулянты имеют возможность участвовать в торгах, вложив гораздо меньшую сумму. Для этого им достаточно воспользоваться услугами посредников, называемых брокерами.

Налоги с доходов на бирже

Все инвесторы платят налог на доход. С доходов, полученных от инвестирования в ценные бумаги и валюту, нужно будет заплатить налог по ставке 13%. Если совокупный доход инвестора будет больше 5 млн рублей за год, то ставка налога составит 15%. Такой же процент придется заплатить и по российским купонам с облигаций и от дивидендов по акциям. По операциям с ценными бумагам брокер выступает налоговым агентом, но при сделках с валютой инвестор обязан уплатить налог самостоятельно.

Тем, кто живет в России и платит налоги по российскому законодательству, придется заплатить налог по ставке 30% с дохода по дивидендам американских компаний. Но есть способ снизить ставку, подписав форму W-8BEN. Она подтвердит, что инвестор не является налоговым резидентом США и у него есть право применить льготную ставку налога на доходы в виде дивидендов по ценным бумагам американских эмитентов независимо от того на какой бирже заключены сделки.

W-8BEN снизит налог до 10%, который будет удержан в бюджет США. Поскольку в России налог на доход от дивидендов удерживается по ставке 13% или 15% при доходе более 5 млн рублей, при наличии подписанной формы инвестору самостоятельно придется доплатить 3%, либо 5% в бюджет РФ. Если форма не подписана, налог по ставке 30% будет автоматически удержан в бюджет США в момент выплаты дивидендов.

Согласно Российскому налоговому законодательству, инвестор обязан декларировать свои доходы, полученные от источников за пределами РФ (ст. 229 НК РФ). К этим доходам относятся в том числе и доходы по дивидендам американских компаний. Чтобы соблюсти закон, необходимо подавать декларацию 3-НДФЛ и прикладывать к ней документ, подтверждающий факт удержания налога за рубежом.

Как проводятся торги на бирже валют онлайн — 5 основных этапов

Многие новички, принимая решение заняться трейдингом, не знают, с чего начать. Стоит понимать, что сразу достичь ошеломительного успеха не удастся.

Однако есть способ ускорить вливание в процесс – достаточно воспользоваться инструкцией от профессионалов. Она описывает этапы, которые придется преодолеть трейдеру на первых порах, чтобы добиться успеха.

Этап 1. Выбор брокера

К выбору брокерской компании важно отнестись максимально серьезно. Если трейдер откроет счет у мошенника, практически стопроцентно окажется без денег.

Сегодня в России действует большое количество надежных брокерских компаний. Чтобы выбрать лучшего брокера, необходимо учитывать не только выгодные тарифы, но и другие его характеристики. Одним из лучших является этот брокер.

При выборе брокерской компании стоит обратить внимание на следующие моменты:

- срок работы на рынке;

- репутация;

- наличие лицензии;

- страховые гарантии;

- отзывы.

Кстати, на нашем сайте есть отдельный материал, где представлен рейтинг брокеров Форекс — рекомендуем ознакомиться с ним.

Этап 2. Открытие торгового счета

Обычно новички с легкостью открывают торговый счет, так как эта процедура довольно проста и понятна каждому.

Для открытия торгового счета достаточно сделать всего несколько действий:

- регистрация личного кабинета;

- заполнение небольшой анкеты;

- перечисление средств на депозит.

Каждый брокер самостоятельно устанавливает минимальную сумму, с которой можно начать торговлю.

Этап 3. Анализ рыночной ситуации

Как только счет будет открыт, а средства на него внесены, трейдер может начинать торговлю.

Важно учитывать! Не стоит сразу открывать сделку, опираясь исключительно на интуицию. Поступать так можно только при работе с бинарными опционами.

При заключении сделок на покупку или продажу валюты следует опираться на результаты проведенного анализа. Большинство надежных брокеров проводят специальные занятия по методикам фундаментального и технического анализа. Чаще всего они абсолютно бесплатны.

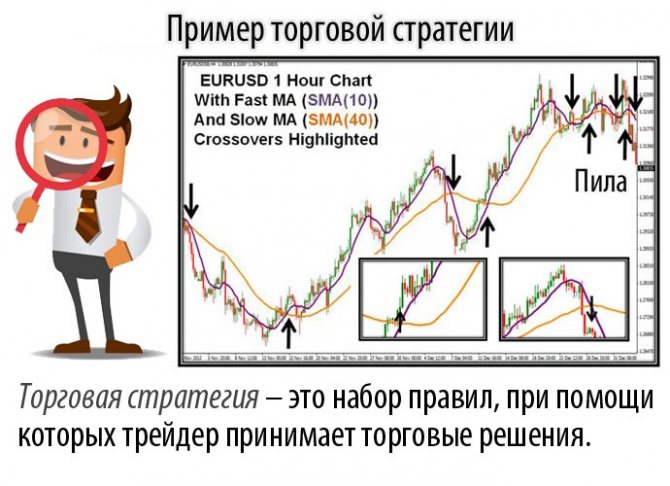

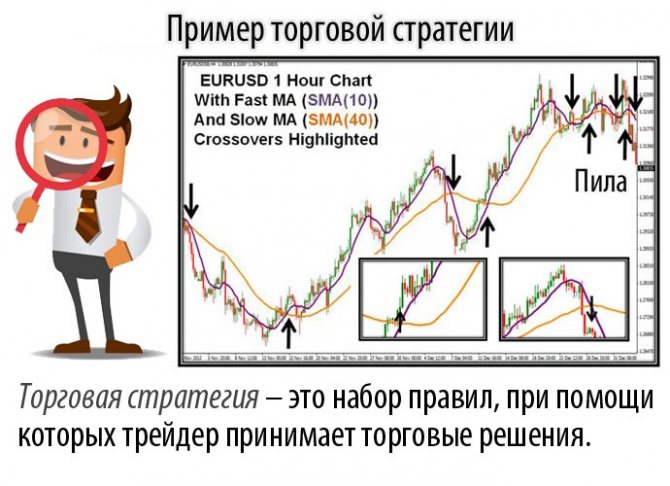

Этап 4. Разработка торговой стратегии

Некоторые рекламы заявляют, что могут предложить новичкам оптимальную стратегию, которая будет приносить огромный доход всегда и на любом финансовом инструменте. Не стоит этому верить, таких торговых планов (стратегий) не бывает.

Торговая стратегия предполагает разработку правил входа на рынок, а также выхода из него. Важно решить, какой метод будет использоваться для определения момента открытия сделок. Кроме того, стратегия обязывает установить, при каких условиях фиксировать прибыль, а также убыток.

Следующим моментом становится проверка торговой стратегии. Сделать это можно, используя исторические данные о стоимости валютных пар. Есть еще один вариант – демо-счет. Их предлагают большинство современных брокеров. Такой счет позволяет проверить работоспособность торговой стратегии, не рискуя реальными деньгами.

Важно на этом шаге также оценить возможный уровень риска. Для этого предполагается, что рынок пошел в направлении, противоположном ожиданиям трейдера, и назад не вернулся.

Важно, чтобы убыток по одной сделке не превышал 2% от суммы депозита. Если это правило нарушается, риск полного слива средств со счета существенно увеличивается↑.

Этап 5. Начало торговли

Только после того как торговая стратегия будет разработана и проверена, можно приступить непосредственно к торговле в режиме «онлайн». В принципе сложностей при этом обычно не возникает.

В первую очередь следует выбрать объем сделки. Далее если трейдер рассчитывает на дальнейший рост, он приобретает валютную пару, нажимая кнопку Buy. Если же спекулянт предполагает падение курса, он продает валюту нажатием на Sell.

В процессе торговли важно максимально отказаться от эмоций. Не стоит отступать от разработанных правил торговли и совершать сделки под влиянием одной только интуиции.

Точно придерживаясь описанного выше плана, приступить к торговле сможет даже начинающий трейдер. Важно только относиться к этому как к работе, не рискуя собственными деньгами.

Не стоит забывать, что биржа – не казино, поэтому торговля только на основании интуиции неизбежно приводит к сливу депозита.