Несмотря на свою простоту, эта комбинация информативна и удобна в применении. Однако для того чтобы сделки, заключенные по сигналам ГиП, приносили прибыль, трейдеру необходимо разобраться во всех нюансах этой фигуры.

Особенности фигуры Голова и плечи

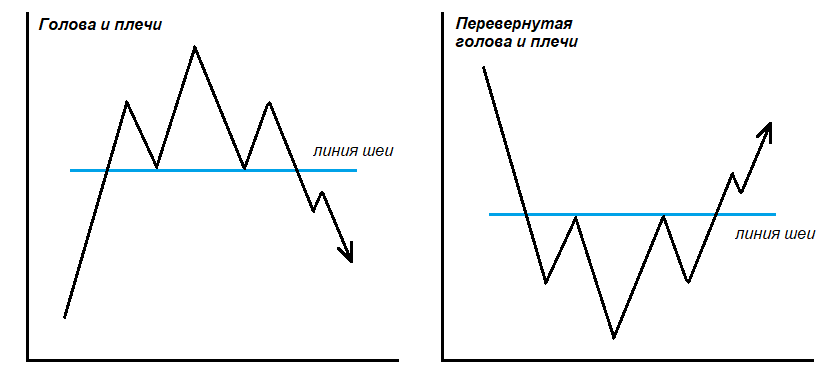

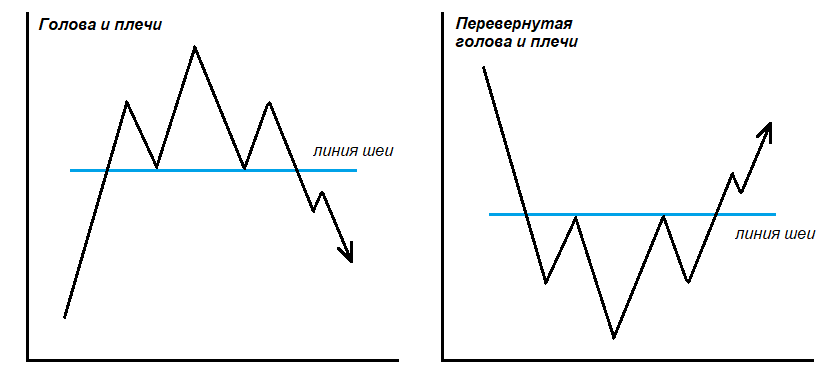

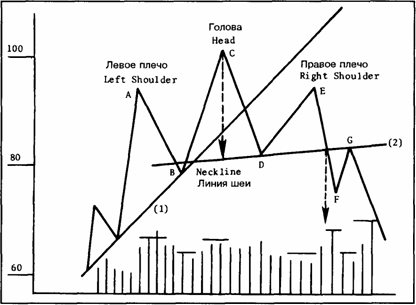

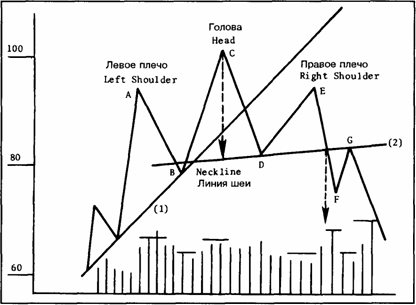

Голова и плечи — это фигура разворота. Название формации происходит от визуальной характеристики паттерна — она появляется в форме двух плеч и головы между ними. Шаблон формируется с создания вершины на графике. Затем цена создает вторую вершину, которая находится выше первой вершины. После этого создается третья вершина, но она находится ниже второй вершины и примерно на том же уровне, что и первая вершина.

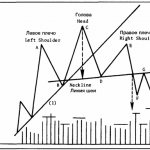

Изображение выше представляет собой эскиз модели Голова и плечи. Вершины в (1), (2) и (3) создают три важные точки:

- Точка (1) соответствует первому плечу.

- Точка (2) является «головой» модели.

- Точка (3) соответствует второму плечу.

Обратите внимание, что на рисунке выше есть начальный бычий тренд. Затем формируется левое плечо, затем голова и, наконец, правое плечо.

Разберемся в ключевых особенностях паттерна, чтобы вы могли определять наиболее выгодные условия для торговли.

Как видно из рисунка выше, фигура Голова и плечи имеет пять ключевых свойств. В порядке появления это:

- Восходящий тренд.

- Левое плечо.

- Голова.

- Правое плечо.

- Линия шеи.

Обратите внимание, что линия шеи идет последней. Сначала это может показаться странным. Тем не менее сначала нам необходимо увидеть появление плеч и головы паттерна, прежде чем мы сможем идентифицировать линию шеи.

Восходящий тренд

Самая первая часть паттерна Голова и плечи — это восходящий тренд. Другими словами, длительное движение цены в определенную сторону, которое в конечном итоге подходит к концу. Как правило, чем дольше продолжается тренд, тем более вероятным становится его окончание.

Левое плечо

Цена движется вниз, и формируется откат. В этот момент мы получаем первые признаки формирования фигуры. На данный момент нельзя сказать, изменится ли рынок, потому что откаты происходят регулярно на трендовом рынке.

Голова

Теперь, когда сформировалось левое плечо, цена делает более высокий максимум, который формирует голову. На данный момент у нас есть левое плечо и голова. Шея также начинает обретать форму, но нам нужно дождаться появления правого плеча, прежде чем мы сможем нарисовать линию шеи.

Правое плечо

Правое плечо — это место, где все атрибуты паттерна сводятся воедино. Здесь мы видим очевидный признак того, что силы покупателей на исходе, и цена вскоре может развернуться. Как только сформировалось правое плечо, у нас появляется достаточно данных, чтобы нарисовать линию шеи. Однако фигура еще окончательно не завершена, поэтому лучше всего будет пока ее рассматривать как черновик, а не рабочий вариант.

Линия шеи

Когда у нас видны на графике голова и два плеча, мы можем нарисовать линию шеи. Этот уровень станет ключевым для нашего входа в рынок на пробой. Воспринимайте линию шеи как последнюю границу между покупателями и продавцами.

Особенности фигуры ГиП в трейдинге

В первую очередь трейдеру нужно научиться находить эту модель на графике.

Классическая фигура ГиП характеризуется несколькими особенностями:

- Она образуется только при восходящем тренде.

- Присутствие этого паттерна на графике свидетельствует о скором развороте тенденции. Иными словами, медведи скоро возьмут инициативу в свои руки.

Модель ГиП состоит из нескольких частей:

- Левое плечо. Цена при восходящем тренде образует вершину и делает откат.

- Голова. После отката, в результате которого было образовано левое плечо, цена снова идет вверх и создает новую вершину. Она должна быть больше предыдущей.

- Правое плечо. После отката цены возникает еще одна вершина, которую называют вторым плечом.

- Шея. Линия шеи представляет собой уровень поддержки, который проводят по минимумам данной фигуры. Начертить его можно только после того, как модель ГиП будет полностью сформирована.

Почему формируется данная фигура?

Как я уже упоминал, формация Голова и плечи является разворотным паттерном. Таким образом, формирование представляет собой потерю веры покупателей в преобладающую тенденцию. Правое плечо на графике, которое ниже головы, дает трейдеру некоторые важные подсказки. Эта убывающая вершина на графике представляет собой замедление тренда, что может привести к его развороту.

Любое движение цены на графике несет в себе определенное сообщение. Некоторые сообщения легче прочесть по сравнению с другими, однако всегда мы можем получить какую-либо информацию с помощью прайс экшен.

Что касается модели Голова и плечи, нужная информация заключается в том, что силы покупателей на исходе, и нам следует подготовиться к потенциальному развороту рынка.

Структура цены заставляет рынок изменить свое направление. Происходит перераспределение покупателей и продавцов. Возникший паттерн — это результат данного процесса.

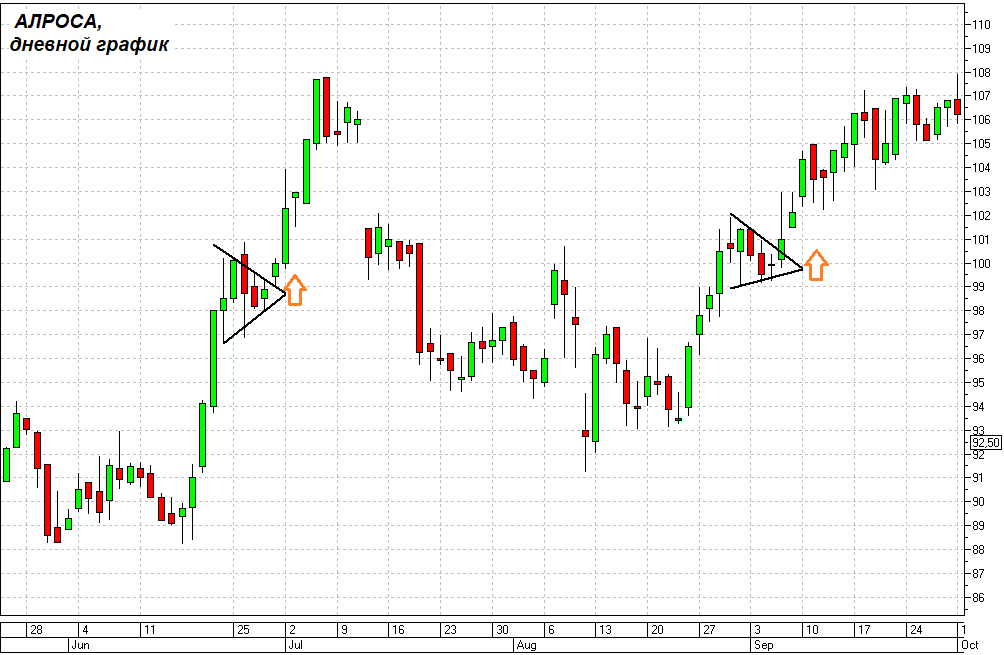

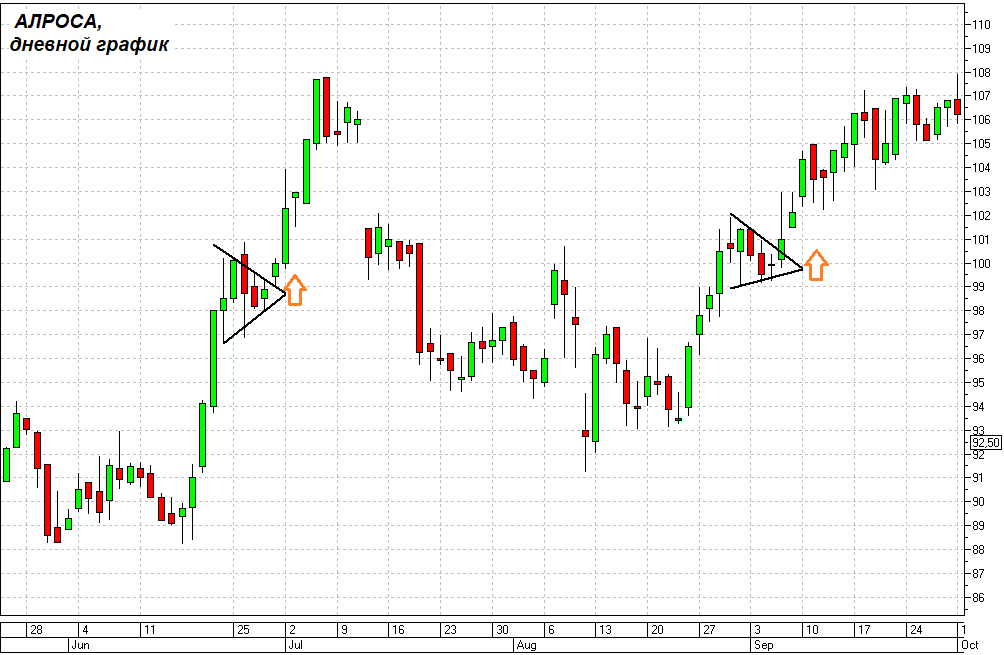

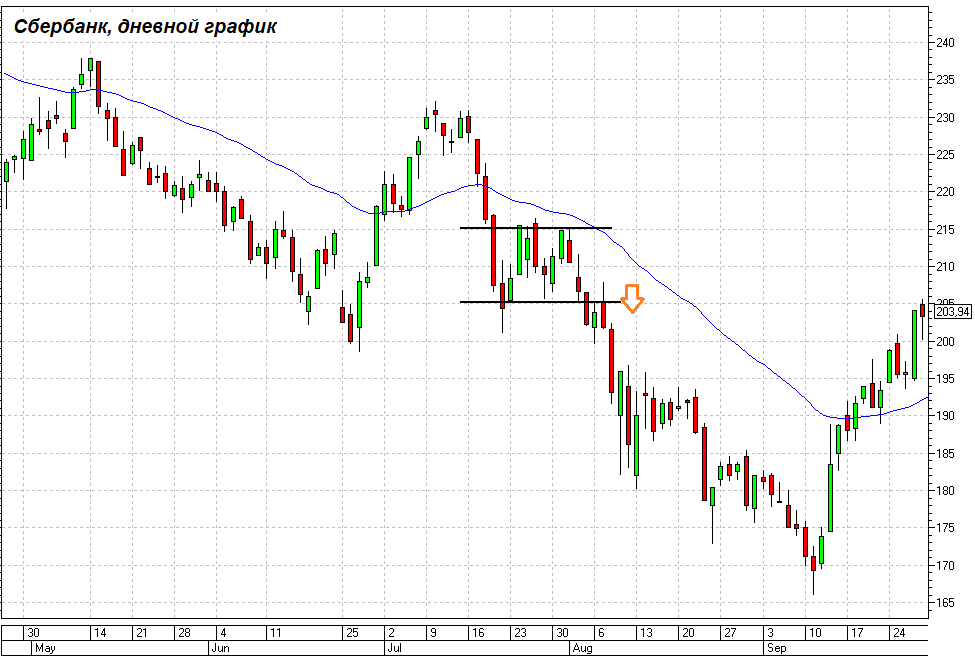

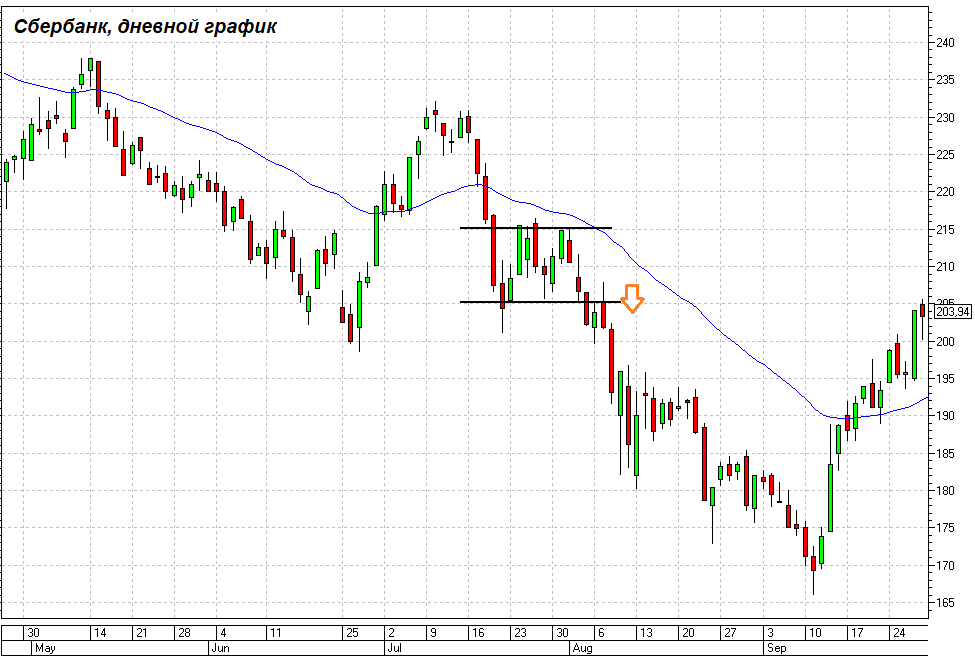

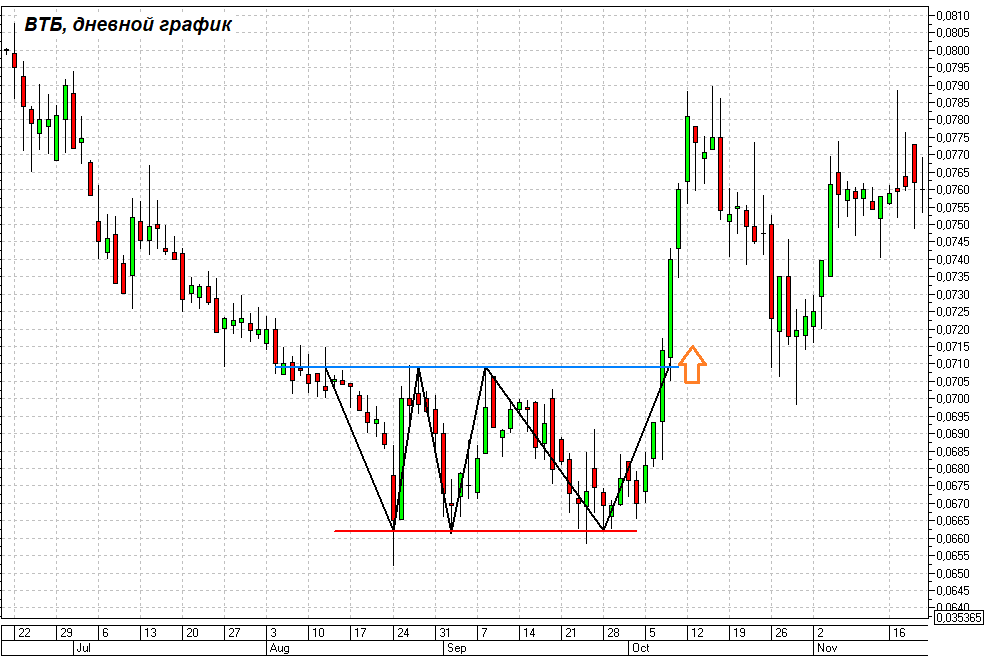

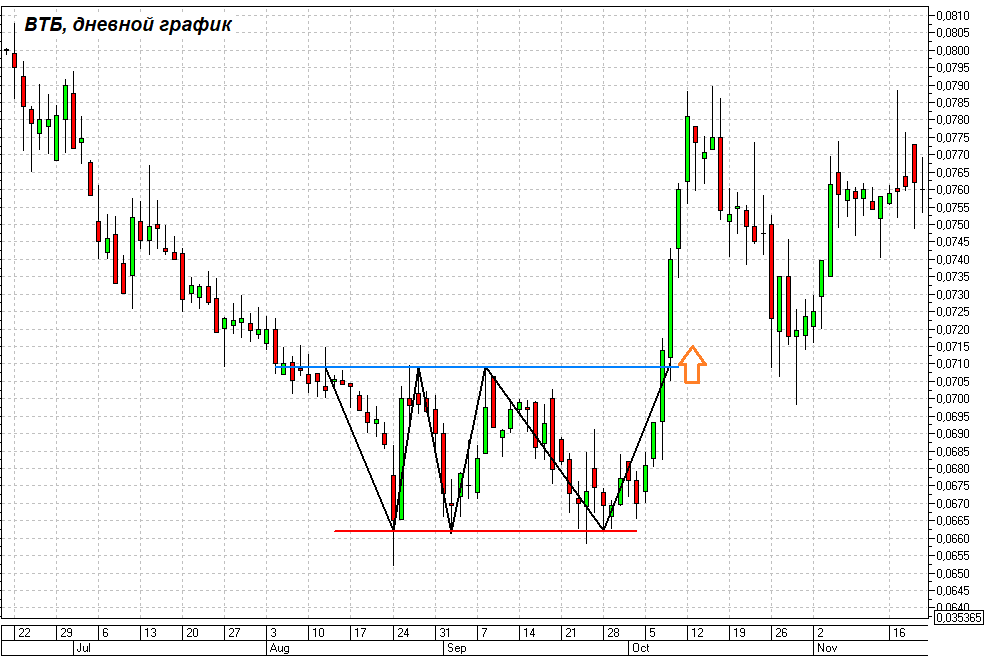

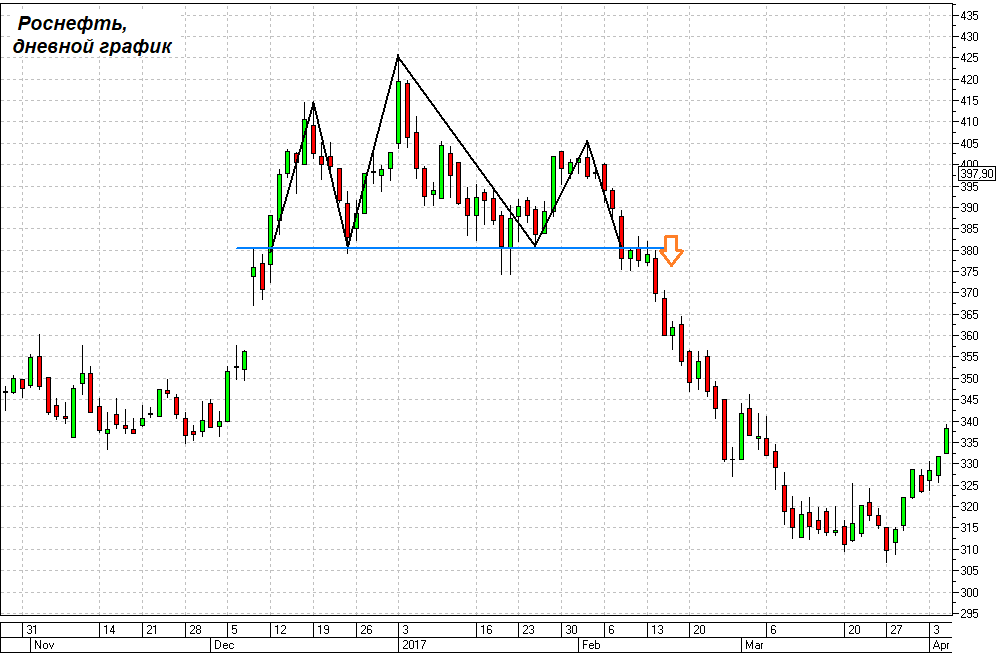

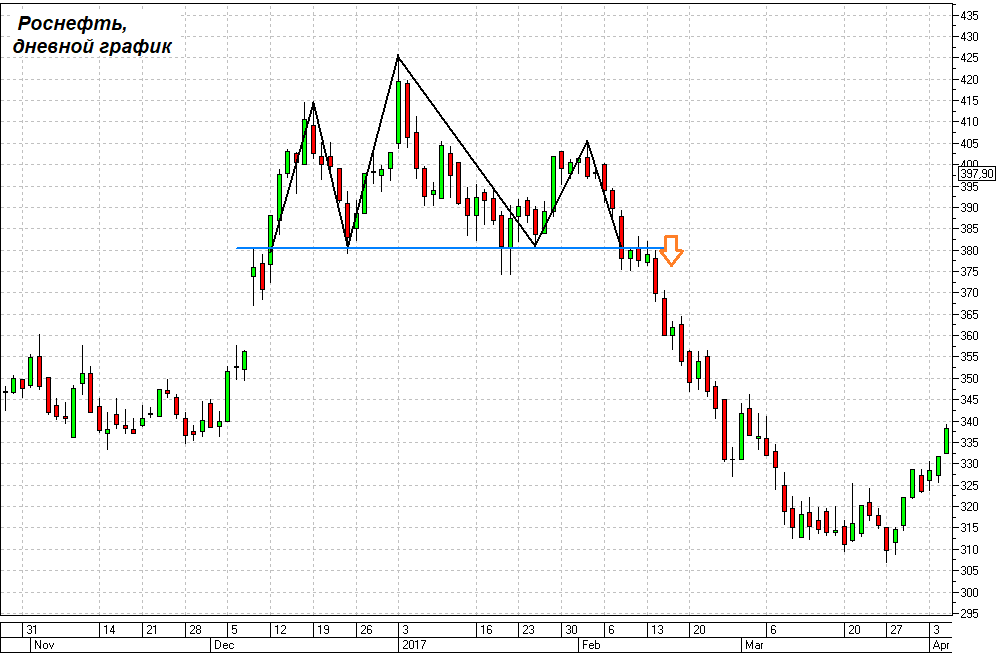

Давайте посмотрим на следующий график:

Обратите внимание, что после преодоления более высокого максимума (голова) и последующего отката, покупатели не смогли снова протолкнуть цену выше головы. Это в конечном итоге сформировало правое плечо.

Явным признаком надвигающегося изменения тренда является смена последовательно повышающихся максимумов и минимумов. Тем не менее текущий тренд технически не нарушается, пока мы не увидим более низкий максимум и более низкий минимум.

Паттерн Голова и плечи работает именно из-за смены ценовой структуры восходящего тренда. Поэтому всегда наблюдайте за чередой максимумов и минимумов движения цены.

Важно помнить, что фигура Голова и плечи подтверждается только после пробоя линии шеи. Под пробоем я понимаю закрытие цены ниже уровня.

Распространенной ошибкой среди трейдеров является предположение, что паттерн можно считать завершенным, когда формируется правое плечо. На самом деле, он является завершенным только тогда, когда цена закрывается ниже линии шеи.

Давайте детально рассмотрим момент пробоя:

Обратите внимание, что для подтверждения пробоя потребовалось закрытие цены ниже уровня шеи. Хотя до этого были несколько свечей, которые были близки к пробою, они фактически не закрывались ниже уровня.

Самые распространенные фигуры технического анализа

Что такое фигура в трейдинге? С виду это обычная геометрическая форма, которая очерчивает некоторую часть графика цены.

Зачем она нужна? Если трейдер выявляет фигуру технического анализа на графике, то он понимает, в каком направлении с большей вероятностью продолжится движение. Также она предоставляет возможность комфортного входа в сделку.

Сигнал на покупку или продажу возникает по окончанию формирования фигуры, когда цена выходит за ее пределы. Как правило, именно в этот момент совершается сделка.

Важно помнить, что технические фигуры — не панацея. Есть фигуры, которые показывают отличную результативность на одних акциях, а на других просто «не работают». Для большей уверенности в прогнозе, их нередко используют в сочетании с различными техническими индикаторами.

Рассмотрим распространенные фигуры технического анализа. Они подразделяются на три группы: фигуры продолжения тренда, разворотные фигуры и двусторонние фигуры.

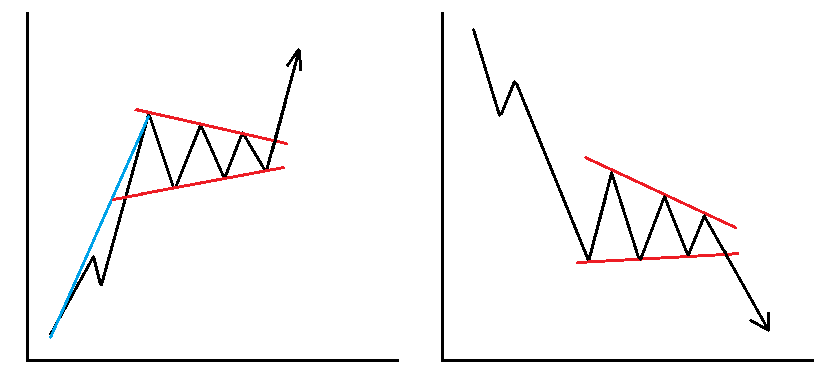

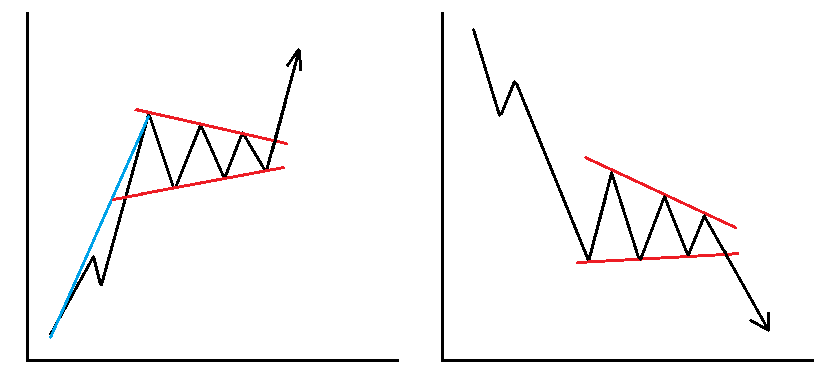

Фигуры продолжения тренда. Вымпел

Фигура «Вымпел» представляет собой горизонтально расположенный треугольник. Движение цены внутри вымпела — затухающее: диапазон колебаний на графике постепенно сужается. Вместе с этим снижаются и объемы торгов.

При восходящем тренде успешная реализация фигуры предполагает пробой верхней границы вымпела и продолжение up-тренда. Обратная ситуация происходит в случае «медвежьей» тенденции.

Один из основных критериев формирования вымпела — интенсивное движение по направлению тенденции перед ее остановкой. Соответствующая линия тренда на графике называется «древко» или «флагшток» (синяя линяя на графике).

Потенциал движения по тренду после выхода из вымпела равен в теории высоте «древка».

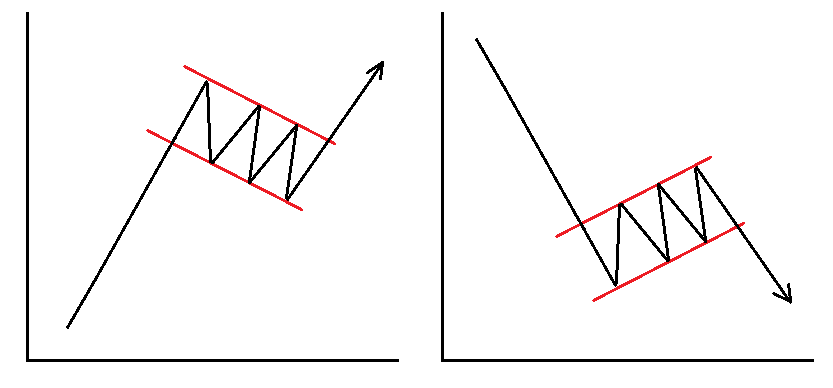

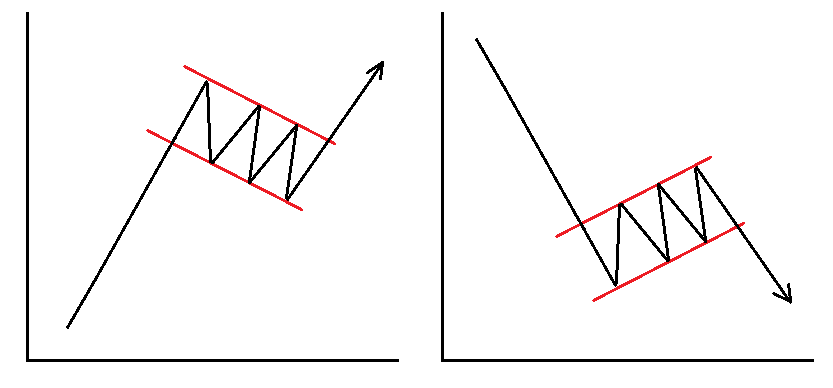

Флаг

Это еще одна фигура, возникающая перед продолжением тенденции. Линии фигуры должны быть расположены практически параллельно друг другу. Главное условие флага — направленность против тренда. При этом диапазон колебаний не должен быть слишком широким.

Как и вымпел, флаг имеет «древко» — импульсное движение на графике по тренду перед началом формирования фигуры.

Открытие сделки производится после того, как цена пробила границу флага по направлению тренда. В качестве метода входа можно использоваться стоп-заявку с ценой несколько выше (ниже) границы фигуры. Из-за постоянного сдвига канала цен стоп-ордер рекомендуется периодически редактировать.

Например, мы хотим совершить сделку на покупку в случае пробоя верхней границы нисходящего флага. Тогда нам нужно выставить стоп-заявку по цене несколько выше актуального значения верхней границы флага. Через определенное время, в зависимости от таймфрейма, мы уменьшаем цену в заявке соразмерно падению границ флага.

Прямоугольник

Прямоугольник — это горизонтальный канал, в пределах которого колеблется цена. Фигура возникает, когда котировки не в состоянии продолжить движение по тренду.

Иногда рынку нужно «передохнуть», поскольку цена выросла (упала) больше, чем обычно. На это может указывать превышение TR* своего среднего значения ATR. Если фигура возникает на часовом графике, то TR берется с 4-часового или дневного графика, то есть со старшего таймфрейма.

* True Range — Истинный диапазон. Рассчитывается для конкретной свечи на определенном таймфрейме

Идея прямоугольника проста. Если движение по тренду останавливается на какое-то время, но при этом цена не в состоянии развернуться против тренда, то с большей вероятностью актуальная тенденция будет продолжена.

Отметим, что чем дольше котировки находятся в прямоугольнике, тем выше шансы на его скорое завершение. При этом, как правило, чем более узкий прямоугольник, тем с более сильным импульсом цена выйдет за его пределы.

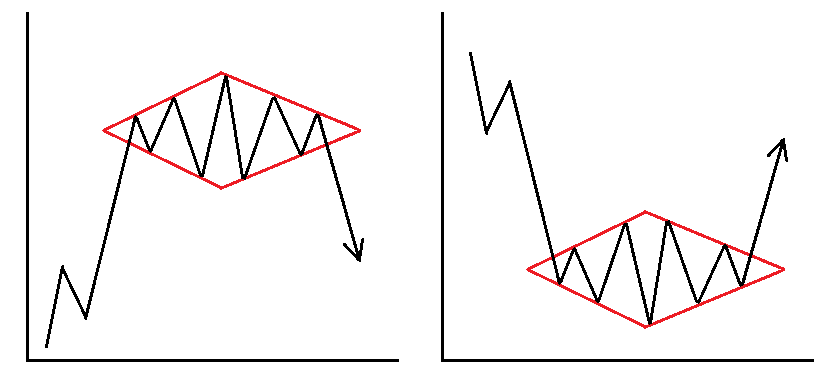

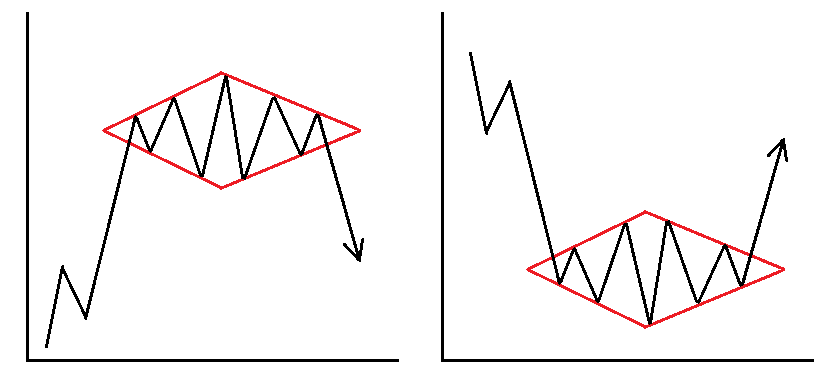

Разворотные фигуры. Ромб

Графический паттерн «Ромб» предшествует в теории смене тренда.

Начало ромба возникает в конце импульсного движения по тренду. Цена затормаживается, после чего ее колебания постепенно возрастают, но происходят в пределах расходящегося треугольника (левая половина ромба). Затем происходит обратное — волатильность плавно снижается, и мы наблюдаем окончательное формирование ромба.

Сигнал на сделку против тренда возникает при пробое грани ромба вниз (вверх). Как правило, чем более узкий ромб относительно горизонтальной оси, тем импульсивней выход за его пределы. Однако при этом он не должен быть слишком вытянутым, иначе фигура превратится в боковик.

Как и в случае с другими фигурами, объемы торгов являются отличным вспомогательным инструментом при определении границ и момента завершения ромба. Например, импульсный рост объемов возле границы ромба увеличивает вероятность завершения фигуры.

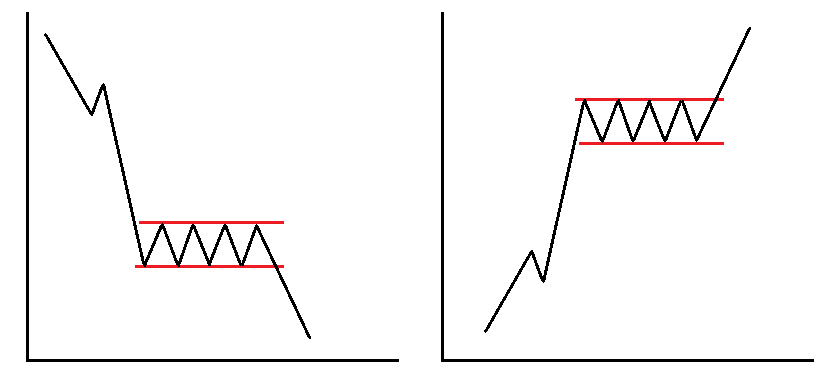

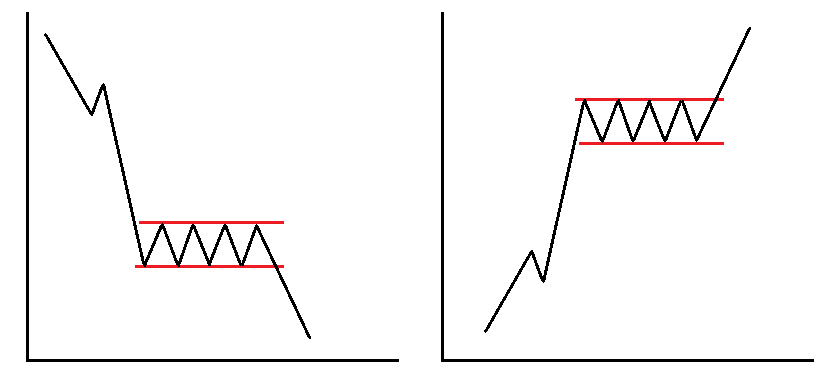

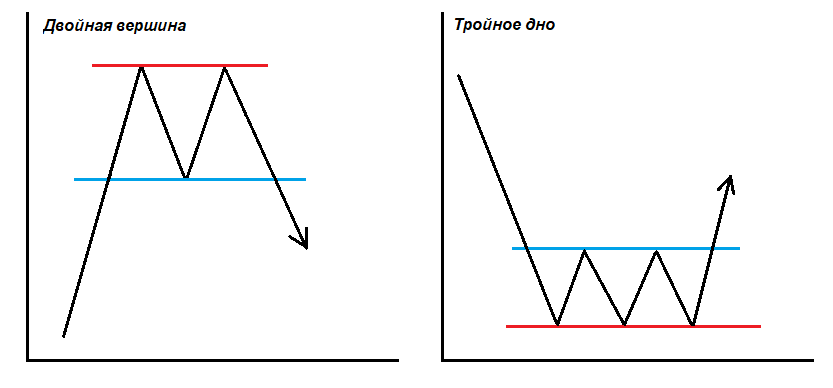

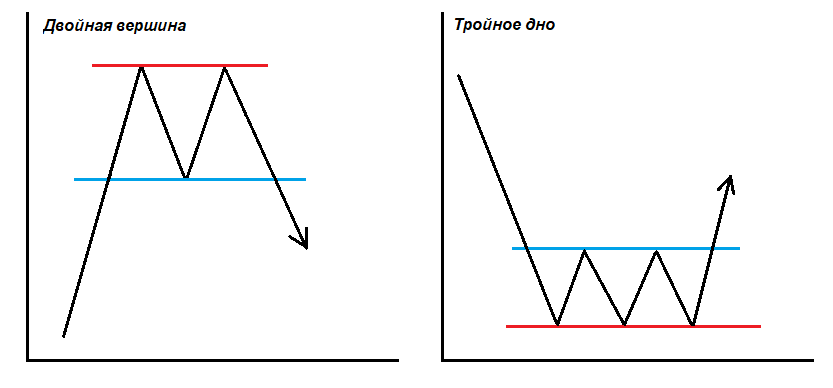

Двойная и тройная вершина (дно)

Двойное (тройное) дно формируется на падающем тренде, в то время как двойная (тройная вершина) — на растущей тенденции. В остальном эти формации схожи. Обе фигуры выступают предвестниками разворота тренда.

Рассмотрим двойную вершину и тройное дно. Двойная вершина формируется при восходящей тенденции: цена растет, потом отскакивает вниз от определенного уровня (первая вершина) и незначительно падает, формируя локальный минимум — сигнальную линию (синяя линия на графике). Затем цена поднимается и упирается в уровень первого максимума, образуя вторую вершину. Далее — разворот с успешным пробоем вниз сигнальной линии, после которого цена продолжает падать. Таким образом, происходит смена тренда на нисходящий.

Сигнал для входа в короткую позицию — пробой вниз сигнальной линии. Для большей уверенности можно дождаться тестирования снизу сигнальной линии после ее пробоя. Риск продолжения up-тренда в таком случае снижается, однако присутствует вероятность упустить движение при импульсном падении.

Тройное дно — противоположный паттерн, суть которого заключается в том, что цена трижды касается уровня дна, дважды отскакивая сверху от сигнальной линии. В третий раз котировки пробивают наверх сигнальную линию, формируя растущий тренд.

Потенциал будущего движения в теории равен расстоянию между сигнальной линией и уровнем дна (вершины).

Голова и плечи

Эта фигура очень похожа на тройную вершину. Единственное отличие — вторая вершина находится выше первой и третьей, при этом крайние максимумы (плечи) расположены примерно на одном уровне. На практике допускается различие в высоте плеч.

Сигналом на продажу также выступает пробой линии шеи. Приведем еще один вариант входа в сделку: дождаться успешного пробоя линии шеи, а затем открыть позицию после тестирования уровня сопротивления, расположенного ниже уровня шеи. Точка входа в таком случае надежней, но часть потенциальной прибыли упускается.

Перевернутая голова и плечи — противоположная формация, возникающая на падающем тренде и формирующая новый «бычий» тренд.

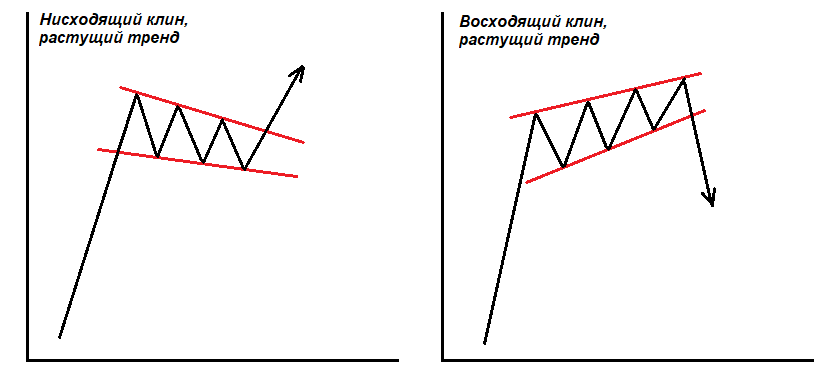

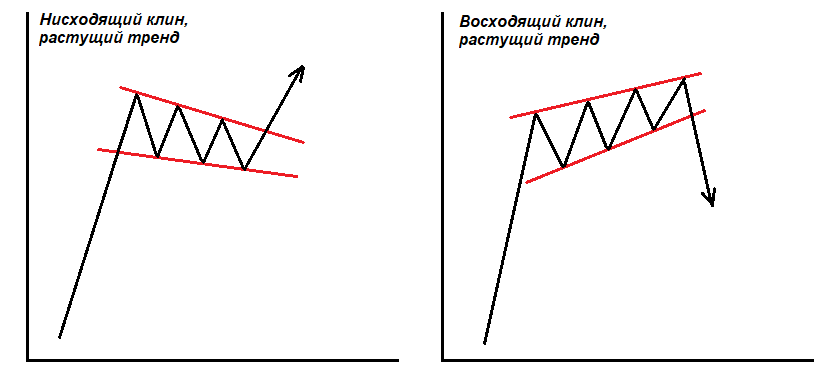

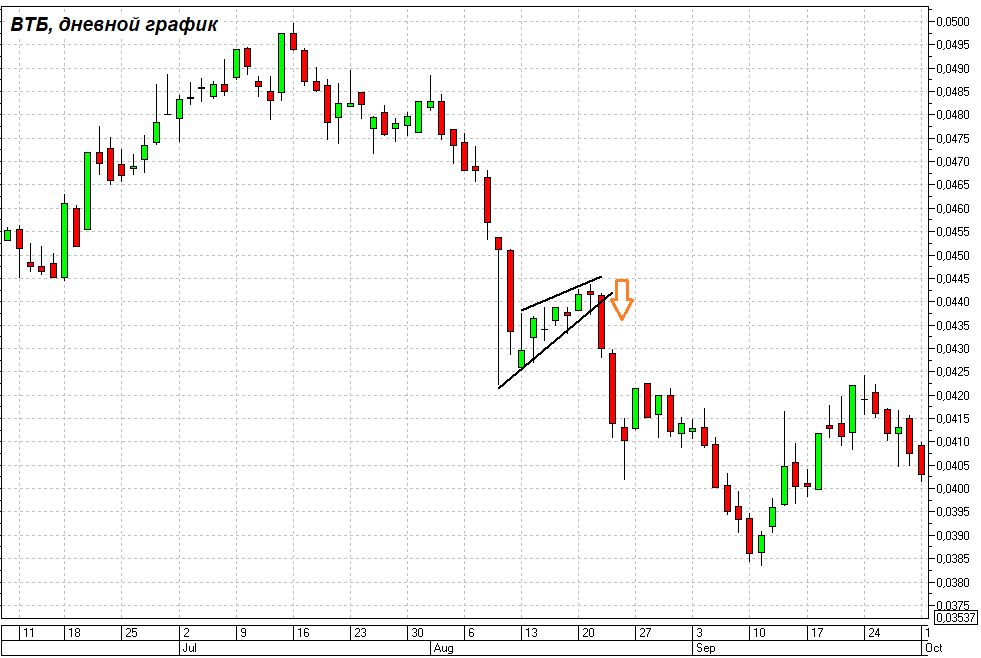

Двусторонние фигуры. Клин

Клин — это направленная вверх или вниз фигура с формой треугольника. В отличие от вымпела, линии клина имеют одну направленность — восходящую или нисходящую. От флага клин отличает разный наклон этих линий.

Как и большинство фигур, формируется после остановки тренда, когда колебания цены начинают затухать. Существует две вариации паттерна:

1) восходящий клин — с растущими минимумами и максимумами; 2) нисходящий клин — с падающими минимумами и максимумами.

Может представлять собой как фигуру продолжения тренда, так и разворотную формацию. Необходимо помнить один ключевой момент: успешная реализация клина закачивается выходом цены в сторону, противоположную направленности клина.

Сигналом для открытия короткой позиции по «бычьему» клину является пробой вниз линии поддержки. Сделка на покупку по «медвежьему» клину совершается после пробоя наверх линии сопротивления.

Необходимые условия возникновения клина:

— линии клина сходятся, но при этом они обе направлены вверх или вниз; — одна из линий должна быть проведена хотя бы по трем точкам, при этом вторая линия может быть построена по двум точкам.

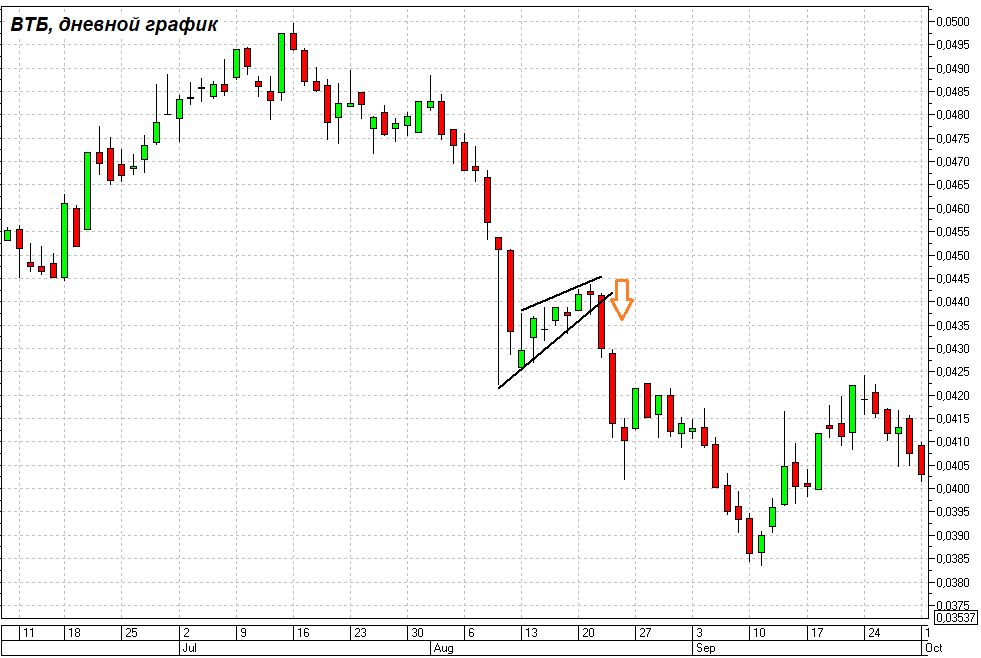

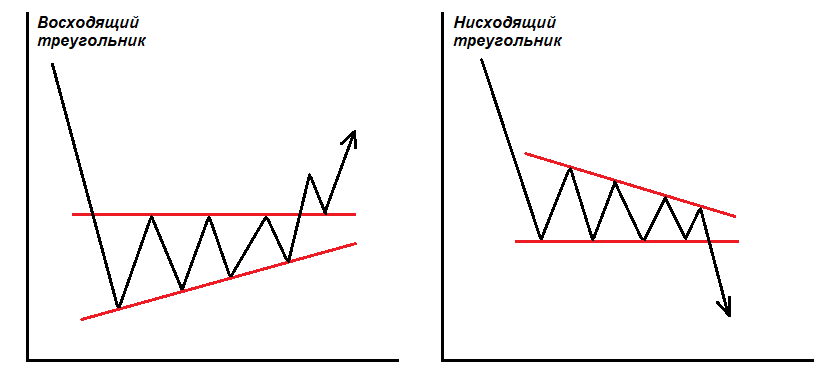

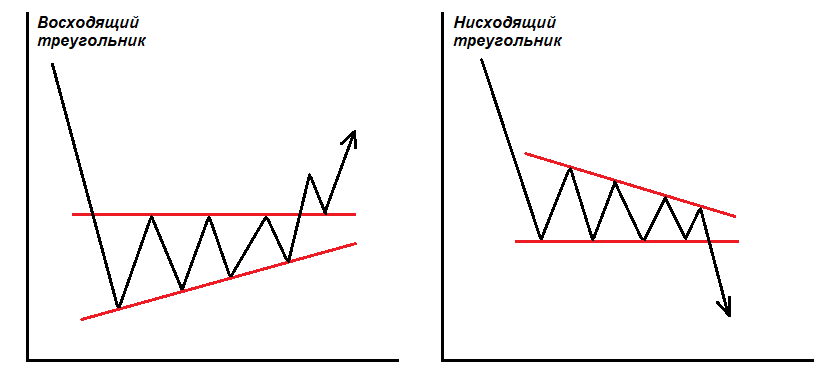

Восходящий и нисходящий треугольник

Восходящий треугольник представляет собой затухающие колебания цены в виде треугольника с горизонтальным уровнем сопротивления. Нисходящий треугольник имеет горизонтальный уровень поддержки.

Оба паттерна не зависят от предыдущей динамики цен и тренда. «Бычий» треугольник реализуется в последующем росте, «медвежий» треугольник — предвестник падения.

Сигналы на вход в сделку:

— пробой вверх сопротивления восходящего треугольника — покупка; — пробой вниз поддержки нисходящего треугольника — продажа.

«Бычий» и «медвежий» треугольники используются для совершения сделок на различных таймфреймах. Однако любую фигуру рекомендуется использовать, начиная с часового графика и старше. В этом случае ее достоверность и надежность сигнала будут выше.

Начать торговать

БКС Брокер

Особенности формирования паттерна

Первый важный признак появления разворотного паттерна «Голова и плечи» состоит из появления дна после формирования головы. Если у вас есть и тренд, формирование дна, скорее всего, приведет к замедлению его интенсивности. Во многих случаях это также создает предпосылку для последующего пробоя линии тренда.

Это первый признак появления на графике паттерна Голова и плечи. У нас есть две вершины, которые растут и соответствуют бычьему тренду. Однако дно, созданное после формирования головы, ломает линию тренда. Это указывает на то, что бычий импульс замедляется.

После того как завершается формирование голова, мы можем ожидать появление третьей вершины, которая будет ниже, чем голова. Иногда, во время формирования правого плеча, цена может протестировать уже сломанную линию тренда в качестве сопротивления.

Появление третьей вершины на графике означает полное формирование модели Голова и плечи.

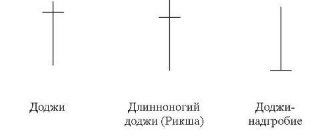

Шея считается самым важным компонентом в торговле паттерном. Причина этого заключается в том, что линия шеи выступает в качестве триггера для входа в рынок. Чтобы нарисовать линию шеи, вам нужно найти два основания — дно непосредственно перед формированием головы и дно сразу после формирования головы. Затем вы должны соединить эти две точки одной линией.

Важно отметить, что эта линия может быть горизонтальной или наклонной.

Перевернутый паттерн ГиП

Перевернутая «Голова и Плечи» представляет собой зеркальное отражение классического паттерна. Вместо 3 вершин здесь формируется 3 минимума. Самым низким в данном случае окажется второй минимум.

Особенность такой модели состоит в том, что она возникает на графике при нисходящем (медвежьем) тренде. В случае подтверждающего сигнала вскоре следует ждать повышения цены актива.

Как входить на пробой линии шеи?

Пробой линии шеи — это сигнал, который нужен нам для открытия сделки. Чтобы получить действительный пробой фигуры Голова и плечи, нам нужно увидеть, как цена пробивает линию шеи.

Существуют две техники входа на пробой.

Метод №1

Можно использовать стоп-ордер для размещения короткой позиции чуть ниже линии шеи. Обратите внимание, что те, кто использует данный метод, не ждут закрытия цены ниже линии шеи. Проблема с этим подходом состоит в том, что вы подвергаете себя риску ложного пробоя.

Метод №2

Второй метод предполагает дождаться повторного тестирования линии шеи, и только тогда входить в рынок.

При втором методе входа мы ожидаем повторного тестирования линии шеи в качестве уровня сопротивления.

Это позволяет нам:

- Получить дополнительное подтверждение недавнему пробою.

- Получить более выгодное соотношение риска к прибыли.

Именно из-за этих факторов я почти всегда предпочитаю второй метод.

Однако в данном случае существует вероятность пропустить точку входа, если цена продолжит свое нисходящее движение без отката. Тогда мы можем входить в рынок на первом откате. Просто подождите, пока он произойдет.

Лучшие откаты происходят на маленьких свечах. Но что делать, если свечи очень большие, и откат случается гораздо сильнее, чем вы ожидаете? Не все еще потеряно, потому что вы можете использовать технику ретеста линии шеи для входа в сделку, а стоп-лосс выставить в размере ATR свечи отката.

Метод №3

Также можно ускорить вход в сделку по фигуре голова и плечи еще до того, как она сформируется. Это даст нам еще лучшее соотношение прибыли к убытку.

Подождите, пока рынок сформирует левое плечо и голову. После того, как рынок снова пошел наверх и начало формироваться правое плечо входите в сделку на первых признаках разворот рынка вниз. Вы можете использовать пин-бары или патерн поглощения для входа. А стоп-лосс выставить в размере 1 ATR.

Метод №4

Если вы хотите найти самую высокую вероятность торговой настройки головы и плечи, вы должны использовать несколько таймфреймов. Более высокий таймфрейм должен находится в нисходящем тренде. Фигура прислоняется к линии сопротивления.

Что из себя представляет фигура

Паттерн «ГиП» — это модель разворота тенденции. Например, если вы замечаете эту фигуру на бычьем рынке, значит, скоро продавцы возьмут верх и цена начнет падать.

А вот так выглядит паттерн «ГиП» на графике:

Модель (на англ. Head and Shoulders) состоит из 3 пиков, где:

- Пик посередине — голова. Является самой высокой частью фигуры.

- Два пика по бокам — плечи. Находятся ниже пика посередине (головы).

Однако, находить фигуры на графике постфактум очень просто. А как определить эту фигуру в реальном времени? Об этом ниже:

- На растущем тренде цена достигает нового максимума, а затем падает, образуя левое плечо. Здесь мы видим явное ослабление тренда. Минимум левого плеча — это первое дно фигуры (1).

- Затем, по инерции цена опять поднимается вверх, устанавливая новый максимум (голова). Еще остается надежда, что тренд продолжится. Но как только цена падает до уровня первого дна, становится понятно, что «быки» выдыхаются. Таким образом, формируется второе дно (2).

- Но у покупателей хватает сил на последний рывок, который доходит до максимума первого плеча, после чего начинается неизбежно падение — явный сигнал разворота тренда.

Модель будет считаться завершенной и мы можем продавать в тот момент, когда будет пробита «линия шеи» (на англ. Neсkline). «Линию шеи» можно провести между первым дном фигуры (конец левого плеча и начало головы) и вторым дном (конец головы и начало правого плеча):

Постановка стоп-лосса

Существует несколько вариантов размещения стоп-лосса. Некоторые трейдеры предпочитают ставить стоп выше правого плеча, тогда как другие выбирают более агрессивное размещение. Поэтому вы должны выбрать тот способ, который будет наиболее подходящим для вашего стиля торговли.

Рассмотрим три способа размещения по стоп-лосса.

Способ №1

Размещаем стоп-лосс выше уровня правого плеча.

В этом случае мы оставляем достаточно свободного места между нашей точкой входа и стопом. Однако это вовсе не обязательно. Я бы даже сказал, что это приносит больше вреда, чем пользы. Стоп-лосс, размещенный над правым плечом, является чрезмерным.

Способ №2

Это предпочтительный для меня вариант размещения стоп-лосса, когда стоп размещается выше уровня последнего отката.

В данном случае размер стоп-лосса значительно сокращается.

Вы всегда можете использовать более плотный стоп-лосс, поскольку все зависит от вашего стиля торговли. Однако помните, что чем ближе будет размещен стоп-лосс к точке входа, тем выше вероятность преждевременного выхода из позиции.

Способ №3

В этом способе мы закрываем позицию, когда цена закрывается выше линии шеи после того, как было зафиксировано закрытие ниже нее. Это означает, что модель не действительна, и продавцы больше не контролируют ситуацию.

Способы входа в лонг

Рисунок 3 – Способы входа в Лонг

Таких способов три:

- агрессивный;

- стандартный;

- консервативный.

Стратегия торговли у всех методов почти идентична, главное их отличие — в определении точки открытия ордера.

Агрессивный способ

Приверженцы этой стратегии входят в рынок на вершине правого пика, отмеченного на графике точкой Е. Открывая в этой точке ордер, можно рассчитывать на прибыль в 1,5-2 раза больше, чем при торговле другими методами. Но пока модель полностью не определена, нужно быть готовым, что она — ложная, и цена уйдет вверх. Поэтому лучше подстраховаться и чуть выше уровня средней вершины выставить стоп лосс.

Стандартный способ

В сделку входят, дождавшись явных признаков разворота, но до ретеста шеи. Преимущество — удается получить больше прибыли, чем при торговле консервативным методом. Недостаток — во время входа в позицию еще неясно, прорвет ли цена уровень, или покупателям удастся отстоять его, и она уйдет вверх. Поэтому желательно тоже поставить стоп лосс на уровне среднего пика.

Консервативный способ

Самый оптимальный вариант по соотношению прибыли и риска. В рынок входят после ретеста ценой линии шеи. Хотя риск в этом случае минимальный, для подстраховки лучше поставить стоп лосс на уровне правой вершины или чуть выше. Преимущество этой стратегии — налицо явный разворот цены. Недостаток — приходится жертвовать частью прибыли для уменьшения рисков.

Как фиксировать прибыль?

Знание того, когда правильно забирать прибыль является одним из самых сложных аспектов в трейдинге. Когда дело доходит до фигуры Голова и плечи, существует несколько способов фиксирования прибыли.

Подход №1

Первый и более консервативный подход состоит в том, чтобы забирать прибыль на ближайшем ключевом уровне поддержки, значимой области на графике, где может произойти сильный отскок цены. Однако не забывайте обращать внимание на благоприятное соотношение риска к прибыли. То есть ближайший уровень поддержки должен быть размещен на достаточном расстоянии.

Подход №2

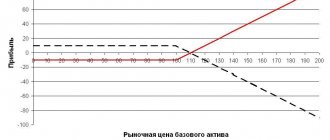

Второй и более агрессивный подход заключается в использовании измерений расстояния движения цены.

Когда вы используете этот метод, вы измеряете высоту всей фигуры. Таким образом, независимо от ситуации, у вас всегда будет определенная цель по фиксакции прибыли.

Для этого нам потребуется измерить расстояние от головы до уровня шеи, а затем отложить это же расстояние от точки пробоя.

Хотя измеряемые цели могут быть чрезвычайно точными, они редко бывают идеальными. Поэтому для большей уверенности рассматривайте их просто как области, и всегда обращайте внимание на ближайший уровень поддержки.

Подход №3

Вы можете использовать технику трейлинг-стопа и передвигать стоп по 20-периодной скользящей средней. Это означает, что вы прекратите торговлю только в том случае, если рынок закрывается выше 20MA.

Подход №4

Также вы можете внимательно наблюдать за ценой и при первых попытках зарождающейся консолидации или сильного отката выходить из сделки.

Ключевые правила

К этому моменту мы уже знакомы с фигурой Голова и плечи. Мы знаем, как правильно входить в рынок, где ставить стоп-лосс и как забирать прибыль. Однако существуют несколько ключевых правил, которых необходимо придерживаться при торговле по данному паттерну.

Паттерн должен формироваться только после восходящего тренда

Это правило говорит само за себя. Внимательно посмотрите на график. Слева должно обязательно присутствовать пустое пространство.

Плечи не должны располагаться выше головы

Вы не можете поднять свои плечи над головой, верно? То же самое относится и к данному паттерну. Голова всегда должна выступать над левым и правым плечом. И хотя не существует точных правил для минимального расстояния между ними, это должно быть очевидно с первого взгляда.

Наклон линии шеи должен быть горизонтальным или восходящим, но не нисходящим

Если вы найдете голову и плечи, где линия шеи движется от верхнего левого угла к нижнему правому, такая фигура считается ненадежной. К примеру:

И хотя вы все еще можете увидеть разворот, шансы в данном случае будут не в вашу пользу.

Поэтому вам нужно видеть только такой шаблон:

Обратите внимание, что линия шеи движется от левого нижнего угла к правому верхнему. Это говорит о правильной структуре данной фигуры.

По моему опыту, чем круче угол наклона шеи, тем более агрессивным будет последующий пробой и разворот.

Плечи должны формироваться в границах одной горизонтальной области

График ниже хорошо иллюстрирует данное правило:

Однако левое и правое плечо в некоторой степени могут выходить за границы горизонтального диапазона.

Какая именно фигура голова и плечи наиболее надежная?

Насколько надежен данный паттерн и когда можно входить по нему в сделку? Не все сетапы по данной формации подходят для торговли. Есть две вещи, на которые вы должны обратить внимание: структура рынка и продолжительность формирования фигуры на графике.

Если рынок находится в сильном восходящем тренде, маловероятно, что небольшая фигура может изменить ход цены. Вместо этого рынок, скорее всего, будет продолжать расти.

Голова и плечи, которая формируется на протяжении 200 дней будет более значительна, чем та же фигура, которая образовалась всего 20 дней. Потому что, если рынок сломает 200-дневную линию шеи, большое количество трейдеров попадет в ловушку открытой позиции на покупку и их выход из сделок увеличит давление на цену, которая будет падать вниз. Поэтому если вы хотите найти надежные торговые возможности по данной фигуре, вы должны обратить внимание на структуру рынка и продолжительность формирования ее на графике.

Придерживайтесь дневных и недельных графиков

Фигура Голова и плечи показывает лучшие результаты на дневных и недельных таймфреймах. Хотя вы можете торговать данный паттерн на 1-часовом или 4-часовом графике, вы рискуете получить убытки из-за множества ложных моделей.

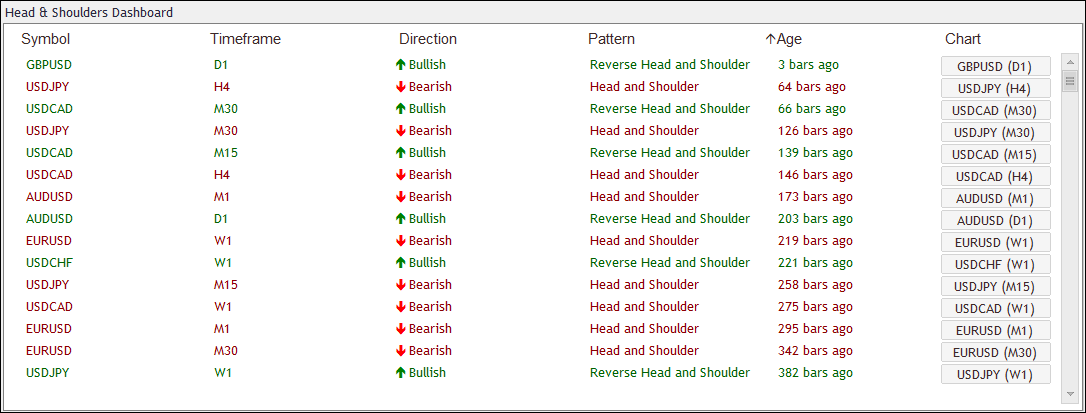

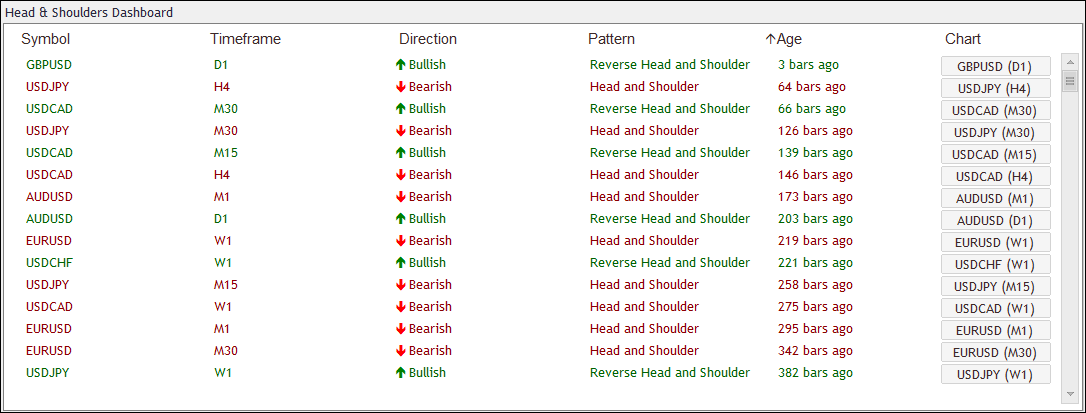

Индикатор Head & Shoulders Dashboard

Индикатор, который устанавливается по стандартной инструкции, приводит сводную таблицу паттернов со всех валютных пар и таймфреймов. Каждый паттерн обозначен названием инструмента, таймфреймом, направлением сигнала (бычье или медвежье), временем формирования (баров назад) и моментальной ссылкой на график фигуры. Кликнув на кнопку с названием инструмента и таймфрейма, откроется график с обнаруженным паттерном.

Настройки индикатора:

- Symbols — список инструментов через запятую;

- Is … Timeframe Enabled — включает, либо отключает поиск паттернов на определенном ТФ;

- Sort By — по какому показателю сортировать найденные паттерны. Стоит отметить, что сортировка также доступна по нажатию на заголовок столбца;

- Sort Type — сортировка по возрастанию (ascendent), либо по убыванию (descending);

- Price Proximity Percent — точность постройки паттерна. Большее значение позволит находить больше сетапов;

- Fill Patterns with Color — рисовать фигуры с заполнением;

- Display Head and Shoulder — включение/отключение отображения традиционной фигуры;

- Display Reverse Head and Shoulder — включение/отключение отображения обратной фигуры;

- Depth, Deviation, Backstep — параметры стандартного индикатора ZigZag;

- Alert Title — заголовок оповещения;

- Popup Alerts — включение/отключение оповещений о новых сигналах в терминале.

Примеры торговли

Давайте разберем несколько примеров торговли паттерном в рамках технического анализа.

График начинается с бычьего тренда. По мере движения цены фомируется фигура Голова и плечи. Как только мы определили данную модель, нарисуем линию шеи. Это горизонтальная линия на графике. Короткая позиция может быть открыта, когда свеча закрывается ниже данной линии. Кроме того, стоп-лосс должен быть размещен над вторым плечом, как показано на рисунке. Минимальная цель равна размеру паттерна, как мы обсуждали ранее.

Как видите, цена входит в медвежий тренд после подтверждения модели. Далее цена достигает минимального уровня потенциала паттерна. В этот момент вы можете либо закрыть всю свою позицию, либо принять решение оставить ее открытой, чтобы попытаться получить дополнительный импульс от сделки. В данном примере мы закрываем позицию, когда цена закрывается выше нисходящей линии тренда.

Мы видим линию шеи, которая проходит через два основания. Короткая сделка может быть открыта, когда цена совершает пробой линию шеи. Стоп-лосс может быть размещен над вторым плечом, как показано на рисунке. Затем необходимо измерить размер паттерна, чтобы получить минимальное потенциальное движение цены.

Ценовое действие входит в сильный медвежий тренд после пробоя. Данная сделка может быть продолжена, пока цена не совершит пробой линии тренда в бычьем направлении.

Обратите внимание, что паттерн возникает после медвежьего тренда, когда направление рынка меняется. На этот раз линия шеи соединяет верх, а не низ, потому что паттерн перевернут. Стоп-лосс может быть размещен под вторым плечом, которое формирует модель.

Цена начинает расти после пробоя. Тем не менее, рост не очень резкий и показывает колебания цен. Линии на графике показывают, что повышение цены напоминает консолидацию в форме восходящего расширяющегося треугольника. Этот тип треугольника имеет сильный разворотный потенциал. Следовательно, лучшим вариантом в данном случае будет закрытие сделки сразу после достижения минимальной цели перевернутого паттерна Голова и плечи.