В условиях снижения ставок по банковским вкладам альтернативные источники пассивного дохода становятся все более востребованными. Россияне, имеющие свободные денежные средства, начали активно интересоваться особенностями инвестирования в фондовые рынки и тонкостями работы с ценными бумагами.

Самостоятельно участвовать в биржевых торгах гражданам и организациям нельзя. Чтобы начать инвестировать и осуществлять операции на финансовой бирже, необходимо заручиться поддержкой надежного посредника – брокера (лицензированная компания, имеющая доступ к мировым биржам) – и с его помощью открыть брокерский счет.

Брокерский счет

Открыть

Что такое брокерский счет

Брокерский счет открывается компанией-брокером и представляет собой «личный кошелек» клиента, в котором хранятся средства и ценные бумаги. Он используется для совершения операций купли-продажи различных финансовых инструментов (акции, фьючерсы, облигации, валюта и др.) на российском биржевом рынке и на зарубежных площадках.

Особенности брокерского счета:

- неограниченное количество счетов у одного владельца;

- на счет зачисляются ценные бумаги и денежные средства в любой валюте;

- нет ограничений по сумме вложений в течение года;

- возможность выводить средства со счета в любое время и в любом размере;

- предусмотрена льгота длительного владения;

- возможность совершать операции на российском и международном фондовом рынке.

Обратите внимание, что банковский счет не является аналогом брокерского счета, с его помощью физлицам нельзя участвовать в торгах и зарабатывать на бирже.

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015 г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000 г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке цеых бумаг можно ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003 №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка.

Как он работает?

Брокерский счет работает таким образом:

- Клиент обращается к брокеру (в лицензированную компанию) и заключает договор об открытии брокерского счета.

- Инвестор вносит денежные средства на баланс (депозит).

- При помощи специального программного обеспечения клиент управляет своими средствами. Когда игроку необходимо приобрести тот или иной финансовый инструмент, он создает соответствующий запрос на открытие сделки (по телефону, через программу или мобильное приложение). Брокер, в свою очередь, подтверждает проведение операции. Затем с депозита происходит списание суммы инвестиций и комиссии посредника, а на счете клиента появляется запись, подтверждающая владение оплаченными финансовыми активами.

Брокерский счет

Открыть

Тарифы на обслуживание

До 2022 г. оператор предлагал около 10 тарифных планов — «Универсальный», «Профессионал» и др. В новой версии их всего 4.

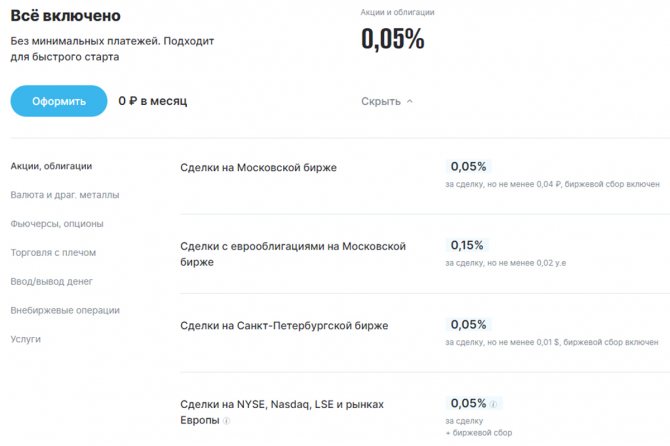

«Все включено»

Наиболее популярный тарифный план подходит большинству трейдеров.

Условия:

- действует единая комиссия по операциям на Московской и Санкт-Петербургской биржах;

- отсутствует плата за депозитарий и обслуживание счета.

Условия тарифа «Все включено».

«Инвестиционный»

В этом тарифе плата за операцию ниже, но установлен минимальный порог платы за сделку в 50 руб.

Ежемесячная абонплата отсутствует.

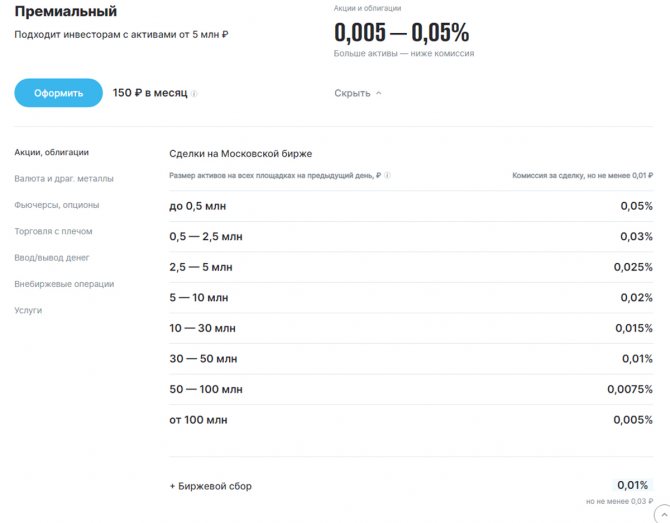

«Премиальный»

Этот тарифный план отличают:

- «плавающая» комиссия;

- ежемесячная абонплата в размере 150-250 руб.

Точное значение каждого параметра зависит от объема инвестиций в предыдущем периоде.

Условия тарифного плана «Премиальный».

«Спекулятивный»

Специальный тариф с особенно низкой комиссией, рассчитанный на активную работу на бирже.

Абонентская плата за месяц составляет 150-250 руб. и зависит от капиталооборота.

В чем отличие от обычного счета

Основное отличие брокерского счета от обычного заключается в том, что счет в банке открывается гражданами для осуществления расчетно-кассовых операций. Брокерский счет открывается исключительно для заключения сделок на бирже. Причем для открытия банковского счета физлицу необходимо лично обращаться в отделение, предоставлять необходимые документы.

Кроме того, россияне могут оформлять в банках депозиты (вклады), средства на которых защищены действующим законодательством (до 1,4 млн рублей). Вкладчики заранее знают процент прибыли и срок хранения свободных денег на депозите. В то время как доходность по брокерскому счету спрогнозировать довольно сложно, она зависит от текущей обстановки на фондовой бирже.

Главное отличие брокерских счетов от банковских

Деятельность любых финансовых организаций, включая банковские и брокерские, регулируется Центробанком. Клиенты этих компаний, в соответствии с законом, должны получать безопасные и надежные финансовые услуги. Однако для достижения этих целей банки и брокеры используют совершенно разные инструменты.

| Банковские вклады | Брокерский счет |

|

|

В век цифровых технологий важно помнить и еще об одном отличии. Если вдруг неизвестный злоумышленник получит доступ к вашему банковскому счету, он сможет перевести с него деньги (то есть украсть). С БС такой трюк не пройдет: закон ограничивает движение средств на брокерских счетах только операциями с ценными бумагами. Вывести с БС деньги можно только на конкретный банковский счет, принадлежащий владельцу.

Отличие от инвестиционного счета

Индивидуальный инвестиционный счет в России можно открыть с 2015 года. Такой счет представляет собой специальный депозит, посредством которого инвестор может приобретать активы государственных и коммерческих предприятий. Открывать такой счет могут банки, брокеры, управляющие компании.

ИИС также предоставляет доступ к биржевым торгам, однако по нему предусмотрены некоторые ограничения и особые налоговые льготы:

- клиент может открыть только один ИИС и только у одного брокера;

- в течение года можно внести не более 1 млн рублей;

- для получения налоговых льгот минимальный срок действия счета должен составлять 3 года;

- на счет можно зачислить только рубли;

- вывести деньги без потери льгот невозможно до окончания срока;

- доступ только к российскому фондовому рынку (Московская биржа, Санкт-Петербургская биржа);

- в качестве налоговых льгот выступают вычет на доходы и вычет на взносы.

Брокерские услуги

Клиент сервиса получает:

- Доступ к торговым площадкам фондового рынка.

- Бесплатные торговые терминалы.

- Аналитику и советы профессионалов, биржевые новости.

- Индикаторы — вспомогательные инструменты для анализа движения цены.

- Услуги персонального консультанта.

- Базу роботов — программных алгоритмов для автоматической торговли.

- Мобильное приложение.

- Бесплатный депозит для хранения ценных бумаг.

- Автоматический учет и оформление налогов.

- Доступ к форумам и чатам для общения с коллегами.

- Помощь службы поддержки.

Зачем нужен брокер?

Для чего нужны брокеры на фондовой бирже и может ли частный инвестор обойтись без посредников?

Биржевой брокер предоставляет инвесторам организационную, юридическую и техническую возможность выйти на биржу и приступить к заключению сделок купли-продажи на рынке ценных бумаг. За участие в сделках на бирже от лица своих клиентов брокеры получают комиссионное вознаграждение.

Обратите внимание, что участвовать в торгах имеют право только посредники-брокерские компании, имеющие соответствующую лицензию. Таким образом, если гражданин решил зарабатывать на бирже, то без услуг брокеров обойтись нельзя.

Особенности использования БС

Брокерский счет позволяет инвестировать денежные средства в ценные бумаги (акции, облигации и т. д.) и зарабатывать на этом. Доходность по БС часто выше, чем по традиционным вкладам в банках, однако и риски тоже выше. Следует помнить, что при биржевых сделках ответственность за удачи и неудачи берет на себя клиент. Брокер лишь выполняет поручения, поэтому не может влиять на прибыльность или убыточность сделок.

Как же заработать, имея рабочий БС?

Допустим, инвестор (то есть владелец БС) приобретает акции Google на некоторую сумму. Теперь он как акционер имеет право получить вознаграждение (дивиденды), если подобное предусмотрено уставом компании. Когда акции подорожают, их можно выгодно продать и получить доход за счет разницы прошлой и текущей стоимости.

Людей, чьей профессией стали торги на рынке ценных бумаг, называют трейдерами. Они не заинтересованы в увеличении капитала за счет продуманных вложений, а предпочитают получать доход за счет колебаний стоимости активов.

Инвесторы же, наоборот, рассматривают приобретение ценных бумаг как долгосрочные инвестиции. Для них покупка акций или облигаций — это еще один источник дохода (часто пассивный). С трейдерами их объединяет только одно — брокерский счет, без которого операции с ценными бумагами недоступны.

Преимущества БС для физических лиц

Сегодня тема брокерских счетов особенно популярна. Обычные вклады, несмотря на высокий уровень безопасности финансовых средств, почти не приносят реальных доходов. Поэтому обычные граждане заинтересованно смотрят в сторону инвестиций посредством брокерских услуг. В чем их преимущества?

- Вы можете приобретать ценные бумаги ведущих иностранных компаний, а также крупных отечественных гигантов. Акции позволяют получать дивиденды (пассивный доход) или выручку путем перепродажи по большей цене.

- Доходы по банковским счетам чуть выше годовой инфляции в РФ. При грамотном использовании БС позволяют достичь куда более привлекательных показателей.

- Активы с высокой ликвидностью позволяют избежать проблем, связанных с перепродажей.

- Наличие акций разных компаний гарантирует стабильный доход.

Какие услуги предлагает брокер

Брокер взаимодействует с клиентом следующим образом:

- брокер открывает для клиента специальный торговый счет, с которого участник осуществляет деятельность на бирже;

- посредник за счет инвестора, в его интересах и с учетом его пожеланий может приобретать и продавать различные финансовые инструменты;

- на основании собственного решения и стратегии клиент направляет заявки на покупку или продажу ценных бумаг или валюты, а посредник проводит сделку;

- полученные от сделки средства (после вычета указанной в договоре комиссии) брокер переводит на счет инвестора;

- посредник также может выполнять дополнительные функции: текущая аналитика, рекомендации инвестору касательно стратегии поведения на торгах, проверка документации на соответствие требованиям действующего законодательства.

Биржевые брокеры не пользуются собственными денежными средствами, они распоряжаются капиталом своих клиентов. При этом некоторые инвесторы предпочитают оформить доверительное управление и не вдаваться в тонкости биржевой торговли. В такой ситуации посредник самостоятельно принимает решения относительно покупки или продажи активов.

Брокерский счет

Открыть

Подводные камни брокерских счетов

Рекламные объявления преподносят брокерские услуги как гарантированный инструмент для большого заработка. Компании обещают космические доходы в короткие сроки, активно используют образы успешных и богатых людей. Но при этом о возможных потерях и недостатках — ни слова.

Между тем «камней» на пути к успеху будет много:

- При долгосрочном планировании гарантированную прибыль принесет только диверсифицированный портфель ценных бумаг отечественных и зарубежных компаний. Создать его без дорогостоящих консультаций специалистов невозможно.

- Источник прибыли брокеров — комиссионные сборы за совершение сделок. В их интересах регулярные операции с ценными бумагами. Поэтому брокерские компании всячески мотивируют инвесторов на покупку или продажу активов.

- Для успеха необходим технический анализ — понимание, когда лучше войти в сделку, когда выйти из нее.

- За качественную аналитику придется платить — бесплатно брокеры подобной информацией не делятся.

- Под прикрытием брокерских компаний нередко сидят мошенники. Их цель — выманить деньги любым путем.

Важно помнить, что клиенты и регулярные операции на бирже — это источник прибыли для брокерских компаний. Поэтому к рекламе, а также «выгодным» предложениям следует относиться критически. Брокерский счет действительно открывает дорогу к различным источникам дохода (активным и пассивным), но к вопросу инвестирования следует подходить разумно, оценив все риски заранее.

Заработок на брокерском счете

Чтобы зарабатывать на финансовых активах на бирже, необходимо иметь определенные знания и подходить к сделкам взвешенно и хладнокровно. Иначе инвестирование свободных средств может быть сопряжено с серьезными потерями и постоянным волнением.

Приобретая активы, нужно проанализировать различные факторы: финансовая отчетность предприятия-эмитента, глобальная ситуация в мире, перспективы развития рынка, социальные сигналы и многое другое.

Основные способы заработка на ценных бумагах:

- Заработок на повышении – приобретение тех или иных финансовых инструментов по низкой цене с их последующей продажей по более высокой цене.

- Заработок на понижении – приобретение ценных бумаг в долг у брокера с целью продажи по текущей цене. После падения курса финансовый инструмент покупается, сделка закрывается. Купленные активы возвращаются посреднику для погашения займа, а владелец счета получает прибыль благодаря разнице в стоимости.

- Выплата дивидендов – полученная по итогам отчетного периода чистая прибыль компании распределяется между держателями акций, при этом размер выплат зависит от финансового результата.

Если опыта и знаний недостаточно для успешной игры на фондовой бирже, можно передать свои сбережения в управление трейдерам. В таком случае профессионалы будут самостоятельно совершать сделки и получать процент от прибыли. Как бы там ни было, необходимо помнить, что управляющий не несет ответственность за возможные убытки, и все риски лягут исключительно на плечи инвестора.

Брокерский счет

Открыть

Чем стандартный брокерский счёт отличается от ИИС

Индивидуальный инвестиционный счёт (ИИС) — вариант брокерского счёта, для которого действуют особые условия. В частности, можно получить уникальные налоговые вычеты. Но есть и дополнительные ограничения.

Узнайте подробнее